Como continuación del primer artículo de esta serie ETF del Mundo en EUROS (1º) Selección y filtrado iniciales

y del 2º: ETF del Mundo en EUROS (2º) filtrado Cartera DIVIDENDOS

y del 3º: ETF del Mundo en EUROS (3º) filtro Cartera ETF WORLD

y del 4º: ETF del Mundo en EUROS (4º) filtro Cartera ETF USA

y del 5º: ETF del Mundo en EUROS (5º) filtro Cartera ETF ASIA Desarrollada

y del 6º: ETF del Mundo en EUROS (6º) ETF RENTA FIJA

y del 7º: ETF del Mundo en EUROS (7º) ETF Cortos y Apalancados Largos o Cortos

y del 8º: ETF del Mundo en EUROS (8º) ETF EUROPA

y del 9º: ETF del Mundo en EUROS (9º) ETF RESTO Europa MOMENTUM

y del 10º: ETF del Mundo en EUROS (10º) ETF Países xMOMENTUM

y del 11º: ETF del Mundo en EUROS (11º) ETF EMERGENTES

…

Aunque normalmente estos activos están en divisa USD o GBP, el objetivo de esta 12ª entrega es repasar los ETFs en Euros sobre el ORO para posibles interesados en invertir en el dorado y precioso metal.

De los 9 ETF en reserva pendientes de analizar, nos centramos ahora en 4, de los cuales 3 corresponden a Oro físico y 1 a empresas mineras. Todos 4 son para invertir por Momentum, salvo los seguidores del concepto Cartera Permanente (p.ej. Harry Browne) que podrían incorporar alguno de los 3 ETF sobre oro.

He sintetizado sobre el cuadro de MorningStar (con Volatilidad y Rentabilidades históricas) las características de cada activo extraídas de mi Excel de seguimiento para que sea más simple resumir y extraer conclusiones:

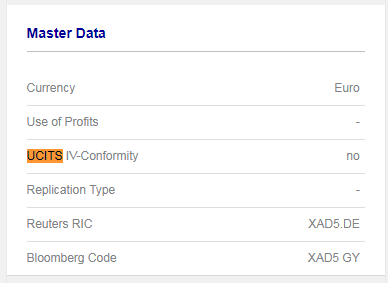

De los cuatro remarco en rojo el GBS cotizado en bolsa de París (replica al mismo ticker en Londres) porque no tengo la seguridad cien por cien de que puedan llegar a redimir con entrega de oro físico. Razón por la que lo descarto.

Dejo en verde el GBSE (que también cotiza en Italia con mayor volumen que en Alemania), pues reúne, para mí, varias ventajas: Réplica Física, subyacente Oro físico, Divisa Cubierta. Éste sería el más adecuado cuando un inversor duda de la dirección de la divisa.

El PHAU está en naranja porque no cubre divisa. Este ETF podría ser adecuado cuando el EuroDólar estuviera alto y el inversor pensara que va a bajar. En otras palabras, supuesto el inversor acertara dirección alcista del oro y bajista de la divisa, podría llegar a ganar por ambos movimientos.

El ETF sobre compañías mineras CD91 tiene altísima volatilidad y es sólo para corazones potentes, motivo por el que también está remarcado en naranja. Las empresas que lo componen son las siguientes:

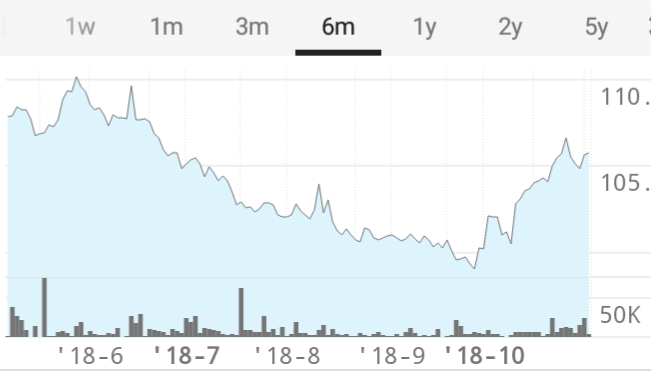

Aunque en principio el movimiento de este ETF debería estar correlacionado con el oro, en la práctica no es tanto así. Veamos el gráfico de Google con las rentabilidades históricas de todo su histórico comparativo entre GBS, PHAU y CD91:

Como cada uno empieza en distinto momento, no son directamente comparables. Veámoslo desde 2011 inicio del CD91:

El GBS y PHAU se han igualado sus rentabilidades y “parecen” correlacionados con el CD91. Pero, como Uds. ya saben, algunos afamados gestores Value tomaron agresivas posiciones en compañías mineras al inicio de 2016 que les reportaron sustanciosas ganancias. Veamos pues el mismo gráfico acotado desde 2016:

Y efectivamente aquí sí vemos más claramente la subida de las mineras y su descorrelación con el oro físico. El lector inversor, que se sienta suficientemente capacitado, puede aprovechar estos movimientos a su favor.

Veamos ahora los 4 ETF sobre el gráfico de Visual Chart (aunque algunas cotizaciones tienen huecos históricos, cuyo motivo desconozco) para disponer de una imagen de conjunto:

GBS y PHAU (en negro y rojo arriba) tienen el movimiento calcado. El GBSE (en azul entremedias) está correlacionado con ambos anteriores pero se descorrelaciona cuando la divisa juega a su favor los últimos meses. Y finalmente el CD91 (barras más finas debajo) tiene la fuerte subida del 2016 que ya hemos comentado.

Movimientos más o menos fuertes según fluctuación de mercado y de divisa que los expertos en Momentum (o los Value? en mineras?) pueden aprovechar.

Por otro lado existe abundante literatura a favor y en contra del oro para cubrirse de la inflación. Un ejemplo a favor sería la cartera permanente de Harry Browne, de la que pueden consultar más información en el siguiente enlace: https://www.bogleheads.org/blog/harry-brownes-permanent-portfolio/

Particularmente, si llego a invertir en oro, el que más me atrae es el GBSE por lo que ya he explicado más arriba.

En próximas entregas analizaremos los 5 ETF que nos quedan pendientes (que en realidad serán 6, pues en este artículo del Oro hemos añadido un ETF que no estaba en el listado original).

Gracias por leerme.

pero para algunos quizás pueda valer

pero para algunos quizás pueda valer

).

).