Como continuación del primer artículo de esta serie ETF del Mundo en EUROS (1º) Selección y filtrado iniciales

y del segundo: ETF del Mundo en EUROS (2º) filtrado Cartera DIVIDENDOS

y del tercero: ETF del Mundo en EUROS (3º) filtro Cartera ETF WORLD

…

El objetivo de esta 4ª entrega es crear una cartera simple para aquellos posibles inversores a los que pueda interesar desde ETFs en Euros invertir en activos USA.

De los 106 ETF en reserva para analizar, nos centramos ahora en 8 a los que en Tipo hemos identificado con U de USA. Cuelgo ambos pantallazos seguidos, el del Excel y el de Morningstar, pues he llegado a conclusiones inmediatas, confío no precipitadas, de descarte:

Sobre el Nasdaq disponemos de 2 ETF el CNDX y el UST. Aunque el CNDX es más joven y tiene menor histórico, presumo que siendo las rentabilidades de ambos muy parecidas, la volatilidad y rendimiento a largo plazo serán también parecidas. Aunque el CNDX hoy por hoy tiene menor volumen semanal negociado, su capitalización es mayor y por otra parte es de Réplica Física mientras que el UST es sintético. Además paga dividendo que tampoco nos interesa en esta selección. Descartamos UST y nos quedamos con CNDX.

Entre los Hedged sobre el S&P500 el SP5H no dispone de datos suficientes en Morningstar España y además es sintético, paga dividendo y tiene menor volumen semanal negociado, por lo que queda descartado. Nos quedamos con el IUES.

El IBCK al ser Min Volat queda en principio también incorporado.

De los otros 3 sobre el S&P500 descartamos VUSA porque paga dividendo, que no nos interesa en esta selección y aún sumándolo a la rentabilidad anualizada queda por debajo del CSPX. Además tiene peor rentabilidad YTD, a 1 año y a 3 años. Por las mismas razones descartamos SPY5. Nos quedamos con CSPX que además tiene menor volatilidad.

Los 4 ETF en Euros seleccionados para una eventual Cartera USA quedan diversificados con uno sobre el Nasdaq y tres sobre el S&P 500, uno Core, uno Min Volat y otro Hedged.

A continuación las primeras 90 empresas que los componen ordenadas por su porcentaje combinado:

Y así sucesivamente en pequeños porcentajes hasta el total de 272 que he compilado:

La Cartera ETF USA queda como muestra el siguiente recapitulativo con Símbolo, Descripción, Réplica (física), Bolsa (3 Amsterdam, 1 Frankfurt), Capitalización, TER (muy bajo de 0,18%), PER y P/B (altos como es normal hoy en día para el mercado norteamericano):

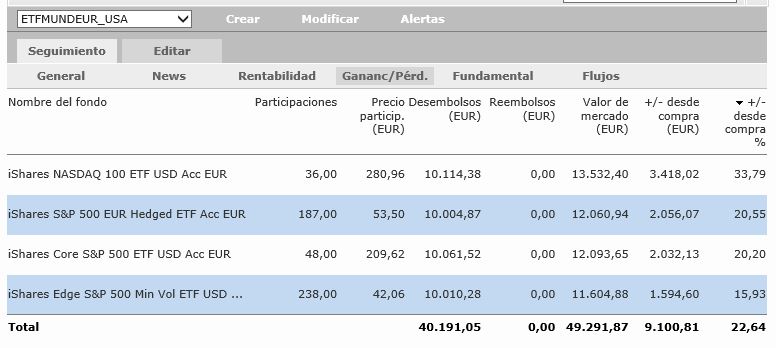

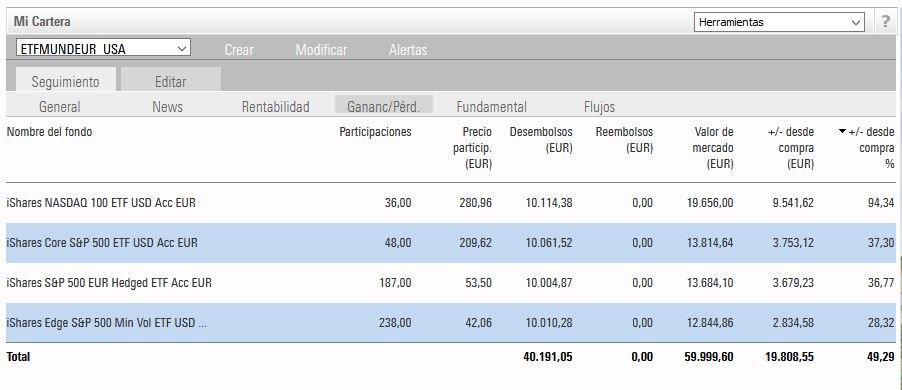

Como vemos en la siguiente comparación versus el Benchmark, durante este año y debido a la apreciación de la divisa, el ETF Hedged ha ayudado a mejorar la rentabilidad:

Iremos controlando periódicamente la evolución de esta cartera.

En próximas entregas seguiremos investigando otras posibles carteras con los 98 ETF que nos han quedado en reserva para analizar. Gracias por leerme.