Como continuación del primer artículo de esta serie ETF del Mundo en EUROS (1º) Selección y filtrado iniciales

y del segundo: ETF del Mundo en EUROS (2º) filtrado Cartera DIVIDENDOS

y del tercero: ETF del Mundo en EUROS (3º) filtro Cartera ETF WORLD

y del cuarto: ETF del Mundo en EUROS (4º) filtro Cartera ETF USA

y del quinto: ETF del Mundo en EUROS (5º) filtro Cartera ETF ASIA Desarrollada

y del sexto: ETF del Mundo en EUROS (6º) ETF RENTA FIJA

y del séptimo: ETF del Mundo en EUROS (7º) ETF Cortos y Apalancados Largos o Cortos

…

El objetivo de esta 8ª entrega es crear una cartera para aquellos posibles inversores a los que pueda interesar desde ETFs en Euros invertir en activos de EUROPA cuyos activos están mayoritariamente denominados en Euros, pero según el ETF que finalmente escojamos puede contener también activos británicos o de Escandinavia, por tanto en otras divisas distintas.

De los 61 ETF en reserva pendientes de analizar, nos centramos ahora en 17 a los que en Tipo hemos identificado con E de Europa. En realidad hay algunos más que podríamos incluir, pero por análisis de volatilidad y otras razones, de momento no lo hacemos.

Primero cuelgo el cuadro de MorningStar con Volatilidad y Rentabilidades históricas, que ya permitiría comenzar a sacar conclusiones previas sobre las mismas:

A continuación el cuadro del Excel con todos los datos y características de los 17 ETF:

Nota: en la última casilla de Tipo hay 5 marcados como S de Sectorial, pero que en esta selección inicial me ha parecido conveniente añadir al tener en su interior activos Europa interesantes.

Combinando los dos cuadros anteriores, de los 17 hay ya 7 marcados en color rosado a descartar o pasar a Momentum, por las siguientes razones:

• MFED: Es un ETF conceptualmente interesante pues cubre las primeras 300 empresas de Europa, pero este ETF tiene poca CAPitalización y bajo Volumen Semanal Negociado VSN. Descartamos definitivamente.

• IBC0 también es interesante pues es un “multifactor” pero tiene poco VSN. Descartado definitivamente.

• STR poco VSN. Descartado definitivamente.

• CSX5 lo descartamos por volatilidad, pero lo pasamos a Momentum. El subyacente es el EuroStoxx50 en su conjunto al que replica igual que el índice, de la misma manera que el MSE al que también hemos mantenido en los tipificados como Momentum para posterior análisis.

• MSED también replica al EuroStoxx50 pero con poco VSN y baja CAP, por lo que lo descartamos definitivamente.

• ELOW interesante pues el subyacente son activos con baja volatilidad, pero su poca CAP y VSN nos hacen descartarlo definitivamente.

• EUNA es interesante porque el subyacente no es tanto el EuroStoxx50 (exclusivo empresas Euro) sino las 50 más grandes empresas de Europa en su conjunto, pero lamentablemente tiene poco VSN por lo que lo descartamos definitivamente.

Entramos en el análisis de los 10 ETF que nos quedan y vemos que el ERO y el IMAE son exactamente iguales en su composición y rendimiento, el primero de la gestora SPDR y el segundo de IShares. Nos quedamos con este segundo el IMAE por disponer de mayor histórico, descartando definitivamente el ERO.

Con los 9 que nos quedan hacemos una extensa tabla dinámica que incorpora todos sus componentes, por lo que llegamos a cubrir –las últimas obviamente con muy pequeños porcentajes- hasta 1.319 empresas europeas, euro y no euro.

Inserto el primer cuadro de las empresas con mayor porcentaje representado:

Nota Importante: Las marcadas en amarillo son del EuroStoxx50. Después profundizamos más.

Podemos ver por ejemplo que la primera empresa (y sucesivamente las inmediatamente posteriores) tendría un porcentaje excesivo del 33,96% sobre el total de la inversión supuesta una inversión equiponderada en los 9 ETF.

Por ello decido variar la ponderación. Tras varios re-cálculos, la distribución que a mí más me gusta es 100% en los 4 ETF sin colorear, 25% en los 4 ETF sombreados en naranja y 40% en el ETF sombreado en rosado. Con esta distribución los pesos varían y se adaptan mejor a lo que considero un Asset Allocation mejor distribuido sobre la totalidad de empresas europeas.

El siguiente cuadro refleja en la última columna de la derecha el nuevo porcentaje de participación global por empresa con la nueva ponderación de ETF:

Estos porcentajes son para mí más equilibrados, pero obviamente cada inversor puede tener preferencias distintas.

La penúltima columna de la derecha representa el porcentaje que los valores marcados en amarillo correspondientes al EuroStoxx50 representan sobre este índice.

En éste y los sucesivos cuadros ordenados por porcentaje de participación de cada empresa puede comprobarse que, en general, las empresas financieras pierden peso, mientras que las tecnológicas y consumo lo ganan.

Y así sucesivamente hasta encontrar pequeñas participaciones en dos empresas del EuroStoxx50 a través de otro tipo de acciones:

Hasta llegar al último cuadro con las menores participaciones en empresas hasta 1319:

La Cartera ETF EUROPA queda como muestra el siguiente recapitulativo con Símbolo, Descripción, Réplica (física), Bolsa (1 Amsterdam, 2 París, 6 Frankfurt), Capitalización, TER, PER y P/B:

En el lado derecho, en color granate, figuran los nuevos TER, PER y P/B calculados en base a la ponderación dada a cada ETF. Me ha sorprendido que al hacer el cálculo los resultados fueran superiores a los que aparecían en el Total General de la tabla dinámica, por lo que me he permitido recalcular éstos en las 3 celdas remarcadas en la parte inferior izquierda con los mismos parámetros que en el lado derecho, donde mejoran respectivamente un 5,56%, 7,47% y 17,24%. Investigaré posteriormente esa discrepancia en el total General de la tabla dinámica.

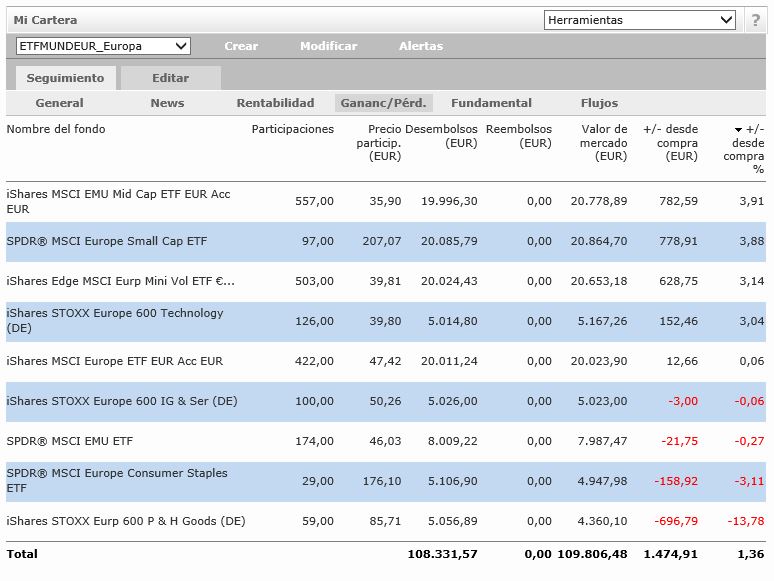

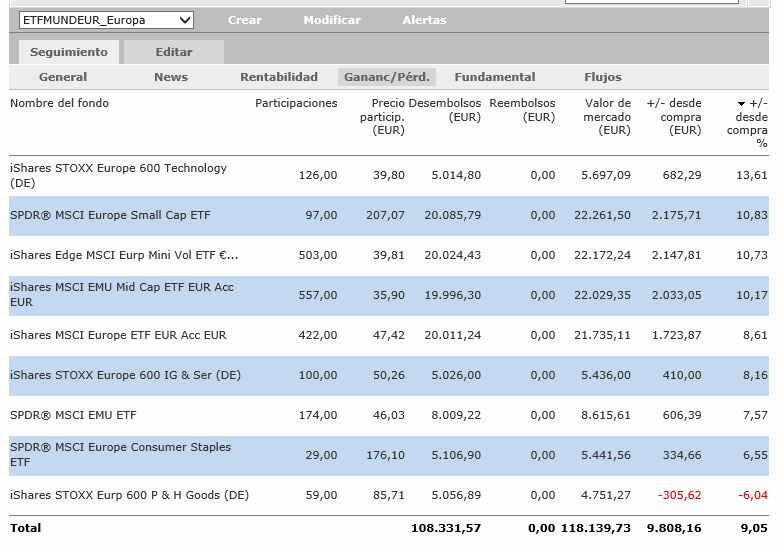

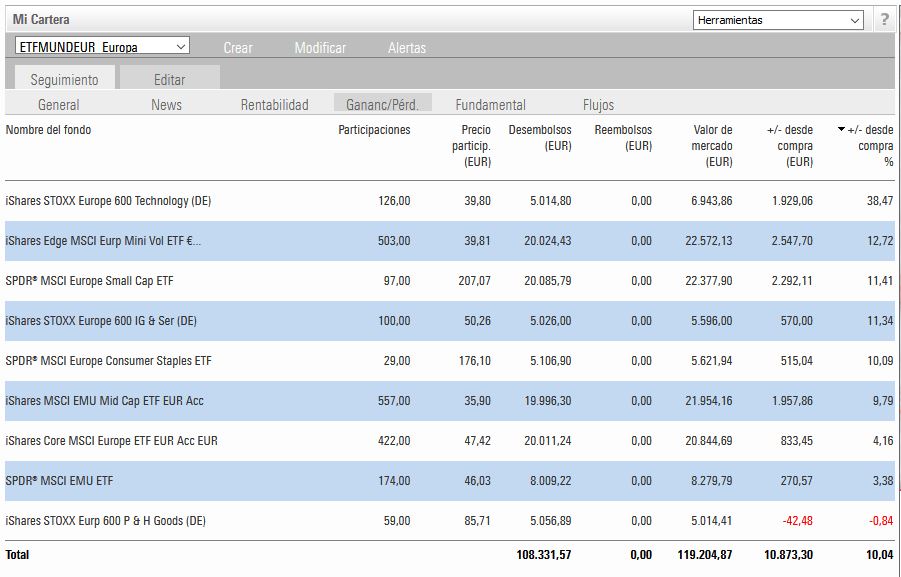

Trasladamos a MorningStar los 9 ETF de la cartera donde los 4 ETF con 100% de ponderación les damos 20.000 euros de inversión, el ETF con el 40% le damos 8.000 euros y los otros 4 ETF con el 25% les damos 5.000 euros de inversión. Queda así:

Veamos ahora las volatilidades y rentabilidades históricas de los 9 ETF según MorningStar:

De la que también iremos controlando periódicamente su evolución.

Inserto a continuación un cuadro con las empresas del EuroStoxx50, con el detalle de la participación en las mismas según el % de ponderación escogido en estos 9 ETF seleccionados:

En general me gusta, pues responde a lo que deseaba de mayor ponderación en empresas tecnológicas y de consumo, y menor en financieras. Con una enorme diversificación y buena cantidad de empresas multinacionales con ventas en distintos países, muchas de ellas clasificables como “mundiales”. Aunque me chirría un poco el 11,20% de participación en Unilever, sumadas la holandesa y británica. Sin embargo otras pruebas de ponderación que he realizado para bajar Unilever resultaban en bajadas en otras empresas que no me interesaba bajar más.

Ésto me lleva a una nueva decisión de descarte. Como las empresas del EuroStoxx y Europeas, me parecen más que bien representadas con estos 9 ETF (como cartera estable, no Momentum que ya profundizaremos más adelante), de los que quedaban en reserva pendientes de análisis descarto definitivamente los siguientes:

- CSX5 Ishares Core Euro Stoxx 50 UCITS ETF

- IAEX ISHARES AEX

- CAC LYXOR ETF CAC 40

- MSE LYXOR ETF ESTOXX50

- EXFN ISHARES EUROSTOXX50 EX-FINANCIALS ETF

- MIB LYXOR ETF FTSE MIB

En resumen de los 61 ETF que iniciábamos el artículo, 6 los descartamos de buen comienzo, 1 el ERO los descartamos a medio artículo, 9 se han incorporado a la Cartera EUROPA y 6 más los acabamos de descartar. Nos quedan 39 para analizar en posteriores artículos.

Gracias por leerme aunque a veces estos análisis puedan resultar largos, sino tediosos o aburridos.