Ya sabemos que vivimos en la época donde un número parece justificar una elección. En este caso, con dinero por medio, parece todavía más evidente.

Sin embargo no habría que olvidar aquella indicación, que parece más propia de la típica letra pequeña que no hace falta leer, sobre que rentabilidades pasadas no garantizan rentabilidades futuras.

La utilización de fondos concretos para dichas comparaciones no pretende, de entrada, descalificar la inversión en ninguno de ellos , decisión que recomendaría basar en el sistema de cada uno que por supuesto es libre de gestionar sus inversiones como considere más adecuado.

De entrada recomendaría no basar toda la decisión de inversión en un fondo en sus rentabilidades pasadas. El estudio de las rentabilidades no debería dejar de lado otros parámetros como el tipo de gestión de los gestores del fondo o en que se basa la búsqueda de rentabilidad de dicho fondo.

-Hacer poco caso de los comentarios que puedan aparecer en la premsa económica y/o redes sociales de internet sobre lo muy rentable o poco que está resultando invertir en un fondo, sin conocer un mínimo quien publica dicho comentario o las bases del mismo.

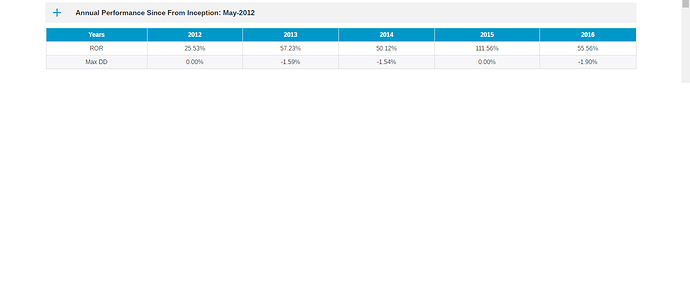

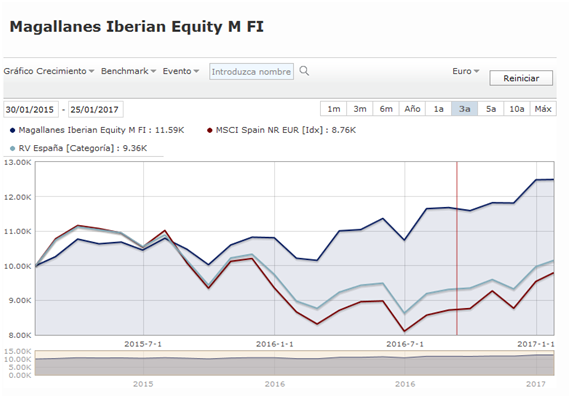

Como ejemplo voy a poner una noticia que aparecía en la versión del sábado de El Economista. Ponían un semáforo rojo a Iván Martín porqué según ellos iba mal en el año su fondo Magallanes Iberian Equity.

Aquí tenemos el gráfico del año(menos de un mes) y el gráfico total para ver si alguien cree razonable dicha afirmación.

A la vista de tal noticia sólo queda decir que determinados comentarios son la muestra que hay quien ha perdido completamente la visión de los plazos de inversión o cuyo criterio difícilmente puede ser válido para quien invierte con un mínimo de visión de futuro.

Creo que la mera presencia de determinados comentarios como éste, invalidan la esperanza que la premsa económica pueda “ayudar” a mejorar la formación financiera de alguien, porqué determinados artículos buenos se mezclan con otros malísimos.

-Los gráficos de las fichas de las gestoras sobre un producto no deberían ser un punto de referencia para decidir lo bien que lo hace un fondo u otro pregunto.

La mera elección de unas separaciones u otras constituye una forma fácil de alterar la percepción visual que da un gráfico a alguien que lo mira. Aquí un ejemplo no de fondos pero muy bien explicado para mostrar las posibilidades que nos “manipulen”.

https://anibalgoicochea.com/2013/02/04/manipulacion-de-ejes-de-los-graficos/

Por otro lado (insistiremos en este punto más adelante) la mera elección de un índice para compararse ya puede ser una forma fácil de darnos una impresión mejor que la real. Una forma habitual es compararse con los índices sin dividendos. Vamos que en estos casos el gestor se está atribuyendo el mérito de cobrar unos dividendos que igualmente cobraríamos caso de comprar el índice.

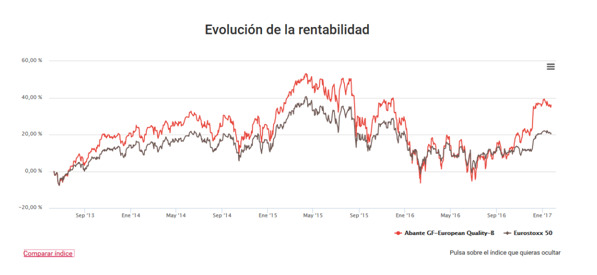

Aquí tenemos un gráfico del Abante European Quality B sacado de su web donde se compara con el Eurostoxx 50 sin dividendos.

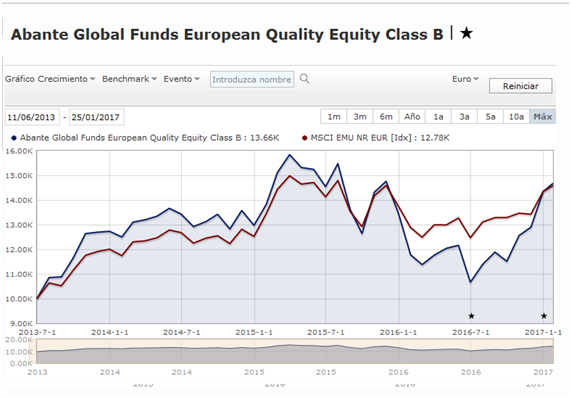

I aquí un gráfico sacado de Morningstar del mismo fondo comparado comparando con el MSCI EMU NR (que incluye dividendos y que es un índice de valores zona euro).

Posiblemente no sacaremos las mismas conclusiones del fondo mirando un gráfico que mirando el otro.

Tal vez quedaría por añadir que, aunque suelo utilizarlos por comodidad, los gráficos de Morningstar no son los más adecuados para ver la volatilidad real de los fondos aunque si son útiles para una visión algo más de largo plazo.

-Las rentabilidades a un año, tan clásicas de la mayoría de rankings, no diferencian buenos y malos fondos.

A muy corto plazo la mera apuesta aleatoria por un tipo de estrategia con malos resultados a largo plazo tiene posibilidades de verse muy recompensada a corto plazo. Pensemos simplemente en un año claramente bajista. Cualquiera que no invierta nunca en renta variable, a pesar de ser claramente peor estrategia a largo plazo, logrará ese año mejores resultados.

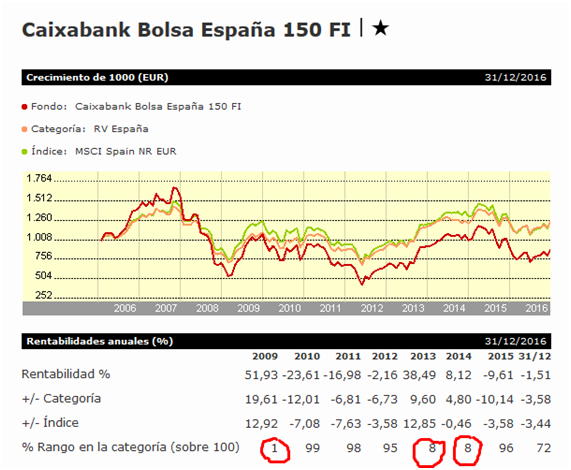

Vamos con un ejemplo concreto de un fondo que veremos tiene una rentabilidad pésima a largo plazo pero que ha logrado 3 años ser de los 10 primeros.

Fijaros que dicho fondo además ha destacado para bien en años muy alcistas y para mal en años bajistas.

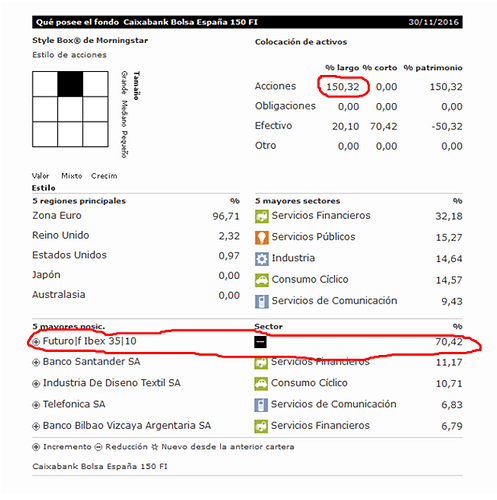

Mirando su política de inversión nos dice:

La gestión toma como referencia el comportamiento del índice IBEX-35 pudiendo para ello superar los límites generales de diversificación. La exposición del Fondo a renta variable se situará en torno al 150% de su patrimonio (con un máximo de exposición de 156%). La correlación del Fondo respecto al índice no podrá ser inferior al 75% calculada de conformidad con la normativa vigente.

Y mirando su cartera se confirma

Una exposición superior al 100% al índice y buscada mediante futuros, claro indicio de asumir más exposición a renta variable que otros fondos similares, que le permite destacar en fases muy alcistas de renta variable y le penaliza seriamente en las correcciones.

Cuando analizamos fondos no deberíamos dejar de mirar si, de forma tan poco disimulada como este o de forma algo más camuflada, buscan rentabilidad en el año a costa de exponerse más de la cuenta a renta variable y donde la selección de empresas concretas queda como recurso retórico dado que indexan parte de la cartera a través de futuros.

Veremos en otros análisis en las siguientes partes del artículo como hay otros factores que pueden hacer que un fondo destaque a corto plazo a pesar de ser un mal fondo para el largo.

-Las rentabilidades a 3 años siguen sufriendo parte de los efectos que sufren las rentabilidades a un año y tampoco tenemos garantía que un fondo que lo hace bien a 3 años es un buen fondo y no una malo.

En este sentido recordar la referencia de Morningstar ya comentada en otros artículos:

http://www.morningstar.es/es/news/155638/una-mala-estrategia.aspx

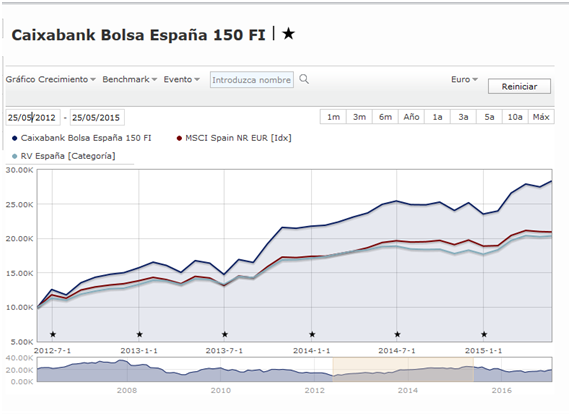

Podemos observar en el anterior fondo como podemos encontrar periodos de 3 años donde el fondo lo hace mejor que su categoría y que el índice:

Fijaros como en dicho periodo de 3 años el fondo le saca nada menos que más del 50% a su índice de referencia. Imaginemos que dicho fondo, en lugar de ser de amplio historial, hubiese cumplido justo en este periodo, sus 3 primeros años de existencia. Posiblemente algunos lo hubiesen calificado como un nuevo paradigma de éxito si sólo se hubiesen fijado en sus resultados.

Esta constituye una táctica habitual en el mundo de los productos de inversión: resetearse el historial para no mostrar “desastres” anteriores ante tácticas que asumen esta tipología de riesgo adicional.

A veces cuando veo determinados fondos en boca de muchos por su buena rentabilidad (en años muy alcistas) y con cierta tendencia a asumir riesgos excesivos dentro de su categoría uno no puede dejar de pensar que habría sido de ellos en años como el año 2000 o el año 2008 caso de gestionar. O incluso si ya gestionaban y prefirieron hacer borrón y cuenta nueva para no mostrar los “inconvenientes” de su tipo de gestión.

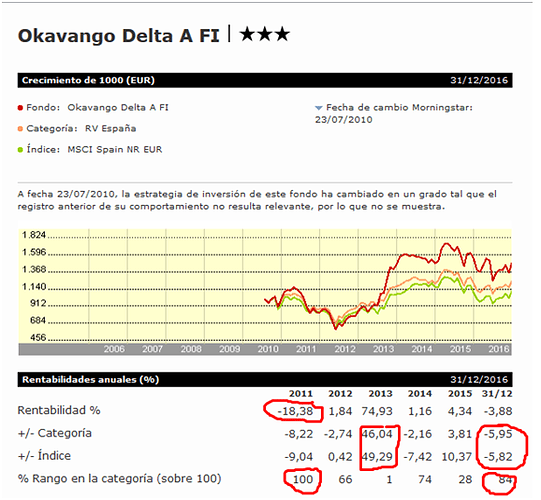

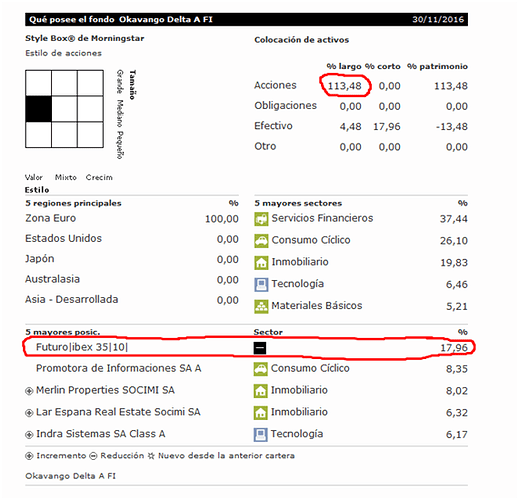

Aquí por ejemplo tenemos el Okavango Delta A, un fondo caracterizado por espectaculares resultados en años alcistas y resultados peligrosamente peores en años de caídas. A saber que habría sido de dicho fondo un año como el 2000 o el 2008.

Observemos también , aunque en menos proporción que el fondo anterior, como se apalanca a porcentajes superiores al 100% y utiliza futuros de índice, símptomas claros, aunque merecerían una amplia discusión aparte, de cuando un fondo está buscando rentabilidades extra a corto plazo asumiendo posibles peores resultados a largo y como el supuesto stock picking (selección de valores) queda más en segundo plano.

Vamos con un ejemplo en dirección contraria, que también es una posible causa de porqué un fondo malo puede conseguir resultados muy buenos en un plazo como 3 años. Si se toman demasiados pocos riesgos o más bien habría que decir que se invierte demasiado poco en activos de supuesto mayor riesgo de la cuenta, un fondo destacará en periodos de 3 años en fase correctiva pero a largo plazo obtendrá resultados claramente peores.

Pondré un ejemplo de la categoría mixto defensivo. En alguna otra parte de este artículo ya comentaré las particularidades de las categorías de mixtos , si aportan valor sobre una cartera basada simplemente en RV +fondos de renta fija, a la vista de las rentabilidades.

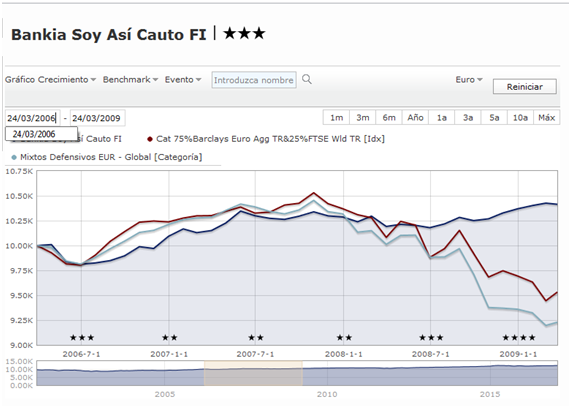

Ahora vamos con el Bankia Soy Así Cauto.

Claramente mejor que el índice y fondos similares a tres años en el periodo indicado, incluyendo 2008.

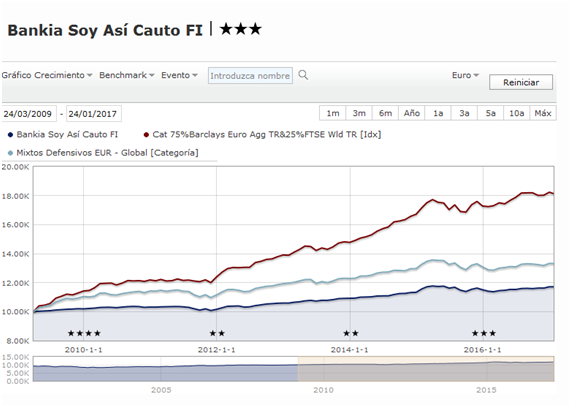

Sin embargo si miramos su evolución desde entonces

En la siguiente parte de este artículo analizaremos como la clasificación por categorías de los fondos puede distorsionar nuestra visión sobre lo rentables que son o lo bien que realmente lo hacen.