En la reseña del libro “Your complete guide to factor-based investing” ya amenacé con escribir un post con algunas reflexiones sobre este tipo de estrategias. Así que no pueden decir que el ladrillo que les espera a continuación les pille de improviso.

Trataré de conectar todas las ideas que quiero lanzar y espero que den pie a debate. Les recomiendo que antes de seguir leyendo, echen una ojeada a la reseña del libro para ponerse en situación.

Con la aparición o descubrimiento de nuevos factores mucho de lo que antes se consideraba alfa ahora ha pasado a ser simplemente exposición a determinados factores, dejando cada vez menos espacio para la existencia de aquella, hasta el punto de que en algún artículo se ha cuestionado si Warren Buffett ha llegado a aportar alfa.

Es indudable que la rentabilidad de este en los últimos tiempos nada tiene que ver con la obtenida en sus primeros años, pero sería injusto “medir” el alfa de toda su carrera mediante regresiones que usan factores que no se habían descrito por entonces. Tiene mucho mérito lo conseguido por Buffett y Munger, a pesar de que a posteriori se le puedan hallar justificaciones cercanas a la teoría de la eficiencia de los mercados.

Tras esta introducción y ya bajando al terreno práctico, mi impresión es que se pisa un terreno complicado. Hay muchos factores entre los que elegir dentro del factor investing, y un gran negocio detrás de ello, puesto que al calor de su crecimiento exponencial han surgido infinidad de vehículos de inversión (ETFs en su mayoría) para poder poner en práctica la teoría.

Por tanto una primera tarea para ese estilo de futuro inversor es decidir qué factores le merecen confianza, teniendo en cuenta que no solo hay intereses académicos en publicar nuevos y teóricamente mejores factores sino también puramente económicos.

La segunda de las tareas sería decidir qué instrumento en particular utilizar, puesto que dos ETFs que se centren en un mismo factor pueden tener carteras bien distintas según la forma de medirlo. No es lo mismo medir la calidad según el margen bruto que según la volatilidad de los beneficios, por ejemplo.

La tercera de las tareas sería decidir si combinar varios vehículos, si buscar alguno que aglutine varios factores o incluso si hacer la inversión mediante la compra directa de acciones, ahorrando ciertos costes de gestión.

En fin, que hay toda una serie de decisiones a tomar que dejan patente que el factor investing no es una gestión pasiva y me atrevería a decir que aunque se considere semipasiva, tiene bastante de activa.

Tras esta reflexión quisiera señalar que a la hora de establecer una plan de inversión se debería estar razonablemente seguro de que la estrategia es coherente y sólida. Si no, hay muchas probabilidades de que tarde o temprano sea uno mismo el que se encargue de arruinar el plan de inversión. Nadie sabe lo que van a hacer los mercados y por tanto no nos podemos exigir el dar con la estrategia que más éxito va a tener en la próxima o próximas décadas, pero sí que tenemos la obligación de invertir basándonos en la evidencia disponible y buscando el máximo nivel de seguridad (no confundir con volatilidad) dentro de la incertidumbre inherente a la renta variable y a unos mercados en constante evolución.

¿Tiene sentido la inversión en factores? A priori sí. No estamos hablando de análisis técnico, sino de estudios sin margen a interpretaciones subjetivas que nos muestran que las empresas con determinadas características fácilmente cuantificables se han comportado mejor que otras, y reputados economistas y psicólogos financieros nos explican las razones subyacentes.

Ahora bien, ¿nos da eso toda la seguridad necesaria? Tal vez no. Hay un trabajo enorme de data mining detrás de cada factor que debería hacernos tomar cualquier resultado teórico con cierta cautela y exigir algo más que un buen paper y una buena justificación.

Parece un paso prudente el tomar las mismas precauciones que Swedroe y Berkin toman en su libro y cribar los factores, exigiendo resultados out of sample, robustez, ubicuidad, etc. Con estos niveles de exigencia nos quedamos con muchos menos factores. Swedroe considera fiables market beta (simplificando las cosas se trata de exposición a la renta variable, para entendernos), tamaño, valor, momento y calidad. De acuerdo con él, y con buena parte de la literatura, estos son factores reconocidos, consistentes e invertibles.

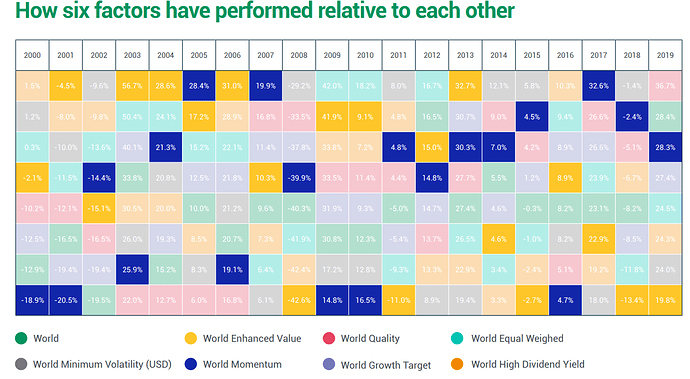

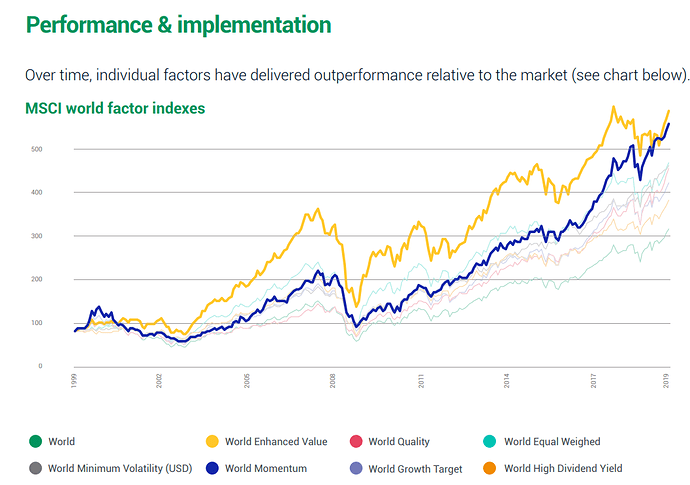

Vayamos pues a ver cuáles son los resultados de estos factores en el pasado:

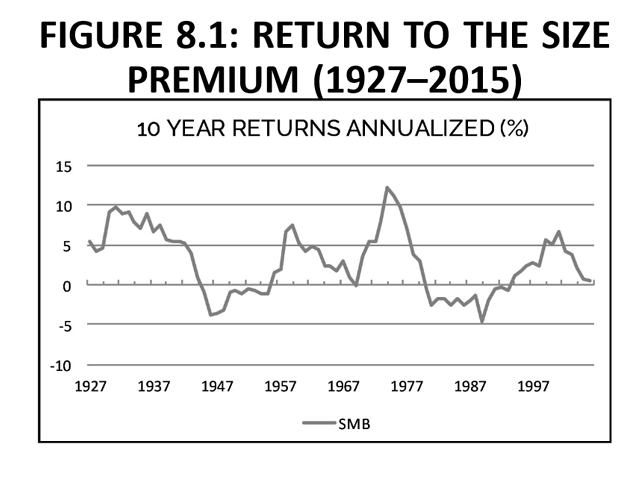

Aquí podemos ver el gráfico del factor tamaño (small caps menos big caps). Este factor fue descrito en 1981. 4,7% fue su rendimiento desde 1927 hasta entonces y 1% posteriormente.

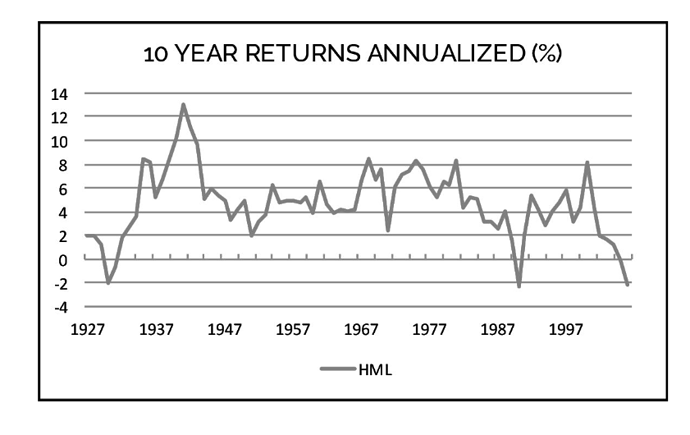

El gráfico superior es el del factor value (bajo P/BV menos alto P/BV) publicado en 1985. El rendimiento de 1927 a 1985 fue de 5,8%. En el periodo posterior, del 2,8%.

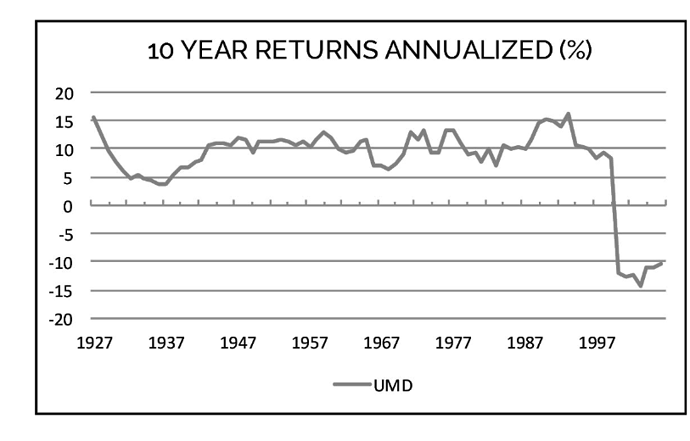

Este gráfico corresponde al factor momentum (acciones de alto momento menos bajo momento) publicado en 1993. Antes de esa fecha produjo un teórico 10,9% y posteriormente un 5,5%.

En el caso del factor quality no hay periodo out of sample de la suficiente duración para sacar conclusiones, puesto que su publicación es demasiado reciente, en torno a 2013. En cualquier caso, el ETF de ISHARES MSCI USA Quality Factor ETF (QUAL) apenas obtiene unas décimas de rentabilidad sobre el S&P 500 en los cinco años de vida que tiene, y en su versión internacional (IQLT) está por detrás de su benchmark.

Centrándonos en los tres gráficos anteriores destacaría que en todos los casos el rendimiento post publicación ha sido considerablemente menor al teórico previo a la publicación. Pero no solo eso, sino que en la actualidad (hasta el 2015) los últimos 10 años habían sido negativos o cercanos a rentabilidad cero para los tres. ¿Casualidad? Es posible, todas las estrategias pasan por periodos malos, pero que las tres coincidan precisamente en el momento actual en ofrecer tan pobres rentabilidades en mi caso hace saltar una alarma.

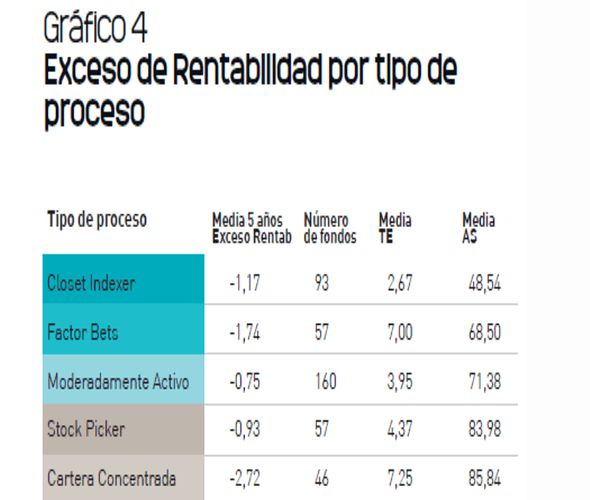

Antes de analizar esto más en profundidad convendría saber qué ha ocurrido en la práctica. ¿Se corresponde con lo que nos dicen estos gráficos teóricos? Veamos algunos casos.

Si tomamos como referencia las opciones más baratas como los ETF de Vanguard, tanto si tomamos Vanguard Value Index Fund ETF Shares (VTV) como su contrapartida internacional iShares MSCI EAFE Value ETF (EFV) ambos están por detrás de los índices de referencia estándar, aproximadamente un -1% y -0,73% anual en los últimos diez años.

Si nos vamos a los ETF de small caps tenemos Vanguard Small Cap Index Fund (VB) que consigue batir al S&P 500 por un 0,60% anual a 10 años, mientras que el Vanguard FTSE All-World ex-US Small-Cap Index Fund ETF Shares (VSS) obtiene alrededor de un jugoso +2% anual, aunque en este caso no llega a los diez años de vida.

Vanguard no ofrecía ETFs de momentum hasta hace unos meses, pero AQR sí. En este caso no importa si hablamos de large caps, small caps, international o emerging, en todos los casos la rentabilidad desde sus fechas de creación está por debajo del índice de referencia.

Así pues los resultados en la práctica se corresponden más o menos con lo que la teoría apunta: en la última década apostar por el momento o por el valor, lejos de ofrecer una recompensa, ha hecho al inversor quedar rezagado respecto al índice estándar de referencia. En el caso de la apuesta por pequeño tamaño, sí que ha ido mejor pero en cualquier caso lejos de lo esperable de acuerdo con la media histórica.

Varios expertos en inversión cuantitativa, como Tobias Carlisle o Wes Gray aseguran que una década de resultados mediocres es totalmente normal si nos atenemos a los resultados históricos, y que precisamente estos periodos son los que garantizan que a largo plazo estas estrategias sigan obteniendo resultados positivos. La incomodidad que producen y la convicción que necesita el inversor harían que estas estrategias no se llegaran a saturar y siempre tuvieran capacidad para seguir produciendo resultados positivos para los inversores más fieles.

Aún así, hay opiniones contrarias y que están basadas en algo más que apelaciones a la naturaleza cíclica de los mercados. ¿Es posible que estos factores sean tan populares que estén muriendo de éxito? Es algo a tener en cuenta, al menos en lo que se refiere al mercado estadounidense. Quizás sus mejores años ya han quedado atrás y los pioneros en invertir en este tipo de estrategias fueron los únicos que llegaron a obtener buen provecho.

Veamos lo que dice Gary Antonacci, famoso por sus estudios sobre el momento. En este extenso e interesante artículo analiza en profundidad el tema del factor investing. Les resumo sus conclusiones: La mayoría de factores presentan uno o más graves problemas, como la ausencia de demostración práctica de su valor (size y value), la masificación de activos más allá de su capacidad máxima (momentum) o la falta de una explicación razonable sobre su funcionamiento (quality). Reproduzco unas líneas finales del artículo:

“Those who are prudent and truly interested in evidence-based investing will be cautious. Others will continue to accept what they have been told by product sponsors and a small number of academic theorists”.

Es decir, que nos advierte de que seamos cautos con la inversión basada en factores.

Convendría hacer aquí un inciso. A algunos les puede sorprender que un experto en momentum diga abiertamente que dicho factor no puede asimilar tanto capital como el actual y seguir siendo rentable, pero conviene tener presente que cuando hablamos de inversión en momento metemos en el mismo saco estrategias bastante diferentes. No es lo mismo el momento referido a acciones individuales que a sectores o a diferentes activos. Ni tampoco el momento relativo que el absoluto. Antonacci piensa que el primero de ellos ha perdido su capacidad de ofrecer retornos superiores, mientras que sigue confiando en las otras posibilidades.

¿Hay demasiado dinero invertido en Smart Beta? Es un mercado que ha crecido en mucha mayor medida que el resto, y aunque BlackRock calculaba que para 2020 se habría llegado al billón (de los nuestros) de dólares la realidad es que ya se alcanzó a finales del año pasado. Sigue siendo una parte minoritaria del total invertido en ETFs, pero de acuerdo con varios estudios citados por Antonacci es claramente excesivo, y coincide con lo que Robert Arnott, de Research Affiliates ya avisaba en su artículo “How can Smart Beta go horribly wrong”. Parte de la rentabilidad obtenida en el pasado ha sido por los grandes flujos de dinero y consiguiente incremento de valoraciones de determinado tipo de acciones, cosa que a su vez pronostica rentabilidades futuras mucho menores.

Por tanto, mi impresión particular es que aunque la evidencia estuviera a favor de una estrategia sesgada hacia ciertos factores, la evolución actual lleva cuando menos a ser prudente y no esperar las mismas rentabilidades que nos prometen los comercializadores. En los mercados no suelen durar mucho tiempo las oportunidades de hacer “dinero fácil”. ¿Quiere decir eso que no hay espacio para la inversión cuantitativa? No, pero creo que quién quiera tener éxito con ella debe ir más allá de las sendas más trilladas, tanto en la definición de los criterios de valor, calidad, momento, como en sus combinaciones.