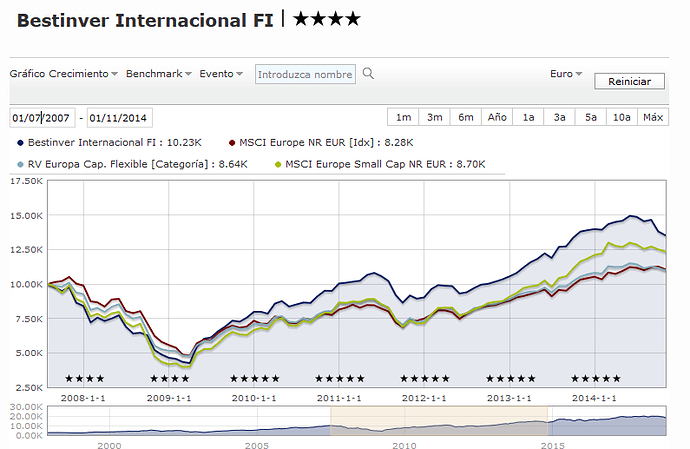

Aquí lo tiene respecto a un índice small caps europeo. Efectivamente la diferencia de rentabilidad es sensiblemente menor.

Luego los gráficos como comenta acertadamente @emgocor pueden variar sensiblemente según el periodo elegido, incluso siendo largo el periodo.

Tampoco es fácil saber como habríamos reaccionado teniendo otro de los productos seleccionados. Justamente se criticó mucho a Paramés por lo que pasó en 2008 en su fondo y un fondo índice parecido en cuanto a small caps todavía cayó más.

Recordando los magníficos artículos de @Fabala Una Buena Defensa para Ganar la Liga del Largo Plazo y de @Cygnus Factor investing: ¿se ha desbordado el zoo? , no creo que sea fácil decidir como jugar el factor small cap a largo plazo. Efectivamente suele suponer un plus de rentabilidad pero a costa de asumir una sensible mayor dispersión y posiblemente errores más gordos (y aciertos más gordos también).

Usted ha decidido no jugarlo en el fondo que maneja, lo cual me parece de lo más razonable, pero siempre hay que recordar también los inconvenientes de las decisiones que se toman. Si luego un fondo que lo utiliza lo hace sensiblemente mejor que un índice de empresas grandes, asumir que alguien que tuviera dicho fondo habría logrado similares resultados con dichos índices de menor capitalización me parece cuando menos susceptible de dudas.

Veo carteras con Magallanes, Cobas, Azvalor y otros casi en exclusiva, en cambio veo pocas carteras indexadas con ni siquiera algún fondo (o ETF) de pequeñas empresas, y casi ninguna con preponderancia de este tipo de empresas. Lo cual significa, de forma acertada o no, que hay gente que se siente cómoda (luego habrá que ver hasta que punto o de forma equivocada) con su forma de invertir a pesar del sesgo a empresas menores, y sin embargo la gente que le gusta la gestión indexada es bastante más reticente a hacer lo mismo.