Buenas tardes a todos lo miembros de +D.

Hoy voy a tratar de explicarles una métrica que, desde mi punto de vista es la más adecuada para “ver” por cuánto se está valorando o por cuánto valora el mercado a una empresa.

Esta métrica se llama “Enterprise Value” (EV) o “Valor de Empresa”.

Muchas veces cometemos el error de ir directamente a mirar cuánto vale una empresa en bolsa mediante su capitalización bursátil. Esta acción nos puede llevar a la confusión de pensar que una empresa está cara o barata sin tener en cuenta “qué tiene la empresa dentro o qué debe”.

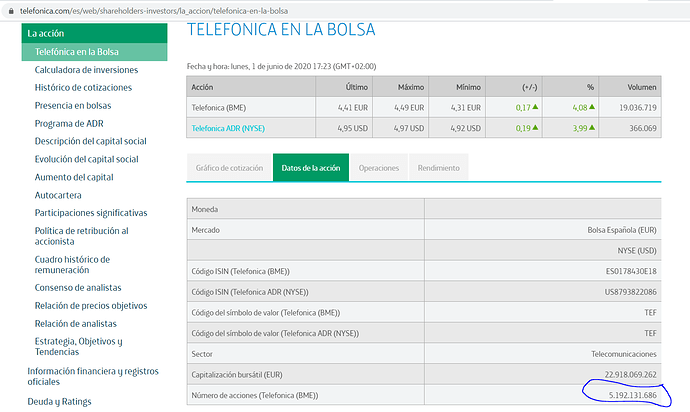

Para mirar la capitalización bursátil para todos los iniciados, voy a coger un ejemplo muy bonito con nuestra descomponedora “Telefónica” para que vean que se puede realizar de estas maneras:

-Coger el número total de acciones que tiene la compañía y lo multiplicas por el precio de cada acción:

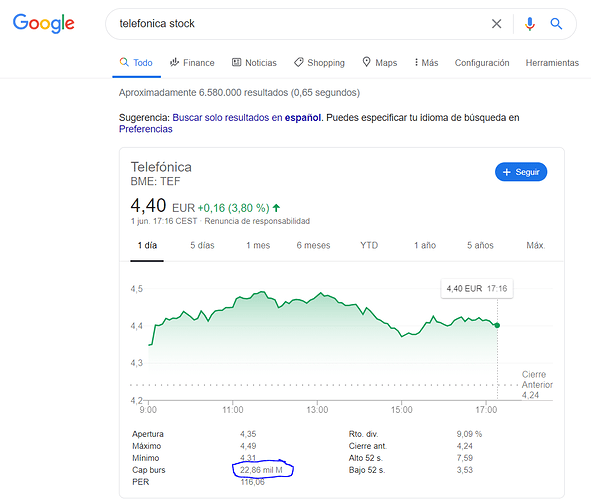

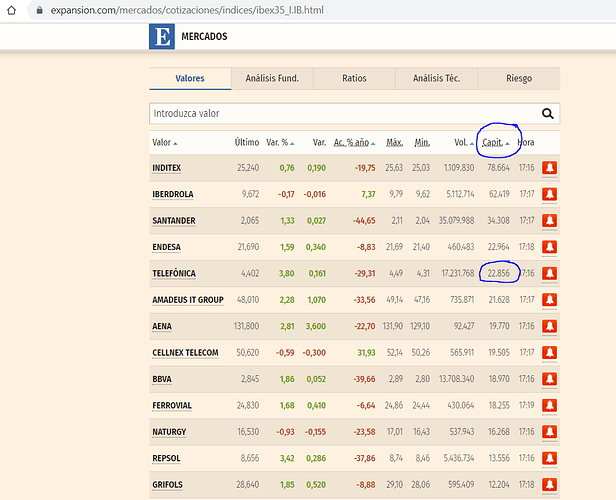

-Directamente lo miramos en ciertas páginas webs donde aparece el concepto “Capitalización Bursátil”. Pongo ejemplos:

- Buscando directamente por google:

- Desde un periódico que en este caso es “Expansión”

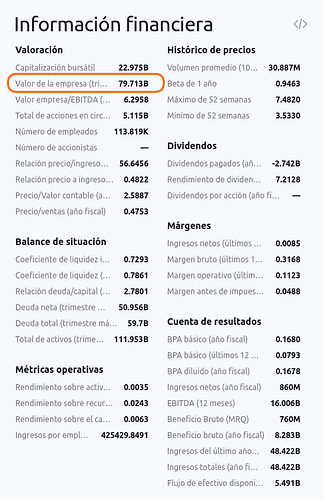

Como verán, mediante este “método” vemos que a Telefónica el mercado la está valorando por 22.856 millones de euros.

¿No les parece que hay gato encerrado para una empresa con presencia en tantos países y que factura cerca de 50.000 millones al año?

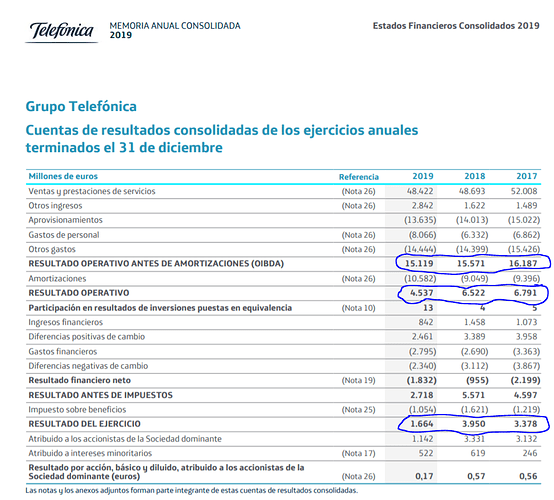

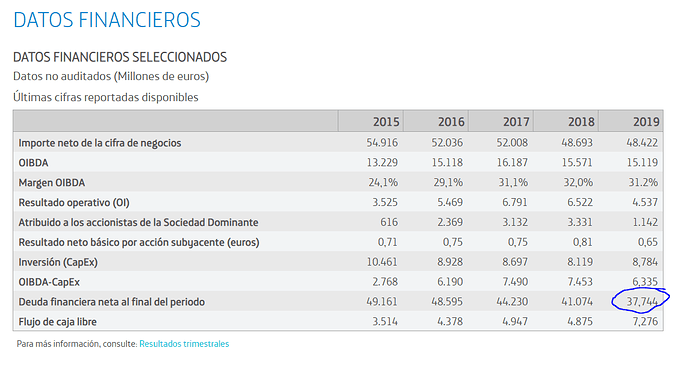

Les muestro a continuación los resultados de Telefónica de los últimos 3 años:

Imaginemos que asumimos que el año 2.019 ha sido un año puntual y que en el futuro recupera los casi 4.000 millones de beneficios que ya ha generado en un pasado. Hacemos la cuenta de la vieja y vemos que los 20.000 millones de capitalización divididos entre 4.000 de beneficios nos sale un ratio PER de 5 veces.

Vista así parece una ganga! ¿Qué se nos escapa?

Imaginemos que mañana compramos la empresa entera, pagamos los 22.000 millones y nos la quedamos. ¿Olvidamos al comprar la empresa lo que debe o lo que tiene en la cuenta corriente?

Me temo decirles señores que no! Hay que tener en cuenta todo esto dado que una vez que compramos algo, todos los derechos y obligaciones pasan a ser nuestros

Al igual que si compramos una casa con una hipoteca o que tiene muebles dentro, todo eso pasa a nuestro nombre, tanto la obligación como los activos!

Aquí viene ahora la métrica que les hablaba que se llama “Enterprise Value” o EV donde sí tiene en cuenta todo esto y refleja realmente el precio que se está pagando o valorando a una compañía.

Para calcular el precio real por el que el mercado está valorando una empresa, tenemos que sumar o restar a la capitalización bursátil, el exceso de caja o el exceso de deuda que una empresa tiene.

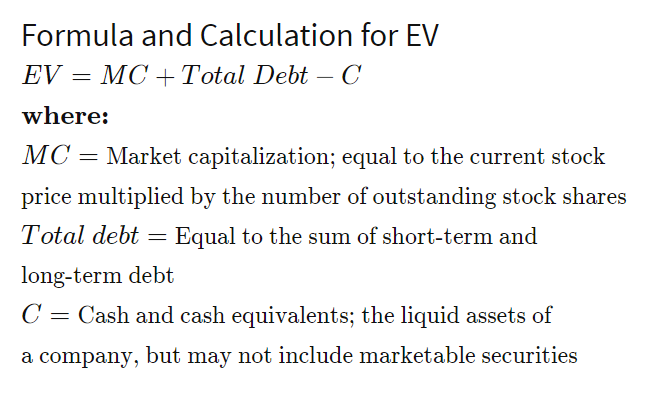

Les dejo a continuación la fórmula de EV o Enterprise Value:

Por lo que habría que calcularlo así:

Enterprise Value= Capitalización Bursátil + Deuda Total - Efectivo y equivalentes

Muchas veces, se suele calcular de otras dos maneras:

1.Cogiendo únicamente la Capitalización Bursátil + Deuda Neta (Incluye ya la caja y la deuda) este es para las empresas que están endeudadas

2.Cogiendo únicamente la Capitalización Bursátil - Caja Neta (Incluye ya la caja y la deuda) este es para las empresas que tienen más caja que deuda.

Ahora se preguntarán: ¿Por qué la caja la restas y la deuda la sumas?

Muy fácil, si mañana pago por una empresa valorada en bolsa 1.000 y tiene en caja 500 yo podré al día siguiente sacar los 500 que tiene en la caja y llevármelos a casa, por lo que realmente el EV de la empresa es de 500 que es lo que he pagado por ese negocio.

Por otro lado, si la empresa en bolsa vale 1000 y la empresa además debe 500, el EV de la empresa es de 1.500 que es lo que realmente he pagado por ese negocio dado que debo 500 después de haber pagado 1.000 por ella.

Vamos a continuación a calcular el EV de Telefónica para seguir con el ejemplo para que vean ahora por qué he elegido a esta compañía:

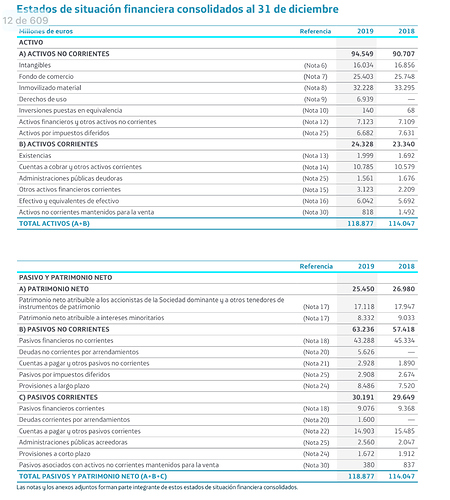

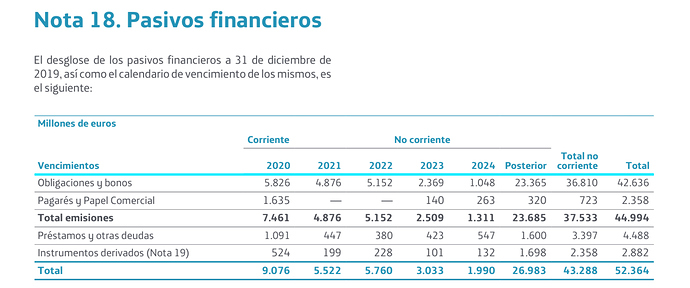

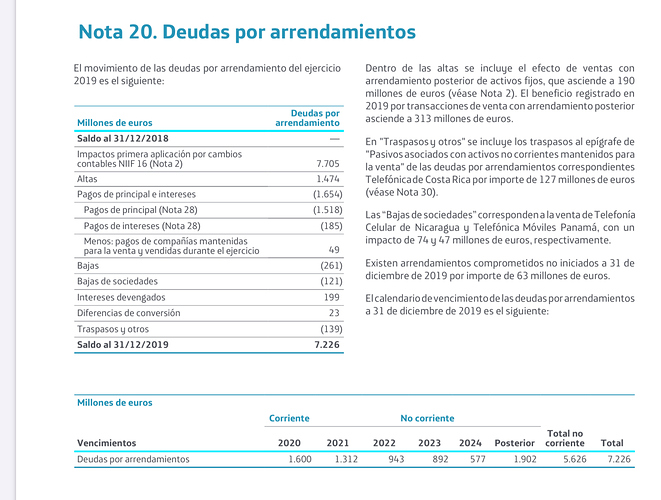

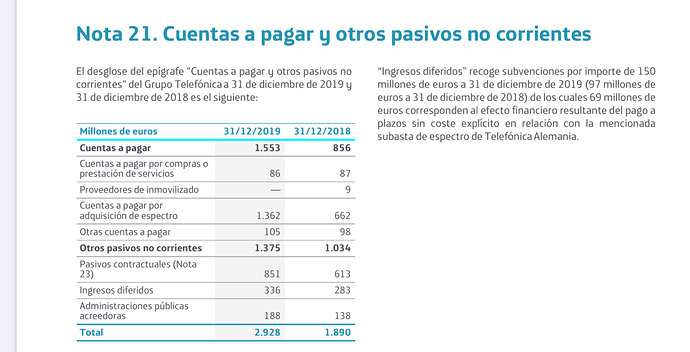

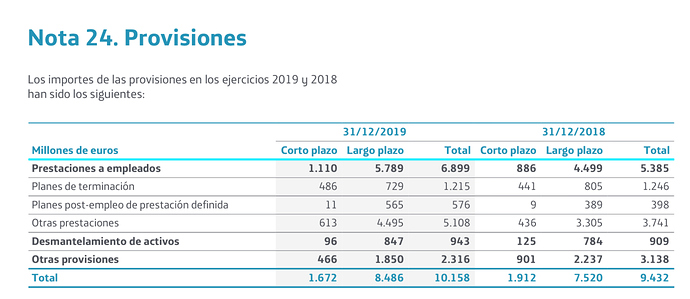

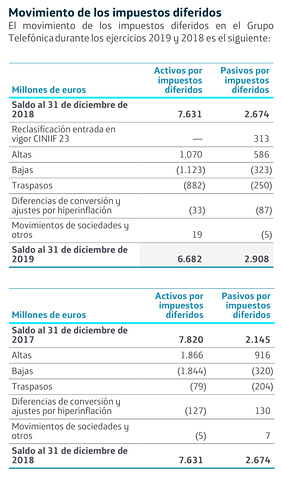

Vamos a las cuentas e intentamos buscar la deuda neta de la compañía y vemos que la diferencia entre lo que tiene en la caja y lo que debe es de 37.744 millones (Lo sé, una cantidad bestial!).

Por lo que si mañana compramos Telefónica por su precio de hoy (22.845 Millones), tengo además que hacerme cargo de los 37.744 millones que la empresa debe.

Calculemos ahora el EV de Telefónica:

22.845 + 37.744= 60.589 millones de euros.

Este es el precio real por el cual el mercado está valorando a esta compañía y lo que “nos costaría” realmente si decidimos comprarla dado que esta deuda, habrá que devolverla algún día y nos tenemos que hacer cargo de ella!

Si no quieren hacer esta labor para calcularlo, pueden buscar en cualquier página financiera el EV directamente de cualquier empresa y no suele ser difícil de encontrar para que así sepan realmente el precio que se paga o al que se valora un negocio.

Espero que les haya resultado útil, pasen un feliz lunes y tengan una buena semana!