Dejo en este hilo para mi auto-seguimiento, para poner sobre escrito lo planteado al arrancar 2019 y ver si a final de año he seguido lo planteado o un servidor se ha salido por la tangente.

De un old school aprendí que en momentos de bolsas caras es recomendable estar invertido en empresas de calidad ya que son más resistentes a las caídas, y cuando se producen las correcciones rotar hacia empresas más cíclicas.

No voy a entrar en detallar los fondos que llevo porque estoy en proceso de desfondizar la cartera, dando más peso a las acciones, siendo uno de los motivos reducir las comisiones que a largo plazo restan mucho. Si no lo he hecho hasta ahora es por las plusvalías acumuladas en los fondos por las que no quiero tributar, así que de momento lo que está en fondos se queda, pero no aporto nueva liquidez.

El mercado nos está dando oportunidades de entrar en buenas empresas a buenos precios, estos son los momentos de hacer cartera de largo plazo si uno va de verdad en serio en esto de la inversión.

Ya se ha comentado mucho sobre el sentimiento de inversores, sobre todo los noveles, con los Cobas, Magallanes, etc. y muy ilusionada con los Fundsmith, Stryx… parece ser que el inversor nervioso va a pasar de los value patrios hacia los de crecimiento que tan bien lo han hecho en ejercicios recientes. Con el cierre del año viendo que estos fondos growth han cerrado en positivo los inversores performance chasers van a rotar de fondos con los que no se sienten cómodos a los que se han comportado mejor como Fundsmith o Seilern. Es humano huir de aquello que duele, pero no rentable.

Que cada uno haga lo que quiera, pero cuando más veo a la gente pasar de los castañazos value a los de crecimiento, más veo el momento de hacer el camino contrario. Creo que la mayoría de inversores en fondos harían bien en tener una cartera de varios fondos bien diversificados y practicar rebalanceos cada cierto tiempo, especialmente en los movimientos bruscos del mercado. Muchos habrán visto que tener muchos fondos del mismo estilo no les ha servido en las caídas. Si uno quiere tener todo lo que sube cuando la cosa va bien, es posible que todo le baje cuando la cosa va mal.

Si uno tiene en cartera de dos fondos con el mismo peso a principios de año, uno de crecimiento que lo ha hecho bien y un value que ha caído un 20%, es momento de volver a darles el mismo peso, pasando del que lo ha hecho bien al que lo ha hecho peor. Si está usted haciendo el camino contrario, piénselo de nuevo.

Sin ser esto ninguna recomendación de inversión, tomenlo como posibles alternativas a ser estudiadas, si uno se ha quedado bloqueado con las correcciones y no sabe si aguantar los growth o los value y no se decide a rebalancear, siempre hay como alternativa fondos más ¿neutrales? como el de la gestora holandesa (bueno, actualmente perteneciente al grupo japonés Orix) Robeco Qi Global Conservative, donde uno puede comprar una cartera por debajo de PER 15 y una rentabilidad por dividendo de casi 4%

O sin irse más lejos el Cartesio Y, con una cartera a PER 12 y RPD del 4%

O hacer un fly to quality con fondos como el BL-Equities Dividend o Morgan Stanley Global Brands, y pasar más tranquilo las frías noches de invierno.

Pero vale ya de dimes y diretes, si ustedes quieren saber de fondos deberían estar leyendo a @agenjordi , así que vayamos adelante.

En 2018 me propuse no aportar más capital a fondos de inversión pues quiero darle más peso a la cartera de acciones, aka holding cotizado @jvas dixit, dadas las caídas del último trimestre y para aprovechar el capital en fondos y no aportar más desde liquidez, he rotado desde los fondos que aún tenía de renta fija, y tras muchos años he salido del Cartesio X y del Altair Patrimonio II que han ido repartidos a varios fondos de RV.

Los principales destinos han sido fondos que ya tenía y no hay nada nuevo a destacar, si desean saciar su curiosidad pueden volver a escuchar el episodio 15 de su podcast favorito.

Cartera de acciones

Antes de entrar en materia permítanme hacer un inciso acerca de la paciencia en la inversión a largo plazo.

Una vez leí la siguiente metáfora, la diferencia entre Graham y Munger es que la forma de invertir del primero es ir al supermercado y comprar lo más barato que uno encuentra y luego esperar, mientras que Munger es hacer la lista de la compra de los mejores productos y pasarse por el supermercado cada día hasta que están de oferta y comprar a manos llenas.

Gestoras como Azvalor, Cobas o Magallanes han insistido en sus cartas y conferencias en que hay que tener paciencia cuando compran una empresa para esperar a que el mercado la ponga en precio, al estilo Graham, compre empresas menospreciadas por el mercado y espere a que suban, pero ya saben que el tiempo es enemigo de los malos negocios. Buffett que es más listo que la media y se ha rodeado de los mejores ha sintetizado lo mejor de cada uno. En una de sus cartas explicaba:

“Su objetivo como inversor debería ser simplemente comprar, a un precio razonable, una parte de su participación en un negocio fácil de entender, cuyas ganancias sean virtualmente más altas dentro de cinco, diez y veinte años a partir de ahora. Con el tiempo, encontrará solo unas pocas compañías que cumplen con estos estándares; por lo tanto, cuando vea una que califique, debe comprar una cantidad significativa de acciones. También debe resistir la tentación de desviarse de sus pautas: si no está dispuesto a poseer una acción durante diez años, ni siquiera piense en poseerla durante diez minutos. Organice una cartera de empresas cuyos ingresos agregados aumenten a lo largo de los años, y así lo hará el valor de mercado de su cartera.”

Comprar acciones de buenas empresas.

No sobrepagar.

No hacer nada.

Esto hay que recitarlo como el Padre Nuestro antes de ir a dormir.

Durante 2018 he ido haciendo la lista de la compra Mungeriana y los precios de entrada deseados, a los que espero que Mr Market gentilmente me las ofrezca, con el riesgo que el tiempo pase y no lleguen las ofertas y uno mantenga la liquidez. Este año he aprendido que hay que ser flexible pues el mercado siempre nos va a ofrecer algo.

Tengo la wishlist con las pocas empresas que me gustaría tener, pero 2018 me ha enseñado el camino de la serendipia. De las varias empresas que tenía ya en cartera sólo he ampliado en Markel y Miquel y Costas.

La primera, Markel, ha hecho crecer su book value cerca del 15% anual desde 1986, con un book value actual de alrededor de 700 USD si creciera a un 10% anual los próximos 10 años sería un book value previsto de 1800 USD en 10 años, históricamente ha cotizado a un precio/book value promedio alrededor de 1.5 a 1.75, tomando un ratio como el actual de 1.4 sería un precio objetivo de 2500 USD, comprando actualmente a 1000 USD el retorno anualizado sería cerca del 10%. Recen ustedes a Tom Gayner y compañía para que esto se cumpla.

Sobre Miquel y Costas, tras la ampliación liberada dio ventana de compra, aunque las small caps en periodos volátiles siempre dan buena entrada. Comenté algo en el foro hace poco así que no me extiendo aquí.

La compra de Pepsico no estaba premeditada, estaba mirando Procter & Gamble pero lo descarté por llevar como primera posición en cartera Reckitt Benckiser así que decidí salir a por tabaco… pero después de darle muchas vueltas preferí darle al azúcar y la sal. También escribí sobre Pepsico en el foro así que no me extiendo más, quien quiera más detalle en el link encontrará el hilo:

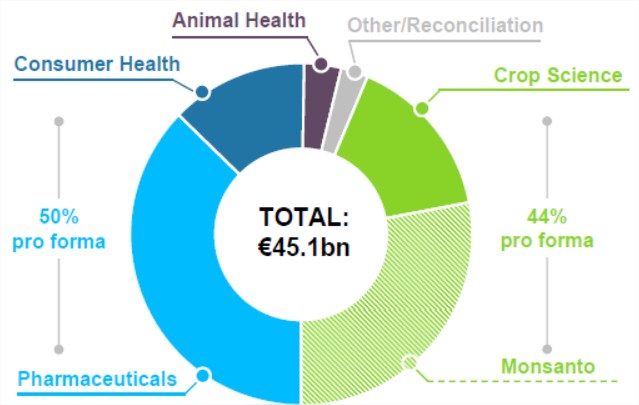

Tengo en seguimiento varias de material médico tipo Medtronic o Becton Dickinson, también otras que sigo desde hace tiempo como Grifols y Baxter International. Y Thermo Fisher que si la lleva @Fernando es que hay que mirarla. Pero el mercado te pone delante lo que te pone, y en 2018 he acabado comprando Bayer, que tras la adquisición de Monsanto se convierte en una life science muy interesante a largo plazo, convirtiéndose la parte de crop science en casi la mitad del negocio:

Esta parte del negocio es casi un oligopolio entre ChemChina (tras la compra de Syngenta + Adama), DowDupont y BASF. Con el aumento y envejecimiento de la población a largo plazo, la parte de crop science y fertilizantes es estratégica por ser macrotendencia; ahora bien, está en procesos judiciales que no se van a resolver a corto plazo, y la digestión de la deuda tampoco va a ser rápida. Veremos cómo se desarrollan los acontecimientos en 2019. Debido a los problemas legales el precio de la acción está muy deprimido habiendo pasado de 120 EUR a 60 EUR. Compré a 62 EUR hacia finales de año.

En la parte de activos reales, no he ampliado en Brookfield de momento, coincido con @jvas y veo mucho hype en ella y a Bruce Flatt diciendo en las conferencias que hay que comprar acciones de BAM, que vale mucho más, de acuerdo, es el CEO y en parte su trabajo es que suban las acciones, pero no me hace sentir cómodo esa actitud. He estado barajando entrar en su defecto en Brookfield Property Partners para dar entrada a un REIT y aprovechar la jugosa rentabilidad por dividendo, pero aún tengo que madurar la decisión. Otra opción es diversificar yendo a Realty Income o Simon Property para una parte de la cartera, o añadir un ETF de REIT, como nos ha enseñado @AntonioRRico en épocas de inflación los REIT cumplen una función importante.

La cartera de acciones está actualmente

Reckitt Benckiser 20%

Markel Corporation 16%

Miquel y Costas 16%

Bayer 11%

Brookfield Asset Management 11%

Pepsico 11%

Atrys Health 8%

Lingotes Especiales 6%

(esto es aproximadamente un 40% del patrimonio, fondos aparte)

Algunas en seguimiento:

Danaher

Diageo

Becton Dickinson / Medtronic

Grifols / Baxter Int.

Realty Income / Simon Property / Brookfield Property Partners

Johnson&Johnson

Unilever

Alphabet

Microsoft

Espero que 2018 haya sido bueno, más allá de en la inversión (pues esto es secundario frente a las cosas de verdad importantes en la vida), y que 2019 nos siga ofreciendo buenas oportunidades de hacer cartera para largo plazo. No las dejen pasar.