Continuando la discusión desde Mi visión particular de la inversión por dividendos:

A petición de @dmironmtz sobre ejemplos para profundizar en la inversión en dividendos, aprovecho para crear un hilo con algunos datos la reciente compra que hice en PepsiCo este primer semestre. No fue una compra motivada por el dividendo pero sin duda fue un factor que tuve en cuenta.

Bien, lo que yo recomendaría siempre es por supuesto conocer la empresa, especialmente si el plazo de inversión es “para siempre”.

PepsiCo no necesita presentaciones, es una empresa conocida por la gran mayoría, ya no solo en el panorama bursátil si no en general. Coca Cola es la número uno indiscutible en bebidas refrescantes, sin embargo con PepsiCo nos llevamos la número dos del mundo en bebidas (que tampoco está mal) y la acompañamos de la parte Frito-Lays, con lo que tenemos un pequeño holding de consumo. No es la dieta de la que su médico estaría orgulloso, pero también tiene la parte de cereales Quacker y está en fase de diversificación en comida saludable con la compra de Bare Foods.

Lo bueno del tipo de dieta pepsicolera es que es de esas que crean adicción, desde el perspicaz ojo inversor no está mal buscar aquellas empresas a las que el cliente vuelve con frecuencia. No en vano, tanto las bebidas azucaradas como los snacks tienen un fuerte componente adictivo. Una posibilidad a tener en cuenta en estas empresas con un rango de producto relativamente extenso es que en el futuro pudiera haber una spin-off de la parte Frito-Lays como en su día la hubo con Yum! brands (KFC, Taco Bell y Pizza hut), pero de momento no parece haber nada en el horizonte. Esto era PepsiCo antes de la spin-off de Yum Brands:

PepsiCo es una ilustre empresa de los aristócratas del dividendo, fundada en 1890, lleva incrementando el dividendo ininterrumpidamente desde hace 45 años. Si ya tenían PepsiCo en cartera, este año 2018 se habrán llevado la buena nueva de que les han subido el sueldo, en forma de incremento del dividendo, un 15%.

Por supuesto toda inversión no está exenta de riesgos, y el inversor interesado podrá ver que en los años recientes la empresa ha incrementado el nivel de deuda.

A largo plazo va a ser la creación de valor y la capacidad de la empresa en reinvertir los beneficios lo que va a generar el interés compuesto, más que comprar a unos múltiplos bajos, pero evidentemente debemos verificar que no estemos pagando demasiado. Como dice Mr Terry Smith. comprar buenos negocios, no pagar demasiado y después no hacer nada (yo me estoy sacando el cinturón negro en no hacer nada).

Creando o destruyendo valor a largo plazo

Para una inversión Buy&Hold de largo plazo, ya sea buscando hacer crecer el patrimonio mediante el interés compuesto o por dividendos crecientes, es imprescindible que las empresas que compremos creen valor para el accionista, ya que si hacemos una cartera de largo plazo comprando acciones de empresas que destruyen valor el tiempo va a ser nuestro enemigo (pongan aquí el nombre de algún banco patrio o empresa de telefonía). Las empresas capaces de hacer crecer su valor intrínseco son aquellas que poseen las reconocidas como ventajas competitivas o moat, para los seguidores de Buffett. Pero que una empresa tenga una ventaja competitiva no es suficiente, como inversores debemos buscar aquellas empresas que sean capaces de aprovechar esa ventaja competitiva para crear valor para el accionista.

Buscaremos por tanto aquellas empresas que sean capaces de generar beneficios crecientes a largo plazo, que reinviertan el capital generado a altas tasas de retorno y que necesiten poco capital para llevarlo a cabo. La creación de valor depende de la diferencia entre el retorno sobre el capital empleado, ROCE por sus siglas en inglés, y el coste del capital. Si la empresa reinvierte con un ROCE mayor al coste del capital creará valor, y lo harán a mayores cuanto más largo sea el plazo de inversión. Las empresas que generan retornos por debajo de su coste de capital son destructoras de valor, y cuanto mayor sea el periodo de permanencia en una de estas empresas mayor será el capital destruido. Por eso se dice que el tiempo es amigo de las buenas empresas y enemigo de las malas.

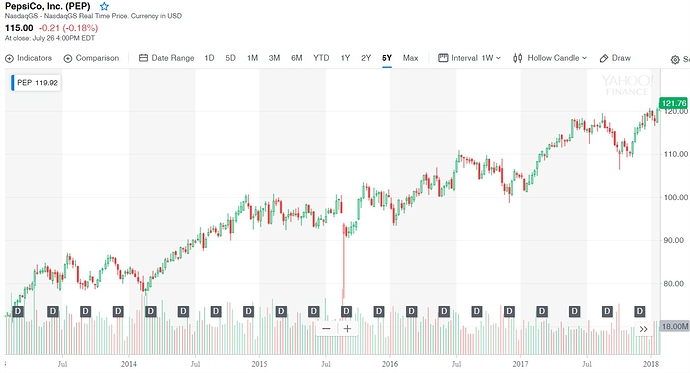

Volviendo a PepsiCo… Esta es la gráfica de precios de los últimos años hasta el inicio de 2018 (la vela de 2015 parece un glitch de Yahoo Finance)

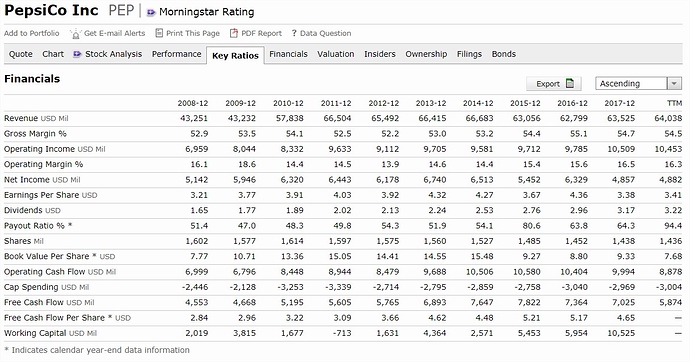

Y estos son los datos de Morningstar que utilizaremos para un simple ejemplo de cálculo según los principios de Buffettología nivel principiante:

El FCF/share en 2008 era de 2.84 USD, pasando hasta 4.65 USD en 2017 lo que significa un crecimiento del 5.63% anual.

Sin entrar en un cálculo complicado, si extrapolamos esta misma tasa de crecimiento de los anteriores nueve años a los siguientes nueve, lo que es mucho suponer, pero como no sabemos cuánto va a ganar la empresa no vamos a perder mucho tiempo en estimar la tasa de retorno futuro, aquí el conocimiento que cada uno tenga del sector podrá ayudar más o menos en esta “extrapolación” de beneficios a futuro (por eso bailamos con las fáciles, para extrapolar a lo fácil).

Para aquel inversor que quiera poner en práctica una estrategia B&H o DGI las empresas defensivas son un buen punto de partida. En el caso de PepsiCo aplicando el crecimiento anterior a los datos actuales sería, partiendo de un FCF/share en el último año de 4.65 USD y un crecimiento estimado del 5.63% anual en los años anteriores, pasaríamos a un FCF/share estimado de 7.61 USD en nueve años. Aquí suponemos un único escenario para el ejemplo, pero siempre es conveniente tener además un caso pesimista y uno optimista, como mínimo.

Si a este valor de 7.61 USD le aplicamos un múltiplo promedio de 16 veces serían 121.82 USD por acción. El múltiplo de 16 es un promedio histórico de la bolsa, como en el cálculo anterior se puede hacer un escenario con un múltiplo más conservador o más optimista. Pero sin perder la perspectiva de perdernos en los números, ya que correríamos el riesgo de pasar más tiempo mirando el Excel que el negocio que estamos adquiriendo.

Al número obtenido le vamos a añadir los dividendos, que para algo la empresa del ejemplo es una aristócrata de los dividendos, y para la estrategia DGI es punto clave. Actualmente son 3.72 USD/acc , si estimamos que no va a crecer el dividendo, a fin de hacer un cálculo sencillo, serían 33.48 USD por acción cobrados en nueve años.

Sumando los dividendos al valor estimado al valor de 16 veces beneficios, sería 121.82 + 33.48 un valor estimado de 155.30 USD.

Si estimamos un escenario más optimista tomando un múltiplo de 18 veces y un dividendo creciente al 5% anual, algo factible visto los anteriores años, el valor estimado rondaría los 178 USD.

Bien, ahora que hemos identificado una empresa creadora de valor y hemos hecho unos pocos números, vamos a intentar el segundo punto que Terry Smith nos indica, no pagar demasiado.

¿Por qué los inversores curtidos se alegran cuando la acción baja?

Esta es la cuestión importante y el porqué de este ejemplo. Si hemos estudiado una empresa, al nivel que cada uno pueda, y hemos sido capaces de entender cómo gana dinero y donde está la clave del negocio, podremos afrontar las caídas con optimismo, pues es cuando bajan los precios cuando la rentabilidad estimada aumenta.

Si en lugar de invertir en bolsa y mirar los mercados, asustándonos cuando los precios caen, nos alejamos de ese ruido y nos centramos en las empresas que conocemos, entenderemos el porqué. Si hemos hecho el ejercicio de estimar el crecimiento de la empresa, si hemos hecho nuestro propio trabajo, mantendremos la calma si el precio cae.

Si la caída en la cotización no afecta al valor de la compañía, como una caída general de las bolsas o del sector, si el precio de compra es lo más abajo posible, el retorno anualizado será mayor.

¡Si es usted un potencial comprador de acciones se alegrará de que sus empresas favoritas bajen de precio!

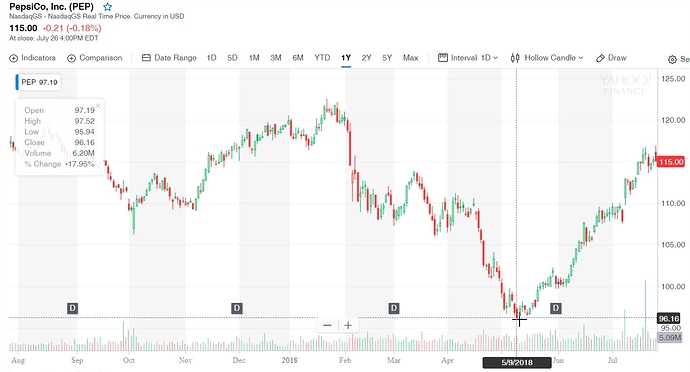

De nuevo volvamos a la pepsicola, si miran la gráfica de precios esta primera mitad de 2018 esto es lo que ha pasado:

Personalmente este año cuando empezaron a caer las consumer staples me pasó como a los perros de Pavlov…

Al entrar Mayo de 2018 había perdido los 100 USD, desde unos máximos alrededor de 122USD, eso significaba una rentabilidad por dividendo de alrededor del 3.5%, le puse una orden de compra por si bajaba de 97 USD, y entró…

Tomando el valor conservador que calculamos antes, partiendo de 97 USD (precio en la caída) la rentabilidad estimada sería un 5.3% anual (retorno + dividendo). No es una rentabilidad espectacular y quien busque enriquecerse rápidamente probablemente PepsiCo no es la mejor opción. No obstante, parece difícil perder dinero comprando PepsiCo por debajo de 100 USD.

¿Cuál podría ser un buen precio de entrada para tener una rentabilidad mayor? Bien, comprando a 85 USD la rentabilidad esperada sería de un 7%, y si tomamos escenario optimista sería un 8.5%. Tengan en cuenta que el retorno de la bolsa (americana) a largo plazo es del orden del 9%, así que un retorno esperado del rango del 8% en una empresa defensiva no es precisamente una mala opción. Y respecto al dividendo, con la compra por debajo de los 97USD queda alrededor del 3.7% (todo esto es en dólares). Lo bueno de estas empresas es que llevan muchos años subiendo el dividendo (aunque nada garantiza que lo vayan a seguir subiendo). Pero tampoco hay que pasarse queriendo comprar demasiado barato, yo una cosa que he aprendido es a no esperar a hacer toda la compra en el punto de mayor rendimiento esperado (i.e. en el punto más bajo), lo que hago es cuando la rentabilidad es aceptable hacer una primera compra, que podrá ser del 30% de lo que tengo pensado añadir a la posición. En PepsiCo por un lado he comprado en el mínimo (pura suerte, a veces pasa), lo malo es que parece que la siguiente compra será muy por encima porque ha rebotado con fuerza. Pero paciencia, esto es a muchos, muchos años vista.

No está de más incidir en que lo anteriormente escrito no supone una recomendación de inversión sobre la empresa PepsiCo, únicamente se ha utilizado esta empresa a modo de ejemplo por ser un negocio fácilmente reconocible. Y no sean muy duros conmigo, soy del equipo @jvas y las tesis para niños de 4 años, pero si leen a @quixote1 entenderán que se puede hacer dinero a largo plazo con cosas simples.

Para acabar y completar el último punto de la filosofía de nuestro influencer favorito Terry Smith, el punto pendiente es no hacer nada. Para ello les deseo a todos que pasen unas buenas y refrescantes vacaciones, y si se toman un pelotazo pidan a partir de hoy un J&B con Pepsi