Un ejercicio mental que me gusta realizar cara a encontrar ideas de inversión, es observar mi entorno, en mi natal Jerez de la Frontera, y reflexionar acerca de los negocios en los que me gustaría participar como propietario. Lo bueno de la Bolsa, es que con una alta probabilidad vas a poder directa o indirectamente obtener exposición a los mismos. Y así, echando un ojo pienso en estancos, farmacias, loterías, centros comerciales premium, cerveceras, productos de consumo de marcas reconocidas… en general negocios muy rentables en manos de buenos gestores.

Me encantaría poder decir que en esa línea investigadora tan de Peter Lynch, mientras echaba una partida de bolos con los amigos en el jerezano centro comercial Area Sur (del que por cierto es parcialmente propietaria Sonae, otra cotizada), se me encendió la bombilla y pensé que éste, el de los bolos, podría ser un negocio estupendo: construimos las pistas, que por otro lado no tienen mucha historia, compramos las bolas y las zapatillas para los jugadores, y con una mínima inversión periódica en mantenimiento y personal, junto al alquiler del centro comercial, a cobrar un año y otro y otro. Y cobrar no solo por la partida, sino también por esas Lays y esas Budweiser que te tomas con tus amigos entre ronda y ronda (propiedad por otro lado, como muchos de ustedes sabrán, de otras dos cotizadas de muy buen ver, respectivamente Pepsico y Anheuser Busch Inbev).

Sería desde luego idílico, y quedaría mucho más chulo por aquí que la realidad. Lo cierto es que la empresa me apareció en un screener de Yahoo Finance, junto a otras setecientas, y si me detuve en la misma fue porque al echarle un ojo a sus estados financieros y observando a lo que se dedicaba me gustó mucho lo que vi.

- El negocio de Hollywood Bowl Group

Reflexión introductoria aparte, vayamos ya al grano. ¿De dónde obtiene sus ingresos esta compañía? Veámoslo.

Bolos

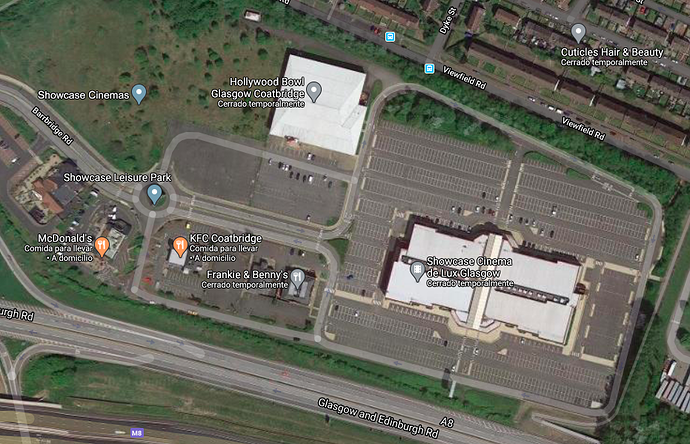

60 boleras que suponen el 50% de los ingresos de la empresa, distribuidos por todo Reino Unido.

Es un negocio que no requiere mayor explicación, se lo pueden imaginar si han ido con sus amigos o con su familia (lo ideal es entender el negocio en el que se está invirtiendo, nadie nos obliga a invertir en algo muy arcano y complicado).

Máquinas recreativas

¿No han jugado alguna vez con sus hijos o amigos a echar unas canastas o un hockey sobre aire por un par de euros después o antes de ir a ver alguna película al cine? Va por ahí el asunto, y por el negocio propio de estas máquinas obtienen el 23,4% de sus ingresos.

De esto sabía algo Mr. Buffett (de paso, les enlazo el post que publiqué en +D sobre su holding). Ya de niño hizo sus primeros pinitos como hombre de negocios con las máquinas de pinball, que alquilaba a peluquerías y establecimientos varios (este caballero era más listo todavía, las compraba inutilizadas, se las arreglaba si mal no recuerdo un amigo y ya entonces las alquilaba). Haces la inversión inicial, y con un pequeño gasto en mantenimiento, el resto es pasarse periódicamente a recaudar todas esas monedas de euro (que por cierto, cada vez menos, porque aprovechando la pandemia están instalando para estas máquinas medios de pago que evitan el contacto, si tienen alguna acción de Prosegur Cash –cotizada dedicada al transporte de efectivo-, igual es momento de darle una pensada a la tesis de inversión –y de revisar si Visa no estará después de todo tan cara, esto reconozco que me lo apunto para mi mismo-).

Sobre las máquinas, el propio equipo directivo hace una aclaración. Estas no se adquieren en propiedad como hacía el Sr. Buffett, sino que se adquieren a través de un leasing. A los cuatro años estas máquinas son devueltas, y hay que sustituirlas. El caso es que no se contabilizan como leasing financiero, sino como propiedad, planta y equipos. Está bien saberlo a efectos de determinar la cuantía total de obligaciones de la empresa.

Comida y bebida

Si después de jugar a los bolos les apetece para poner la guinda al pastel de esta lúdica jornada cenar y tomar algo con su familia o amigos, en Hollywood Bowl también han pensado en ello, y el 27% de sus ingresos proviene de esta línea de negocio.

Así, junto a las máquinas recreativas y sus boleras, poseen restaurantes, imagino que con precios también asequibles, donde se pueden tomar una hamburguesa o lo que gusten. También mucha cerveza, porque si lo han probado ya saben que una intensa partida de bolos acalora: en 2019 estos señores sirvieron 1.8 millones de pintas de cerveza a ansiosos británicos.

- Ventajas competitivas

Una vez analizado cómo gana dinero la compañía, es el momento de analizar si la misma presenta ventajas competitivas.

Ciertamente presenta números que hacen pensar que la misma de alguna u otra manera las posee: desde 2017, primer ejercicio completo desde que la compañía pasó a ser pública, presenta ROICs crecientes medios del 16%, y márgenes netos también crecientes y de en media un 16.2%. Por si a algún lector esto le suena un poco a chino, el ROIC nos muestra el retorno que la compañía logra reinvirtiendo el capital a su disposición, mientras que el margen neto representa el % de ingresos que luego la compañía convierte en beneficios después de impuestos (tenemos los márgenes brutos, los operativos y los netos, siendo los netos los que recogen todo tipo de gastos).

Todo eso está muy bien Javier, pensarán ustedes, pero concrete, díganos qué ventaja o ventajas competitivas posee la compañía. Pues bien, en esa línea yo me aventuraría a afirmar que posee una ventaja económica por tamaño, que le ha permitido ir dominando nichos (como decía Pat Dorsey, experto en ventajas competitivas, los peces grandes en estanques pequeños pueden hacer mucho dinero). Estos señores son líderes en Reino Unido. No todo el mundo puede pagar las rentas que sí pueden pagar ellos a sus landlords –bello vocablo anglosajón, arrendadores vaya-, ni transmiten la confianza a futuro en que van a seguir modernizando sus instalaciones y publicitando estas (y al final esta publicidad es publicidad gratuita para el centro comercial). Y pueden hacerlo porque no solo instalan las clásicas boleras y máquinas, sino también sus restaurantes; por eso, y porque gestionan todos sus procesos a nivel país, y no local, lo que sugiere acceso a mejores costes fijos. ¿Y cuál es el nicho de una bolera? Su nicho es la población. En ese sentido, al igual que un aeropuerto, y salvando las distancias, normalmente y salvo que se trate de una ciudad grande, no hay mercado para que compitan dos.

En ocasiones, no hay competencia, pero como hemos comentado en otras ciudades más grandes sí que existe. Ellos tienen un sistema de precios dinámico, que varía según la localización, pero en los casos en los que hay que competir, son capaces de ofrecer precios competitivos, a la par que una experiencia lúdica que –según ellos- es la mejor para el cliente.

- Situación financiera

Con los centros comerciales y cines cerrados durante una temporada, es especialmente inexcusable analizar si la empresa lo va a pasar mal o no.

A finales de marzo de 2020, la empresa poseía en efectivo 17,5 M€. Su deuda a largo plazo es de 27,7 M y la que vence a un año vista de 6 M€ (su FCF suele rondar los 18-20 M€ anuales). Como podemos ver, la situación financiera de esta previa a la pandemia era bastante holgada.

La clave sin embargo son sus alquileres, 16.5 M€ en 2019. En este sentido, han llegado a acuerdos con sus arrendadores para diferir parte de sus rentas, y han contraído asimismo un crédito por si la situación tardase más de lo esperado en normalizarse.

Desde luego este año va a ser muy malo para las finanzas de la compañía, y habrá que ir a futuro poco a poco devolviendo el coste de la pandemia. La contrapartida en su caso, desde la perspectiva del inversor, es un descuento del 50% respecto a su capitalización pre-Covid.

- Management / equipo directivo

El equipo directivo de la compañía parece que hace bien su trabajo. Han logrado en el breve período desde que salieron a cotizar reinvertir sus flujos de caja para crecer orgánicamente, como comentamos con retornos crecientes. No se han ido por las ramas adquiriendo otras compañías, lo cual es de agradecer, sino que se dedican a mejorar el negocio que ya tienen, mejorando contratos de proveedores o reformando sus instalaciones, así como construyendo nuevas boleras en buenas localizaciones de Reino Unido (hay que decir que sí hicieron una adquisición, aunque se llevó a cabo un año antes de salir a cotizar, en 2015). Sobre las reformas de instalaciones, hay que decir que me gusta que sean ambiciosos, exigiendo a las mismas un retorno del 33%.

Un aspecto que me ha gustado de estos es la comunicación. Su negocio es sencillo, sí, pero aún así hay equipos directivos que incluso en casos como este insisten en presentar informes que hablan de todo y de nada. En esta empresa, los informes anuales son cortos, y está bien que así sea, nuestro tiempo como inversores también es oro y el negocio no requiere explayarse.

Siguiendo con la directiva, estos reciben acciones de la compañía si consiguen determinados objetivos a tres años, principalmente relacionados con los beneficios por acción. En este sentido, valoro positivamente que no hayan caído en la tentación de hacer compras apalancadas de sus propias acciones, como sí han hecho desgraciadamente otras compañías (si te financias a tipos de interés muy bajos, y con esos préstamos recompras acciones, tus EPS subirían mucho, porque el gasto por intereses sería a corto plazo reducido). Personalmente me gustan las recompras oportunistas como al que más, pero si estos señores reparten en dividendos lo que no son capaces de reinvertir para crecer orgánicamente, me parece saludable y correcto.

Otra matización que hacen ellos y que se podría decir es de actualidad: “All the dividend will be paid using cash on the balance sheet”. Al accionista hay que tratarle con transparencia, en efectivo no hay lugar a malentendidos.

Finalmente, en este año 2020 hay que decir que no se han complicado la vida y desde el minuto 1 anunciaron que suspendían el dividendo. Es una directiva con personalidad, no tiene sentido andar endeudándose para mantenerlo o estresar el balance gastando la caja.

- Riesgos

A corto plazo, son obvios: cuanto peor se gestione la crisis del Covid-19 en Reino Unido, y más tiempo permanezcan las boleras, máquinas recreativas o restaurantes cerrados o a medio gas, mayor será la factura (calculan que tras la reducción de costes, mensualmente quemarían aproximadamente 1.3 M€).

A medio largo plazo, personalmente soy de la opinión de que la función social y de divertimento de una bolera es muy resiliente. Hablamos de entretenimiento accesible a todas las carteras y edades, pues puedes disfrutar de estos con tu pareja, con tus hijos o con tus amigos.

Respecto al riesgo divisa, este es inexistente, ya que todas sus operaciones se encuentran en Reino Unido. No necesitan apalancarse para operar su negocio, y de hecho hasta ahora venían reduciendo anualmente su escasa deuda, por lo que nada hace pensar que abandonen esa línea.

El Brexit sin duda es un riesgo, aunque ellos mismos lo califican como menor o limitado. El impacto, según comentan, vendría en su caso por una mayor dificultad para encontrar personal adecuado, y puntualmente podrían además tener dificultades con sus proveedores del continente.

- Conclusiones

Sin entrar en valoraciones empresariales, que les dejo al criterio de cada uno, es una empresa que entra en mi círculo de competencia, y seguramente en el de la mayoría de los lectores, que es capaz de crecer orgánicamente y a tasas interesantes de rentabilidad, que opera lo que a priori es un negocio estable, bien gestionado y con un trato satisfactorio para sus accionistas.

Finalmente, espero que les haya resultando cuanto menos interesante. Por supuesto, si difieren o no ven claro algún aspecto, sería yo el primer interesado en leerles, gracias de antemano.

Disclaimer: este artículo no debe considerarse ninguna recomendación de inversión, el autor tiene a título personal una pequeña posición en la compañía.