Si el SP500 se viera superado por otros indices de otros paises de forma que sea relevante para tu cartera… no querria decir que estamos en guerra o algo asi?

USA va a sentarse y ver como le quitan la tostada? yo tengo ese miedo, que puedan liarla, antes que resignarse a ver que les estan ganando. Y en ese caso caerian todos los indices. Por eso aun no veo claro que tenga sentido tener algo mas que el SP500 para el % dominante en cartera de RV, por no decir 100% SP500 para RV.

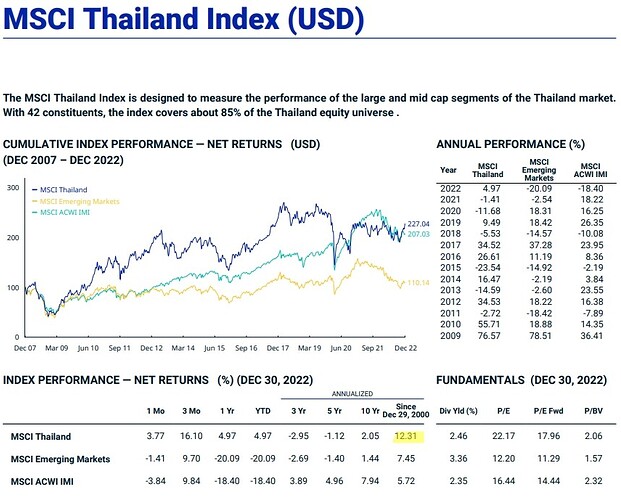

Cualquier índice se puede ver superado por otro índice en periodos de 10-20 años. Aquí tiene un ejemplo Tailandia vs Estados Unidos (1999- 2023), ambos con acumulación de dividendos y convertidos a Euros:

Indonesia vs Estados Unidos (1999 - 2023):

España vs Estados Unidos (1992 - 2011):

Que un índice de un país supere en rentabilidad al S&P 500 TR no requiere que Estados Unidos se vea superado en PIB, sino que puede deberse a muchos otros motivos:

- Puede ocurrir que las acciones de algún país se encuentren infravaloradas debido a una serie de factores de riesgo que desaparezcan en el futuro, premiando con mayor rentabilidad a los inversores que permanecieron invertidos.

- Puede suceder que un país subdesarrollado experimente un crecimiento del PIB superior al resto de países desarrollados y eso beneficie especialmente a las empresas nacionales.

- Puede que las acciones de las empresas de países desarrollados se encuentren sobrevaloradas y ofrezcan, como consecuencia de esa sobrevaloración, una rentabilidad futura más baja.

Lo más probable es que algunos índices adquiridos a fecha de hoy, superen el S&P 500 TR en rentabilidad los próximos 10 años, pero no tenemos una bola de cristal para conocer qué índices lograrán ese hito…

Estimado @Bass

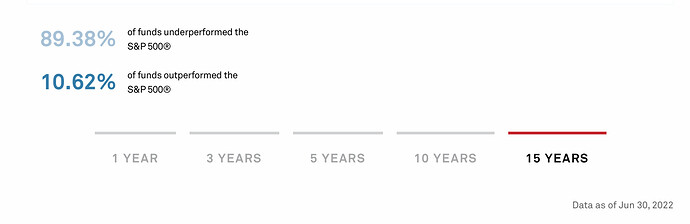

¿ Es posible saber el nombre exacto de ese 10% de FI que superaron a 15 años al S&P 500?

Ademas del FI indexado a Tailandia.

La verdad es que no lo sé. Supongo que investigando por la red se podrá encontrar.

De todas formas creo que da igual. Seguramente dentro de 15 años habrá otro 10% de fondos ganadores, pero probablemente serán fondos distintos. En mi opinión, no es posible prever qué fondos van a ser.

Saludos cordiales, @RuVal.

Hay que ser muy cuidadoso con la conversión entre distintas dividas y los gráficos de Morningstar.

Puede consultar en este hilo Paridad euro / dólar. ¿Mantenemos el rumbo? varias entradas que se citan entre ellas:

En la web de MSCI se puede observar, por ejemplo, la rentabilidad en dólares del MSCI Thailand desde el año 2000 al 2022 (un periodo muy similar al señalado en el gráfico de Morningstar) y, efectivamente, ha sido superior a la del S&P 500 en el mismo periodo:

msci-thailand-index-net.pdf (176,4 KB)

De todas formas, la intención de mi comentario era únicamente la de advertir que no existe ningún índice todopoderoso que vaya a batir al resto a 10 o 20 años gracias a la superioridad económica/militar del país en el que se asientan sus empresas. Existen muchos otros factores a tener en cuenta: sobrevaloraciones, infravaloraciones, crecimiento porcentual del PIB, crecimiento demográfico, etc.

Un índice de un país o región emergente adquirido en momentos de incertidumbre o infravaloración (ej.: ¿Taiwan?), puede batir a 10 o 20 años al mismísimo S&P. Por este motivo, muchos inversores preferimos un World + Emergentes antes que decantarnos por una región concreta.

Saludos cordiales.

Estoy de acuerdo con Vd., pero a veces las fuentes nos traicionan. Si lo ha comprobado… ¡Estupendo!

Algunos ya lo han comentado muy acertadamente: cuidado que los datos pueden ofrecer imágenes muy distintas según el momento temporal elegido, por mucho que uno ponga gráficas a 20 años.

El S&P500 ha funcionado tremendamente bien la década pasada pero funciono de forma bastante mala la anterior.

En el caso de índices asiáticos, recordar, para el que no lo sepa, que sufrieron una crísis enorme sobre el año 97-98. Si miramos gráficos una vez pasada dicha crisis, lo han hecho muy bien, pero si cogemos el mismo gráfico desde 2 años antes, la foto cambia de forma enorme.

Por el foro creo que hay por ejemplo gráficos de lo bien que ha ido China desde el año 2000 y lo mal que había ido desde 3 años antes.

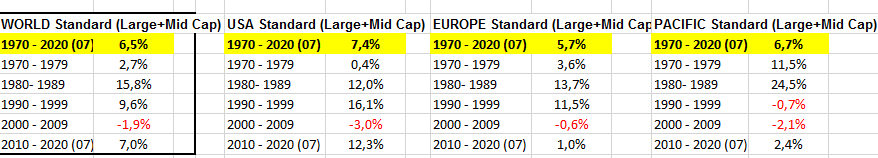

Efectivamente; recupero una tabla que hice para uno de mis post donde se comparaba la rentabilidad en cada década de las áreas componentes del MSCI World

Hasta 1990 la mejor zona fue la Pacific, y después USA tomó el relevo, a parte la década perdida de principio del los 2000

Pero con que ponderacion? en mi cartera solo tengo un 10% de emergentes, el otro 10% bonos globales, el otro 80% MSCI (global stocks)

A veces me pregunto si vale la pena ese 20% de diversificacion, quiza deberia tener 100% al MSCI, no creo que sea muy relevante a no ser que se muevan millones, y me ahorraria algo de tiempo ya que solo seria aportar en un fondo.

Con 88% MSCI WORLD y 12% MSCI EMERGING tendría el equivalente al MSCI ACWI que es una diversificación global muy completa.

Pero en la media SP500 sale ganando al menos desde 1970-2020. Seria interesante ver si en los periodos de “euforia” del SP500 se consigue al final una media mejor que compensa los periodos de caidas y al final sale ganando si no diversifica.

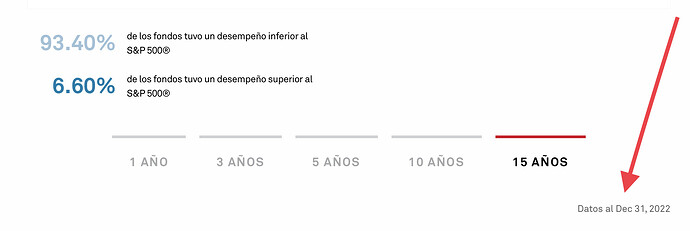

Hace unos días vi que habían actualizado la web de SIPVA con datos a final de año. Los porcentajes han empeorado para la gestión activa respecto a los que había en junio pasado:

¿ Dispone alguien del listado con los nombres concretos de ese 6% de fondos de inversion cuya rentabilidad anualizada a 15 años ha superado al S&P 500 o al MSCI WORLD ?

Desafortunadamente Morningstar solo proporciona rentabilidades anualizadas de los ultimos 10 años.

¿Conocen alguna base de datos de Fondos de Inversion contratables en España que ofrezca sus rentabilidades anualizadas a 15, 20, 25, 30 años etc?

Así de los grandes y sin complicarse demasiado tienen el MS Global Brands.

@MAA y @Helm seguro podrán comentar algo más.

Su petición, a la que me sumo, me lleva a pensar si sería capaz de conducir un coche mirando hacia atrás, como dato de decisión importante, para mover el volante.

Lo hago y posiblemente lo seguiré haciendo sabiendo que es un mal predictor.

Supongo que el estudio que realiza el profesor Fernández, de fondos españoles, lo conoce:

La otra herramienta que tampoco responde a su petición es:

Morningstar, que usted cita,

Inverco tiene informaciones que me parecen interesantes:

Tras no contestar su petición, comparto parte de una publicación de la CNMV, a ver si yo me hago caso (la frase anterior está bien redactada)

Estimado @Josesthe

Gracias por la informacion.

Dado que INVERCO dispone de los datos agregados de los ultimos 30 años, posiblemente tambien disponga del nombre concreto de los fondos perdedores y ganadores.

Dado que algunos buenos fondos extranjeros solo estan disponibles en España recientemente, INVERCO no tendria esa informacion retrospectiva.

De acuerdo con las CORRELACIONES ( que no son causales) es probable que un fondo que fue malo , lo siga siendo. El que fue bueno puede seguir siendolo, o no.

Me voy a permitir reescribir su aportación, dándole antes las gracias por ayudarme a haber hecho una revisión de cosas que debería recordar.

De acuerdo con las CORRELACIONES ( que no son causales) es probable que un fondo que fue malo lo hayan cerrado , o lo siga siendo. El que fue bueno puede seguir siendolo, o no.

![]()

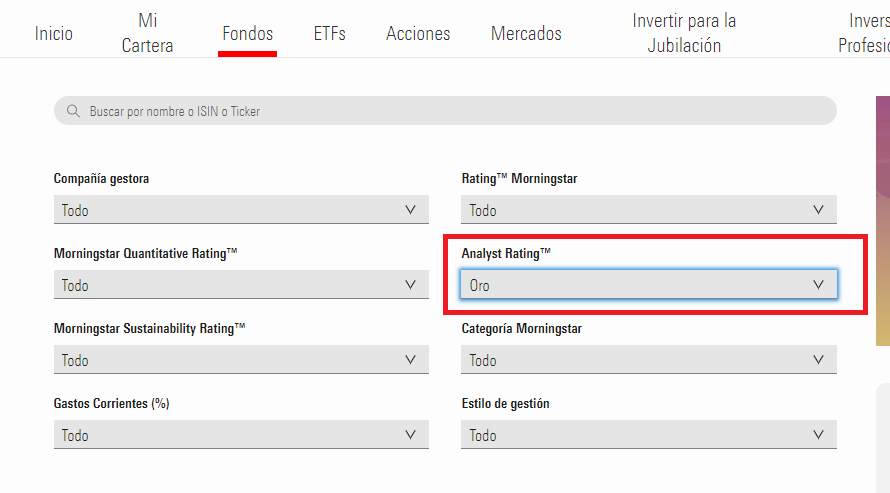

Si busca en Morningstar en los Analyst Rating de esos que se hacen con informe que se pueden luego buscar en el buscador:

y mira los fondos Gold, Silver e incluso Bronze, es posible que encuentre fondos que son opciones razonables de inversión. Ya si lo harán mejor o peor que un índice determinado ya va a depender de un conjunto de circunstancias que se escapan de nuestro control.

Cuidado que no basta simplemente con ver el analyst rating si no que luego hay que entender que hace el fondo y ver que tipo de estrategia sigue. A veces el problema de bastantes inversores en fondos es que no están nada cómodos cuando les afectan riesgos que son inherentes al tipo de activo o de estrategia que se sigue.

Yo por ejemplo me gusta fisgar entre estos fondos, pero ya sé que los hay de categorías que ni consideraría porque no se me adapta bien el tipo de categoría o estrategia.

Que sea buena opción para mirar candidatos tampoco significa que sea buena opción para decidirse por uno u otro candidato. Hay muchos fondos que simplemente no los han analizado. Y otros que a veces les penalizan circunstancias que a otros fondos similares, no lo hacen. Tampoco hay que alarmarse por según que cambio de Analyst Rating aunque cuidado con los cambios de gestores, que en algunos casos pueden ser problemáticos o incluso críticos para que un fondo pierda buena parte de su esencia.