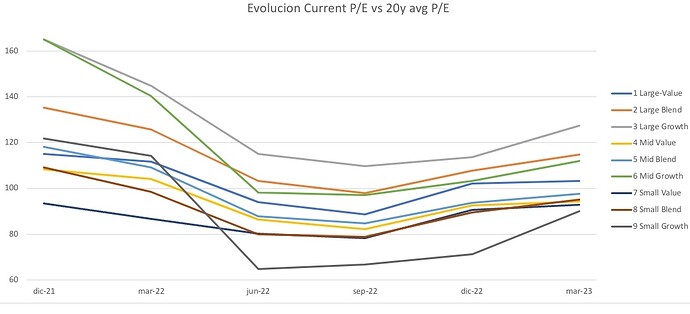

Les traigo un pequeño ejercicio para que vean lo que lleva implícito un múltiplo sobre beneficios a pagar.

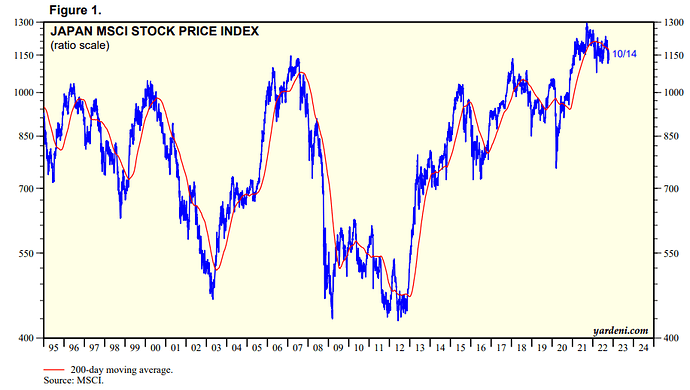

Escuchamos y vemos muchas veces el tema de Japón y cómo tras tantos años, la rentabilidad que ha dado el índice ha sido tan ridícula.

1995-2022:

¿Cuál puede ser el motivo de que haya dado prácticamente una rentabilidad nula como podemos ver desde el año 1995?

Pues aquí les muestro el porqué y más tarde, les pondré un ejemplo de lo que implica:

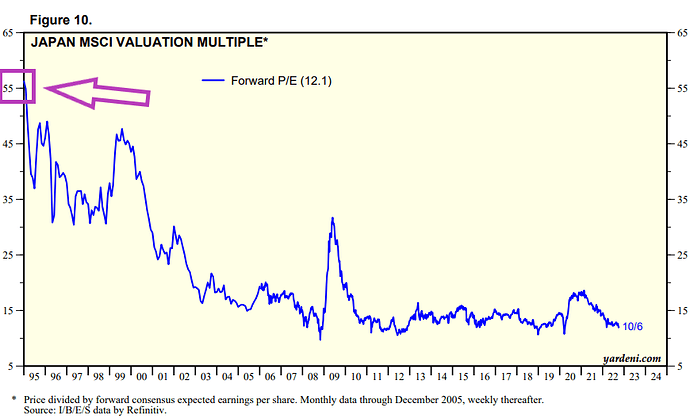

PER histórico de Japón:

La bolsa de Japón como ven en la imagen, en el año 1995, llegó a cotizar cerca de las 60 veces beneficios (PER).

Esto implica que, si los beneficios de las empresas que componen el índice desde ese día se mantienen constantes, un inversor, si no ocurre nada, recuperaría su inversión en 60 años.

Como afortunadamente las empresas crean valor a largo plazo y suelen invertir para hacer crecer sus beneficios, tras todos estos años, el múltiplo como se puede ver, siendo un precio casi similar el de la cotización del 1995 al 2022, ha pasado de 60 a 10 veces.

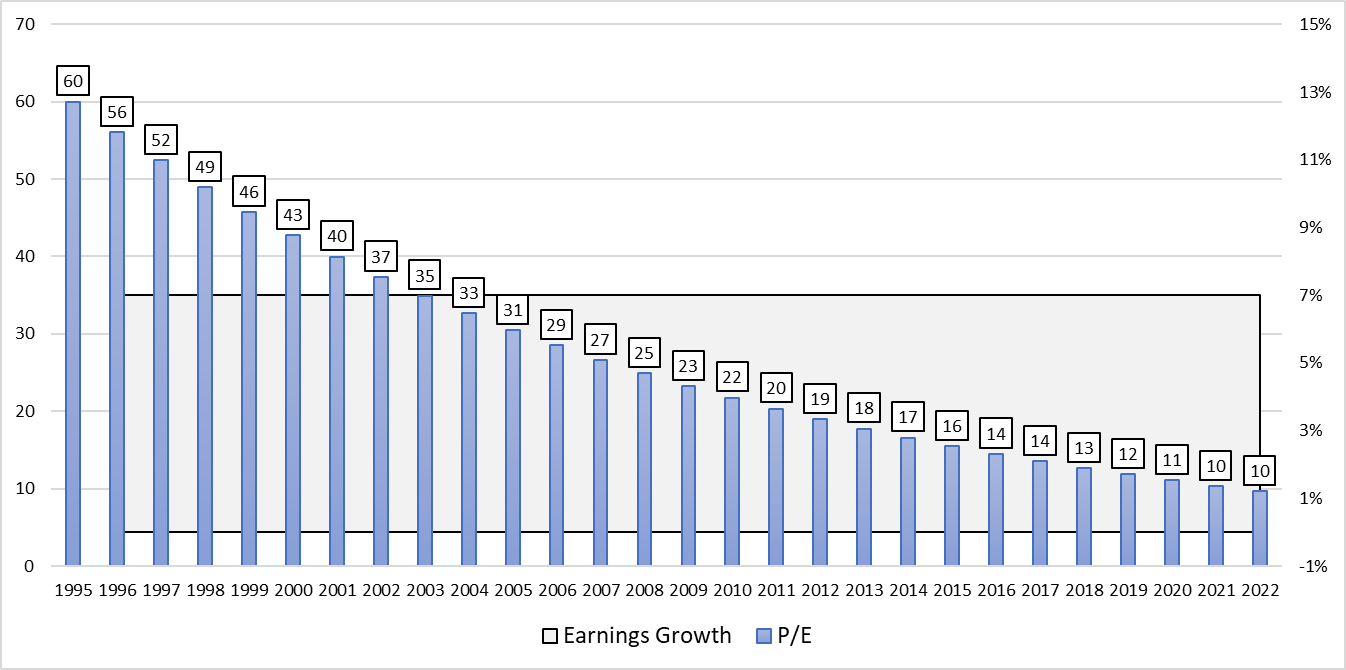

¿Cuánto han crecido los beneficios desde ese día anualmente?

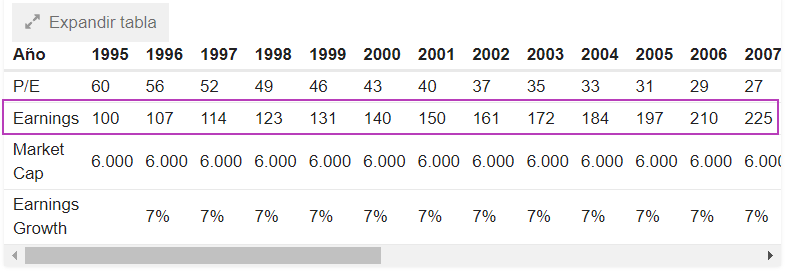

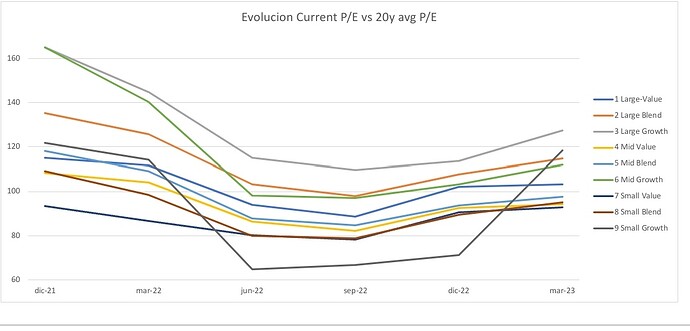

Vamos a asumir en la hipótesis que los beneficios desde el año 1995 crecen al 7% de una manera constante y que el precio de la capitalización se mantiene constante. Les muestro la gráfica de lo que hace el PER en base a los crecimientos cada año:

| Año | 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| P/E | 60 | 56 | 52 | 49 | 46 | 43 | 40 | 37 | 35 | 33 | 31 | 29 | 27 | 25 | 23 | 22 | 20 | 19 | 18 | 17 | 16 | 14 | 14 | 13 | 12 | 11 | 10 | 10 |

| Earnings | 100 | 107 | 114 | 123 | 131 | 140 | 150 | 161 | 172 | 184 | 197 | 210 | 225 | 241 | 258 | 276 | 295 | 316 | 338 | 362 | 387 | 414 | 443 | 474 | 507 | 543 | 581 | 621 |

| Market Cap | 6.000 | 6.000 | 6.000 | 6.000 | 6.000 | 6.000 | 6.000 | 6.000 | 6.000 | 6.000 | 6.000 | 6.000 | 6.000 | 6.000 | 6.000 | 6.000 | 6.000 | 6.000 | 6.000 | 6.000 | 6.000 | 6.000 | 6.000 | 6.000 | 6.000 | 6.000 | 6.000 | 6.000 |

| Earnings Growth | 7% | 7% | 7% | 7% | 7% | 7% | 7% | 7% | 7% | 7% | 7% | 7% | 7% | 7% | 7% | 7% | 7% | 7% | 7% | 7% | 7% | 7% | 7% | 7% | 7% | 7% | 7% |

Como pueden ver en la gráfica, si los beneficios del índice hubieran crecido desde esa época, partiendo de ese PER 60 al 7% y la cotización en ese tiempo no se hubiera movido, la bolsa japonesa cotizaría a PER 10.

Como vemos que ha subido algo desde entonces y el PER es de 10, podemos asumir que los beneficios (si alguien encuentra la gráfica se lo agradezco), han crecido a una tasa aproximada del 7,1% (Lo que han dado todos los índices históricamente, vaya).

Ahora con este simple ejercicio quiero que interioricen lo que implica pagar un PER alto por un fondo, índice o empresa y los crecimientos que se necesitan para digerir eso.

En el caso de Japón, han sido más de dos décadas.

Buen fin de semana.