Voy a explicar mi personal visión, sin que obviamente sea consejo para nadie pues cada uno debe obrar de acuerdo con su propio conocimiento, experiencia y objetivos. Los puestos en el tema casi mejor ahorren la lectura. A los menos puestos, confío aportarles un poco de conocimiento.

Consideraciones previas:

El monto.- Parece evidente que invertir es bastante distinto para quien se lo plantea con 500 euros, con 5.000 o 10.000, 0 20.000-50.000, con 100.000, con 500.000, o quizás con 1.000.000 o tres, cinco, diez millones… por no hablar de los que se puedan permitir hacerlo con cien, mil o más millones…

La edad y situación laboral.- También es distinto si uno tiene 20 o 30 años, o si ya está jubilado o próximo a ello. Con todos los grises que hay entremedio y más allá de ambos límites (en un extremo los que al nacer sus padres ya les compran acciones o participaciones, y en el otro mayores de 80 años que aún tradean…). No es lo mismo tener un puesto estable bien remunerado, que en precario. Tampoco que uno disponga de vivienda pagada en propiedad o en positivo proceso de estarlo, o que esté en alquiler y llegando a duras penas a final de mes.

La situación personal.- Si dispone de mucho o poco tiempo libre. Que uno esté casado o soltero también son variables a considerar. O si tiene hijos, la cantidad de ellos, su edad, si están en edad de estudios o si ya los terminaron, si han encontrado trabajo y se han independizado, etc, etc, etc…

La visión del ahorro.- Los hay que por poco que ganen, lo primero en lo que piensan al cobrar es en apartar un tanto por ciento para ahorro y eventualmente inversión. Pero otros son más de comprarse el último gadget tecnológico. Con todos los matices intermedios que se desee, hay un trecho entre ahorrar viviendo excesivamente ajustado y vivir bien, que son dos días, pero ahorremos por si son bastantes más. Situación ideal sería IMHO disponer (sea por remuneración o por rentas) más de lo que se gasta, vivir bien pero siempre por debajo de las propias posibilidades, disfrutar de la vida, familia, amigos, etc, y ahorrar e invertir (y ya para nota si se hace bien y se gana con las inversiones). Como decían los abuelos “si eres joven, guapo y con dinero ¿qué más quieres Baldomero?). Yo añadiría la salud, el amor y la felicidad, pero creo se entiende.

La experiencia y capacidad.- Alguien con buena formación, después de unos cuantos errores de inversión y también algunos aciertos, probablemente tendrá mejor psicología para surfear el mercado, que cuando uno se inicia.

La visión de la inversión.- Independientemente de la experiencia, hay inversores que con entre 1 y 5 indexados se encuentran cómodos. Otros preferirán escoger acciones a las que vean recorrido. Cartera amplia o concentrada tendrá sus detractores y defensores. Y aún otros optarán por seguir diferentes estrategias, cuyo combinado les ayude a diversificar y descorrelacionarse un poco más del mercado. O quienes sobre todo les preocupen los grandes drawdowns y trabajen por evitarlos dentro de lo posible.

Los objetivos y plazos para los que se desea invertir es otro punto capital en el planteamiento de esta compleja ecuación.

Seguro que me dejo muchas otras consideraciones importantes, pero las mostradas ya nos ofrecen un gran abanico de posibles combinaciones y dejan patente que cada persona y cada inversor es un mundo. Por tanto no existen recetas mágicas, y cada inversor debe encontrar su personal forma de hacerlo que le sea cómodo y le permita dormir bien, suceda lo que suceda en el mercado.

Vistas las consideraciones anteriores y sobreentendiendo que ningún lector sea de aquellos que con 500 euros invertidos en CFD cada mes piensen que van a obtener 3.000 euros de beneficio/sueldo… me atreveré a dar alguna pincelada de lo que yo haría en función del monto disponible, sin que nadie deba tomarlo como consejo de inversión, pues probablemente estoy equivocado y puedan plantearse mejores escenarios.

De manera incremental: Hasta 50mil euros creo que no es necesario complicarse demasiado. O Fondos o ETF indexados entre los de menor coste (hasta un máximo de 5, evitando los de distribución por su menor eficiencia fiscal) y DCA/VCA con las aportaciones adicionales que se puedan hacer. Hasta 300mil euros añadiría algún/os fondos de autor y alguna acción similar a BRK-B, con rebalanceos cada 6 meses. Hasta 650mil añadiría apertura de cuenta en IB (lo que obligaría a declaraciones adicionales D6 y 720 pero ayudaría a diversificar riesgo país) y a través de ella acariciaría algunas acciones Quality GARP por criterios Quant y GAD/Lichello. Hasta 1,2mill. podría ser interesante plantearse apertura de cuenta directamente en otro país/entidad con objetivo de diversificar aún más el riesgo país/gestora (ejemplos, banco francés para depositar acciones tipo LVMH etc… con las ventajas de mayor dividendo y menor deducción. O cuenta directa en Luxemburgo en compartimiento Sicav. O cuenta directa en Vanguard. O cuenta directa en Andorra, Finlandia, etc…). A partir de 1,2mill. pues todo ello y más, con diversificación inmobiliaria directa, etc…

Entrando en materia, primero la teoría sobre los WHT…

Centrándome en el título del post voy a hablar de Dividendos y su eficiencia fiscal –lo que repercute en su rentabilidad a largo plazo- en relación con los distintos vehículos de inversión. El quid de la cuestión está en los WHT o Withholding Taxes o Retenciones que se pierden (o se recuperan) por el camino según el vehículo de inversión elegido.

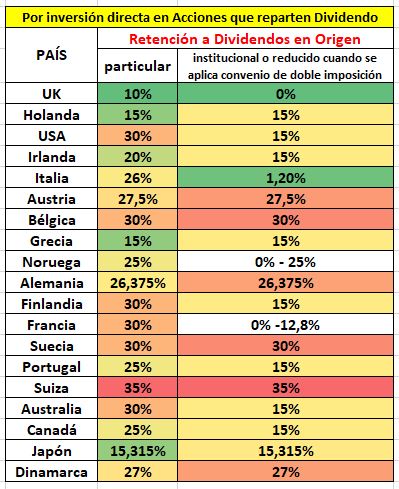

En Agosto 2018 ya hice un artículo Esquema Ampliado Retención Dividendos en Origen

a modo de esquema que, pasados 2 años, algunos de sus porcentajes y conceptos hayan podido cambiar, pero creo presenta un resumen aún bastante aproximado.

Un hilo más actual de Bogleheads donde @Juangete y @MarcosLuque hacen muy buenas aportaciones para comprender mejor la eficiencia fiscal de los dividendos en relación a las retenciones practicadas a Fondos y ETF:

Y otro hilo de Twitter donde @MarcosLuque y otros responden a @Grouchito sobre el tema:

https://twitter.com/Grouchito/status/1225693889534648323

Son muy de agradecer tan expertas aportaciones. Si ellos me lo permiten, podríamos añadir unos muy pequeños matices sobre el artículo de Bogleheads:

-

Los casos 1) 2.1) y 2.2) IMHO parecen iguales en tributación real efectiva, pero hay un matiz que es la diferencia en el tiempo entre recibir dividendo o vender, pues el posible efecto del interés compuesto entre ambas fechas también variará ligeramente el resultado final. Otra consideración interesante es también el tema de los sintéticos versus los físicos. Aceptado el eventual riesgo de contraparte, existen algunos sintéticos de índices generales con muy buena pinta, pero no dedicaría a ellos más de un 5-10% de la cartera.

-

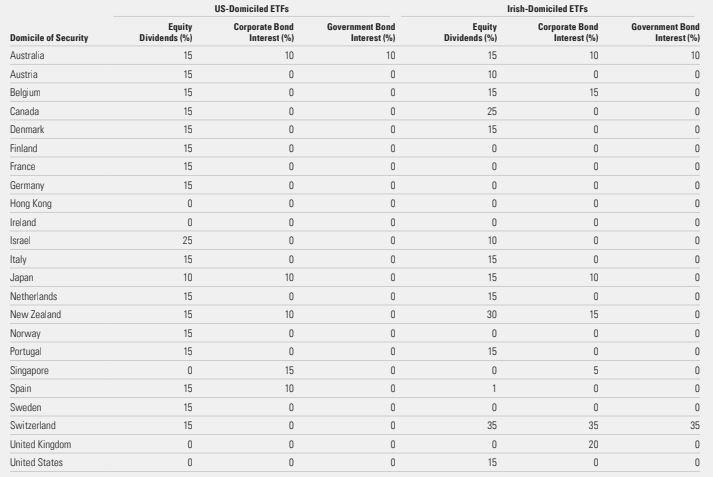

Los casos 6) y 7) a mí me aconsejan evitar los ETFs Luxemburgueses, que sufren una retención del 30% en lugar del 15%.

-

Podríamos añadir al artículo los ETF de reparto de UK, Suecia y Noruega, etc… cuyo WHT es prácticamente casi cero para los domiciliados en Irlanda.

-

En el artículo se menciona en los casos de ETF/Fondos de acumulación “pagarás el 19%-21%-23% del beneficio cuando lo vendas“, pero IMHO lo mismo es aplicable a ETF/Fondos de Distribución…

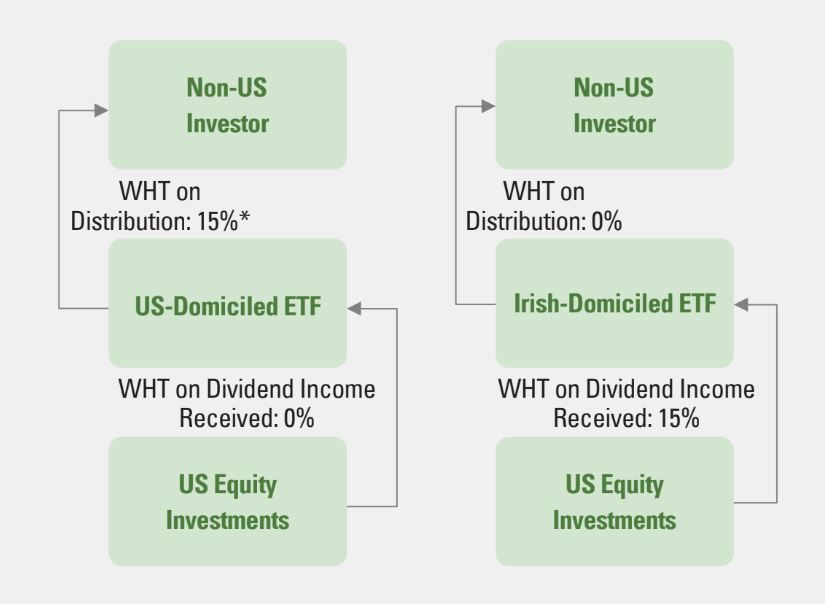

Un cuadro adicional nos ayudará a entender mejor los WHT para los inversores que somos de aquí (los Non-US):

Sintetizando, un ETF irlandés no nos practicará retención en los dividendos que nos pague a nosotros, mientras que al propio ETF le habrán retenido sus acciones subyacentes (retención que no podremos compensar en nuestro IRPF y se perderá). Por contra a un ETF USA (suponiendo lo podamos comprar) no le retendrán sus subyacentes, pero sí nos practicará retención al pagar el dividendo (retención que sí podremos compensar en nuestro IRPF, como si fuera una acción USA, holandesa, etc… - es decir, la recuperaremos).

A continuación, pego una tabla resumen para los 2 tipos de ETF UCITS que considero más habituales, los domiciliados en USA y en Irlanda. Por otro lado, no considero aquí los domiciliados en Luxemburgo, pues las retenciones que sufren son mayores, como se ha visto anteriormente. Los domiciliados en Alemania, en principio, sufrirían las mismas retenciones que los Irlandeses, al menos creo entender para acciones de la UE. Y los domiciliados en Francia… sinceramente no lo sé, pero personalmente intento, dentro de lo posible, evitarlos por si fueran como los Luxemburgueses.

Nota: Dispongo de varios ficheros y tablas con muchos más países y algunas diferencias entre los porcentajes de retención, por lo que tengo el 90 y X% de confianza que son correctas, pero no el 100% de seguridad.

Otra nota muy importante: No es lo mismo el Domicilio del ETF que la Bolsa en la que se negocia el ETF. En USA suelen ser más coincidentes, es decir están domiciliados allí y se negocian en las bolsas de allí, ya sea Nasdaq o NYSE-ARCA (también conocido como AMEX). Pero en Europa debido a las diferencias entre el IS y los WHT, los emisores de ETF intentan optimizar sus propios beneficios de un lado y los de los inversores por otro. De ahí que mayoritariamente en Europa los ETF se domicilien en Irlanda pero se vendan a través de una o varias bolsas. En general es conveniente que el inversor en ETF domiciliados en Europa busque la bolsa con mayor volumen de negociación (o Primary Market) del ETF escogido, que en muchos casos coincide con la primera bolsa en que comenzó a negociarse. En función del emisor, estos Primary Market suelen ser Xetra, Amsterdam, París, Londres o Milán. Y entra dentro de lo posible que el bróker escogido por el inversor particular no trabaje con el Primary Market, por lo que siempre es recomendable revisar que el volumen medio semanal/mensual negociado sea importante (sugeriría pensarlo dos veces si no negocia un mínimo de medio millón de Euros mensual pues podría afectar a su liquidez y a su horquilla de compra-venta que fuera más amplia de lo deseable).

Otra nota más: Los ETFs USA son por definición No-Ucits, es decir, no son, en principio, comprables por inversores minoristas europeos. Pero @Fabala explica cómo hacerlo aquí:

Y a continuación la parte numérica práctica…

Ahora que ya disponemos de bastante base teórica, podemos empezar a hacer números más afinados para evaluar el posible impacto de las Retenciones o WHT en la rentabilidad final del ETF que elijamos, Acumulación o Distribución, y además lo compararemos con la inversión directa en acciones.

Pasar de la base teórica a la práctica, tal como la he querido plasmar en el Excel que a continuación comentaré, debo reconocer que me costó un tiempo, negado que es uno. Pues una cosa es tener claro las retenciones que se pierden (o recuperan) por el camino, y otra la eventual mayor o menor rentabilidad (al menos en los últimos X años) de un u otro vehículo de inversión. ¿Cómo visualizar ambos en p.ej. una teórica inversión de 100.000 o XXX.000 euros a bastantes años vista?? (cuando digo “bastantes” es porque sólo con “bastantes años” se notará la eficiencia fiscal en intentar reducir el impacto de las retenciones) ¿Cuál sería la rentabilidad neta final de una u otra estrategia, de distribución o acumulación, en ETF, y en inversión directa en acciones?

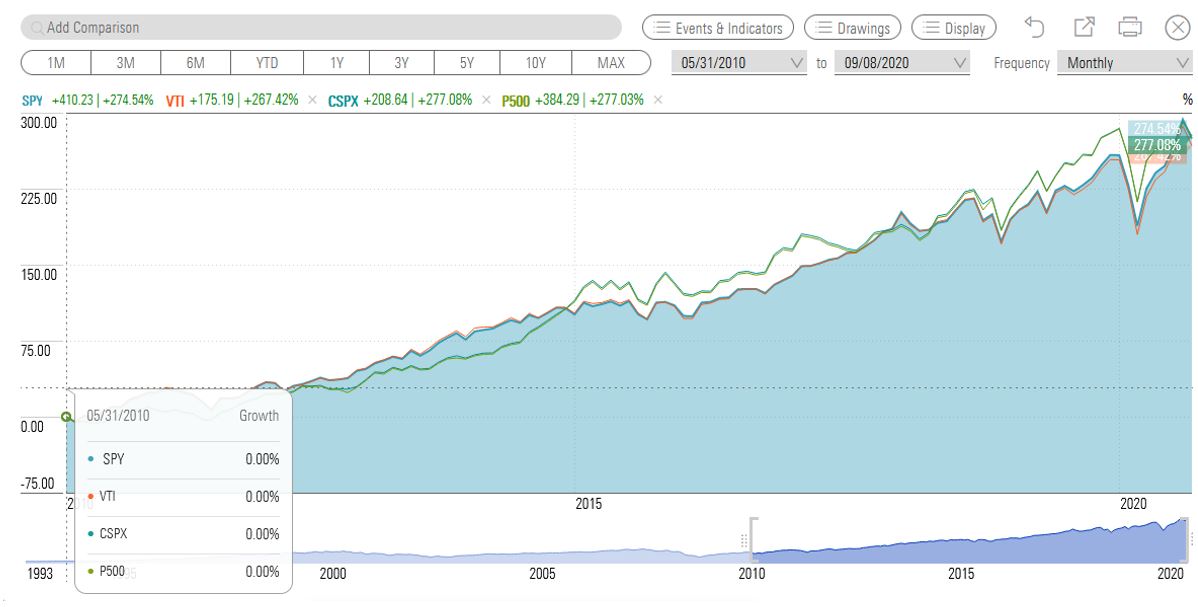

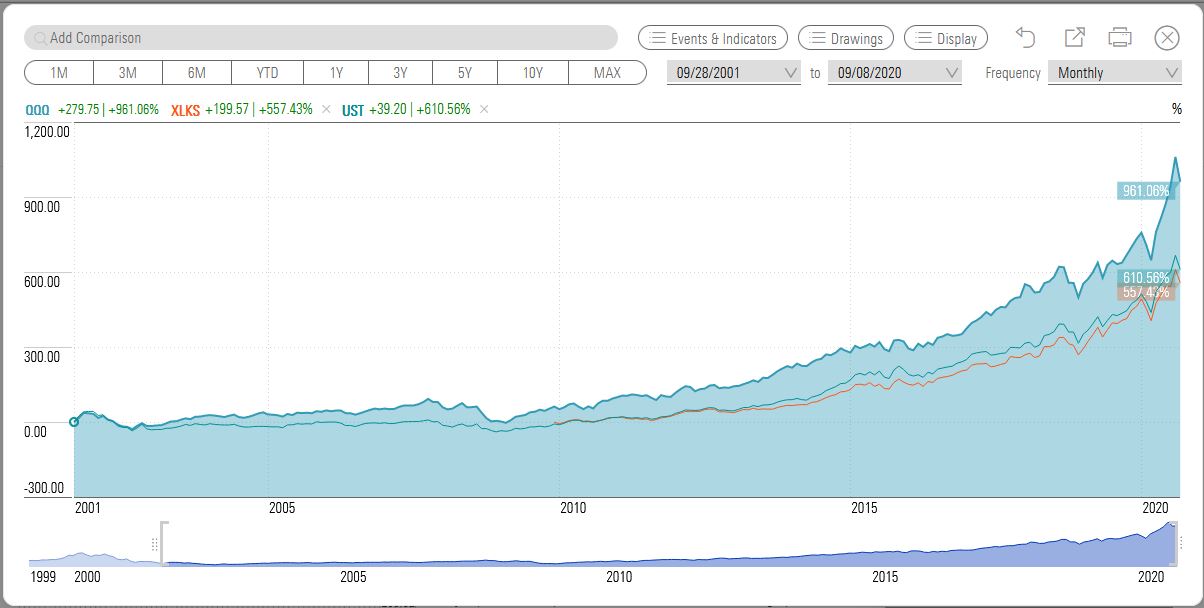

Mis dudas estaban sobre todo en las diferencias entre los ETF de Distribución y los de Acumulación. Los primeros, por definición, invierten en acciones de dividendo, por lo que sufren el WHT del 15% que se pierde, mientras que los de Acumulación invierten en todo tipo de acciones, y bastantes no reparten dividendo, de ahí que en el Excel rebajo el WHT de 15% a 7,5% promedio (es el % que indican en los reportes de Ishares). Complementamos diciendo que los ETFs de distribución están principalmente enfocados a acciones/empresas que repartan alto dividendo las cuales, generalizando mucho, tienen mayor peso en value y son más maduras, mientras que los ETF de acumulación, aún teniendo empresas value, contemplan también las Core, o Quality o Growth de las que bastantes no reparten dividendo, pero que en los últimos 20 años han sido más rentables. En los próximos no lo sabemos.

Estas inquietudes las trasladé a un Excel para resumir numéricamente los rendimientos a largo plazo de las 4 posibles opciones en las que me centro:

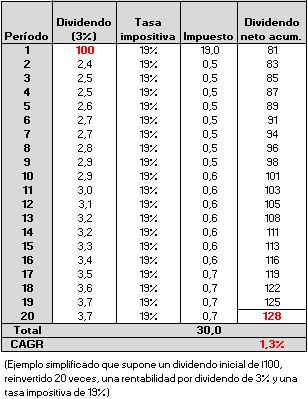

- Opción 1.- ETFs UCITS de distribución domiciliados en Irlanda con reparto dividendo anual 4% promedio, invertidos en acciones que retengan al ETF un 15%, como p.ej. USA, Holanda, etc…

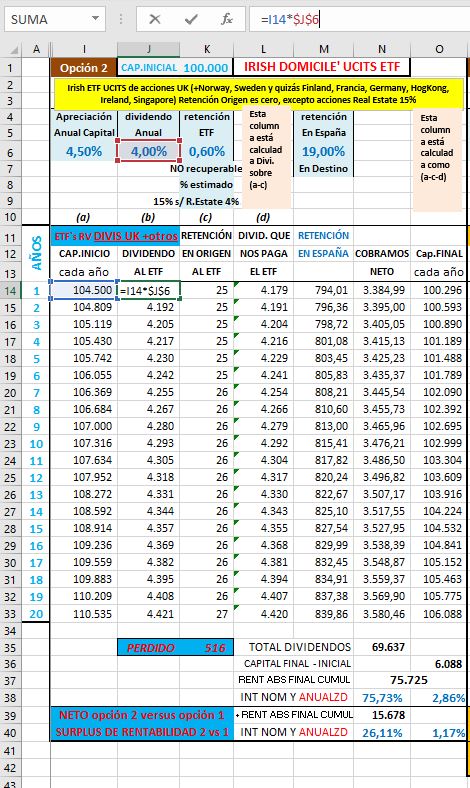

- Opción 2.- Ídem anterior, pero en acciones que retengan al ETF un 0% o casi, como p.ej. UK, Suecia, Noruega, etc…

- Opción 3.- ETFs UCITS de acumulación domiciliados en Irlanda, sin reparto de dividendo. Como parte de sus acciones sí tendrán dividendo, contabilizamos por un lado que el ETF recibirá un dividendo menor del 2% en lugar del 4%, y por otro lado que el WHT del ETF será del 7,5% en lugar del 15%. Para homogeneizar el impacto fiscal, sustituimos el cobro de dividendo con una retirada o venta de capital del 4% anual promedio (por el que pagaremos en el IRPF anual por plusvalía o ganancia de capital)

- Opción 4.- Acciones (o también ETF USA) que nos retengan un 15% de WHT con promedio 4% reparto dividendo anual

Premisas iniciales iguales para las 4 opciones:

- enfoque a 20 años vista

- en base a un capital invertible inicial de 100.000 euros.

- Apreciación-rentabilidad del capital del 4,5% anual.

- Retención en España sobre Dividendo o IRPF sobre plusvalía todas sujetas al 19% de impuestos. En realidad según el importe cobrado serán del 19, 21 o 23%, susceptibles de aumentar en próximo futuro a 21, 23 o 27%. Pero consideramos 19% inicial por simplificar.

- En las 3 primeras opciones los WHT que paga el propio ETF se pierden, no son recuperables ni compensables, mientras que en la 4ª opción sí se recuperan o compensan con el 19% de retención en España.

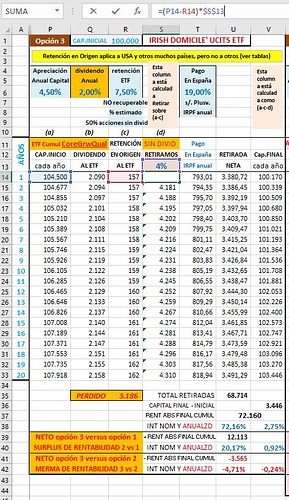

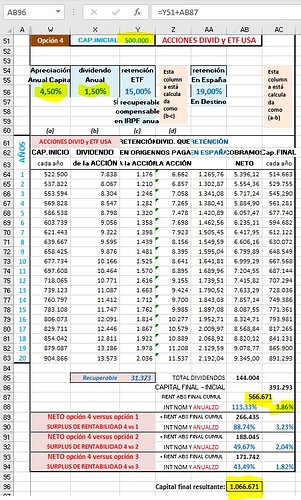

Pantallazo del Excel con los cálculos de la opción 1:

En base al condicionado arriba expuesto vemos que a 20 años disminuye nuestro capital inicial y que el interés final anualizado es del 2,38%, menor que el 4,50% de apreciación anual, pues éste va aplicando sobre el capital que va quedando, disminuido por los WHT y por dividendos repartidos.

Pantallazo del Excel con los cálculos de la opción 2:

Esta 2ª opción nos ofrece un 2,86% anualizado y más de 15mil euros sobre la opción 1. Ojo que partimos de 100.000 euros de capital inicial. Si fueran 500.000 estaríamos obteniendo casi 80mil euros más. Lo veremos después.

Pantallazo del Excel con los cálculos de la opción 3:

Esta 3ª opción ofrece un 2,75% anualizado, superior a la opción 1, pero inferior a la opción 2 (ojo, recuerden a igual apreciación anual y retirada). Ventaja adicional, pequeña o mayor según importe base, el diferimiento. En los ETF de reparto vamos recibiendo los dividendos durante todo el año y el bróker nos retiene el 19% por cada uno de ellos, que no podremos compensar con la retención en origen hasta la declaración anual de Junio del año siguiente. Por tanto, en los de reparto ese 19% no disponemos del mismo durante un año en promedio. Por el contrario en los de Acumulación vendemos una parte este año, la cual declararemos en el IRPF de Junio del próximo y pagaremos entonces por la ganancia de capital. Es decir, nos permite seguir haciendo trabajar ese 19% durante un año en promedio.

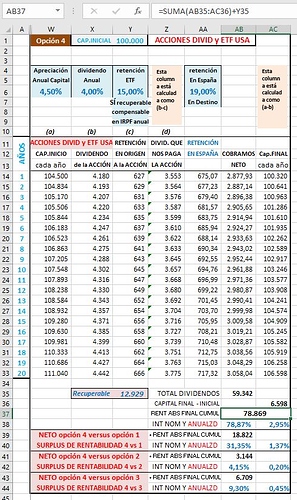

Pantallazo del Excel con los cálculos de la opción 4:

Esta 4ª opción ofrece un 2,95% anualizado, superior a las 3 opciones anteriores. Obsérvese que en los pantallazos he ido cambiando el lugar sobre el que estaba colocado el cursor, con el fin de que se fueran viendo las fórmulas. A destacar que, en esta 4ª opción, al ser las WHT recuperables, se han sumado a la rentabilidad absoluta final, a diferencia de las 3 opciones anteriores donde se perdían.

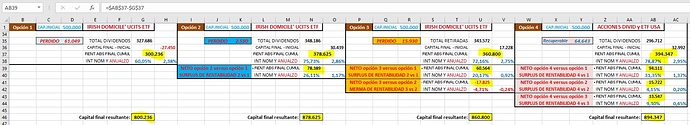

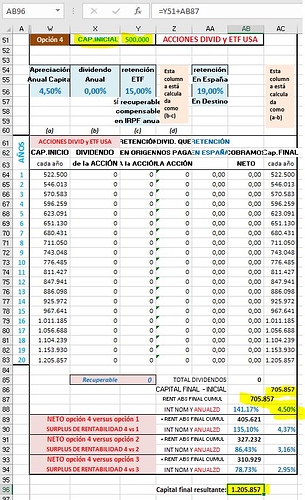

Pantallazo del Excel con las 4 opciones en base a 500.000 iniciales y resto condiciones iguales:

Vemos que, al incrementar el capital inicial a 500.000 euros, pero manteniendo el resto de las condiciones, los % no varían obviamente pero sí los valores absolutos, que he intentado se aprecien en el pantallazo. Vemos que en la opción 4 el capital final resultante es casi un 80% superior al inicial. Y también superior al resto de opciones.

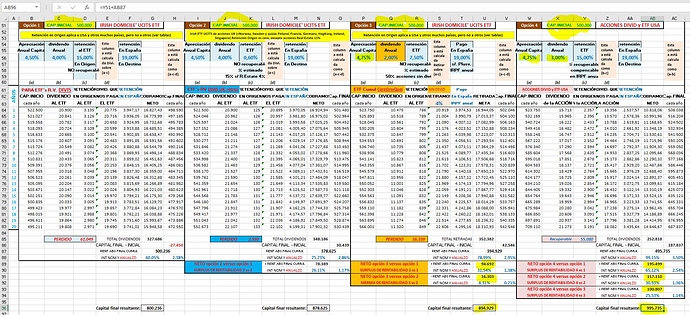

Pantallazo del Excel con las 4 opciones en base a 500.000 iniciales y variando algunas condiciones:

A continuación, he copiado todas las filas debajo en la misma hoja Excel para poder hacer más cálculos.

He mantenido los 500.000 euros de capital inicial en todas las opciones para que se aprecien más claramente las diferencias en valores absolutos.

En la opción 3 de ETF de Acumulación he aumentado la apreciación anual en 0,25% hasta el 4,75%, como un pequeño reflejo de la mayor rentabilidad que han tenido en los últimos años sus subyacentes Growth y Quality.

En la opción 4 de inversión directa en Acciones y ETF USA, he supuesto que somos unos excelentes Stock Pickers y también he aumentado la apreciación anual al 4,75%, pero reducido el dividendo al 3%. El resultado es el que sigue:

Si mis apreciaciones y cálculos son correctos la 4ª opción de acciones es la primera más ventajosa y la segunda más ventajosa sería la 3ª opción de los ETF de Acumulación.

Esta 3ª opción tendría una ventaja adicional para los que odien el papeleo: muchos menos datos a cumplimentar al hacer la declaración de renta anual.

En el supuesto de tener en cartera acciones y/o ETFs de reparto de dividendo, IMHO lo ideal sería tenerlo en un bróker extranjero, que no hiciera la retención automática del 19% para disfrutar de ese dinero durante aproximadamente el año en promedio hasta hacer la declaración de renta.

La casuística, según las preferencias de inversión por país de cada lector, puede complicarse mucho más, hasta hacerse un traje a medida de cada uno.

Como ejemplo de traje a medida y supuesto seamos unos muy excelentes Stock Pickers, voy a hacer un refrito de números con la opción 4 correspondiente a acciones. Imaginemos que no nos centramos en acciones de dividendo, sino simplemente somos capaces (quien lo sea) de encontrar y adquirir acciones de muy buenas empresas. Consecuentemente imaginemos que el dividendo promedio global baja al 1,5% y por si acaso volvemos a reducir la apreciación anual hasta el 4,5% que ya teníamos antes. El resultado se muestra a continuación:

Aunque, a priori, pudiera sorprender, la rentabilidad anualizada aumenta hasta el 3,86% y más que doblamos el capital inicial.

Y… ¿qué sucede si invertimos en acciones sin dividendo? Pongámoslo a cero y sucede esto:

Lógicamente la rentabilidad anualizada pasa a ser del 4,5% y el capital final aumenta 2,4 veces el inicial.

¡Por encima de todos los supuestos y opciones anteriores!

¡Glups! ¿Cómo es posible?

¿Dan mayor rentabilidad las acciones sin dividendo que las acciones con dividendo?

Sí y no.

Sí, porque éste es un ejercicio teórico en el que las condiciones son iguales o muy similares para todos. Y hace evidente que los dividendos, con sus impuestos asociados, detraen rentabilidad final.

No, porque como tal ejercicio teórico, precisamente supone que todas las condiciones son iguales o muy similares. ¿Va a ser igual a futuro la rentabilidad de las acciones Dividend que el de las acciones No-Dividend? ¿Las de un sector u otro? ¿Las de un país u otro?

Pues ni idea, si lo supiera ya estaría invirtiendo en ellas.

Supongo que tampoco nadie lo sabe, pero cada uno de Uds. puede hacer sus personales estimaciones y afinar los números a sus propios cálculos de probabilidades, para intentar invertir con esperanza matemática positiva en los próximos 20 años.

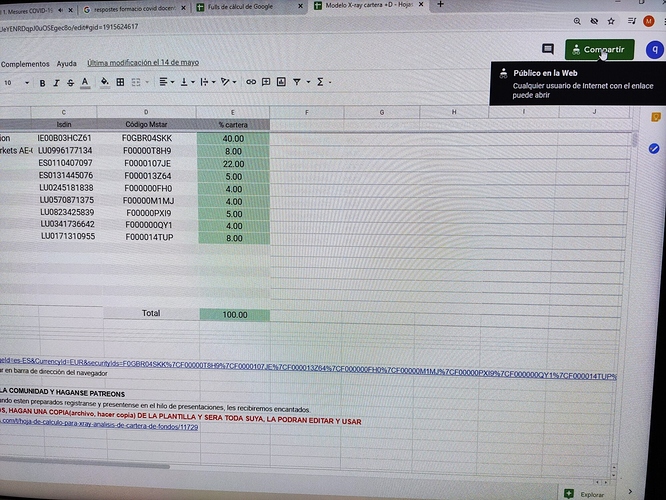

Es por ello que desearía compartir con quien lo desee este Excel.

El problema que tengo es que el Excel no se puede subir a +D. Creo que sí como Google Sheets, y lo tengo en ese formato habiéndome pasado a mí mismo el archivo a través correo electrónico y abriéndolo desde Gmail.

Pero ya desde ahí ignoro cómo se hace para poder compartirlo en +D. Agradeceré si alguien me lo puede explicar y lo subo, para quien pudiera estar interesado.

Algunas ventajas de los dividendos: Reducen el foco sobre la rentabilidad y lo amplían sobre las rentas. Cierta semejanza a inversión inmobiliaria, no fijarse tanto en el capital y más en el flujo de alquileres. Aporta tranquilidad psicológica a los inversores en dividendos, pues les libera de tener que hacer retiradas del principal.

A mí también me gustan los dividendos, si soy capaz de combinar esas rentas con otras empresas que, aunque no repartan dividendos, aporten rentabilidad y estabilidad a medio y largo plazo. En otras palabras, pienso que hay que enfocarse más a elegir buenos activos, independientemente si reparten o no dividendo. Y si además lo reparten, miel sobre hojuelas.

En general cuando uno invierte se suele plantear cuánto puede ganar, creo que es más importante aún el plantearse cuánto puede perder y durante cuánto tiempo.

Aclaro que no soy experto fiscal, ni de lejos. Sólo me he limitado a explicar lo que creo que les he entendido a ellos.

¡Y ojalá hubiera hecho este ejercicio mucho antes! Si mis cálculos son correctos, probablemente en el pasado lo hubiera hecho mejor como inversor.

Si han tenido la enorme paciencia de leer hasta aquí y les he aportado algún conocimiento, me alegraré mucho por ello.

Tanto para los que deseen cocinarse sus propios números, como para los más expertos que yo en cálculo y fiscalidad que deseen corregirme, reitero que pongo a su disposición el Google Sheets, si alguien me explica cómo compartirlo en +D.

Gracias.

Edito para añadir link a Googlesheets, pero me temo que o no lo van a poder abrir o van a descubrir todos mis secretos de alguna otra hoja que no sabré cómo proteger:

He editado de nuevo con las indicaciones de @Quilem debajo en los comentarios.

Si lo he hecho bien, ahora cualquiera de Uds. podría leer y copiarse el archivo para trastear con él a su gusto.

Edito de nuevo para informar a los que deseen hacer sus cálculos en base a invertir directamente en Acciones con pago de Dividendo de las Retenciones que les aplicarán en Origen según la tabla más actualizada que dispongo: