Originalmente publicado en: Las opciones – Roma no se hizo en un dÃa

Para este primer artículo sobre opciones, voy a intentar explicar el funcionamiento sin entrar demasiado en los detalles, con el fin de interesar a algunos novatos e ir por etapas.

Las opciones son un producto derivado de índices o acciones (u otros productos como materias primas). El precio de cada opción va a depender directamente del precio del índice o de la acción.

Se puede comprar o vender cada opción.

Existen 2 tipos de opciones:

- Call: Da derecho al comprador de comprar el subyacente al strike hasta la fecha de vencimiento. Por ello paga una prima. El comprador pierde como máximo esa prima, mientras que no tiene límite de ganancia.

El vendedor, al contrario, tiene obligación de vender el subyacente al strike si el comprador así lo decide. Por tener esta obligación, el vendedor recibe la prima. El vendedor gana como máximo esa prima, mientras que no tiene límite de pérdidas.

- Put: Da derecho al comprador de vender el subyacente al strike hasta la fecha de vencimiento. Por ello, paga una prima. El comprador pierde como máximo la prima, mientras que puede ganar hasta el strike (menos la prima) en caso de que el subyacente valga 0.

El vendedor, al contrario, tiene obligación de comprar el subyacente al strike si el comprador así lo decide. Por tener esta obligación, el vendedor recibe la prima. El vendedor gana como máximo la prima, mientras que puede perder hasta el strike (menos la prima) en caso de que el subyacente valga 0.

Cada opción tiene algunas características:

- Un subyacente: puede ser una acción o un índice, por ejemplo, el EuroStoxx50 o Inditex

- Un strike: el precio a partir del cual el comprador de la opción puede ejercer su opción (comprar o vender).

- Una fecha de madurez/vencimiento: la fecha límite para el comprador de ejercer la opción

- Una prima: el precio para comprar o vender la opción

En los ejemplos ilustrativos de cada una de las 4 posibilidades simples con opciones se considera una acción que vale 80 euros, una call que vale 8 euros y una put que vale 5 euros.

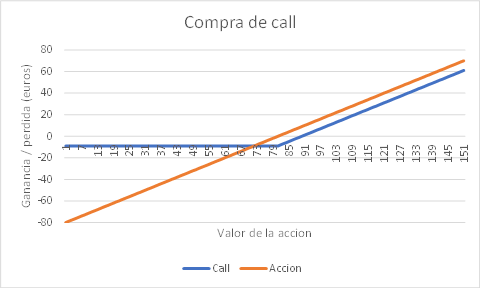

COMPRA DE CALL:

El objetivo es especular con la subida del subyacente, pero con una pérdida limitada a la prima. Se compara en el grafico con la compra directa de acción (posición long).

Estrategia: la compra de call permite aprovechar la subida de la acción hasta el vencimiento de la opción.

Rendimiento y apalancamiento: importante en caso de subida de la cotización.

Punto de equilibrio: teniendo en cuenta la prima pagada, el resultado financiero es positivo si la cotización de la acción al vencimiento esta por encima del “strike+prima” i.e. un punto de equilibrio al 88.

Riesgo: en caso de bajada de la cotización, la perdida se limita a la prima.

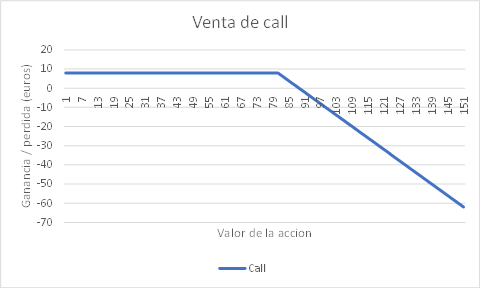

VENTA DE CALL:

El objetivo es especular con la estabilidad (o bajada, aunque es mejor comprar una put para eso), o usar una estrategia simple de call cubierta (ver más abajo)

Estrategia: la venta de call corresponde a una visión de estabilidad o de bajada (limitada) de la cotización de la acción hasta el vencimiento de la opción.

Ganancia potencial: se limita a la prima recibida al principio.

Punto de equilibrio: mi resultado financiero es positivo si la cotización de la acción al vencimiento se queda por debajo de “strike+prima” i.e. un curso de 88.

Riesgo: en caso de subida fuerte de la cotización, la perdida puede ser (muy) importante.

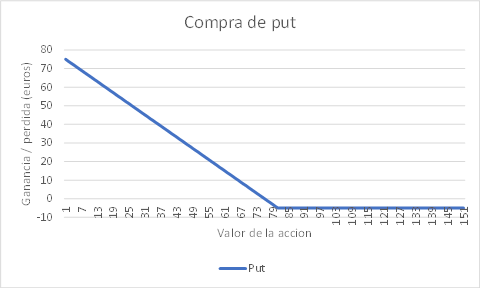

COMPRA DE PUT:

La estrategia es especular con la bajada con un riesgo limitado (a la prima) o sino proteger la cartera sin vender.

Estrategia: la compra de put permite aprovechar la bajada del precio de la acción hasta el vencimiento de la opción.

Rendimiento y apalancamiento: importante en caso de bajada del precio.

Punto de equilibrio: teniendo en cuenta la prima pagada, el resultado financiero es positivo si el precio de la acción al vencimiento está por debajo de “strike+prima” i.e 75.

Riesgo: en caso de subida del precio, la pérdida se limita a la prima.

Para ponerse corto de una acción es mucho menos arriesgado comprar una put que ponerse corto directamente porque con una compra de put, la pérdida es limitada cuando en el otro caso, la pérdida es ilimitada (como en la venta de call “desnuda”).

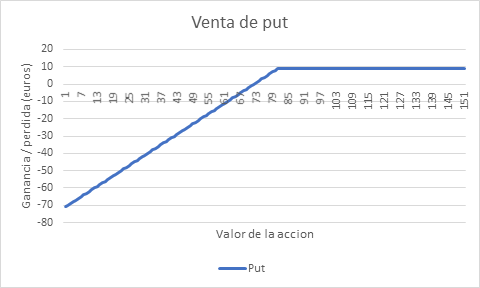

VENTA DE PUT:

La estrategia consiste en especular con la estabilidad o subida limitada. Al final permite comprar una acción más barata que el precio actual gracias a la prima recuperada.

Estrategia: la venta de put corresponde a una visión de estabilidad o de subida (preferentemente moderada) de la cotización de la acción hasta el vencimiento de la opción.

Ganancia potencial: se limita a la prima recibida al principio.

Punto de equilibrio: el resultado financiero se queda positivo si el precio de la acción al vencimiento se queda por encima de “strike+prima” i.e. un precio de 75.

Riesgo: en caso de bajada fuerte del precio, la pérdida puede ser (muy) importante.

No obstante, una venta de put es menos arriesgada que comprar acciones.

2 Estrategias simples (las que yo suelo usar principalmente):

Vente de call cubierto:

Esta estrategia consiste en tener acciones (100) de un subyacente y vender una call para ganar la prima (y continuar percibiendo los dividendos que paga la acción). La desventaja es que si la acción sube por encima del strike, habrá que venderla al vencimiento por ejercicio de la call por parte de la contrapartida (o comprar de vuelta la call, potencialmente con una pérdida sobre la call pero no sobre el global).

Creo que esta estrategia podría interesar mucho a los inversores que buscan acciones con dividendos. La prima se podría considerar como un segundo dividendo y podría aumentar así el rendimiento general de los inversores.

Venta de put OTM (out of the money):

Esta estrategia consiste en vender una put por debajo del precio actual de una empresa que podríamos querer tener en la cartera pero que es un poco cara. Si la acción se queda igual o sube, nos quedamos con la prima y nada más, si la acción baja un poco, pero se queda por encima del strike, guardamos la prima y nada más, y si la acción baja por debajo del strike, compramos la acción.

En caso de no ejercicio (donde hemos percibido la prima), se puede repetir la venta de put con una fecha más lejana.

Tener las acciones y vender una call (cubierto) tiene el mismo resultado que una venta de put (con mismo strike), aunque psicológicamente hay diferencias.

En general, suelo usar la venta de put con un strike por debajo del precio actual (la acción es demasiado “cara”). Uso la venta de calls cubiertas con un strike por encima del precio actual (la acción tiene potencial desde mi punto de vista o no la quiero vender por menos que el strike).

Para terminar, voy a dejar algunos enlaces sobre hilos en Más Dividendos donde se habla de opciones:

- Sobre las opciones en general:

https://foro.masdividendos.com/t/opciones-presentacion-estrategia-y-mas/6835/1

2. Sobre un fondo opciones que asesoro (Esfera I Estrategia Opciones):

https://foro.masdividendos.com/t/esfera-i-estrategia-opciones/7294/1

3. Sobre una estrategia de venta de put muy OTM

https://foro.masdividendos.com/t/como-financio-mis-vacaciones-con-la-cartera-d-51-tfrrs/6995/1

4. Sobre una estrategia de opciones (hilo llamado “el collar de la reina”):

https://foro.masdividendos.com/t/el-collar-de-la-reina/2708/1

5. Sobre las calls cubiertas

https://foro.masdividendos.com/t/covered-calls-o-la-renta-perpetua/15190/1

Espero que este texto te haya ayudado a entender un poco o mejor las opciones y que te haya suscitado interés en leer los enlaces.

Estoy a tu disposición para responder a preguntas o explicar con más detalles algunas partes o estrategias si lo deseas.

Un saludo,

Thibaut