Para comprar bien porque, en principio, aumentar la liquidez no baja el valor de las acciones, ¿pero para vender? Es decir, si los activos no son líquidos…

Pues eso sería un problema, pero el mismo que si fuera un fondo

El asesor de Numantia Patrimonio ha anunciado que en febrero bajarán las comisiones del fondo a 1,50% (ahora están a 1,92% según Morningstar)

Saludos cordiales.

Entonces, ¿podrían ser partícipes de Morinvest todos aquellos que lo desearan cacudiendo a la bolsa?

Entonces, ¿como acciones bursátiles se podrán vender si alguien quiere comprar y como participaciones cuando la sicav pueda reembolsar?

¿Los fondos tienen que avisar cuando el riesgo de iliquidez es alto?

Por cierto, gracias por compartir sus conocimientos. ¡Las horas que le habrá costado adquirirlos!

Pero recuerden: RENTABILIDADES PADADAS…

Dejando de lado el sesgo tecnológico y el hecho de que, en general, cuando la cohorte o el universo “poblacional” de fondos es muy numeroso -y ya se sabe, si usted juega más números a la lotería, es más fácil que le toque algún premio-, parece que el value brilla por su ausencia.

Lo que yo no tengo claro es que la reversión a la media garantice el éxito a los value investors en la próxima década.

Evidentemente, cambiar de estrategia ahora implica asumir los riesgos que supone el perseguir los fondos más rentables del pasado, pero quedándose quietos en los menos rentables tampoco tenemos garantizado el éxito.

Mucha suerte en sus próximos movimientos, si los hay.

Buenas tardes,

¿Alguno de ustedes tiene en cartera uno de estos dos fondos?

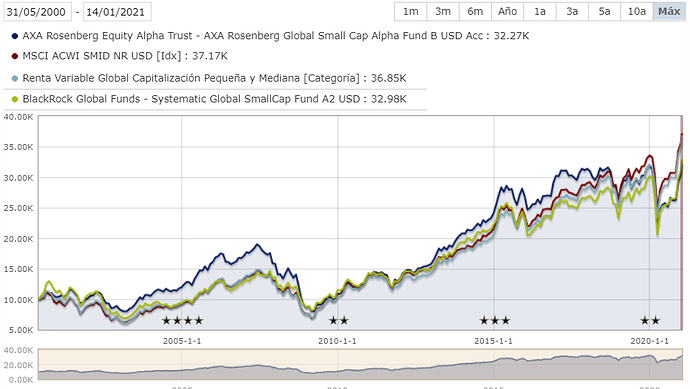

Dejo por aquí la gráfica a 20 años:

Estoy mirando algún fondo para aumentar mi exposición en small caps, a ver si alguno de ustedes lo conoce y puede darme su opinión. Edito 22:09: Personalmente me gusta más el Axa Rosenberg porque tiene un sesgo más value y complementa mejor a mi cartera. Igualmente estaré encantado de leer sus opiniones.

Saludos y gracias de antemano

Tras analizar el periodo comprendido entre diciembre de 2005 y diciembre de 2020, la investigación concluye que la rentabilidad atesorada por los bonos del Estado se situó en el 64,7%, lo que arroja un promedio anual del 3,4%; mientras que el beneficio obtenidos por aquéllos que invirtieron en compañías de índice de referencia bursátil se sitúan en esta horquilla de tiempo en el 50,2% (2,7% anual). Por su parte, el informe muestra que la rentabilidad de los 614 fondos de inversión españoles con 15 años de historia , sobre los que se ha hecho la indagación, alcanzó el 39,3%, lo que representa un 1,9% anual , 1,5 y 1,2 puntos porcentuales menos, respectivamente, que la deuda y las acciones del Ibex. De los fondos analizados, 93 de ellos (15,14%) , superaron la rentabilidad de los bonos a 15 años y 146 (23,78%), la del selectivo. Sin embargo, el dato que más llama la atención es que 52 fondos (el 8,4%) obtuvieron rentabilidades negativas.

Aquí esté el extracto (abstract) Rentabilidad de los Fondos de Inversión en España, 2004-2019 (Return of Mutual Funds in Spain, 2004-2019) by Pablo Fernandez, Eduardo de Apellániz, Juan Fernández AcÃn :: SSRN

Los datos (entre los años 2004 a 2019) difieren de los que resume el periódico, aunque las conclusiones son repetidas en los muchos estudios que viene realizando el profesor Fernández desde hace años.

Los fondos de rentabilidad superior al Ibex son pocos y pueden dar rentabilidades inferiores al Ibex a lo largo del tiempo, los que dan bajas rentabilidades repiten esas rentabilidades bajas a lo largo del tiempo o hasta que los cierran o cambian de nombre.

Esos son los datos objetivos, lo que hagamos los inversores ya es cosa de cada uno de nosotros.

En este video de Value School hablan el Sr. Paramés y el Sr. Fernández, Presentación del Libro "Cómo Invertir en Fondos de Inversión con Sentido Común" de John C. Bogle - YouTube

Un interesante encuentro.

Hola a todos, me gustaria pregunarles por su opinion sobre este fondo:

Threadneedle - Global Technology

https://www.morningstar.es/es/funds/snapshot/snapshot.aspx?id=0P0000Q32B

Es un fondo tematico tecnologico, muy centrado en USA y, por ello, lo que mas me sorprende es el PER=21 que muestra su cartera…

Que opinan? Alguien lo lleva?

Gracias y un saludo

Yo lo tengo en seguimiento porque me llamaba la atención el dato del PER, pero al final no me decido a dar el paso a fondos tendenciales

Hola compañeros de inversión,

Me gustaría traeros este fondo que descubrí hace pocas semanas y que me resulta interesante.

DWS Invest CROCI Intellectual Capital

https://www.morningstar.es/es/funds/snapshot/snapshot.aspx?id=F000013NZY

Combina la metodología croci de la casa dws más la búsqueda de capital intelectual en empresas.

Si bien he podido encontrar informacion de ambos conceptos, no los acabo de comprender del todo. Quizá alguien curtido pueda explicarlo mejor.

Capital intelectual entiendo que es el conocimiento que posee una empresa de su sector, o todo el conocimiento y experiencia que atesora la misma dentro de la organización y que les permite tener esa ventaja competitiva sobre la competencia.

No he podido encontrar toda la cartera, pero por las 10 primeras posiciones parece un fondo destinado a grandes empresas con sesgo calidad/crecimiento.

Historial muy corto, pero alentador por el momento. La caída del primer trimestre de 2020 fue contenida, del mismo orden de fondos como fundsmith, comgest world o guardcap. Recuperó bien durante el resto de año, y este 2021 ha empezado fuerte.

Además si se contrata la clase limpia TFC hablamos de un ter de 0,50.

Que les parece?

Saludos,

Gracias

Es curioso lo de este hombre. Se va de Fidelity y monta una cosa a medias con R4 pero le dura año y picoi solo y se va a MAn GLG. Y ahora fuera también. Luego mucho que los inversores tenemos que ser de largo plazo pero en 6 años y medio ha pasado por 3 gestoras. Aun le falta para alcanzar a Lardiés.

Mi fondo favorito… Con el Fidelity Iberia Fund no lo hizo mal.

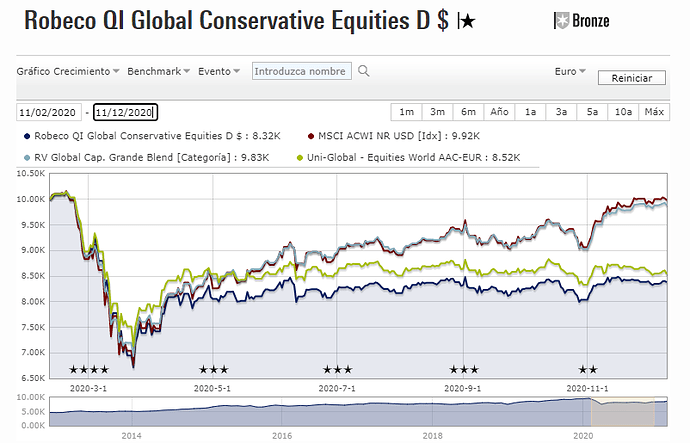

Un gráfico curioso que les quería exponer es ver que tal lo han hecho dos fondos defensivos de renta variable que tienen entre sus estrategias intentar controlar los niveles máximos de caída y que tienen, en ambos casos, muy buenas calificaciones en los ratings cualitativos de Morningstar (en mi opinión bastante más interesantes que las estrellitas).

Como de costumbre no olviden mirar comparativas a otros plazos para coger perspectiva y tampoco no quiero decir que no sean fondos que no puedan tener su función en una cartera.

Tal vez lo significativo es ver como el Robeco Conservative no consiguió caer menos que el índice. Ojo que en las caídas de mercados a veces hay fondos o conjuntos de empresas que aún siendo defensivos respecto al mercado, por el tipo de crisis o de caída, no consiguen hacerlo mejor que este. Creo que en otro comentario hice hincapié por ejemplo que la parte de renta variable de Baelo no consiguió hacerlo sensiblemente mejor en las caídas que el mercado ( Carteras de foreros. Peticiones de análisis y recomendaciones - nº 968 por agenjordi)

En el caso del Uni-global si hubo esa menor caída, pero ojo, luego hay que ver la otra parte, la de la recuperación posterior. No siempre son rápidas las recuperaciones en renta variable. Recuerden que el S&P500 NR o el MSCI World NR estuvieron una década a superar con claridad el nivel del año 2000. Por esto a veces también a los fondos conservadores les pasa lo que vemos aquí con ambos, que luego en las recuperaciones tal vez sufren.

En estos casos ojo con cambiarse a media caída al fondo defensivo que igual pillan algo menos de la caída pero luego en la recuperación uno ha convertido en permanentes pérdidas que eran más temporales. Ya comenté aquí por ejemplo el caso por ejemplo de quien hubiera cambiado a finales de marzo un Cartesio X con una caída muy significativa para su histórico por un fondo como el GPM Alcyon que lo estaba haciendo tremendamente bien entonces ¿Eliminamos los fondos mixtos de la cartera? - nº 678 por agenjordi . A veces hay cambios que no tienen que ver con si un fondo es mejor o peor, tienen que ver con que cambiarlos en según que circunstancias es tremendamente delicado.

Como el que descubre en las caídas que su perfil no era el de 75%RV 25% RF sino justo el contrario. Para luego después de unos años de subidas notables creer que su perfil vuelve a ser el primero.

Al final a veces extrapolamos en exceso casos favorables y nos olvidamos de los desfavorables o a la inversa.

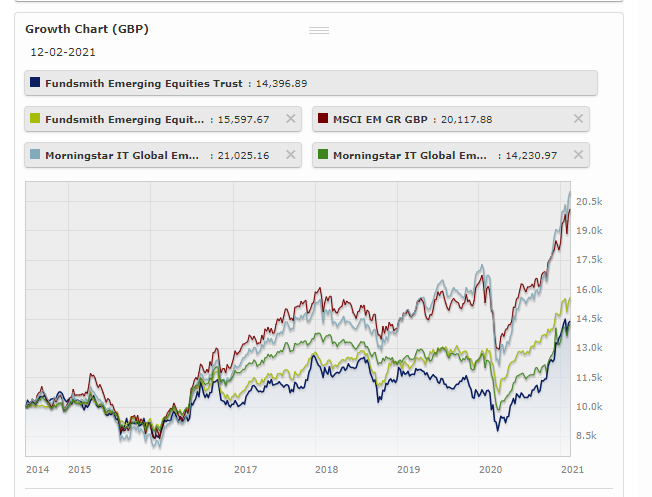

Recuerden el caso por ejemplo del Fundsmith donde el fondo ha logrado una rentabilidad excelente pero en cambio su estrategia en mercados emergentes, que según ellos es la misma, no ha logrado esos mismos buenos resultados sinó más bien a la inversa.

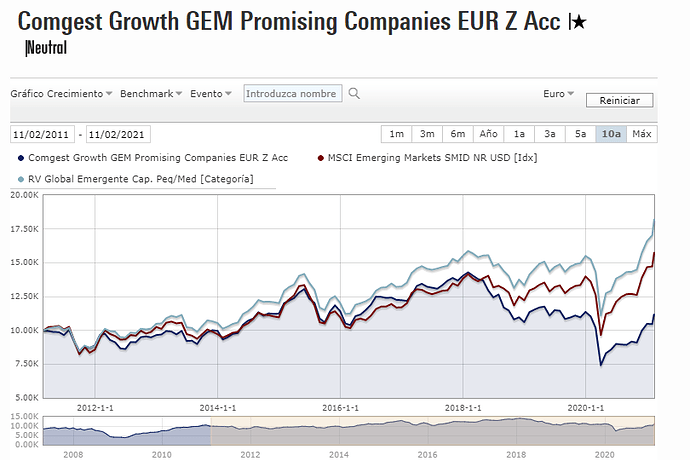

Otra gestora que lo ha hecho tremendamente bien estos últimos años y con un histórico excelente en sus productos más longevos como Comgest también tiene algún que otro producto donde ha sufrido más de la cuenta los efectos de la concentración cuando uno, en lugar de acertar notablemente tiende a pillar algunos errores concretos o simplemente su tipología de valores, a funcionar peor respecto a otros.

No es que estuviera buscando el fondo. Estaba revisando los cambios de rating qualitativo de Morningstar y como de costumbre, uno se termina encontrando la gran influencia que tienen los resultados, a veces incluso a corto plazo, para valorar ciertas estrategias.

Comentarios como el suyo dejan helado al más optimista de los inversores. Ni la gestora, ni el fondo, ni el gestor, nos garantizan resultados buenos.

Comprar los fondos que más han subido porque han subido es una tontería, pero adquirir los que más han bajado, esperando una reversión a la media, es otra tontería.

Yo hace tiempo que renuncié a acertar.