El otro problema sin duda está en que se espera de según que estrategias algo más defensivas. Creo que los resultados de Baelo en cuanto a caídas probablemente han sido algo peores de lo esperados, pero eso es algo que suele pasar cuando las estrategias ya empiezan a tener amplios % de renta variable. Y hay que estar dispuesto a asumirlo.

Una de las características más importantes a recordar de los mercados es que cada crisis suele tener componentes distintos de las otras y aparecen circunstancias nuevas no previstas si uno se fija en los parámetros de otras crisis o , al menos, que en la anterior, no parecían haber influido tanto.

No obstante creo que hay que ver luego también como se recupera y en este caso, creo que para una estrategia defensiva ha recuperado bastante bien, aunque eso siempre depende de con que se le compare.

Ojo con las estrategias defensivas que a veces uno se encuentra con sorpresas en forma de que caídas algo inferiores se convierten a largo plazo en recuperaciones peores que otras de cosas que han caído mucho más.

Ya comenté en otros posts el caso de dos fondos de referencia como fondos de renta variable muy defensivos.

O como en el caso de mixtos siempre los hay que lo hacen tremendamente bien en unas crisis para luego palidecer cuando el escenario ya es más normal esperando una nueva crisis:

Efectivamente aquí lo importante es tener claro lo que uno quiere hacer y en base a que argumentos que el mercado luego suele siempre matizar.

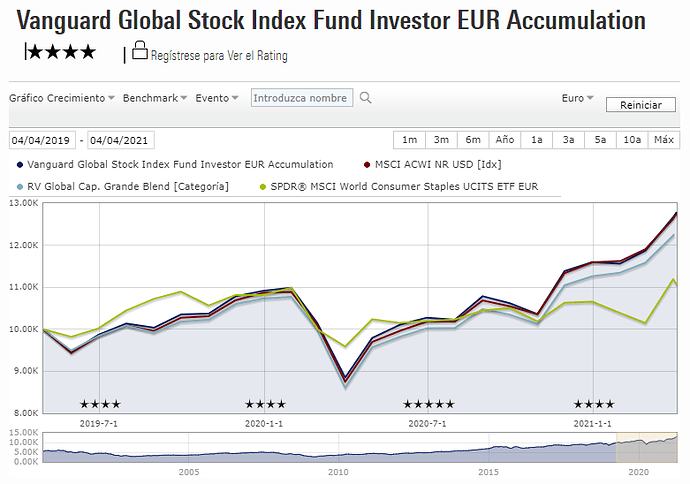

Creo que también lo puse en otro comentario pero fíjense en el curioso desempeño que ha tenido un sector tan particular y normalmente defensivo como el consumer staples.

Cae muchísimo menos pero luego le está costanto muchísimo más seguir para arriba.

Creo que es una apuesta defensiva de lo más interesante dicho sector pero claro aquí la cuestión es si luego está uno cómodo con comportamientos como este o si en alguna otra crisis se dan circunstancias que provocan que caiga igual o más que otros.

Hay multitud de estrategias razonables, pero ojo con engañarse con creer que no les afectan según que inconvenientes inherentes con el hecho de invertir.

Aunque no soy demasiado seguidor de según que tipo de estrategias para bajar mucho la volatilidad, a veces se cree, diría que de forma errónea, que una estrategia 60/40 típica de Bogle es peor que otras estrategias defensivas por caer algo más en los episodios complicados de mercado pero luego suele tener capacidad para recuperar bien. Ojo con según que otras estrategias que parecen mejorar esos niveles de caídas pero luego igual recuperan mucho peor.

Alguien con una estrategia de 60/40 o similar, obviamente tiene menos tolerancia a la volatilidad que uno 100% RV, pero igualmente debería ser inversor a largo plazo, y centrarse, en lo que comenta Bogle que es mejor un 1% más de rentabilidad a largo plazo que obsesionarse con la volatilidad.