Una duda rápida en tema opciones. Tengo una put vendida sobre Pfizer, strike 45 vencimiento hoy. Dado que ha cerrado a 43 y pico asumo que me van a asignar las 100 acciones. ¿Cuándo sucede tal cosa? ¿Es inmediato o tardan unos dias?

Mañana aparecerán en cartera y desde el Lunes se pueden vender

Tenía la misma duda, y efectivamente hoy ya aparecen las acciones en mi cartera tras la asignación de la opción de ayer (venta de put). En otra ocasión que no me asignaron, el correo del cierre de la opción me llegó el lunes y estaba despistado. Me he quedado con saldo negativo en dólares que no podré cerrar hasta el lunes.

Por cierto, de cara a la venta de acciones, creo que el lunes es festivo y la bolsa USA está cerrada.

Saludos

Efectivamente. Me han asignado las dos puts de Pfizer que tenia vendidas. Supongo que la mitad me las quedaré y la otra mitad las largaré vía venta de calls. A ver si hay suerte.

Si no estoy equivocado, la prima ingresa como CASH a la cuenta al momento de vender la PUT y está 100% disponible para reinvertir, no hace falta esperar al vencimiento

Muy interesante, no sé si al final escribió ese post, he buscado por el foro pero no lo encuentro. Muchas gracias por sus valiosas aportaciones

Está en lo cierto.

Lo que pasa es que antes de invertir la prima prefiero tener la garantía que esa prima que ingreso no la tengo que devolver si la operación se va en mi contra.

Solo cuando cierro la operación, sea a vencimiento o por cierre adelantado que haga, la considero invertible.

He hecho algún comentario suelto, pero no he formalizado ningún post especifico.

Muchas gracias por su interés

Disculpe @Fabala una pregunta, el capital que utiliza para respaldar la venta de las puts lo mantiene en cash, en algún money market / bonos de corto plazo o utiliza como garantía sus tenencias (acciones, CEFS, ITs), entiendo que si fuera el último caso se estaria apalancando.

Muchas gracias

Sin haber sido aludido, a la espera de la respuesta de Fabala, y por si pudiera interesar a alguien, me gustaría responder a esta pregunta por mí, sobre mi caso particular.

En la actualidad creo Interactive Brokers (IB) remunera a ca. 4% los saldos de tesorería en US$ por encima de 10k. Lo mismo con tasas de mercado correspondientes para otras divisas. No sigo con frecuencia esta información, ergo podría equivocarme.

Money market y bonos en su día no encontré productos adecuados para este menester de remunerar mi caja el tiempo que está “inutilizada” (en realidad sí desempeña cierto uso), pero admito no hice una investigación mínimamente profunda. Sí me consta que hay este tipo de productos, pero una mezcla de pereza y mi estimación somera de que el magro beneficio marginal que arrojarían estos vs el coste y esfuerzo de investigar al respecto me hizo no ahondar en ello.

En la actualidad, un 40% del tamaño total de mi cartera es cash, y el 60% son acciones. Según mi modo de verlo, aunque cada uno utiliza sus indicadores de preferencia, el apalancamiento se produciría si estoy vendiendo opciones por importe ejecutable superior a mi cash disponible. Es lo que yo llamo apalancamiento implícito, siendo el explícito cuando directamente se está en cash negativo y se está utilizando efectivamente la facilidad de crédito de IB. De todos modos, estoy poco a poco dejando estos conceptos muy míos atrás e intentando funcionar con las métricas que proporciona IB (margen de mantenimiento, exceso de liquidez, etc.)

No suelo apalancarme con la venta de Puts, pero tengo siempre un cierto grado de apalancamiento sobre las estrategias de riesgo limitado, donde puedo medir que riesgo voy asumiendo y puedo usar el apalancamiento en consecuencia.

La liquidez la mantengo en el broker, que como dice @Amat, actualmente remunera bastante bien.

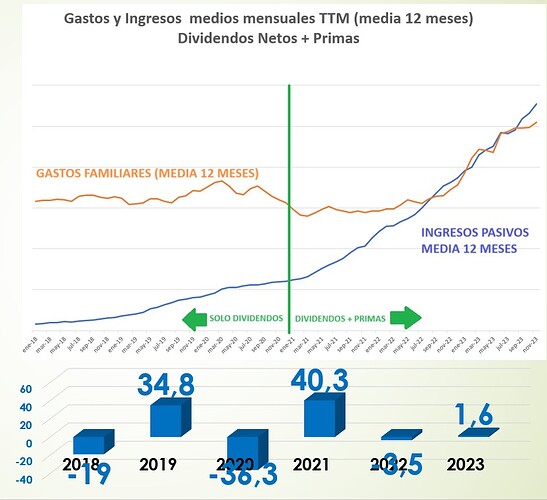

Resultados 2023 y Plan 2024

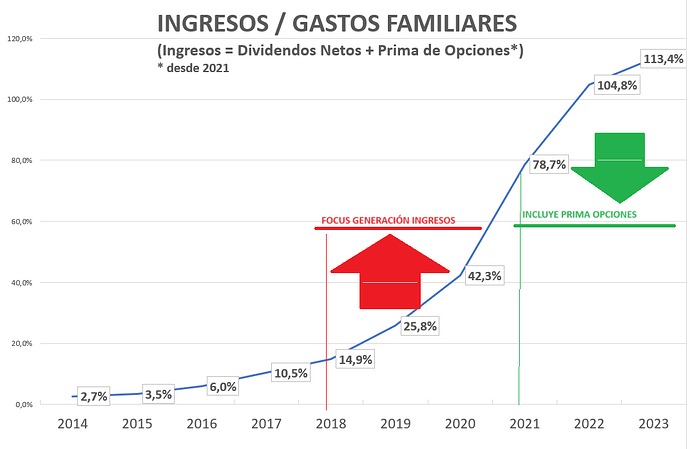

Hace un año tenía estos objetivos:

Esto implicaba mantener la ratio ingresos pasivos / gastos familiares estable al 105%

La evolución ha sido ligeramente mejor que la esperada

Los ingresos pasivos se han incrementado más que los gastos la ratio ha subido ligeramente hasta 113%.

2024

Preveo un año de consolidación de resultados

Gastos familiares 2024: + 4%

Para los ingresos pasivos 2024 intentaré que tengan la misma tendencia (+4%) para mantener la ratio en el nivel actual del 113%.

Desde aquí empezaré a desarrollar el plan de ingresos mensuales, basado sobre la repartición mensual histórica y considerando los cambios de cartera que pueden afectar esa distribución temporal.

¡Feliz año!

Enhorabuena por el rumbo que va cogiendo su estrategia de generación de ingresos pasivos -y, por qué no decirlo, acumulativos-.

Personalmente me da cada vez más pereza elaborar gráficos y realizar cálculos (más y más “pasivo” se vuelve uno), pero disfruto viendo los del resto de foreros, cómo cada uno lo enfoca de una forma distinta e incide en puntos distintos que cada cual considera primordial para su gestión.

Creo lo mencionó hace un tiempo, @Fabala, y creo recordar -si no le importa compartir esta información- nos dijo que no tenía pensado dejar su trabajo asalariado o reducir su jornada ¿recuerdo bien? En tal caso tendría vd lo mejor de los dos mundos. Un trabajo que, entiendo, le gusta -o al menos no le disgusta- y un capital que se acumula y acumula -si bien, a la vista de la gráfica los grandes saltos los dio entre 2020 y 2022, y no tanto este último año-. Otros vamos con el culo más raspado de forma contínua. Quizá debería elaborar yo algún gráfico mostrando mi situación a este respecto y compartirlo con el foro, a fin de recabar impresiones, que generalmente suelen ser que voy con lo justo y hago estimaciones excesivamente optimistas.

Muchas gracias @Amat

Estas cosas hay que disfrutarlas si no no tienen sentido.

¿Para que sirven? En mi opinión son principalmente motivacionales. Si hacerlos es un sacrificio mejor dedicar el tiempo en otras cosas.

No es así. Desde hace 21 años me dedico a la inversión, en el sentido que, personalmente, no tengo otra fuente de ingreso, aunque si a nivel familiar.

Desde el principio mi objetivo ha sido crearme mi propria pensión de jubilación sin depender de nadie, y en eso sigo.

Por si tiene curiosidad, comparto esta entrevista de hace unos años donde, en muy grandes rasgos, comento mi historia

El coraje de elegir tu propio camino. Entrevista a Fabala

Las opciones sobre índices (futuros o ETFs,) son una de las mejores opciones ya sea para iniciar o también para operadores más expertos.

Hay varios tipos de futuros con diferentes multiplicadores que los hacen aptos para cualquier tipo de cuenta, desde las más pequeñas hasta más grandes.

Perfectamente factible considerando que los objetivos que se persigan sea coherentes con ese tipo de variables, y con un plan de actuación predefinido para gestionar los escenarios adversos. Este último aspecto lo considero importante para cualquier estrategia se quiera utilizar.

Es una preocupación lícita, aunque cuando se entiende cuales son las variables más importantes que afectan la probabilidad de asignación temprana, se asume que los subyacentes con posibilidad de asignación anticipada no solo son perfectamente operables, sino que pueden ofrecer más oportunidades en cuanto las primas reflejan ese riesgo de asignación temprana, incrementando su valor.

Buenos días,

Primero de todo, mis disculpas por no poder estar tan activo como quisiera en este foro. Como continuación de este estupendo hilo de nuestro maestro @Fabala, quería comentar por un lado una pequeña actualización de esta estrategia, y en otro post, otra variante del uso de las opciones, más táctica, aunque también efectiva para la estrategia de ingresos por venta de opciones.

Vamos con la actualización de la estrategia:

A modo de resumen, ha seguido funcionando como esperaba, algunos de los valores que se han aproximado al delta 0, y que me interesaba su dividendo, he rolado la call a un vencimiento posterior, o si no, me he dejado asignar, y continuar con otro valor.

Les recuerdo que el objetivo era maximizar el dividend yield, usando una call deep ITM y consiguiendo así, por el mismo coste, mayor dividendo.

Como comenté en su momento, una de las “bondades” de esta estrategia es la capacidad, de aguantar volatilidades fuertes, y en el peor de los escenarios, que nos asignen la acción con un descuento sustancial respecto al momento inicial de la inversión. (Siempre ejecuto esta estrategia con acciones que tengo o que querría tener en mi cartera.

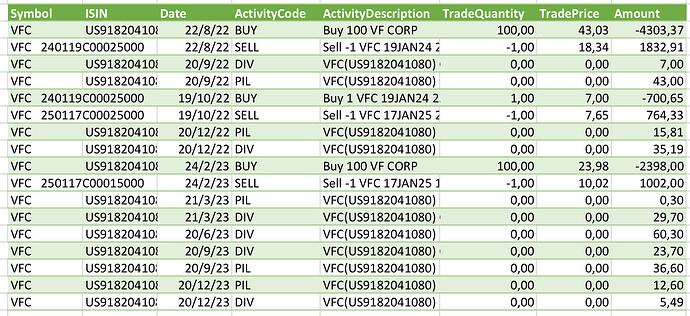

Por seguir el ejemplo real con el que expliqué la estrategia, volvamos a VFC, que además su cotización ha caído bastante y nos sirve de ilustración para el caso de movimiento no deseado. A modo de cronología:

-

Empezamos el 22/08/22 con la compra de 100 acciones a 43,03 junto con la venta de la call strike 25 con vencimiento 19 Feb del 2024, recibiendo un crédito de $1832,91

-

Posteriormente, con un delta muy cercano a 0 en la call, en octubre del 22 decidí rolar la call para aumentar el plazo, con una crédito resultante de $63. Yo uso siempre la opción de rolar de IB, pero las operaciones resultantes fueron la re-compra de la call vendida con un debito de $700,65 y la venta del mismo strike pero vencimiento enero del 25 por un crédito 764,33.

-

A partir de ahí, la cotización de VFC empezó a caer bastante, acercándose a mi breakeven. En febrero del 2023, Como la compañía es de las que me gusta tener en cartera, aprovechando la bajada, aumente la posición con la misma estrategia. Compre 100 acciones a 23,98 y vendí una call vencimiento Enero del 25 strike 15, por el que recibí $1002 de crédito.

-

Y llegamos al día de hoy. Los resultados del último trimestre no han sido satisfactorios y la cotización actual de VFC es $15,98 a cierre de este viernes (23.02.24 por si leen este post más adelante)

Les muestro a continuación el extracto de los movimientos de forma resumida:

Como ven, el resumen es que actualmente, he recibido dividendos por un coste inicial en la primera compra, de $2470, cuando si hubiera querido percibir los mismos dividendos sin opciones, me hubieran costado $4303. Ídem en la segunda compra $1396 vs $2398.

La cotización de la acción, ha caído a casi el 50% del valor que tenía cuando inicié la operación ($43), pero teniendo en cuenta la venta de calls y los dividendos, mi precio medio actual es $17,66. Si no hubiera usado la ventas de las call, mi precio medio con dividendos incluidos sería $31,84. Osea estaría soportando un 50% de pérdidas latentes.

Con la cotización actual del subyacente es muy difícil que me asignen de forma temprana, la más ITM es la call 25, pero sigue teniendo un delta alto al estar lejos del vencimiento, y la 15 está ATM, por lo que es más difícil que la ejecuten, además queda mucho para la fecha de vencimiento.

Efectivamente con la degradación de los resultados, VFC podría haber cancelado el dividendo, pero aún así, la salida o cierre de la posición es menos “complejo” partiendo de ese “colchón” que nos da la call deep ITM.

Muchas gracias @Colvaq por su actualización.

Es una operativa extremadamente interesante la suya para los que tengan objetivos de generación de ingresos y reducción de volatilidad de la cartera.

VFC ha representado el clásico “Torture Test” para esta operativa y allí están los resultados.

Ya le comenté en su día que su comentario me ha servido mucho de inspiración para algunos aspectos de mi operativa.

La flexibilidad de las opciones permiten, partiendo de la base que ha comentado, dar vuelta de tuerca para incidir en aspectos específicos, según las necesidades de cada inversor.

He estado practicando y usando versiones de esta operativa con coberturas aún mas potentes o con necesidad de capital bastante inferiores que confirman la extrema versatilidad de la operativa.

!Enhorabuenas¡

Muchas gracias por sus palabras @Fabala. Me alegro haberle sido útil en algo, y devolverle un granito de todo lo que nos aporta a los que le seguimos por aquí.

Seguro que al aplicarle sus conocimientos a la estrategia, la ha ampliado y mejorado…

Ya nos contará… ![]()

Sobre la otra estrategia, enfocada a aprovechar el colapso de la volatilidad, estoy dándole una vuelta a como contarla en el foro… al ser una estrategia que en su ejecución combina put y calls, se considera más “avanzada” y quiero explicarla de forma clara. No se molesten si tardo un poco en contarla… ![]()

RESULTADOS DE LOS ÚLTIMOS AÑOS

Voy a compartir los resultados conseguidos en los último años a dos niveles:

a) Rentabilidad.

b) Ingresos

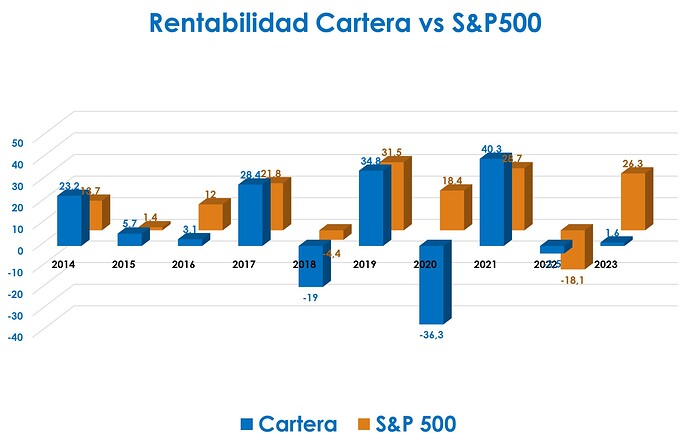

Empezamos con la rentabilidad. en los últimos 10 años.

La comparación de la rentabilidad de la cartera con el S&P 500 es solo por tener una referencia.

No me importa lo más mínimo batir o ser batido por cualquier índice.

Hay que considerar que suelo usar algo de apalancamiento, aunque el nivel sea variable en función de la percepción que tenga en cada momento.

Las estrategia de opciones hasta el 2020 estaban enfocadas sobre todo hacia coberturas o especulación.

Desde 2018 empiezo a orientar mis objetivos hacia la generación de ingresos.

Esto implicó deshacer algunas parte de mi cartera para dar más peso a la empresas con dividendos, como primer paso, y a los CEFs como segundo paso.

Las opciones seguían cubriendo un papel principal de cobertura y desde finales del 2020 han entrado, con pleno derecho, en la categoría de ingresos pasivos y he orientado las estrategias en ese sentido, además de seguir cumpliendo un papel de cobertura.

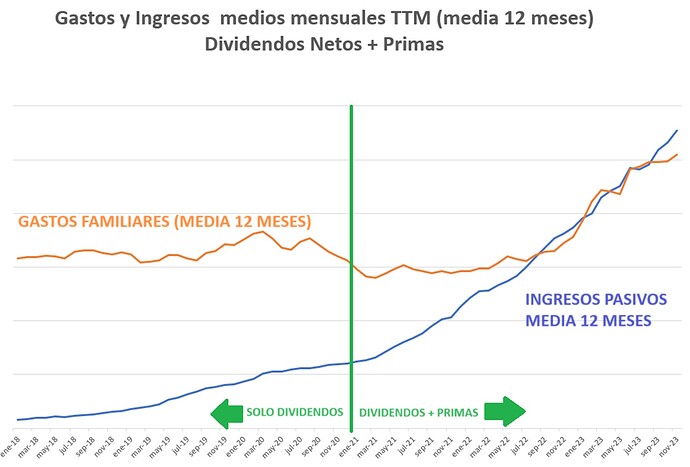

La necesidad de dar un contexto a la evolución de los ingresos pasivos me ha llevado a ponerlos en relación con los gastos familiares.

La primera forma ha sido en forma de ratio o porcentaje de cobertura de los ingresos pasivos respecto a los gastos.

La segunda, que veremos en el gráfico a continuación, relaciona la evolución de la media de 12 meses de ingresos y gastos

Lo que se nota en este gráfico es la contribución significativa de las estrategias de generación de ingresos de opciones hacia el incremento de esos ingresos.

Esta son, en gran parte, las estrategias que se presentarán en la formación de opciones

La última comparación interesante es entre evolución de los ingresos y la rentabilidad de la cartera en los últimos años:

Lo que queda evidente es que no he tenido ninguna relación, de corto plazo, entre rentabilidad de la cartera y ingresos pasivos.

No podemos olvidar que, a largo plazo, es lógico que haya una relación directa entre rentabilidad y ingresos; si la cartera baja un 50%, los ingresos seguramente se pueden resentir o al revés.

El otro aspecto que quería evidenciar es que, en los últimos, dos años, he incrementado notablemente el peso de las estrategias de opciones de riesgo limitado y de las coberturas.

El objetivo es de de tener la posibilidad de mantener un nivel de ingresos igual o superior al nivel de gastos, reduciendo lo máximo posible las oscilaciones de rentabilidad tanto al alza como a la baja.

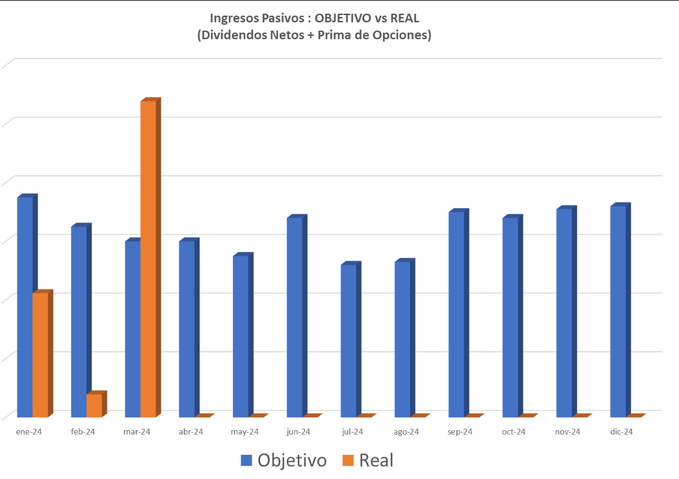

Había comentado que los ingresos pasivos (dividendos + primas de opciones) tienen una componente de previsibilidad bastante más elevada respecto a otros aspectos financieros como por ejemplo la rentabilidad.

Aún así siempre ocurren cosas y justo después de haber hecho este tipo de consideración sobre la posibilidad de hacer previsiones de este tipo, me encuentro con el trimestre con mayor desviación desde cuando tengo bajo control este factor.

No pasa nada, el corto plazo puede afectar también los ingresos. Con perspectiva más alejada todo esto no se notará.

La nota positiva ha sido que marzo ha registrado el mayor nivel de ingresos pasivos mensual de mi histórico (desde 2017).

Seguimos…