Tras publicar este tema en el foro: Como gestionar una cartera DGI donde, entre otras cosas, comentaba como dedicando un par de horas al mes uno puede tener todas sus finanzas e inversiones al día usando las tablas de Google, varios de ustedes me mostraron su interés en que escribiera un post en el foro sobre como usar esta fantástica herramienta.

Como he tenido peticiones de diferentes tablas, he optado por dividir dicho artículo en dos. En este primero me centraré en la gestión de las finanzas mientras que el siguiente estará enfocado al control de las inversiones.

Les pido disculpas de antemano pues el tema se ha demorado un poco, pero finalmente he podido ir sacando unos pocos ratos estas semanas hasta el día de hoy que, por fin, se publica en el foro.

Espero que les guste y sobretodo que les sea útil. Estaré encantado de resolverles cualquier duda que les pueda surgir. Vamos pues con la primera carpeta: la de gestión.

Si usted está leyendo esto con casi toda probabilidad podemos asegurar que o bien es un potencial inversor o ya está en el camino que le facilitará su vida futura. Formas de invertir hay varias y variadas pero todos los inversores tenemos un rasgo común que nos caracteriza: somos ahorradores.

Y es que sin ahorro no hay inversión (es cierto, hay el apalancamiento, pero es un recurso que ni contemplo ni me permito). A la mayoría de nosotros no nos enseñaron ni a invertir ni lo beneficioso que es destinar nuestro dinero a activos que nos generen futuras rentas. Esa es una ruta que hemos tomado al ser conscientes de que es necesario prepararnos para el futuro. Ya es más habitual que de pequeños nos hablasen de la necesidad del ahorro, de lo importante que es guardar parte de nuestras ganancias por si en el futuro vienen mal dadas. Pero no minusvaloremos nuestra parte del mérito. Yo no soy el único hijo en mi casa pero si el único que desde siempre ha ahorrado e invierte. Y creo que este caso sucede en muchos hogares españoles.

Desde pequeño, cuando las pagas se las daban a uno en monedas de 25 pts que para guardarlas en una hucha, ya empecé a tener la costumbre de ir apuntando por escrito las monedas que entraban y las que salían. Podría haber actuado como mis amigos y gastarlo todo en Colajets o Palotes pero la sensación de conseguir acumular monedas para cambiarlas por billetes de 100 pts era mucho más satisfactoria. A la vez empecé mi “propia contabilidad”. Primero con libretas, después hacía informes en la máquina de escribir (informes que incluso llevaba a encuadernar a la copistería). Después llegaron los ordenadores, Windows y el Word (curiosamente no usé el Excel). Y finalmente las tablas de Google.

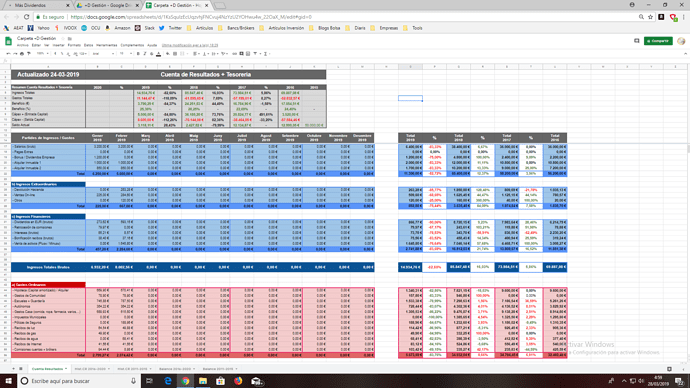

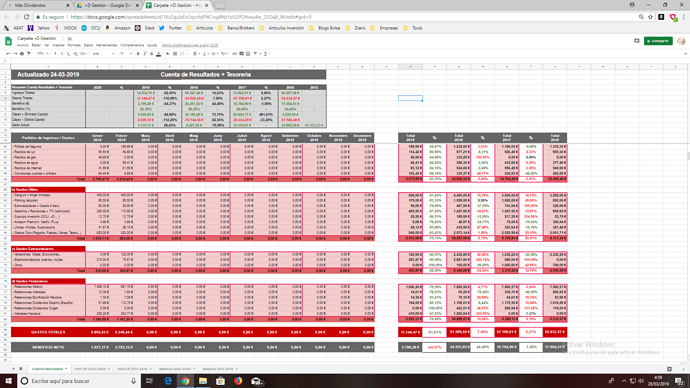

Esta de a continuación es una tabla similar a la que uso para llevar el control de mis gastos (aviso de que las cifras son relativamente aleatorias y la tabla en sí no es una réplica de la mía sino una versión para el post).

La tabla se divide en 3 partes: ingresos, gastos y lo que yo denomino càpex. Sobre esto último quédense de momento en que es dinero que no se puede considerar ingreso o gasto pero que hay que tener en cuenta para que nos cuadre el saldo.

La tabla usa fórmulas muy sencillas pero a la vez está toda conectada de modo que si ahora introdujera el salario del mes de marzo por ejemplo, toda ella se actualizaría sola. Construirla es muy simple pues únicamente se trata de ir conectando las celdas con fórmulas matemáticas básicas como sumas, restas, porcentajes,… Luego darle el formato deseado a la columna o fila concreta (divisa, fecha, tanto por ciento,…, que ya le salen por defecto en la barra de herramientas) y finalmente pues personalizarla al gusto de cada uno ya sea tema diseño (colores, tipo de escritura, tamaño,…) o introducir los conceptos que quieran o crean que les serán útiles para su uso. La cosa no tiene más misterio.

Sin embargo, si cualquiera de ustedes quiere hacer una consulta o tiene alguna duda, aquí estamos para echar una mano pero ya les digo que es muy muy sencillo. Si hasta un negado como yo para temas informáticos se aclara, cualquiera de ustedes también (y más estando esto plagado de ingenieros).

Los conceptos ya son de libre elección. En los ingresos (parte azul) yo los clasifico en ordinarios, extraordinarios y financieros y dentro de ellos los he desglosado en diferentes descripciones. Creo que se entiende bien que supone cada uno pues por la propia naturaleza del ingreso pueden ustedes englobarlo donde más les cuadre. Repito lo dicho anteriormente, esta tabla se basa en la mía pero mientras aquella está personalizada para mis circunstancias, ésta he tratado que englobe la mayoría de apuntes posibles.

Con los gastos pasa exactamente igual aunque en este caso los desgloso en 4 grupos. Simplemente dentro de los gastos comunes los clasifico en imprescindibles (ordinarios) y prescindibles (útiles). Será porque la lista de gastos suele ser bastante más larga que la de los ingresos (y la tendencia es que vaya in crescendo) y es una manera de diferenciar aquellos de los cuales no te puedes librar de los que llegado el caso podrías sobrevivir sin ellos. Pero para criterios, los de cada uno pues puede que alguien considere el Netflix imprescindible. No problem. Pásenlo al grupo de arriba que esto no es una estructura estática. Por lo demás, el resto sigue la misma lógica que los ingresos.

Y como es la operativa??? Un sábado o domingo. Que a uno le pille solo a poder ser, pues si tienes a la criaturada por allí pululando es tarea imposible. Preferentemente segundo fin de semana del mes básicamente porque los bancos ya tienen listos todos los documentos que necesitaré. Me hago un café o cojo una cerveza (depende de la hora) y descargo: el extracto del mes pasado de la Caixa, el del Santander, la hipoteca, la hoja de salario, el extracto de las tarjetas, los justificantes de los dividendos así como de las compra-ventas de acciones o fondos y voy introduciendo en las casillas. Conforme voy poniendo, la tabla se va actualizando. Yo no tengo que hacer sumas ni usar calculadoras, solo coger mi salario poner el bruto en su casilla de ingresos, la retención en los gastos financieros y así con todo. A su vez, estos documentos según voy terminando los voy archivando en una carpeta del escritorio donde guardo toda aquella documentación que me puede ser útil en el futuro (para la renta por ejemplo o para justificar una plusvalía si Hacienda me lo reclamara). Una vez he rellenado y guardado todo, subo los archivos del escritorio a la nube y lo copio en un pen. Listo. C´est fini. No me ha llevado más de 20-25 minutos. Ayuda, en mi caso, el hecho de trabajar con dos pantallas simultáneas pero de verdad es todo muy mecánico, sencillo y rápido. El resto del tiempo (hasta máximo 2 horas) ya lo dedico al tema inversión. De este modo tengo mis cuentas al día, sé el saldo que dispongo y dispondré, puedo ver donde gasto de más innecesariamente, cuando me vence un seguro, la evolución de mis ingresos y gastos con todo detalle sin tener que ir cada vez a la web del banco, planificar con tiempo un sistema de ahorro-inversión, etc, etc.

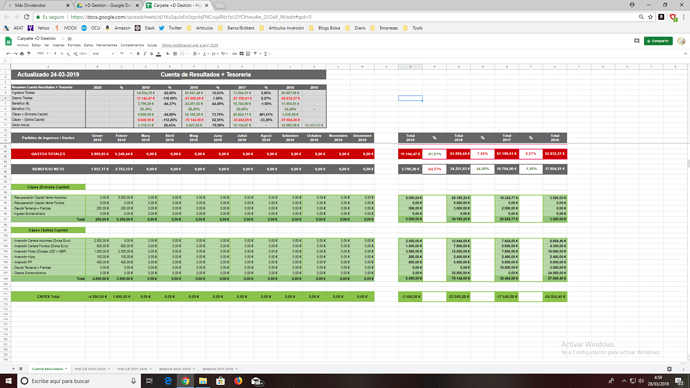

Y queda la última parte que teniamos pendiente de explicar que es que yo denomino càpex y que es esta tercera parte coloreada de verde.

Este término es en contabilidad la cantidad que una empresa destina para invertir. Aquí digamos que es un concepto más amplio que podríamos definir como toda aquella entrada y salida de dinero de nuestras cuentas que no la podemos considerar un ingreso y un gasto sin que distorsionemos la realidad. Me explico. Un sueldo es un ingreso nuevo. Un dividendo también. Un recibo de la luz es un gasto definitivo. El colegio de los niños otro. En los primeros es una entrada de dinero que no teníamos y en los segundos es un dinero que sale y ya no vuelve. Nuestro día a día durante todo el año nos llevará a una serie de los primeros y de los segundos. Unos serán ingresos que hemos generado con nuestro trabajo o el de nuestros activos, los otros dinero que se marcha para siempre. Pero vender una acción, por ejemplo, no es un ingreso. Si lo es la plusvalía. Si yo invertí 5.000 Euros y ahora vendo por 6.000 he ganado 1.000 pero no 6.000 pues 5.000 ya eran míos. Pero en la cuenta me entra el total y si antes tenía 3.000 Euros de saldo ahora tengo 9.000. Cómo no contabilizar ese ingreso pero a la vez que te cuadre el saldo? Ahí es donde entra esta parte que denomino Cápex. En el ejemplo, los 1.000 Euros si los incluyo en el apartado de ingresos financieros (pues de una ganancia nueva se trata) pero los 5.000 van a Cápex de entrada (recuperación de capital) porque aún siendo una entrada de dinero, este ya era nuestro, no lo hemos vuelto a ganar. Otro ejemplo sería que dejamos un piso de alquiler y nos devuelven la fianza o un amigo o familiar al que hicimos un préstamo nos lo devuelve (sea de golpe o poco a poco). Lo mismo ocurre en el caso contrario como al invertir (sea comprando una acción o aportando a un fondo). No es un gasto. Cambiamos efectivo o cash por un activo. El préstamo que comentábamos antes sería otro ejemplo, pues en el momento que accedemos a prestar ese dinero pasa a ser cápex de salida.

Luego hay una segunda categoría donde sí es cierto que entra dinero nuevo o se marcha para siempre pero que el volumen del mismo nos distorsiona de tal modo la “cuenta de resultados” que es preferible alojarla en el cápex. Imaginemos que en los últimos años hemos ahorrado 20.000 o 30.000 Euros para comprar un coche o la entrada de un piso. Ciertamente la pasta se esfuma pero que conclusión sacamos si al final de año vemos que hemos gastado más que ingresado??? Qué hemos gestionado mál nuestro dinero? Qué hemos estirado más el brazo que la manga? No tiene lógica pues ese coche o esa entrada proviene de nuestro ahorro de muchos meses. En cambio nuestra cuenta de resultados nos dice que hemos multiplicado nuestros gastos hasta el punto de hemos perdido dinero.

Pues para evitar que ello nos altere todo el resultado, este tipo de gasto lo contabilizamos aquí. Y pasa igual si en vez de comprar, vendemos el piso, el coche o la moto. Otra cosa es que vendas una bici por 300 Euros. Eso lo puedes clasificar en ingresos extraordinarios. El baremo lo marcará la cantidad de la que estemos hablando. De este modo comprarte un coche con tus ahorros no te convertirá en un pésimo gestor ni que te toque la lotería te valida para dirigir las cuentas financieras de una multinacional.

Bien creo, que se ha entendido.

A final de año, una vez rellenado diciembre y limpiarla para dejar paso a enero y meses sucesivos, la copio entera y la guardo en la pestaña de Historico CR 2016-2020 . Suelo guardarlas de 5 en 5 que a la vez son intervalos de tiempo para ir comparando la evolución suficientemente interesantes.

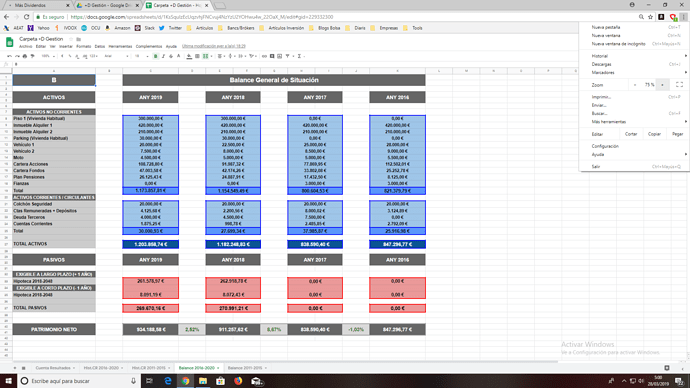

Y ya para acabar les dejo también una tabla del modelo de balance. Bien, la palabra balance como concepto contable no casaría bien aquí ya que más bien debería llamarle declaración de patrimonio pues en un balance los activos se van amortizando y por tanto perdiendo valor pero su estructura concuerda bastante con la siguiente tabla.

Bien. Básicamente se trata de una fotografía para ver que tengo (activos) y que debo (pasivos). La diferencia entre ambos múltiplos me dará el llamado patrimonio neto. No hace falta profundizar en el hecho de que tiene que salir positivo pues en caso contrario estarían ustedes en una situación delicada.

Es muy sencillo. Columna de la izquierda (activos) que se ordenan de menor a mayor liquidez. Arriba del todo tendremos nuestra casa/piso que en condiciones normales será nuestro activo de mayor valor y lo más difícil de convertir en dinero y en la parte de abajo el saldo que tengamos en la cuenta que es lo más líquido que poseemos.

Los activos a su vez se dividen en 2 tipos: el activo fijo o inmovilizado que resumiendo serían aquellos que no pueden transformarse en dinero en efectivo en menos de 1 año y al activo circulante que en este caso serían aquellos que si pueden convertirse en dinero en el plazo inferior a 1 año.

En el otro lado, en el pasivo, lo mismo pues este se divide en dos partes: la deuda exigible a largo plazo (más de 1 año) y la de corto plazo (menos de 1 año).

Bien, son conceptos contables que en este caso respetamos de aquella manera pues como comentaba, en realidad lo que vemos se acerca más a una declaración de patrimonio que a un balance en sí.

Yo suelo actualizarlo cada mes pues las partidas que presentan cambios (carteras de acciones y fondos, cuentas corrientes y crédito hipotecario) una vez que actualizo la cuenta de resultados mensualmente tengo los datos a mano. Así uno va viendo la evolución. Pero digamos que aunque se deje para final de año, a diferencia de la CR, es rápida y sencilla de rellenar.

Bien, hasta aquí la primera carpeta. Espero que los que lo estaban esperando les sea de ayuda.