Originalmente publicado en: ROIC o ROCE: motores para crecimiento y dividendos – Depende

Como en el anterior análisis que realicé de Essity, les recuerdo que si quieren ver en detalle o, de una manera más ampliada alguna gráfica o imagen que aparezca en el texto, pueden hacer sin problema zoom (se puede hacer desde el ordenador presionando «control» y moviendo la rueda del ratón) en la misma y no perderán calidad (recomiendo la lectura a 125% en ordenador).

Al meter tablas o gráficas con muchos datos, el sistema automáticamente las muestra en tamaño pequeño, pero realmente cuenta con una resolución muy elevada. Habiendo dicho esto, comenzamos.

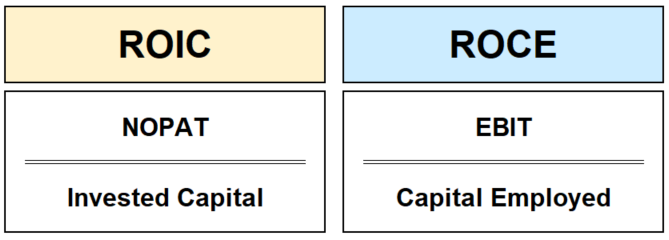

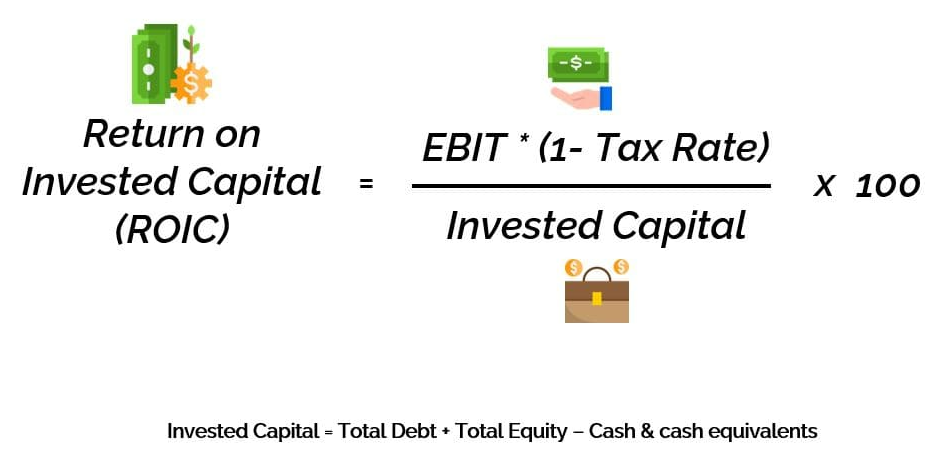

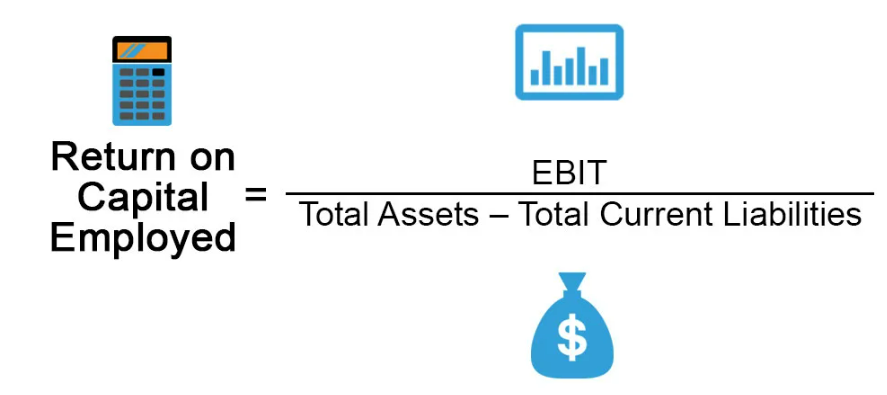

1. ¿Qué es el ROIC o ROCE?

El ROIC y ROCE son medidas de rentabilidad que se utilizan para saber cómo de eficiente es la empresa con sus recursos. Para resumirlo mucho y antes de comenzar con el fondo real de este artículo, para que todo el mundo pueda entenderlo, es básicamente lo siguiente:

Cuánto me genera cada unidad monetaria que invierto en la compañía. Si pongo 1, qué porcentaje de retorno me genera ese 1.

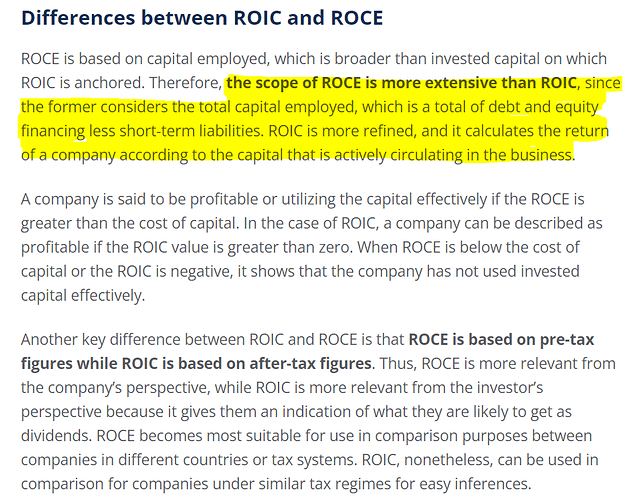

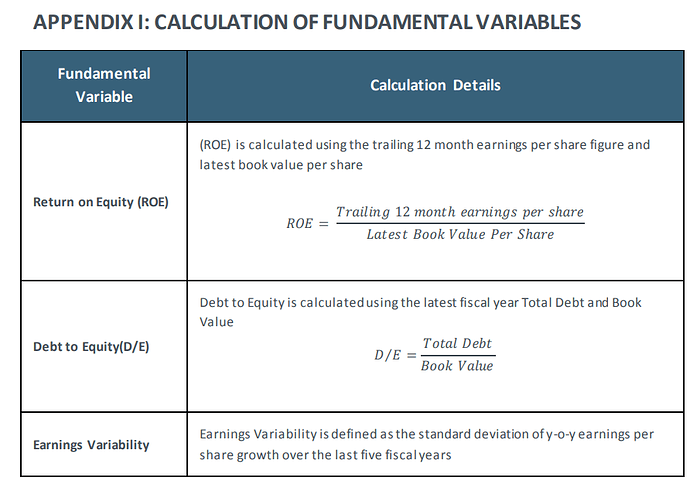

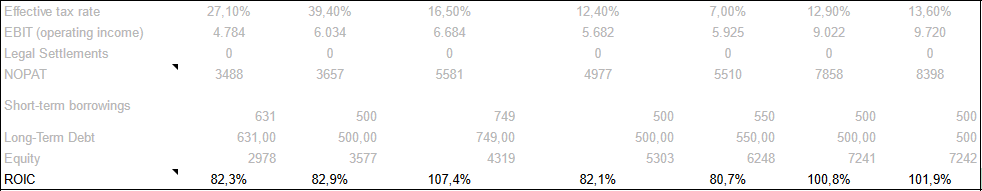

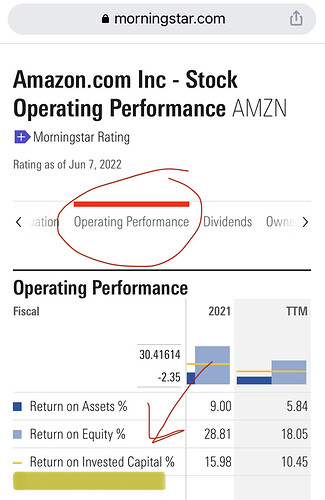

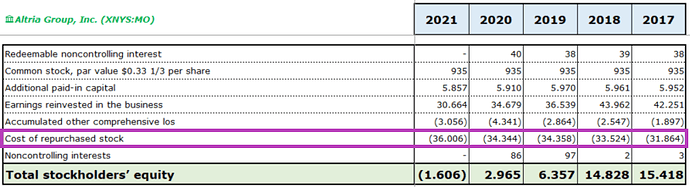

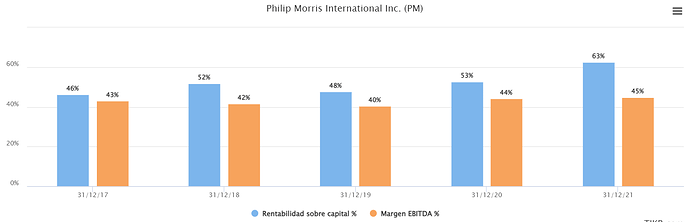

Dejo dos imágenes que explican cómo calcular tanto el ROIC como el ROCE:

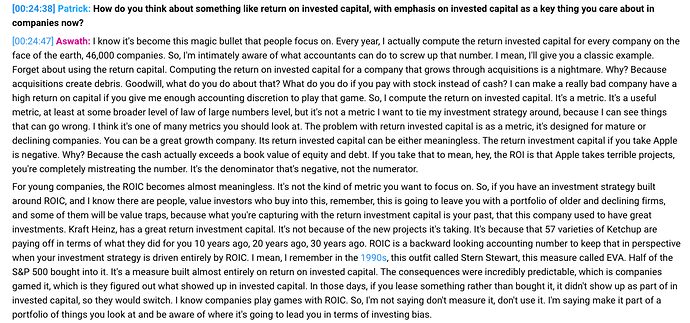

2. Muchos inversores no dan la importancia que merece el retorno sobre el capital

Muchos inversores y sobre todo los que tienen la estrategia «del dividendo», que a mi entender es básicamente buscar empresas que les proporcionen rentas para cuando estén en periodo de recolecta (gastar lo acumulado) y no de siembra (periodo de acumulación del capital), a veces no entienden bien el poder del ROCE o ROIC, para que dicho dividendo sea sostenible o creciente en el futuro.

Por otro lado, el estilo de «crecimiento» que busca que una empresa comprada hoy valga más en el futuro debido al incremento de su negocio, a veces, no da la suficiente importancia a lo necesario e influyente que es esta medida para que la empresa crezca y componga a lo largo del tiempo.

En este articulo pondré ejemplos para todos los inversores, tengan la etiqueta que tengan, para ayudarles a reflexionar acerca de la importancia de esta métrica para sus «estilos».

Ya habrán visto que continuamente pongo los «estilos» entre comillas, porque como muchos ya sabrán, un servidor odia este tipo de encasillamientos.

Al final, un inversor tiene que ser más que eso y no dejarse llevar por una narrativa que le impida ver la foto total de lo que implica ahorrar y poner su dinero a trabajar.

3. El ROIC o ROCE para los «dividenderos»

La mayoría de las veces, aquellas personas que compran una empresa mirando únicamente el payout (cuánto de lo que gana reparte) y el dividend yield (qué % de dividendo reparte en base al precio de cotización), olvidan una de las cosas más importantes como es la sostenibilidad del negocio y crecimiento del dividendo.

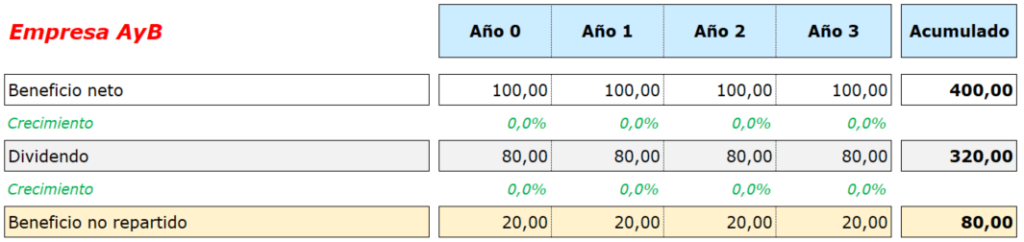

Voy a plasmar, para que se interiorice, dos ejemplos con dos empresas de retornos sobre el capital diferentes.

En este ejercicio teórico, no voy a tener en cuenta datos importantes como son los impuestos, la estructura de capital (deuda) y otras cosas muy relevantes que tendríamos que incluir en estos cálculos.

[Por favor, que todo inversor experimentado entienda esto como un ejercicio teórico, porque los ejemplos que se mostrarán únicamente tendrán en consideración una parte del ejercicio real].

Ambas empresas reparten un 80% de lo que ganan (payout=80%), por lo que así quedarían:

En esta hipótesis, estamos asumiendo que las dos empresas no están haciendo nada con esas 20 unidades monetarias que deciden no repartir a sus accionistas. De hecho, vamos a asumir que las deposita en su cuenta corriente sin más.

¿Qué pasaría si decide invertir esas 20 unidades monetarias en hacer crecer su negocio?

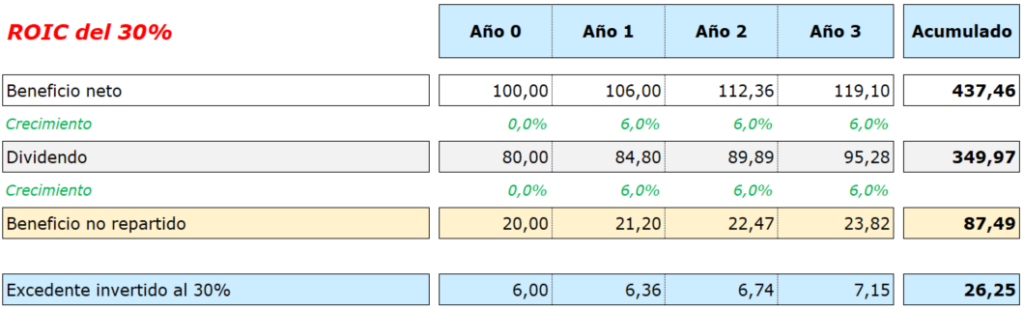

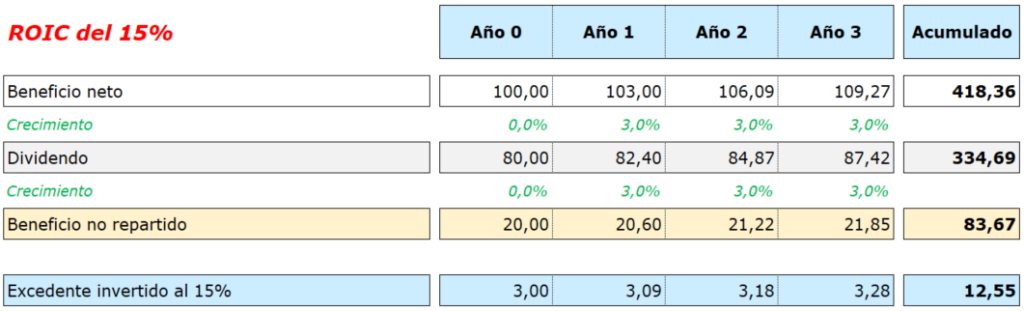

Vamos ahora a realizar el ejemplo haciendo que ambas empresas inviertan esas 20 unidades monetarias en hacer crecer su negocio, manteniendo el payout del 80%:

- Empresa A: ROIC o ROCE del 30%

Como vemos en la empresa A, que cuenta con un ROIC del 30%, mientras va pagando un 80% del beneficio que gana (gracias a ese retorno de capital tan elevado), consigue al mismo tiempo incrementar sus beneficios un 6% al año y, como consecuencia, manteniendo el mismo payout incrementa en esa misma medida su dividendo.

- Empresa B: ROIC o ROCE del 15%

Como vemos en la empresa A, que cuenta con un ROIC del 15% mientras va pagando un 80% del beneficio que gana (gracias a ese retorno de capital tan elevado), consigue al mismo tiempo incrementar sus beneficios un 3% al año y, como consecuencia, manteniendo el mismo payout incrementa en esa misma medida su dividendo.

Como pueden observar, una empresa con ROICs o ROCEs más elevados mientras reparte gran cantidad de lo que gana, puede hacer crecer su negocio puesto que, como ya hemos dicho al principio, necesita menos para crecer lo mismo (cuánto me genera cada euro que pongo).

Quédense con el fondo de este ejemplo, puesto que no es posible que dos empresas con ROCEs diferentes tengan ese mismo payout y sostenibilidad del beneficio, dado que a la que tiene ROCE inferior, le costaría más mantener con el mismo capital los mismos beneficios año tras año. En este ejercicio no lo hemos tenido en cuenta, pero esto lo dejaremos para otra ocasión cuando queramos añadir complejidad al asunto.

Es posible que el lector más experimentado se cuestione qué pasaría si añadiésemos la deuda en la ecuación. Profundizaremos sobre ello más adelante.

4. El ROIC o ROCE para los «inversores growth»

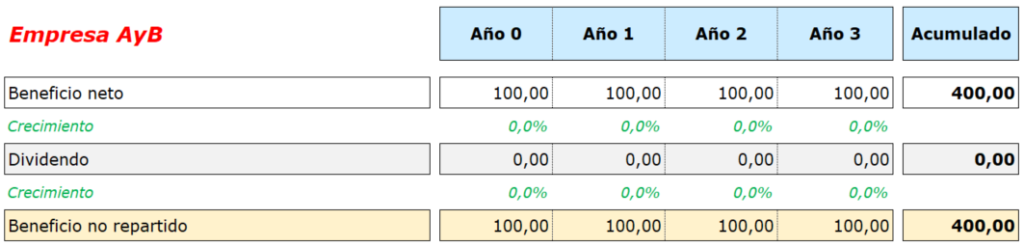

Al igual que en el anterior punto, vamos a poner el mismo ejemplo de la Empresa A y Empresa B, pero esta vez sin que las mismas repartan dividendos.

Como pueden observar, la empresa cada año gana 100 y mantiene en su tesorería dicha cantidad acumulada. En el siguiente ejemplo de las dos empresas con ROICs o ROCEs diferentes, realizaremos el caso en el que las mismas invierten en su propio negocio todo el dinero que generan.

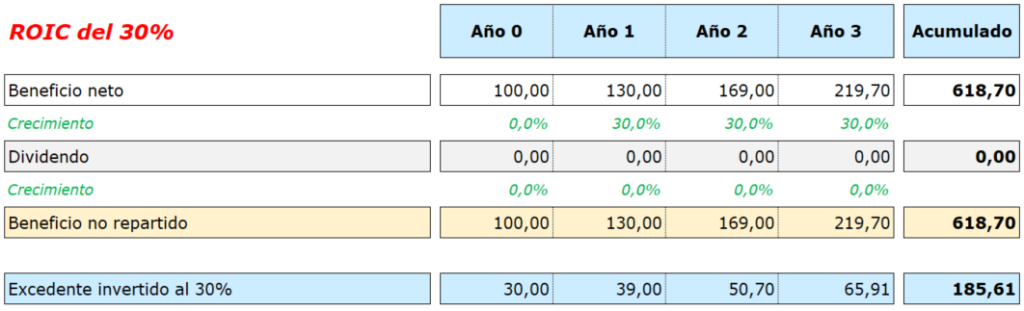

- Empresa B: ROIC o ROCE del 30%

En la empresa con ROIC del 30%, puesto que no reparte dividendo y destina el 100% de lo que genera a invertirlo de nuevo en su propio negocio, sus beneficios crecen a esa tasa de retorno. Al final del año 3, la empresa ha pasado de ganar 100 a 220 unidades monetarias. En resumen, ha compuesto al 30% anualizado.

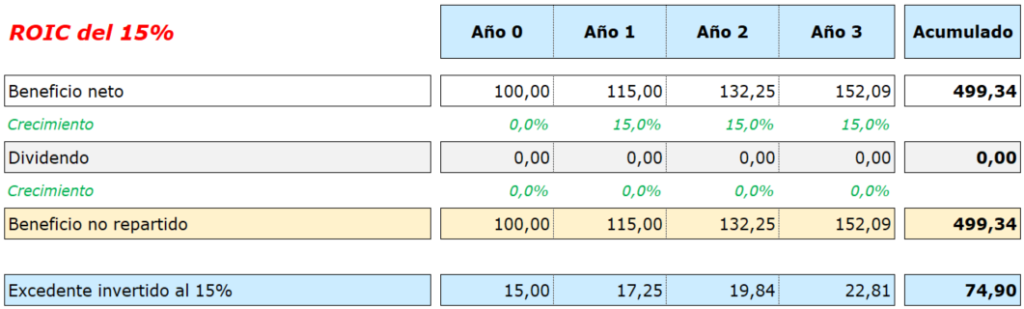

- Empresa B: ROIC o ROCE del 15%

La empresa con ROIC del 15%, puesto que no reparte dividendo y destina el 100% de lo que genera a invertirlo de nuevo en su propio negocio, sus beneficios crecen a esa tasa de retorno. Al final del año 3, la empresa ha pasado de ganar 100 a 152 unidades monetarias. En resumen, ha compuesto al 15% anualizado.

Aquí tienen la importancia del ROIC o ROCE en las empresas que no reparten dividendo y que destinan todo su flujo de caja libre a invertirlo en su propio negocio para crecer.

Por lo general, y como conclusión, siempre a mayor ROCE, mayores recursos para hacer algo. La empresa siempre va a tener una libertad mayor al necesitar menos necesidades, ya sea para crecer o para mantener su negocio.

5. El ROIC o ROCE añadiendo deuda

¿Es posible obtener una rentabilidad superior al ROIC o ROCE en nuestra inversión?

La respuesta, como todo en la vida y haciendo honor a este blog, es depende.

Si el coste de la deuda es inferior al ROIC o ROCE, conseguiremos que la empresa crezca a tasas superiores a ese retorno sobre el capital.

Veamos un ejemplo en el que se van a utilizar las siguientes hipótesis:

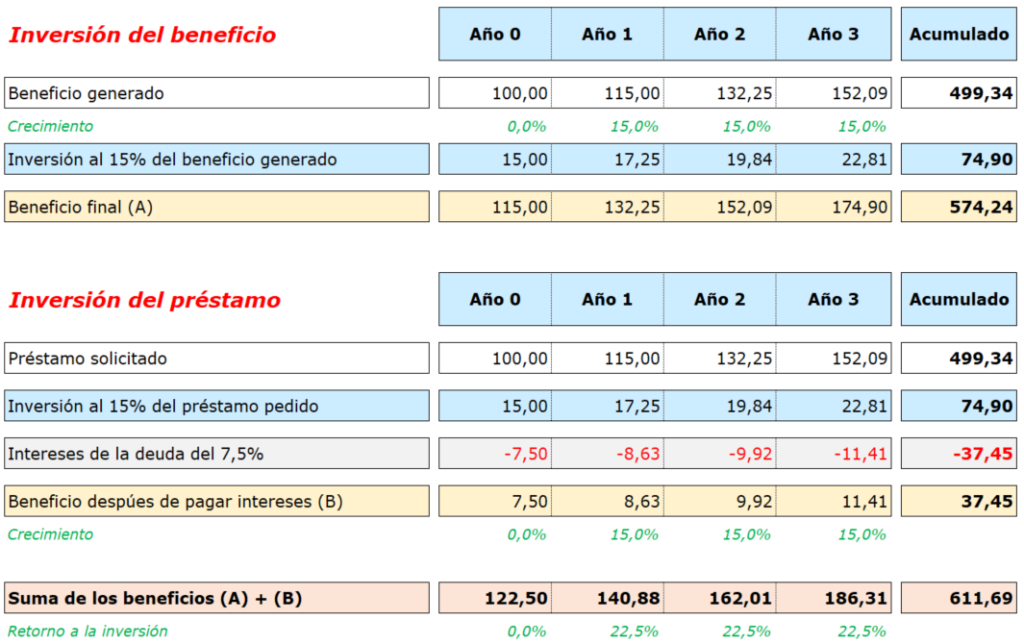

-Empresa con ROIC del 15% que reinvierte todo el cash flow que genera en hacer crecer su negocio.

-Además de invertir sus flujos de caja, también solicita cada año un 100% más de esa caja que genera de deuda, pagada al 7,5% de intereses.

Separemos por partes:

- Inversión del propio beneficio generado

- Inversión del préstamo solicitado

Como han podido observar, la empresa con un ROCE del 15% al haber pedido una deuda al 7,5%, – un tipo inferior a su ROCE (7,5% vs 15%) por el importe total de lo que ya generaba – ha conseguido incrementar sus beneficios a un ritmo del 22,5%, superior al del retorno que obtenía por la inversión de los mismos.

Si se fijan, la diferencia entre el crecimiento del 22,5% y el 15%, es ese 7,5% de margen que tenía el ROCE y el tipo de interés.

Esto tal vez les pueda ayudar a comprender cómo muchas veces es posible que empresas con ROICs o ROCEs malos, consigan mantener su dividendo o crecimiento gracias al apalancamiento financiero.

Eso sí, recuerden que serán esclavos del tipo de interés del coste de la deuda.

6. Conclusión

El ROIC o ROCE es una medida de eficiencia que, además de indicar que una empresa es mejor, nos da una cierta libertad a la hora de pensar qué hacer con los beneficios.

Por último, recuerden que una empresa que tiene ROCEs altos que no invierte en su propio negocio para su crecimiento, no generará una rentabilidad elevada a futuro. Eso sí, tampoco olviden el poder del ROCE en una empresa que no crece, pero sí reparte todo lo que gana en dividendos.

El ROCE o ROIC también está implícito en el CapEx de mantenimiento. Una empresa con ROIC o ROCE superior, necesitará menos recursos del beneficio que genera para hacer que ese mismo se mantenga.

Por el contrario, una empresa con ROIC o ROCE inferior, necesitará más parte de ese beneficio para mantenerlo.

Esto implica poder repartir más o menos dividendo finalmente a su accionista.

Si les ha gustado este post y quieren que se les notifique mi próxima publicación, pueden suscribirse de manera totalmente gratuita en el enlace que les aparecerá al entrar y les llegará un correo de notificación cada vez que publique una nueva entrada.

Por último, si son nuevos y quieren leer alguna otra entrada creada, les dejo a continuación el enlace al blog:

Con gusto si les parece bien, comenzaremos el debate acerca de la compañía en el foro, para que todo aquel si cuenta con conocimientos acerca de la misma, pueda colaborar e interactuar.