Viendo lo fructífero del debate me permito inmiscuirme ya que tengo recientes las Jornadas de Independencia Financiera de Valencia, quizá los dos días donde más se habla de rentas, DGI, dividendo, etc, públicamente en España y tengo una serie de cosas en la cabeza que necesito soltar.

No se si se da cuenta pero muchas veces cuando habla de las empresas DGI o que reparten dividendo cae en un sesgo de menor riesgo de pérdida.

Esto se debe al razonamiento correcto de evitar la máxima pérdida absoluta, ya que si ha cobrado un dividendo la pérdida máxima será la inversión - el dividendo. Pero ese motivo por si mismo crea una trampa mental porque solo refleja la realidad de los ejemplos excepcionales donde las empresas quiebran (y por tanto valen 0 o cerca). Ante esas empresas una mejor alternativa es ser acreedor ya que el bonista cobra antes que el accionista, y para que una empresa quiebre ha de tener problemas de liquidez, es decir, habrá acudido a mercados de deuda. Invertir en renta variable es una estrategia subóptima si el objetivo es minimizar la pérdida en valor absoluto, quedarse en liquidez y aceptar el deterioro inflacionista sería lo menos arriesgado.

Aún así, podemos incluso plantearnos si ese razonamiento es realista en función de qué hará usted según cobre el dividendo ¿Lo reinvertirá? Entonces, la pérdida máxima esperable sigue siendo el total de la inversión y vista la peor inversión nos movemos a la mejor inversión.

Y aquí me refiero al libro de Lowell Miller llamado así, recientemente editado en Castellano por Colección Baelo. No piensen que la traducción es tan tendenciosa como yo, en Inglés se llama “The single best investment”. El señor Miller defiende que la mejor inversión son empresas DGI y dejarlas trabajar, algo que suena muy parecido a lo que dice usted. Por eso lo utilizaré de ejemplo. Sus motivos son los siguientes:

-

Son mejores que los bonos porque el activo principal aumenta con el tiempo protegiéndose de la inflación

-

El interés compuesto juega a su favor.

-

Las rentas generadas son crecientes.

Ahora bien, a todo le añadiría un “PUEDE” bien grande, porque todo eso será consecuencia de haber elegido bien las empresas ¿Y cómo se eligen bien las empresas? De esto nuestro amigo @camacho113 ya ha dejado mucho escrito y le ha referido al hilo ROIC o ROCE: motores para crecimiento y dividendos. Pero volviendo a la estrategia DGI y a lo que dice Lowell Miller:

- Alta Calidad

- Alta Rentabilidad por dividendo

- Alto Crecimiento del dividendo

¿Qué es una empresa de Alta Calidad? Solidez financiera, Deuda baja, Fuerte flujo de caja…

¿Qué es una alta rentabilidad por dividendo? Que reparta mucho en función de su cotización, esto es o que reparta mucho mucho, o que esté a un precio bajo ![]()

¿Qué es un alto crecimiento de dividendo? Que cada año reparta más, es decir que cada año tenga más dinero. Y aquí matizamos: porque cada año gane mucho más dinero.

En el fondo hablan todos ustedes casi de lo mismo, con una peculiaridad: Unos se autoimponen una condición más estricta que el resto: Que reparta dividendo y la RPD sea alta HOY. ¿Cuántas grandísimas empresas no cumplen esto?

Y ahí es donde viene el problema bajo mi punto de vista, como en el caso de Apple que comentaban unos mensajes arriba, o Amazon y Meta que quizás sean DGI el día de mañana pero ahora mismo no cumplen. Y el problema es que se pone una condición estricta bajo una tesitura circunstancial como es el dividendo. El dividendo es un reflejo pero no un motor económico de la empresa en sí, la empresa ha de buscar ganar más, eso hará felices a los accionistas. Si cae dividendo porque hasta sobra dinero mejor.

Esa restricción hace que la estrategia sea subóptima (en términos de retorno absoluto) desde el punto de vista de la selección de empresas, porque excluye una parte del ecosistema que casualmente suele ser la que más crece porque necesita todo su capital para seguir creciendo.

A mayores, si usted paga el peaje fiscal, acaba haciéndola menos eficiente. Pero de esto no voy a decir nada porque ya se han dicho todo.

Pero sí hay una cosa que quiero comentar y de la que salí bastante asustado de Valencia: la creación de la cartera DGI. Y no digo que sea su caso. Pero a lo largo de una vida inversora no van a ser tantos los movimientos que se realicen, y es importante ser consciente de ello.

Cuando uno compra un índice como el SP500 uno no compra una foto fija de 500 empresas, sino que invierte en las grandes variaciones de la economía americana que se sufrirán desde ese momento en adelante. Y cuando se lea aquello de “la renta variable ha dado más de un 7% de rentabilidad anualizada” hay que considerar eso, muchos salieron, otros tantos entraron, y de los que quedan muchos se irán para dejar paso a cosas nuevas.

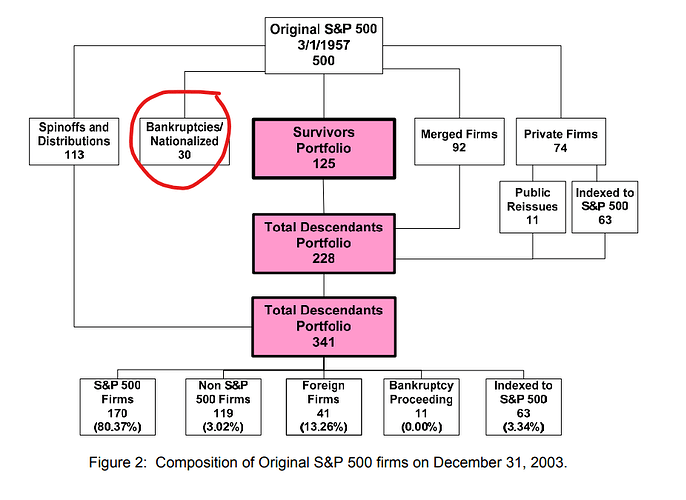

En este articulo un tanto antiguo analizan la evolución de las empresas originales del SP500 desde 1957 hasta finales de 2003.

Microsoft Word - Original SP v11.doc (upenn.edu)

A lo largo de todos esos años el SP500 ha cambiado unas 20 empresas por año ¿Cuántas de ellas serían reinas del dividendo?

Updating the Index

The total number of new firms added to the S&P 500 Index from its inception in 1957 through 2003 is 917, an average of 20 per year."

Y el inversor habría tenido que sufrir 30 quiebras o nacionalizaciones en estos 50 años. ¿Cuántas de ellas darían un jugoso dividendo?

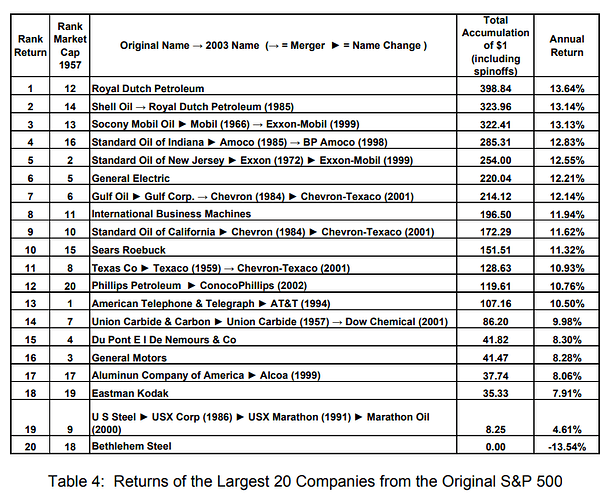

Pero no todas las que no han quebrado han seguido creciendo. Aquí tienen el retorno de las 20 empresas más grande en aquel año, la mayoría petroleras.

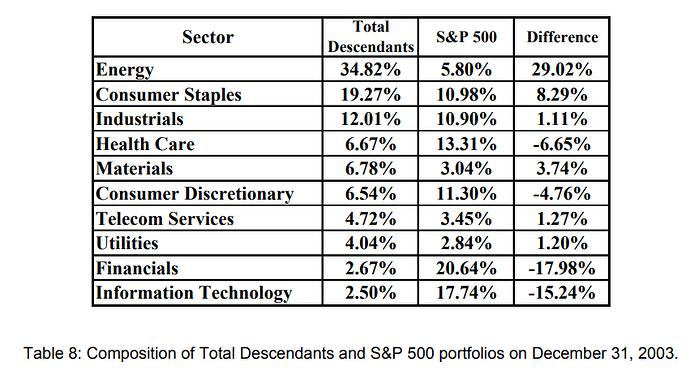

Lo que nos hace pensar ¿Cómo habrá sido la evolución sectorial? Pues aquí la tienen (a 2003, la actual pueden verla en sus páginas de confianza ya que en estos 20 años ha cambiado lo suyo)

¿Qué quiero decir con esto? Que cuidado con cómo se hace una cartera, porque si hasta el SP500 baila tanto, imaginen si a mayores le añaden criterios como los de Lowell Miller. En su libro por cierto se mojó con ejemplos concretos de empresas, si quieren más información otro día los compartimos, pero no todos salieron bien.

Mi susto durante las jornadas IF se debe a esto último. Gente que elige las empresas para la cartera basándose en el análisis de otra persona y confiando en métricas como el dividendo histórico. Cuídense de confiar a ciegas en cualquier métrica basada en datos históricos, porque el futuro no tienen por qué parecerse. Cada año alguna empresa cae de las listas de Reyes y Aristócratas, puede que otras entren.

También en esas jornadas comentaba con amigos del foro que a mi psicológicamente el tema del dividendo me parece muy atractivo. Pero hay que ser crítico con lo que a uno le hace sentirse cómodo y darle la vuelta hasta que deje de hacerlo. Está bien invertir por psicología pero no engañarse con que eso es lo mejor para todos.