Originalmente publicado en: Mentalidad Dividend Growth – Alpha Denarius

La mente es como un paracaídas. No funciona si no está abierta. (Frank Zappa)

Cuando me animaron a escribir un blog sobre la inversión en dividendos lo primero que me planteé fue que podía aportar yo que no se hubiese dicho o escrito ya. En su momento dediqué dos posts sobre esta estrategia donde creo que queda bastante bien explicado, a grandes rasgos, esta forma de invertir y algunos de los muchos matices que le podemos añadir. Para quien no los haya leído les dejo a continuación los links.

https://foro.masdividendos.com/t/como-gestionar-una-cartera-dgi/4027

https://foro.masdividendos.com/t/una-cartera-dgi-a-mi-manera/5682.

Entonces pensé que más que en la inversión en sí, sería interesante centrarse en el inversor por dividendos, en cómo es el proceso, el cambio, la adaptación (si quieren) de un inversor a secas a un inversor DGI. O mejor dicho, como entiendo yo que se lleva a cabo este tipo de inversión y como la ejecuto.

El camino hacia ese cambio de mentalidad no es sencillo ni fácil y requiere su tiempo de asimilación. Centraremos el enfoque en 3 puntos básicos: el objetivo , el espacio temporal y finalmente la referencia.

Vamos a ello.

El Objetivo

Construir una cartera que proporcione un flujo constante y creciente de ingresos (dividendos) sin preocuparnos de la volatilidad del mercado y la fluctuación de las cotizaciones.

No hay viento favorable para el que no sabe donde va. (Séneca)

La inversión en bolsa consiste en comprar barato y vender caro. Este es sin duda uno de los sesgos adquiridos de serie que todos llevamos dentro. Es lo que consciente o inconscientemente todo el mundo asocia al mundo de la renta variable y su naturaleza. Será tarea principal borrar de nuestro disco duro tal definición y empezar a mentalizarse que expresiones como barato o caro no entran en nuestro vocabulario.

La mayoría de inversores centran sus miradas en las cotizaciones que es lo que determina la pregunta que suelen hacerse: Cual es el valor de mi cartera?. A diferencia de ellos, la pregunta que se hace un inversor DGI es «Cuantos ingresos por dividendos genera mi cartera?» El dividendo y su potencial crecimiento es la base de esta estrategia, no el simple hecho de comprar acciones que repartan dividendos.

Invertiremos en un grupo de empresas de máxima calidad y buen historial de dividendos sin intentar predecir los cambios a corto plazo del mercado. Nuestro objetivo es poner a trabajar nuestro dinero cuanto antes porque de este modo se generan más rentas (dividendos), las cuales volvemos a poner a trabajar para que generen más rentas…., y así una y otra vez.

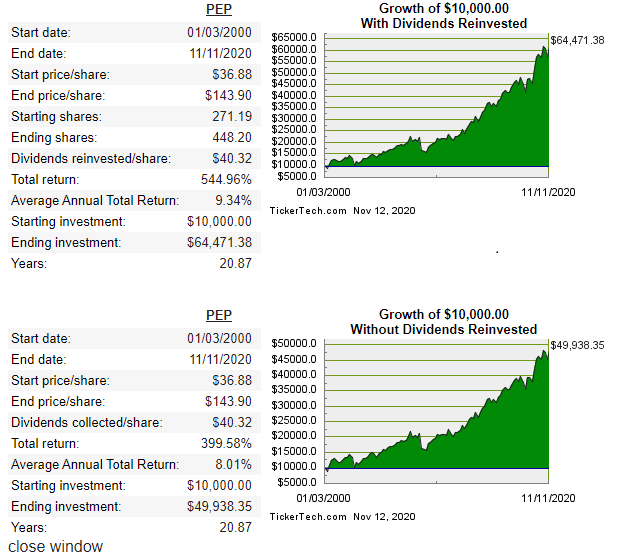

La combinación de dinero propio aportado que utilizamos para comprar acciones de empresas que incrementan el dividendo cada año y la reinversión de todos esos dividendos provoca la aparición del interés compuesto como factor multiplicador tal y como se muestra en la gráfica. En ella vemos el desempeño de una inversión en Pepsico (NASDAQ:PEP) con o sin reinversión de dividendos. Y la diferencia irá a más por el factor tiempo. Muchas veces se compara con una bola de nieve, que rueda muy despacio al principio, pero que se va haciendo grande a medida que va rodando y va añadiendo nieve en cada vuelta. Con la cartera de dividendos pasa lo mismo: las nuevas aportaciones de capital, los dividendos reinvertidos, el aumento de los dividendos cada año y la revalorización de las empresas hacen que la cartera cada vez sea más grande y el flujo de efectivo que genera cada vez mayor. Y conforme va pasando el tiempo y este proceso se repite, la bola sigue dando otra vuelta y sigue haciéndose más y más grande y los ingresos siguen incrementándose que es el objetivo que perseguimos.

Así pues nuestra metodología de inversión se centrará en aplicar y poner en marcha la bola de nieve y dejaremos de enfocarnos en revalorizaciones de capital o cotizaciones. Este es uno de los cambios de mentalidad que hay que llevar a cabo para adoptar correctamente la estrategia. No tiene sentido dedicar nuestra atención y energía en la volatilidad a corto y medio plazo del mercado sobre el cual no tenemos ninguna influencia y sí concentrar nuestro desempeño en hacer crecer nuestros ingresos mediante los dividendos.

Eso significa que nos da igual la revalorización de nuestro capital??? Por supuesto que no. Recuerden cuál es nuestro objetivo: crearnos una renta futura constante y creciente sin necesidad de vendernos patrimonio. De todos modos volvamos a Pepsi.

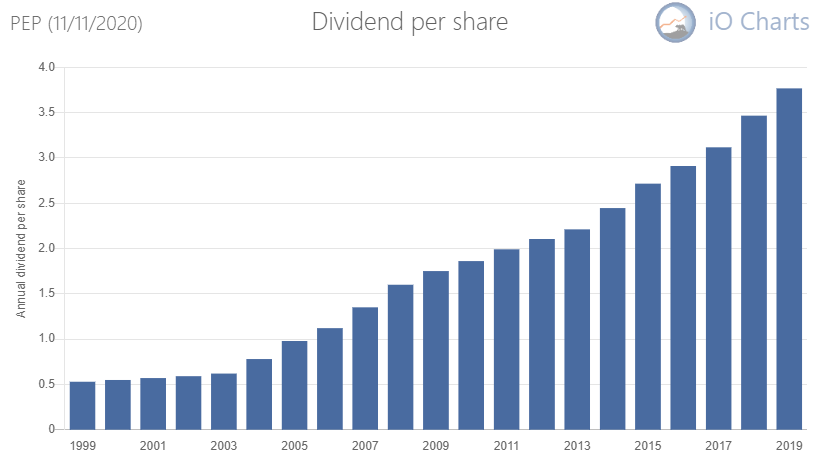

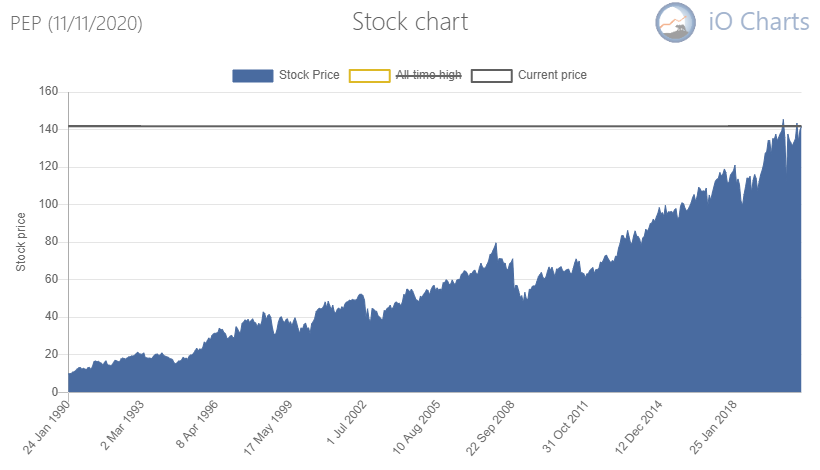

En la primera gráfica vemos la progresión de los dividendos. En la segunda el precio. No les parece que ambas a largo plazo siguen una misma tendencia?

Y es que a largo plazo ambas cosas tienden a converger pues un punto importante a considerar es aquel en que un activo se valora en función de la cantidad de ingresos que produce. Cuantos más ingresos produzca, más valioso será el activo. En el caso de nuestra inversión en Pepsi cada año que pasa recibimos mayores ingresos y a su vez el precio/cotización de la acción también aumenta.

Si nuestras empresas año tras año nos aumentan el dividendo como consecuencia de aumentar sus ganancias, ese valor acabará viéndose reflejado. Observe sino el largo historial de crecimiento de dividendos de otras empresas similares a Pepsi como Coca-Cola (NYSE:KO ),Procter & Gamble (NYSE:PG ) o Johnson & Johnson (NYSE:JNJ ). Históricamente son empresas cuyo yield inicial está sobre el 3%. El crecimiento de su cotización (valor) a largo plazo va en consonancia con el crecimiento de los dividendos. Si no fuera así podría estar comprando estas acciones con rendimientos iniciales del 12%,15% o 20%.

En los próximos 20-25-30 años compraremos muchas veces Pepsi, JNJ, P&G o Coca-Cola ya sea con ahorro nuevo o mediante reinversión de dividendos. Y con casi toda probabilidad lo iremos haciendo al alza por lo que vamos a dejar de preocuparnos por comprarlas un 10% o un 20% más abajo o en promediar a la baja pues vamos a ir comprando en pequeña cantidades y de forma regular con lo que el precio promedio irá en consonancia con el progreso que la volatilidad del mercado irá marcando. Piensen que no estoy inventando nada, es simple y llanamente como suelen invertir muchos de ustedes en fondos de inversión (DCA) o como suelen construirse los índices. Resumiendo, en cuanto tengamos efectivo lo ponemos a trabajar (pues nuestro objetivo es la generación de ingresos) sin prestar mucha atención al humor del Sr. Mercado

Por cierto, la liquidez es para el fondo de emergencia. El resto de ella a ponerla a trabajar desde el primer día. Recuerden y anoten esto: la liquidez no paga dividendos.

.

El espacio temporal

Voy a largo plazo, soy un inversor B&H, el secreto es comprar y mantener,…… Todas estas frases las hemos leído y escuchado decenas de veces de muchos inversores. La cuestión es, de verdad son conscientes del poder que representa el espacio temporal en una inversión?

No sé si los próximos 1.000 puntos del Dow Jones serán hacia arriba o hacia abajo, pero estoy seguro de que los próximos 10.000 serán hacia arriba (Peter Lynch)

El segundo punto en el que debemos trabajar nuestra mentalidad es en establecer un marco temporal en nuestra inversión y ser fiel a él. Sé que la mayoría estarán de acuerdo con esta afirmación pero sorprendentemente son muy pocos los que son capaces de llevarla a cabo. De nuevo el ruido excesivo del mercado a corto y medio plazo hace que muchos inversores estén constantemente saltando de un activo a otro según la moda del momento. No es extraño que Fidelity, una de las mayores gestoras del mundo, realizara un estudio entre sus clientes, analizando los resultados de sus cuentas de inversión entre 2003 y 2013, el cual reveló que los mejores inversores estaban muertos o inactivos. Y es que el comportamiento del inversor medio es por encima de todo impaciente con lo que acaba perjudicando al rendimiento de su cartera de inversión.

Bien, pues ya les avanzo que la estrategia DGI es lenta y aburrida, sobretodo al principio, pero conforme vamos avanzando en el tiempo y seguimos nuestro plan de reinversión de dividendos + nuevo ahorro los resultados a largo plazo son espectaculares. Y cuanto mayor es el espacio temporal más diferencial es. Bendito aburrimiento.

Hay ciertos objetivos estratégicos en este tipo de inversión que muchos DGI consideran clave: los primeros 100.000 Euros, los primeros 8-10 años, la cifra de 1.000 Euros de dividendos mensuales,……A mí todo esto me parece muy bien si psicológicamente ayuda en el camino, pero más importante es mantenerse fiel a la estrategia en tiempo y forma para que nos lleve donde queremos llegar.

“Me identifico con su hijo que quiere comprar un auto. Cuando tenía 16 años en 1972, quería comprar un auto nuevo. Lo crea o no, el auto nuevo que quería en ese entonces costaba $ 3,000. Los padres de mi madre nacieron en Esparta, Grecia, y si has visto la película 300, sabes cómo son los espartanos.

«No estás gastando $ 3,000 en un auto nuevo», me informó mi madre.

«Pero es mi dinero», protesté. «Me lo gané.»

«Tonto», dijo, «$ 3,000 invertidos en el mercado de valores tienen una buena posibilidad de cuadriplicarse cada diez años. En diez años, vale $ 12,000. En 20 años vale $ 48,000. En 30 años vale $ 196,000. En 40 años, vale $ 784,000. En 50 años vale $ 3,136,000. ¿De verdad quieres gastar $ 3,136,000 en un auto nuevo? «

Invertí esos $ 3,000 en el mercado de valores.” (Buyandhold 2012)

Asimilar realmente el marco temporal entraña más dificultad de la que parece. Cuando duden, piensen en la capitalización, aprendan sobre ella. Piensen en lo escrito en el primer punto y en las gráficas de Pepsi. La capitalización requiere tiempo y paciencia y cuanto más tiempo le demos y más paciencia tengamos más crecerá, pues aquí radica la clave: el crecimiento no es aritmético sino geométrico. Encontremos, pues, la forma de hacer que esta gran ventaja (el tiempo) juegue a nuestro favor: estableciendo un marco temporal y ceñirse a él.

La referencia / Benchmark

- «Si después de 5 años no bates al índice, lo mejor que puedes hacer es indexarte»

- «La inmensa mayoría de inversores, gestores y fondos de inversión no baten a su índice de referencia a largo plazo».

Seguro que han leído o escuchado estas dos frases infinidad de veces. Dada la contundencia de ambas sentencias, parece que la decisión más lógica sería indexarse y que cualquier intento de gestión activa es inútil y una pérdida de tiempo. Dejando de lado que ambas afirmaciones son ampliamente debatibles, nuestro índice de referencia no es ni el SP500, ni el MSCI World, ni el MSCI Marte, ni el MSCI Saturno con total return o sin él.

En mi opinión la parte psicológica pesa muchísimo en el proceso de inversión de cualquiera de nosotros pues al margen del perfil inversor hay que tener en cuenta las metas y expectativas que nos hayamos marcado. Averiguarlas y establecerlas es tarea nuestra y estas serán únicas y propias. No queremos las metas de otras personas, queremos saber las nuestras.

Alguien está sentado a la sombra hoy porque alguien plantó un árbol hace mucho tiempo. (Warren Buffett)

Así pues desconozco absolutamente que es lo que va a resultar más rentable en el futuro pero sí tengo muy claro qué quiero (punto 1: objetivo) y cuando lo quiero (punto 2: espacio temporal). Queda pues despejar la siguiente incógnita, cómo lo quiero (punto 3: referencia). Y aquí es donde entra lo que vamos a considerar nuestro benchmark: el plan de inversión.

Este plan de inversión nos explicará como llegar a la meta en el tiempo establecido y será la guía y referencia destinada a ser consultada una y otra vez. Y aunque podamos introducirle alguna modificación con el tiempo y siempre que sean por razones de peso o para mejorarlo, lo fundamental será permanecer fiel y constante de principio a final.

Imaginen a un matrimonio (o persona individual) rondando los 40 que deciden que ha llegado el momento invertir en vistas a su jubilación. A lo largo de estos años han ido ahorrando (saltando de depósito en depósito) la bonita suma de 100.000 Euros. Han leído y se han formado en la inversión por dividendos y han decidido elaborar un doble plan de ahorro/inversión. Pueden ahorrar 1.500 Euros mensuales + parte de dos pagas extras (otros 2.000 Eur) con lo que destinarán 20.000 Euros cada año además de la reinversión de todos los dividendos cobrados.

Seleccionan 40 empresas de primera calidad con un largo historial de dividendos crecientes y distribuyen los 100.000 Euros en ellas. La rentabilidad por dividendo inicial es del 3,50%.

El plazo temporal estimado es de 30 años que es cuando calculan que les tocará jubilarse por edad.

Para acabar de rematar el plan es necesario establecer unas estimaciones que nos acaben de dar los datos que necesitamos. En este punto yo abogo por tener unas expectativas coherentes y no dejarse llevar por la euforia de mercado de la última década. Así esperaremos un incremento de los dividendos del 5% (contra algo más del 7% de media de los últimos 10-20 años), también esperaremos un revalorización de la cartera de un 5% anual (el S&P 500 ha tenido una rentabilidad anualizada del 8,26% desde 1927 hasta 2020.) y contaremos con una inflación del 2% (en la UE la media de los últimos 10 años ha sido del 1,04% y de los últimos 20 del 1,78%).

Ponemos todos estos datos dentro del «horno» y voilà……., ya tenemos listo nuestro benchmark para los próximos 30 años.

Y aquí tienen esta maravilla que forman los dividendos, su capitalización, el interés compuesto y el espacio temporal para obtener resultados increíbles. Vemos como elaborando nuestro propio plan y siendo fiel a él damos respuesta a todas las preguntas del mismo:

- El qué: conseguir una renta constante y creciente en forma de flujo de efectivo.

- El cómo: con una cartera de dividendos crecientes a través de un ahorro inicial + un ahorro anual + reinversión de los dividendos.

- El cuando: para nuestra jubilación dentro de 30 años.

- El cuanto: casi 78.500 Euros netos anuales que ajustados a una inflación proyectada del 2% equivalen a unos 43.300 Euros netos actuales.

Imagino que después de ver esta tabla, alguno de ustedes se habrá convencido. Incluso puede que esté hasta entusiasmado. Pero también sé que esa sensación se esfumará en 5 minutos cuando vuelvan a mirar las cotizaciones y les preocupe si el mercado hoy va un 3% arriba o abajo. O cuando no comprarán esa empresa que quieren tener para siempre por 1 o 2 Dólares o porque la esperan un 20% más abajo para entrar. Ya es una situación que he vivido.

Así que he pensado que después de toda la teoría sería buena idea pasar a la práctica. En el próximo post les presentaré nuestro nuevo compañero de viaje: el Alpha Denarius Portafolio. Una cartera de 40 valores con el plan de inversión detallado más arriba que generaremos en diciembre. Pero todo ello se lo cuento con más detalle en el próximo artículo…….

.

. . Un saludo

. Un saludo