https://www.amazon.es/Los-cuatro-pilares-inversión-Fundamentos-ebook/dp/B01FV311IK/

Estoy con el ahora mismo

Es algo denso, pero por ahora bien

el mejor libro de inversion que he leido.

Leyéndolo ahora mismo, me está gustando mucho.

Estoy ahora mismo en la parte en la que explica que 1 USD a futuro vale hoy menos que un 1 USD hoy. Estoy casi seguro de que si le dicen a este hombre que veríamos tipos de interés negativos, se echaría las manos a la cabeza.

Este pasaje además me hace pensar si estos clásicos de la inversión no sé han quedado desactualizados con el entorno de tipos negativos que tenemos.

William Bernstein vive actualmente, creo que tiene 72 años, así que no hace falta que le digamos nada, está viendo con sus propios ojos los tipos negativos

Tiene bastantes libros y todos me han gustado.

Las situaciones van evolucionando con el tiempo, sin embargo hay buena parte de las premisas básicas de los grandes libros de inversión que no son complicadas de aplicar si uno las tiene bien interiorizadas.

Suele ser bastante más delicado precisamente algunos que llevan el discurso de que como las circunstancias han variado tiene todo el sentido del mundo asumir riesgos de una forma que históricamente ha sido bastante peligrosa.

Hay quien se pone las manos en la cabeza por creer que el hecho que tenga que pagar, en lugar de cobrar, por prestar su dinero, es una aberración enorme. Sin embargo lo realmente importante no es el sentido emocional que le queramos dar si no los diferenciales de rentabilidad. En mi opinión hay menos diferencia entre que los tipos estén al 0,1% o al -0,1% que en que estén al 0,1% o al 3%.

Vemos como totalmente anormal la situación actual pero nos olvidamos de dos situaciones por las que ya ha pasado el mundo inversor USA con registros históricos de datos ya bastante fiables, la gran depresión, con una espiral deflacionaria significativa, y los 70 con una inflación desbocada.

Reconozco que me encuentro entre los que se echan las manos a la cabeza con los tipos negativos… Cobrar por recibir prestado… Me cortocircuita la cabeza

Coincido con ud. que algunos de los principios de estos libros clásicos siguen vigentes, y que sirven sobre todo para conocer los posibles riesgos a los que nos enfrentamos por invertir en ciertos activos. Es importante leerlos para tener esos riesgos claros.

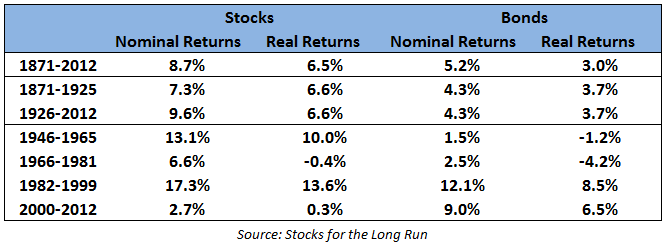

También creo que el entorno de tipos negativos deja obsoletos otros conceptos de estos libros clásicos. En particular, el papel de la RF de alta calidad crediticia. Por ejemplo en la cartera permanente, o la all weather. En este de Bernstein, se habla de que la RF da una rentabilidad histórica de 3-4%… Suspiro porque diera ahora la mitad

Como dice Bernstein, si se quiere más rentabilidad, se tiene que exponer uno a más riesgo. Y estando los tipos como están, en mi opinión hay que buscar más riesgos, lo que el corazón y la cabeza la dejen a cada uno.

Creo que he puesto la imagen un montón de veces pero creo que como inversores deberíamos ser conscientes de la diversidad de escenarios que se pueden presentar.

Fíjese como ha habido periodos no cortos precisamente donde la RV no ha conseguido generar rentabilidad ajustada a inflación. Que los bonos pueden quedarse significativamente atrás en rentabilidad respecto a la inflación hace años que se conoce., aunque en otras épocas dan justo la sensación contraria, donde es muy fácil generar rentabilidades con ellas importantes ajustadas a inflación.

Fíjese en el escenario 1966-1981 , un inversor en bonos habría perdido la mitad de su poder adquisitivo contando los cupones recibidos.

En el escenario 2000-2012 en cambio habría podido retirar una renta del 6,5% antes de impuestos después de contar el ajuste del principal a inflación, por encima de la regla del 4% que sugiere como dato prudente a retirar de una cartera de renta variable.

La verdad que esa imagen se la he visto otras veces y es algo que debemos tener en mente todos.

Creo que la siguiente línea (2012-…) será algo inédita, donde la rentabilidad nominal y real de las acciones será alta y una rentabilidad nominal de los bonos negativa.

Estaría bien una actualización del “stocks for the long run” con la situación de tipos negativos.

A mí este libro me parece fantástico pero es verdad que, al haber pasado casi dos décadas desde su publicación, el tema de la renta fija y las predicciones que hace acerca de la poca rentabilidad esperada de las acciones de cara al futuro me dejó desconcertado. Estoy tratando de construir una cartera (empecé hace dos años y tengo un desastre de organización) y sus afirmaciones acerca de la renta fija no me ayudaron a aclararme.

Eso sí, de “Los cuatro pilares…” saco dos enseñanzas indelebles: las comisiones siempre son y serán el enemigo, y las rentabilidades de diferentes categorías de acciones o fondos suelen girarse en ciclos (por mucho Terry Smith que dé sopas con honda).