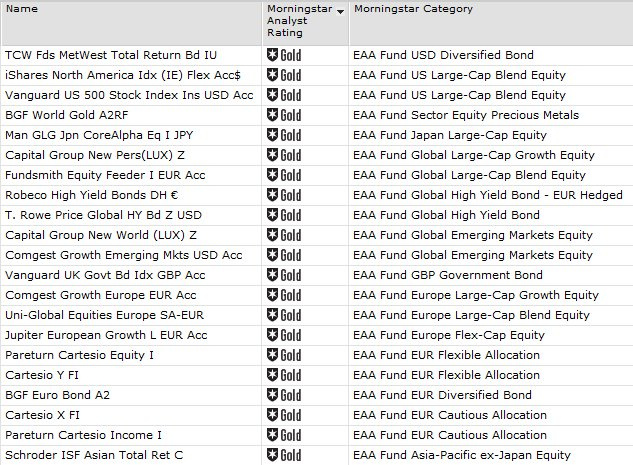

A mi me parecen interesantes los analyst ratings, pero no tanto la calificación en sí como los comentarios que suelen acompañar al mismo, que se pueden leer si estás registrado.

Normalmente indican algunas consideraciones bastante generales pero que los usuarios deberían conocer de los fondos, como el estilo de inversión , algunos posibles problemas asociados al mismo, como por ejemplo sufrir más de la cuenta en mercados bajistas o tendencia a quedarse retrasado en mercados alcistas, así como por ejemplo la solidez del equipo gestor, que suelen menospreciar en las consideraciones generales del fondo con un breve comentario del año de incorporación, en los analyst ratings suelen tener un papel importante siguiendo toda la trayectoria profesional del mismo y no simplemente el tiempo que lleva en el fondo actual.

En todo caso los ratings de Morningstar, por lo que suelo leer de los mismos, no son muy distintos a los que haríamos buscando fondos con una buena rentabilidad a largo plazo, equipo gestor con muchos años de experiencia o en un gestora que se caracteriza por hacerlos de forma razonable y estrategias donde predomine la consistencia a elementos que pueden dar mucha rentabilidad a corto plazo pero con riesgo de inconsistencia.

Creo no obstante, como ya hemos comentado otras veces, que existe una gran dificultad por clasificar a los fondos dentro de una categoría y precisamente esto dificulta no sólo elegir buenos fondos dentro de su categoría sinó lo que realmente puede y debe esperar un inversor de un fondo.

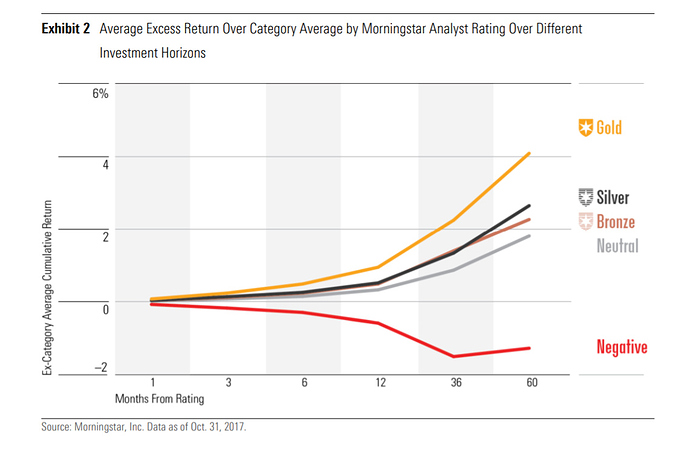

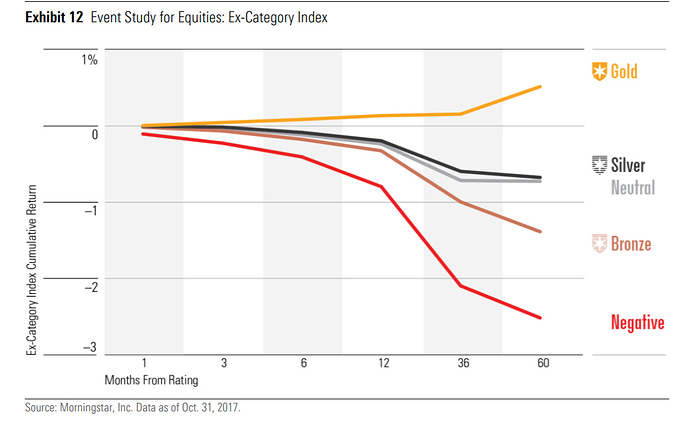

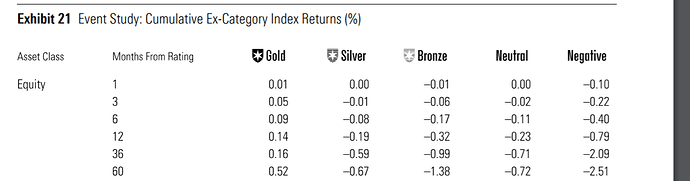

REcuerdo un artículo y un gráfico del propio Morningstar, ya referenciado otras veces, comentando los problemas de su sistema de estrellas:

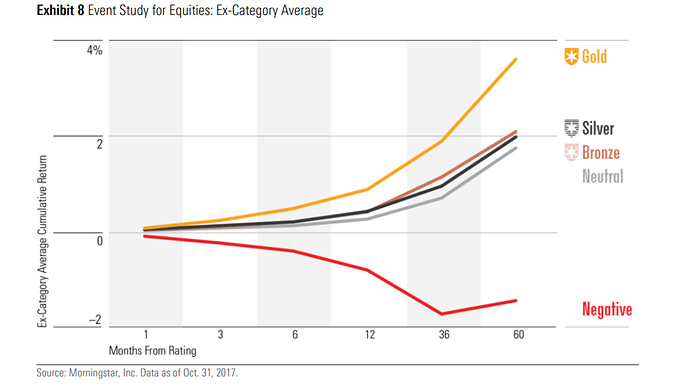

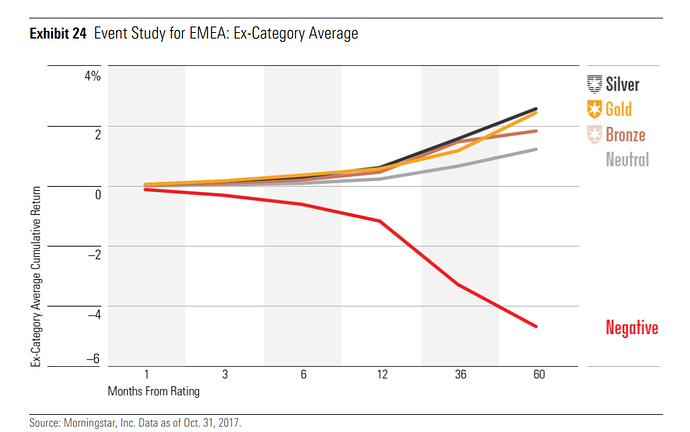

Para mi hay dos causas evidentes del desastre de las estrellas, y que los analyst ratings lo tienen complicado para deshacerse de ese mismo sesgo, al menos cuando se analiza su rentabilidad, la difícil clasificación por categorías ya señalado y la otra tiene que ver con los plazos de las rentabilidades analizadas y su extrapolación a otros plazos.

Esta segunda consideración creo que como inversores la solemos minusvalorar pero es importante para encuadrar los resultados. 5 años no son nada y según las condiciones de mercado que se presenten, los resultados de los fondos dentro de su propia categoría pueden diferir ampliamente.

Por ejemplo si cogemos los últimos 5 años hay fondos que se han beneficiado tremenadamente de algunos de sus sesgos que igual les habrían penalizado significativamente los 5 anteriores.

Fondos que lo hayan hecho tremendamente bien los últimos 5 años son candidatos a sufrir a la que se presente un mercado complicado bajista.

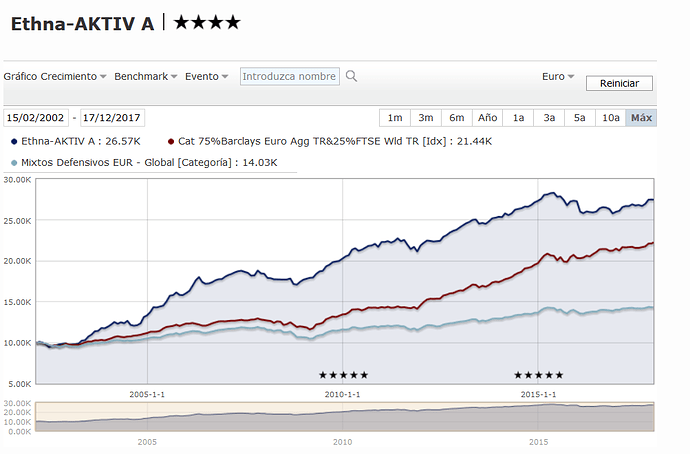

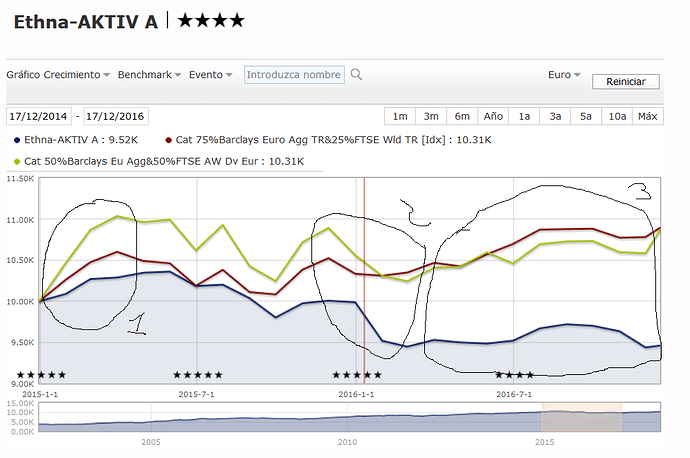

Vamos con un pequeño ejemplo, un fondo muy de moda hace 2-3 años, el Ethna-Aktiv A que curiosamente estava con analyst rating Neutral después de un 2016 nefasto.y veo que ha desaparecido. Veremos si le cambian a alguno positivo a la que vuelva a funcionar.

Tenemos, especialmente hace dos años, lo que parece la panacea de todo buen inversor en fondos, una rentabilidad superior a su índice (y más a su categoría) durante muchos años y uno de los gestores principales desde inicio del fondo.

Pero cuando un fondo destaca mucho a largo plazo, especialmente si goza de alguna consideración como defensivo o mixto, deberíamos plantearnos si realmente se trata de un fondo que está bien categorizado o no.

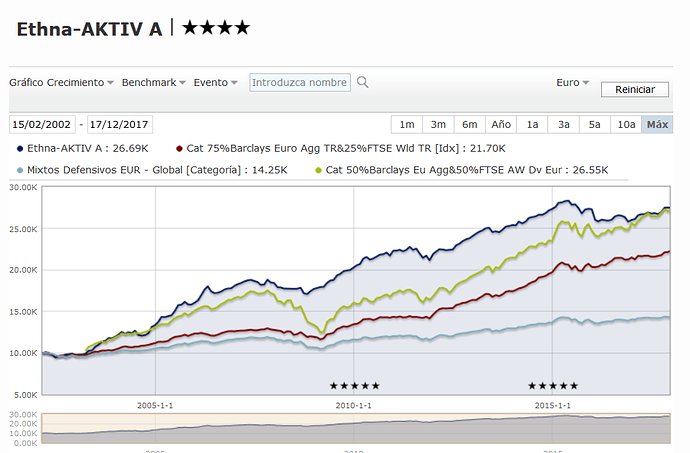

En el siguiente gráfico le he subido el benchmark de mixto defensivo a mixto moderado.Vamos que mirado a largo plazo ya se parece bastante más

Queda por analizar lo bien que lo hizo el fondo en 2008 especialmente respecto a este segundo índice.

Como inversores debemos ser especialmente cautos con estrategias que tienen un resultado muy bueno pero cuya base desconocemos o cuyos resultados pueden ser tremendamente distintos en otra situación de mercado. Vamos lo que resulta de intentar hacer market timing en alguna de sus variantes.

No sé que niveles de inversión en renta variable ha ido teniendo este fondo en los distintos años, tampoco el nivel de exposición a según que tipología de bonos que conviene no menospreciar. El nivel de riesgo proviene no sólo de la exposición a renta variable, que parece el único factor que a algunos les gusta recordar para poder presumir luego de haber logrado un resultado peor que un RV pero con supuesto mucho menor riesgo. La tipología de RV utilizada como la de RF o la tipología de gestión son riesgos importantísimos a considerar, especialmente a largo plazo.

Volviendo al fondo en cuestión vamos a ver que le pasó a finales de 2015 principios de 2016 donde algunas casas de gestión de carteras lo utilizaban y/o recomendaban a sus clientes para bajar el nivel de riesgo de RV pero sin que las espectativas de rentabilidad se debieran reducir excesivamente.

Mirando el gráfico vemos como a inicios de 2015 no logra apenas capturar las subidas del mercado (punto 1)

Pero la situación realmente interesante se produce en los puntos 2 y 3.

En el punto 2, finales de 2015, principios de 2016, vemos como el fondo se come íntegramente la caída de los mercados de forma similar a un índice moderado (no a uno defesivo). No es de estrañar dado que recuerdo haber mirado la exposición a RV del fondo a finales de 2015 y haber visto una exposición a RV de alrededor del 55%.

En el punto 3 desde marzo de 2016 a finales de ese mismo año no logra beneficiarse de la posterior recuperación de sus índices. Algo por otro lado normal teniendo en cuenta que a principios de marzo había cambiado su exposición a RV por menos del 10%.

No pretende esto ser un análisis exhaustivo de este fondo en concreto sinó una muestra de como fondos muy bien vistos por la industria en general en determinados momentos, realmente no es muy consciente de la base de sus resultados y que, a veces, los buenos resultados pasados son la base de problemas futuros, especialmente sinó entendemos los problemas asociados al tipo de gestión de cada fondo.