Está claro que en los mercados financieros se concentran una cantidad enormes de incertidumbres, sobre todo en el corto plazo, pero también podemos saber que alguna cosa pasará con alta probabilidad.

VOLATILIDAD Y CORRECCIONES

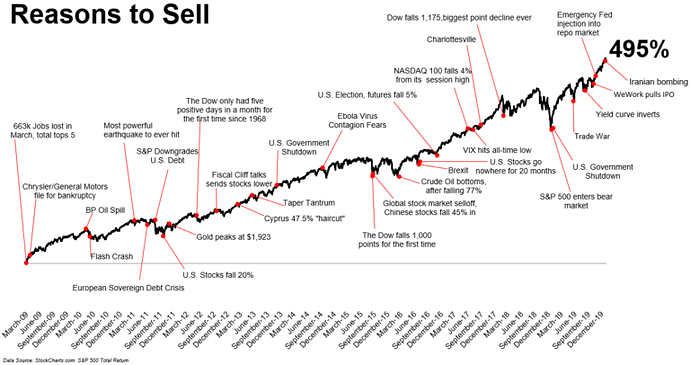

En momentos como el actual parece que nada puede afectar a la senda alcista de los mercados. Si hacemos una lista de los eventos que han creado incertidumbre en los últimos meses, nos encontramos con Brexit, guerra comercial con China, impeachment, ataques con misiles en Medio Oriente, inversión de la curva de tipos, solo para nombrar algunos factores.

Si alguien hubiera estado en una isla desierta y le hubieran dicho que han pasado todos estos eventos, pensaría que las bolsas tienen que haberse pegado una buena leche, pero no, estamos en máximos de la bolsa americana.

Esta situación es muy parecida a lo que vivimos en 2017, donde la volatilidad alcanzó mínimos históricos.

De lo que podemos estar seguros que la volatilidad y las correcciones volverán, no sabemos si pronto o tardarán unos meses más, pero llegarán.

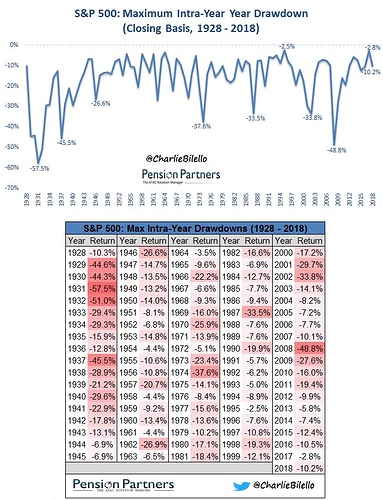

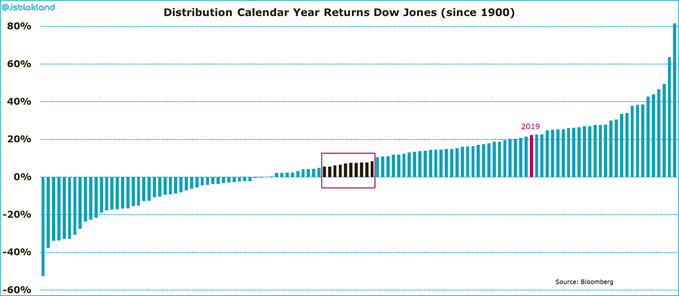

No sabemos el cuando ni la entidad de las correcciones, pero, basado en la mercado americano en los últimos 90 años, la probabilidad que este año haya una corrección superior al 7% es poco menos del 90% , y, por otro lado, las correcciones superiores al 30% han ocurrido solo en el 10% de los años.

Tenemos un rango de alta probabilidad entre, -7% y -30%, donde situarnos.

PREVISIONES ALARMISTAS

Cuando el mercado sigue en una fase alcista prolongada empiezan a proliferar los augurios de catástrofe. Muchos de los actores del mercado que tienen algún interés en ganar notoriedad rápidamente, suelen publicar noticias alarmistas, porqué son las que más atención captan.

Si tienen la suerte de acertar, pueden vivir de la renta una buena temporada, mientras que, en la mayoría de los casos la previsión alarmista caerá en el olvido hasta el siguiente intento.

Si repasamos todas las noticias negativas que se han publicado en los últimos 10 años, podemos tener una idea de lo importante que es intentar aislarse del ruido, o aceptarlo con el adecuado escepticismo, intentando , como primera cosa, entender que interés pueda tener el que publica cualquier noticia negativa, para poner en perspectiva el valor de ese pronóstico y, segundo, recordar que nadie tiene la capacidad de prever el futuro y si acierta en una previsión, la componente suerte tiene casi siempre el peso determinante.

Fuente informe Mayo; Smart Social Sicav

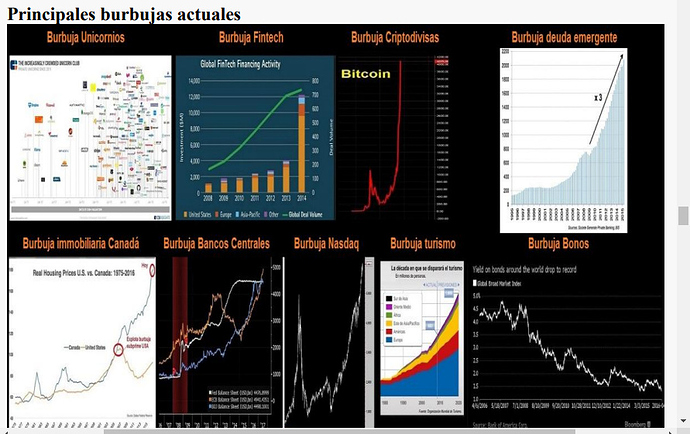

Continuarán las descripciones de burbujas de todo tipo y quizás alguna es posible que se esté desarrollando, pero es totalmente inútil prestar atención a estas cosas, primero porqué lo más probable es que no sea verdad y para que lo sea tiene que existir una componente de “euforia” a gran escala, y no solo que se hable de ello entre los 4 frikies que estamos en las redes sociales, y segundo, porqué aunque se esté formando una burbuja no se puede saber cuando pueda pinchar y si lo va a hacer de forma repentina y traumática o si se va a desinflar de forma gradual y lenta.

ALGUNA DE NUESTRAS INVERSIONES LO HARÁ BIEN Y ALGUNAS MAL

Es la naturaleza de los mercados; en el corto plazo totalmente aleatorio, porqué hay muchos factores que influyen la mayoría de los cuales no se pueden controlar.

En estas circunstancias, es muy fácil tener la tentación de sentirse unos cracks cuando unas de nuestras ideas funcionan, y difícilmente vamos a reconocer el papel de la suerte en estas ocasiones. Pensaremos que hemos hecho un análisis acertada, y estamos recogiendo los frutos y nos sentiremos bien, y difícilmente analizaremos si podemos hacer algo mejor en la próxima ocasión, o si nos hemos equivocado en algún punto del proceso, y no obstante eso los resultados han sido positivos.

Si unas de nuestra inversión se comporta por debajo de las expectativas, lo mejor sería aceptar como algo que tiene que ocurrir antes o después, analizar si en nuestro proceso hemos cometido algún fallo, o nos hemos desviado de nuestra hoja de ruta, para evitar que se repita el error (no los resultados negativos), aunque será alta la tentación de encontrar algún culpable externo como los Banco Centrales, o el crecimiento de la gestión indexada, para explicar los pobres resultados, excusas de las cuales hacen uso también los más conocidos gestores profesionales…

SORPRESAS

Todo el mundo tiene alguna expectativa de lo que pueda pasar en el próximo futuro, pero lo más probable es que antes o después ocurra algo que sorprenda a la mayoría de los inversores.

Las sorpresas, sobre todo si negativas, suponen una prueba de madurez para los inversores. La tentación más fuerte será la de actuar, de hacer algo para reaccionar, y lo más probable es que, si se hace, esto empeore la situación.

Cuando el inversor aprende a seguir con su plan construido con sentido común, ocurra lo que ocurra, difícilmente las cosas saldrán mal a largo plazo.

La otra derivada de las sorpresas es que, después de un tiempo, todo aparecerá obvio y lo que ha pasado estaba claro y las señales eran evidentes, aunque en realidad si nos ponemos en la perspectiva pasada lo que iba a ocurrir no estaba para nada claro.

Aparecerán los Gurús que construirán una narrativa sobre lo que ha ocurrido y que evidentemente coincidía con lo que ellos decían y da igual si el mismo mensaje lo mantenían desde hace años, o proponían escenarios contradictorios y solo uno de esos se ha realizado.

ALGUIEN LO HARÁ MEJOR QUE NOSOSTROS

La situación actual ha mejorado muchísimos para los inversores comparado a lo que era posible hacer hace solo pocos años; el acceso a nuevos vehículos de inversión, diferentes alternativas, estrategias se ha multiplicado y las posibilidades son prácticamente infinitas.

Esto implica un grado de libertad mucho mayor para el inversor que, en cambio, tendrá que asumir el hecho que siempre habrá alguien, alguna estrategia, algún fondo, alguna acción, algún índice que tendrá resultados significativamente mejores que los suyos.

Otra prueba de madurez es seguir el proprio plan y no ajustarlo continuamente sobre la base de los resultados de corto plazo que, en la mayor parte de los casos, son totalmente aleatorios.

En este contexto, la diversificación que es la principal arma en la mano del inversor, para poder adecuar su estilo de inversión a su psicología y propensión a la volatilidad, podría aparecer como una decisión equivocada porqué va a restar rentabilidad donde se podría haber conseguido muchos mejores resultados…. si solo se hubiera concentrado más en los activos ganadores…. Narrativa a posteriori.

LO QUE IMPACTARÁ MAJORITARIAMENTE EN LOS RESULTADOS SERÁ LA DISTRIBUCIÓN DE ACTIVOS

El inversor puede poner todos sus recursos y habilidad en intentar seleccionar las mejores acciones o los mejores fondos, pero al final, sus resultados estarán más impactados por la decisión inicial de en que tipo de activos decide repartir sus inversiones.

Si invierte el 20% en renta variable dejando el 80% en liquidez a la espera de una corrección, por ejemplo, es probable que aunque tenga una excelente selección de acciones o fondos, su rentabilidad se diferencie bastante de la rentabilidad de los índices, en función de como se hayan comportado.

LA RENTABILIDAD DE LA RENTA VARIABLE DE ESTE AÑO ES MUY POCO PROBABLE QUE COINCIDA CON LA MEDIA

Es curioso porqué muchos de los inversores, yo incluido, que hacen planificación en relación a sus objetivos, utilizan la rentabilidad media histórica como proxy para tener una referencia de lo que es posible conseguir a largo plazo.

Es posible que en plazo muy largos, pero largos de verdad y probablemente fuera del alcance de la ventana de inversión de la mayoría de los inversores, la rentabilidad media histórica tenga sentido, pero cuanto más se acorta el plazo menos relevante es.

Los años en los cuales el mercado consigue acercarse a la rentabilidad media (en negro en el gráfico de arriba) son muy pocos, y es muy poco probable que el 2020 la renta variable consiga una rentabilidad parecida a la media histórica.

CONCLUYENDO, PARA EL LARGO PLAZO ¿CÓMO PODER SOPORTAR MEJOR LA INCERTIDUMBRE?

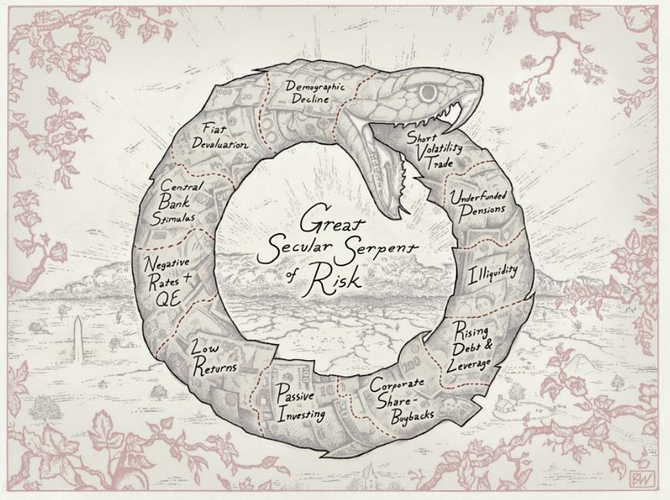

Hemos llegado a finales de año y finales de décadas y se han multiplicado las previsiones sobre lo que puede ocurrir y, como no puede ser de otra forma, hay de todo y en función del plazo de análisis, de los indicadores que se elijan, las conclusiones pueden ser de una forma u de otra totalmente opuestas.

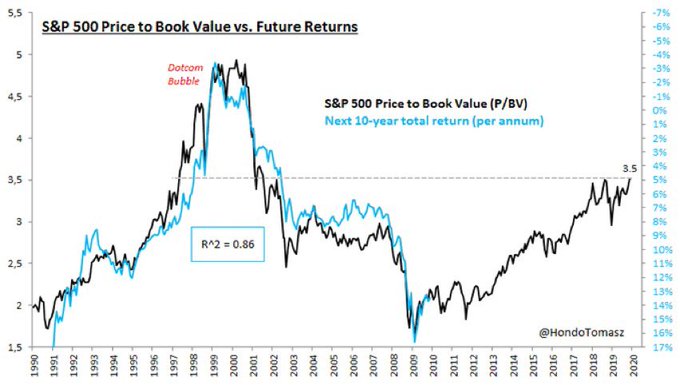

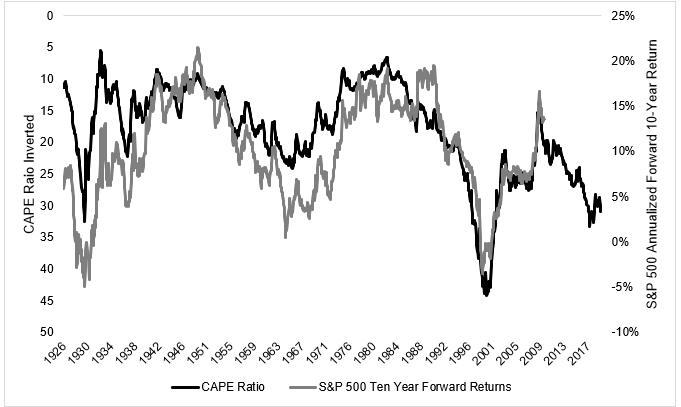

Solo como pequeña muestra, hay quien analiza el mercado desde un punto de vista de Book/Value o del CAPE………

…. para indicar que la rentabilidad de la renta variable en la próxima década podría estar bastante por debajo de la media histórica.

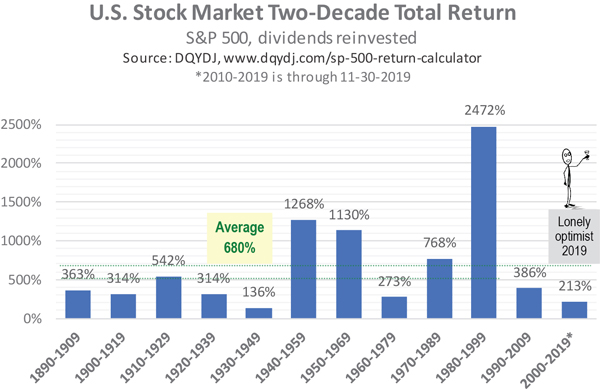

Por otro lado comparando las rentabilidades de los últimos 20 años respecto a otros periodos tenemos……

…… que los últimos 20 años han sido el segundo periodo de menor rentabilidad de la historia.

Conclusión, como no puede ser de otra forma: puede pasar de todo y en este contexto mi particular reacción es la misma que me ha siempre caracterizado y es la de bajar las expectativas porqué me gusta más tener sorpresas positivas que una decepción por no alcanzar lo que me había prefijado.

La ambición prefiero dejarla fuera de mi relación con los mercados, que se desarrollan en un perenne estado de incertidumbre.