Por eso es tan importante mantener la calma y abstenerse de realizar cambios bruscos . El mercado te prueba , continuamente.

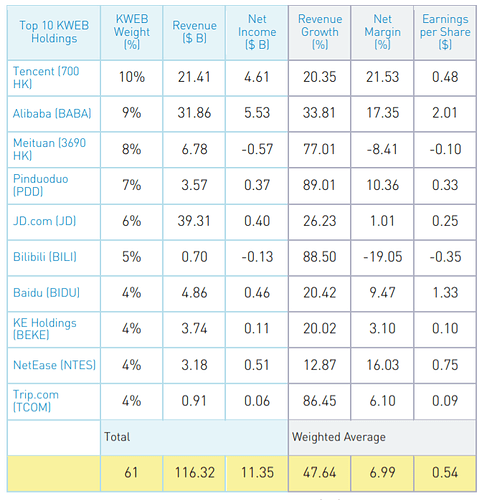

Adjunto remito principales posiciones, con diferentes ratios del KraneShres CSI China Internet ETF:

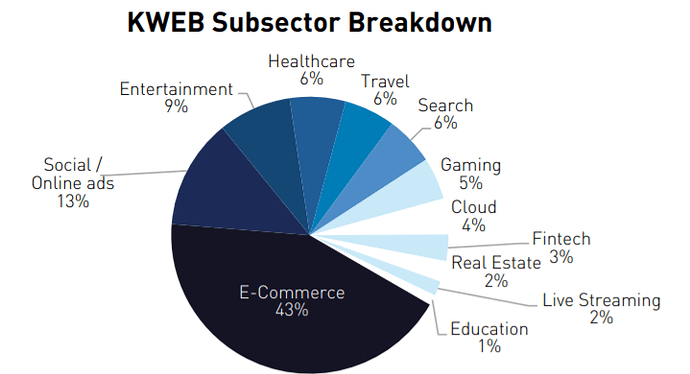

Composición:

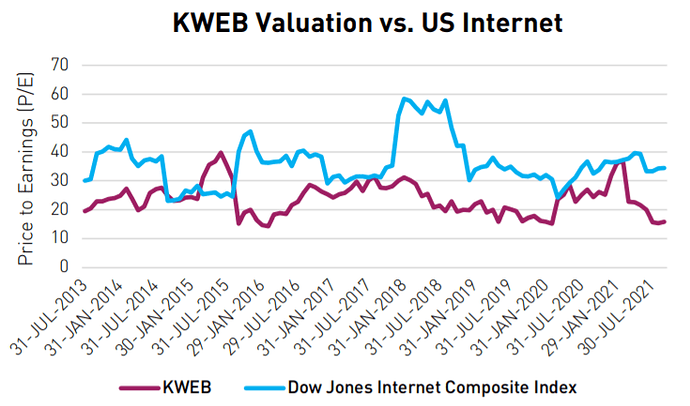

Valoración frente al Dow Jones composite internet:

Y el desaparecido Jack Ma por aqui de vacaciones, será por esto que sube…

Tengo entendido que los moderadores sancionan con penas terribles a aquel que cita un libro interesante y no lo pone en la sección de biblioteca donde lo podamos ver todos.

Si no me llego a pasar por aquí de casualidad no me habría enterado y tiene Vd. razón; me está gustando.

Haga el favor de ponerlo en su correspondiente sección antes de se que enteren los mandamases.

Y gracias por citarlo

![]()

![]() Celebro que le esté gustando. Es de un profesor joven que se explica muy bien y la tesis no es nada mala. Se habla mucho de Catedráticos consagrados tipo Runciman y ello hace que ciertos autores tipo Mounk vuelen por debajo del radar.

Celebro que le esté gustando. Es de un profesor joven que se explica muy bien y la tesis no es nada mala. Se habla mucho de Catedráticos consagrados tipo Runciman y ello hace que ciertos autores tipo Mounk vuelen por debajo del radar.

Esta semana incluyo el libro en Biblioteca.

Celebro que le esté gustando.

Bueno, no estoy de acuerdo con absolutamente todo lo que escribe, pero eso a mí no me importa para juzgar si un libro es interesante.

Tengo la impresión de que los que nos paseamos por aquí tendemos a intentar saber como funciona el mundo, este tipo de libros creo que deben citarse… y muchos otros también.

Gracias.

Pues parece que el riesgo de invertir en China ha disminuido un 31% en escasas dos semanas. Qué cosas.

P.D: Hoy parece que se acaba el mundo en Intel…

yo en su momento añadí a la empresa Luckin Coffee a mi cartera, también conocido como el “Starbucks chino”, y me llevé una sorpresa cuando deslistaron sus acciones del Nasdaq por números falseados… aún las tengo paralizadas porque no me las puedo quitar de encima XD

Desde ese día tengo las acciones bien lejas de mi vista, ¿me estoy perdiendo algo de ellas?

Va a resultar que la norma china de que los extranjeros no puedan invertir directamente es para protegernos: si eres propietario mayoritario / fundador de una sociedad, en China pueden pedirte que respondas con tu patrimonio.

“Pedirte” es una forma eufemística de “ordenarte”

Es que históricamente también había sido así en las legislaciones de muchos países hasta que se empezó a necesitar captar gran cantidad de dinero para ejecutar grandes inversiones como ferrocarriles.

Como muchas cosas tiene inconvenientes pero también tiene ventajas. El nivel de riesgo que uno está dispuesto a asumir cuando puede responder de sus pérdidas con todo su patrimonio suele ser distinto. Por un lado se pierde innovación, por el otro es más difícil que alguien decida jugarse el banco.

Que en su día se quitara dicha obligación creo que fue positivo, pero como pasa con muchas innovaciones o cambios, hay que vigilar también con a que otro tipo de riesgos nuevos llevan.

Creo que la Lloyds de seguros de Londres se sigue respondiendo con todo tu patrimonio.

Cuando yo inicié mis andaduras empresariales fue como autónomo, creo que llegué a tener dos empleados y evidentemente respondía con todo mi patrimonio.

Tiene usted razón al decir que

Dormí más tranquilo al separar parcialmente los riesgos que asumía, lo que me sorprendió de la noticia es que un conglomerado de semejante tamaño se le pida responsabilidad al creador, no a al totalidad de los propietarios. Posiblemente porque pienso en los términos usuales a nuestro entorno pierdo como máximo el capital invertido. Salvo claro que me dedique a los futuros, derivados o similares, que puedo asumir riesgos muy superiores.

Un par de papers de sell sides:

4_5769275272016693949.pdf (1,1 MB)

4_5769275272016693950.pdf (1,2 MB)

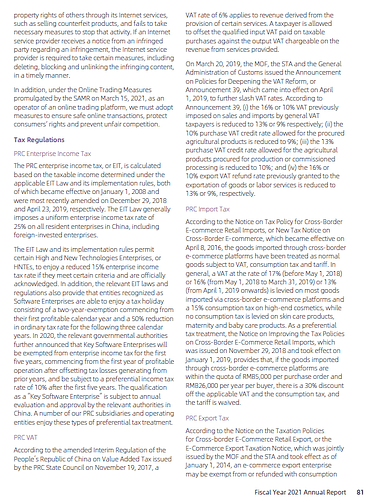

Tal vez estas páginas del informe anual de Alibaba del año 2021, puedan ser interesantes para este hilo acerca de las regulaciones del país.

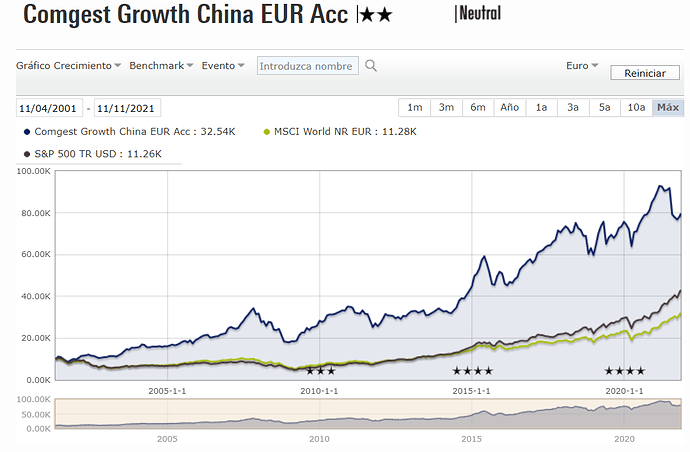

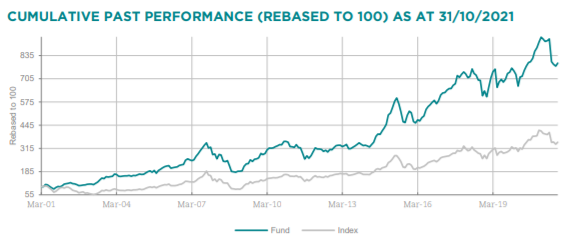

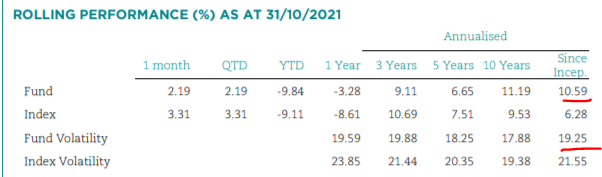

Como curiosidad, y ante algún comentario que he leído en diversos artículos, sobre que en los mercados emergentes es difícil aplicar el Quality growth, o que en China todas las cuentas tienen trampa, adjunto el trackrecord del comgest growth China Eur desde el año 2.001:

Como vemos, la rentabilidad que le ha sacado al MSCI China - Net Return no ha sido pequeña. Más de 4 puntos anualizados frente al índice a más de 20 años con menos volatilidad.

De hecho, si lo comparamos con el MSCI World o el S&P500 net return (el último en dólares), eso de la cartera siempre en USA no siempre es así:

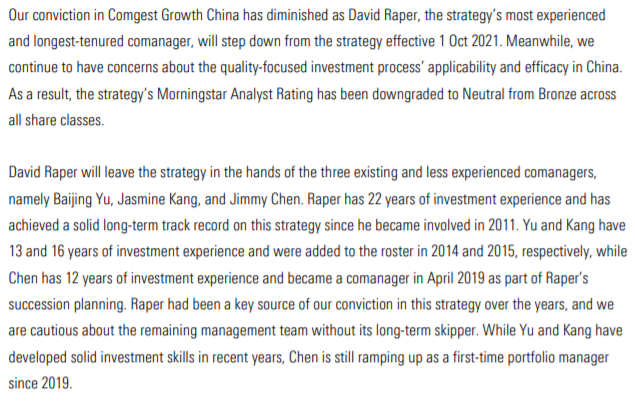

Una pega es que llevan tiempo preparándose para gestionar el fondo sin David Raper (el manager más experimentado y cabeza del fondo), que si no me equivoco pasa a otros que haceres dentro de la gestora.

Pd: Aunque no se lo crean, Comgest no me paga para hacerles publicidad.

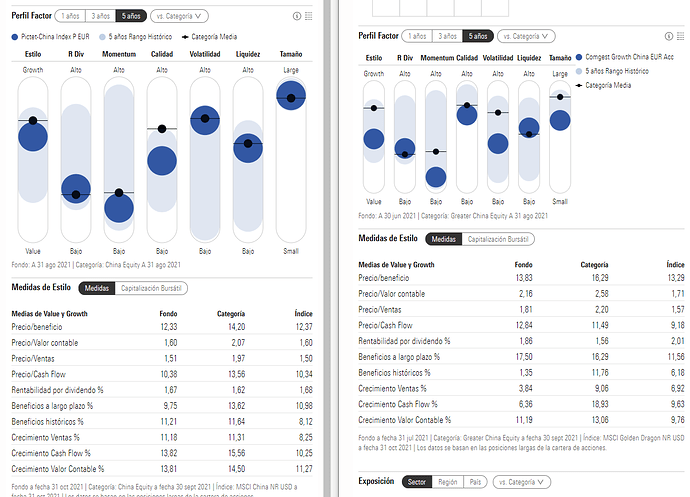

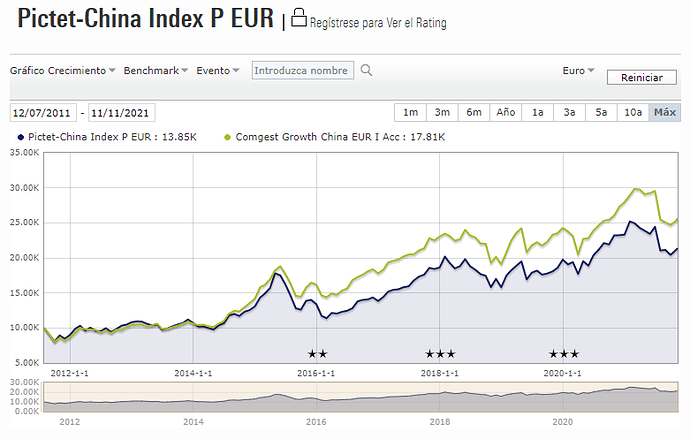

Es curioso que viendo los datos que ofrece Morningstar entre el fondo que yo tenía de referencia (el Pictet, a la izquierda), yo seguiría eligiéndolo frente al Comgest (derecha)

Incluso la comisión del Pictet al 0,6 frente al 1,5 del Comgest a priori suena mejor

Lo único que no me acababa de convencer viendo los dos es la mayor concentración en Growth del Pictet frente al Comgest (porque sacando la bola de adivinar que todos tenemos en casa pienso que de cara al futuro tiene más riesgo)

Pero luego compruebas la rentabilidad y desde luego el gestor del Comgest parece que no es tuerto no!

Ojo con los datos que proporciona Morningstar, es algo de lo que todavía me cuesta también evadirme un poco, aunque si nos puede dar idea de por donde van los tiros en una cartera.

Pero todo inversor tiene que tener claro es que esos datos sin conocer el ROIC de la cartera sirven de poco:

De todas formas, ¿sería tan amable en detallar porqué se quedaría con la cartera de Pictet a la vista de dichos ratios?

Si bien la cartera de Comgest está algo más cara, el crecimiento de los beneficios a largo plazo son prácticamente del doble.

Aun así, yo me indexaría a un mercado tremendamente eficiente como el Americano, pero sinceramente en mercados emergentes me lo pensaría mucho más, pues a mayor ineficiencia de mercado más oportunidades para la gestión activa de calidad. En el caso mismo de Comgest growth China, vemos como se ha pulverizado al índice.

Saludos.

Básicamente me estaba fijando en los ratios de precios, en el aumento de ventas y cash flow y en el beneficio histórico (sería interesante entender cómo calcula el beneficio a largo plazo y por qué hay esa diferencia tan grande)

Es un punto interesante el que abre sobre la gestión pasiva en emergentes.

Yo al final decidí en mi cartera incluir el de Mirae Asia great consumer porque no quería cerrarme a las posibilidades del resto de mercado asiático y porque entendía, como bien dice, que en emergentes tiene más sentido pagar por una gestión activa (aunque al final está expuesto casi todo a China y Korea, pero también buscan en otros caladeros)

Sin embargo para la pequeña cartera de los niños elegí el Pictet por el bajo coste, teniendo cuenta que no me planteaba tocarlo en muuuuchos años. Pero creo que abre usted un debate muy interesante:

¿Consideramos a China como realmente emergente para los próximos 10 años? ¿O es algo que ha sido válido en los últimos años pero ya tiene una economía mucho más madura donde es más difícil encontrar las grandes oportunidades? ¿Tendría en este escenario más sentido ahora que antes la inversión pasiva en este mercado?

Más que emergente, me centraría en lo eficiente que es el mercado.

Para mi, ningún mercado se le acerca de mi cerca al Americano en eficiencia, cuando por eficiencia entendemos poner en precio a las compañías.