Que se preparen los que no entienden de contabilidad a ver Impairments en las cuentas, porque van a ver el ratio PER en todas desorbitado.

Aquí un practicante maximin, cenizo y oso. Yo modelaría un 10% menos de beneficio bruto; dejando los costes fijos, fijos. Cogiendo 2018 que es el último año antes de lo de los arriendos y la pandemia, tenemos 14 billones y poco, el 10% son 1,4. El operativo eran 4 y pico, le quitamos esos 1,4, nos quedan 3 billones. Menos el 25% de impuestos 2,25. Capex igual que amortización y sin inversión en circulante, 2,25 billones de FCF. Para una capitalización de 62 billones y 7 de caja neta creo. FCF yield de un 4% o así. Más [0-3%] de crecimiento, [4-7%] de TIR. Apañao. Saludos!

Recuerde que los costes fijos, aunque sigan siendo fijos, si están en rublos, serán en euros menores.

Más o menos sale así, sí en estos años con tan poca visibilidad.

El futuro crecimiento es “gratis”, como las financieras de algunos ![]()

Yo creo que va a depender de como evolucionen las cosas.

Según el comunicado dan a entender que es algo temporal, no una retirada de ese mercado. Si en unos meses baja la tensión es probable que se puedan replantear abrir.

Ver veremos …

Quizás se esté descontando algo más serio que los efectos en el mercado ruso (con ser éstos ya suficientemente importantes), como las tensiones en las cadenas globales. Por ejemplo el papel de China, India o Pakistán (que no son moco de pavo precisamente) en esta crisis es un poco confuso. Por no hablar de los precios del transporte. Claro que esto afectaría a toda gran empresa más o menos globalizada, pero lo mismo se pone el foco en Inditex por los cambios en su cúpula directiva que debe debutar lidiando con este toro.

Bueno, ya se sabe que a veces el mercado parece que no solo descuenta el futuro sino también el más allá.

De todas formas, no creo que sea el caso en estos momentos. Hay que ser conscientes de dónde venimos y de que nos hemos acostumbrado a unos múltiplos de valoración en el mercado que, a parte de los tipos de interés tan bajos, necesitan que el resto de factores soplen también de cara.

Y si el crecimiento futuro no está claro, los múltiplos también se van a resentir. En todo el mercado, no solo en Inditex.

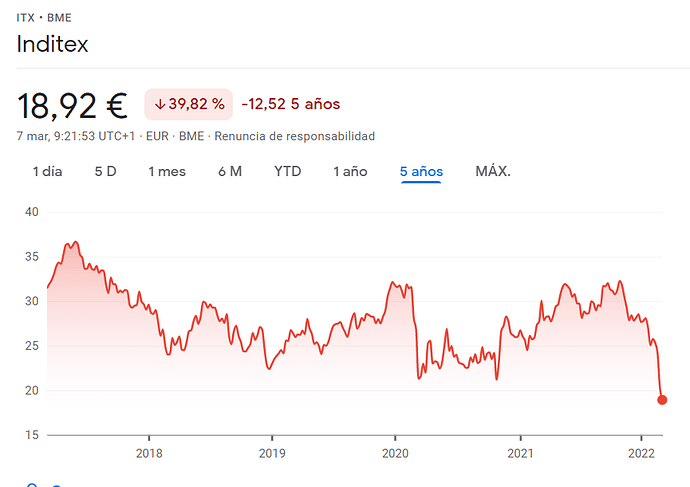

Pues nada, ya tenemos ITX en minimos de marzo 2020.

-40% a 5 años

Van saliendo ya las cuentas @Helm ?

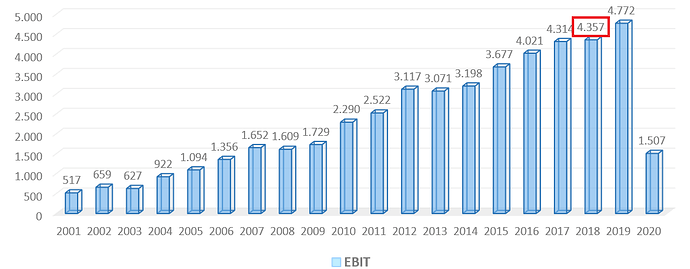

Cogemos por ejemplo el EBIT del año 2018

Quitamos un poco de cash a los 60 billones a los que capitaliza, digamos 6, y nos salen 54 billones.

Estamos pagando unas 11 veces EBIT asumiendo que ese resultado jamás va a crecer, hasta salen las cuentas ya.

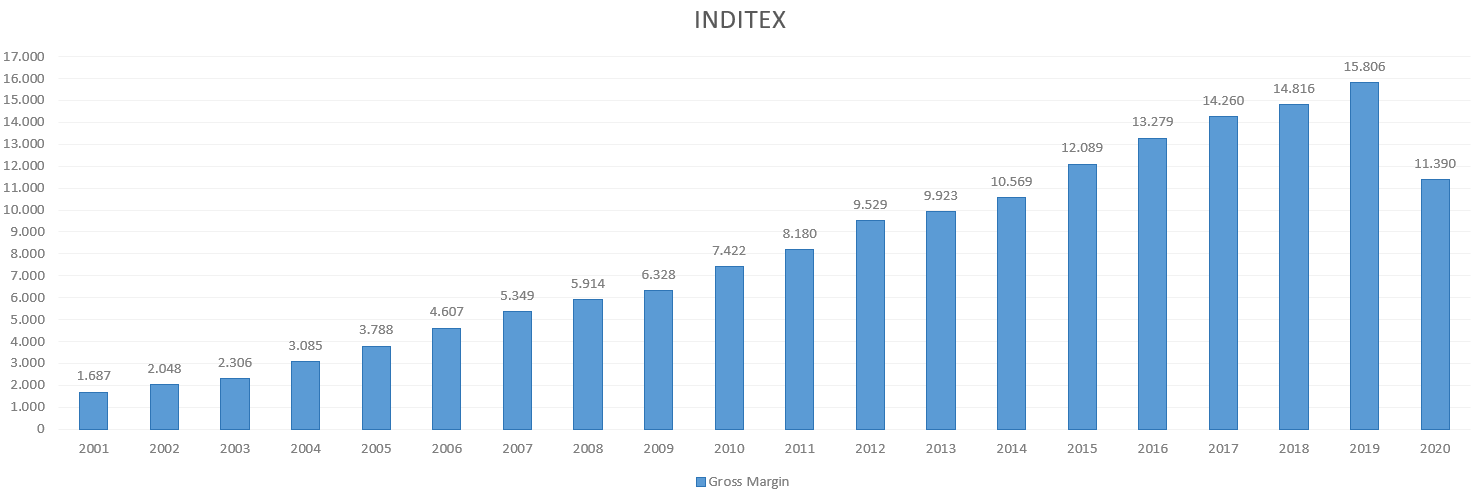

Podemos sino hacer el ejercicio desde el margen bruto:

Y si cerraran y se retiran durante varios años del mercado ruso? Ese escenario es poco probable pero cómo quedaría la cosa …

Sr. @camacho113, podría explicar para los que “somos de letras” a los que la contabilidad bien pero las finanzas no tan bien cómo es posible que “las cuentas salgan”. En otras palabras: ¿cómo es que a este precio las cuentas salen y a los precios a que había cotizado anteriormente no resultan salir las cuentas?

Gracias ![]()

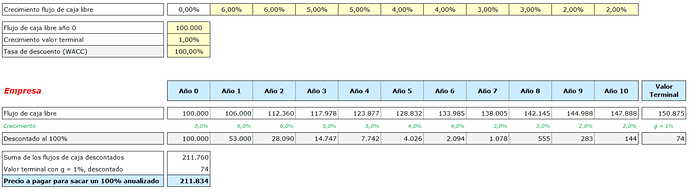

El retorno de una inversión se determina por los flujos de caja futuros que la empresa va a proporcionar.

Dichos flujos pueden ser estables, crecientes o decrecientes.

Para determinar el valor de una compañía, usted tiene que exigir una rentabilidad implícita a dicha valoración (WACC).

Imagine que usted a sus inversiones las exige mínimo un 10% anual. Si ha decidido que no invertiría por menos de ese 10%, usted no puede pagar más de un múltiplo concreto por una empresa, en base a los crecimientos o decrecimientos que usted estima de ella, para finalmente conseguir ese 10%.

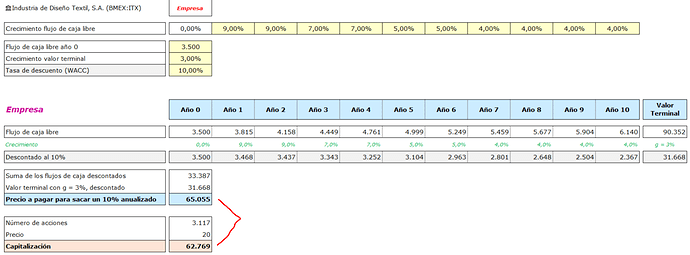

Le adjunto un ejemplo:

En esta empresa, he exigido (tasa de descuento WACC) en su descuento de flujos de caja un 10% de rentabilidad anualizada.

La empresa parte de un beneficio de 100.000 en el año 0 y pienso que en el año 10 acabará teniendo un beneficio de 147.888

Posteriormente, hasta el infinito, estimo que la empresa va a crecer al 1% desde el año 10.

Para conseguir un 10% en esta inversión, como usted puede ver en el ejemplo, tendría que pagar menos de 211.834 por la empresa.

Puede ver los ejemplos de varios escenarios aquí:

¿Por qué los tipos de interés afectan más a las empresas “Growth” que a las “Value”?

El riesgo de pagar por el crecimiento en bolsa

En resumen, ahora a los precios que cotiza inditex, uno puede hacer estimaciones a futuro de crecimiento más conservadoras que en el pasado y aún así, le sale las cuentas.

Luego el tiempo dirá

Vamos a poner el caso de Inditex como ejemplo con las siguientes hipótesis:

-Rentabilidad anual compuesta exigida a la inversión = 10%

-Flujo de caja inicial= 3.500 millones de euros en el año 0

-Crecimientos los 10 primeros años de ese flujo de caja:

En el año 10 en base a las estimaciones, la empresa estaría generando 6.140 millones anuales.

A partir del año 10 estimamos un crecimiento perpetuo del 3% anual.

El precio máximo que tendríamos que pagar al comprar Inditex si cumple estas estimaciones, sería de 65.055 millones de euros.

Ahí luego uno ya tiene que pensar si es posible que crezca a esos ritmos o no.

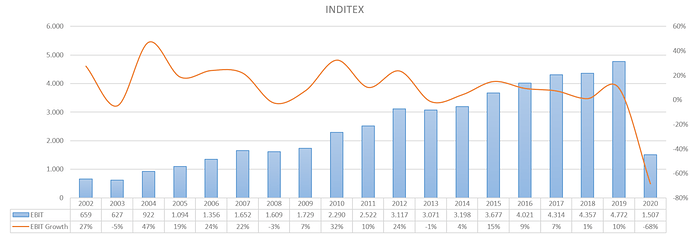

Le dejo por último el histórico de los crecimientos anuales que ha tenido la empresa:

Entiendo entonces que ese 65.055 hay que dividirlo por el número total de acciones en circulación; e ir comprando (para que las cuentas salgan) hasta que la cotización suba hasta el número resultante.

Es un poco más complejo. Tiene que tener en cuenta también lo que la empresa tiene o debe.

Aquí este hilo le ayudará:

¿Cuánto vale una empresa? EV (Enterprise Value)

En el caso de ITX, tiene una posición de caja neta que habría que sumársela al precio, dado que al comprar usted esa compañía, además de tener unos beneficios futuros, también tiene un dinero en cuenta corriente que es suyo.

¿Puede una empresa de calidad hacer un -40% a 5 años y ni siquiera mantener el dividendo?

¿No será que a cierto precio la calidad se evapora, y que a otro mucho más bajo se recupera?

Yo creo que el “problema” bursátil con Inditex estos últimos años, es que por mucho que te hayas estudiado su historia, no habían sufrido antes ni una situación como la de la pandemia, ni la actual de tener que echar el cierre en Ucrania y Rusia. Me refiero a que es realmente difícil hasta que ha pasado el temporal saber aproximadamente cual va a ser el impacto (¿el cierre ‘temporal’ actual qué supone, se seguirán pagando los alquileres y los salarios en Rusia hasta que acabe la guerra?, ¿solo si esta no se alarga mucho?). Los que compramos Inditex en 2020 cuando no la quería nadie lo hicimos porque estamos cómodos en la incertidumbre, pero al inversor tradicional de compañías como Inditex que probablemente estaba por saber casi al milímetro, con los analistas, qué tal iban a ir los resultados, seguramente no le hizo nada de gracia y voló.

Si se suele denominar al de Inditex como un negocio de calidad es porque ha tenido crecimiento a muy largo plazo y resiliencia en la generación de efectivo en tiempos difíciles. Realmente en 20 años no había sufrido apenas traspiés. Dicho lo cual, no creo que Inditex deje de ser un negocio de calidad por haber sufrido estas eventualidades, igual que no dejaría de serlo, yo que sé, Louis Vuitton, si le diese a los chinos un semestre por amenazar con prohibir el lujo porque fomenta no se qué valores que no les gustan al régimen (viviría seguro una época bursátil volátil, pero no por ello perdería en general las características que le hacían merecer el calificativo de negocio de calidad).

Dicho lo cual, totalmente de acuerdo en que el precio marca la narrativa, aunque me parece de lujo, así surgen oportunidades de vez en cuando.

Pero habían sufrido una situación mucho peor que cualquiera de estas 2 (al menos de momento): 2008 .

Lo que pasa es que cuando una empresa lo hace muy bien, en una situación de crisis gorda, se tiende a extrapolar su comportamiento ante cualquier crisis y esto no suele funcionar así. Hay crisis que por lo que sea benefician a una empresa y otras que le pasan mucha más factura.

También hay que decir que de momento estamos viendo las consecuencias de estas dos crisis que comenta a corto plazo. Igual dentro de 10 años miramos cuales han sido sus derivadas a más largo plazo y tenemos que variar nuestras conclusiones de las primeras fases de las mismas.

Creo que en el hilo del Fundsmith ya ha comentado varias veces @camacho113 los efectos de los distintos múltiplos. Si se diera el caso, tal vez no muy probable pero tampoco imposible de que el fondo (u otros fondos parecidos) volvieran a sus múltiplos agregados de hace 10 años, la caída sería del estilo que comenta.

Creo que a ello hay que añadir la incertidumbre que genera el futuro consejo de administración de la compañía. De pasar de tener el consejo repleto de funcionarios y personal técnico al más alto nivel se pasa a dos hermanos y a alguna silla que la ocupará una persona que, de acuerdo, lleva toda la vida en Zara; pero que no tiene estudios superiores.

Es casi imposible leer el CV de Emilio Saracho y que uno no se acompleje (no entro en su gestión en Popular; solo me limito a constatar su trayectoria profesional)…no se prevé que un perfil tan técnico esté en el nuevo consejo. Esta es, para mí, la peor incertidumbre.

Yo al negocio de Inditex lo veo en una etapa en la que manteniendo al accionista de referencia, por lo general lo veo ya maduro y con pocas posibilidades de que el equipo directivo meta la pata reseñablemente.

Pero sí, desde luego el mercado coincide en ese punto con usted, fue anunciarse el cambio y todos vimos la leche bursátil.