Originalmente publicado en: ¿Por qué los tipos de interés afectan más a las empresas «Growth» que a las «Value»? – Depende

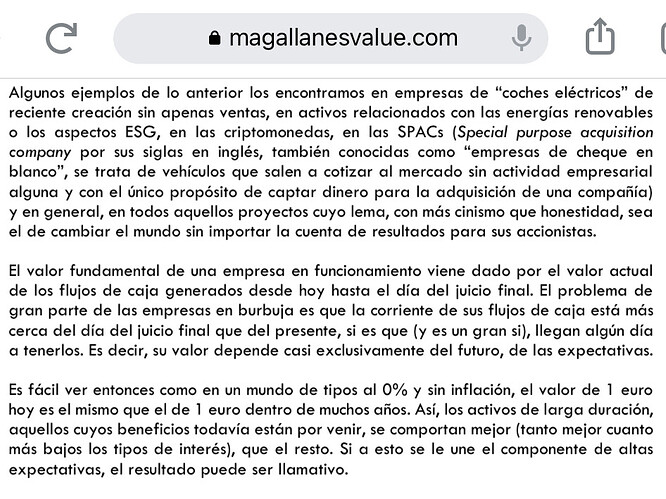

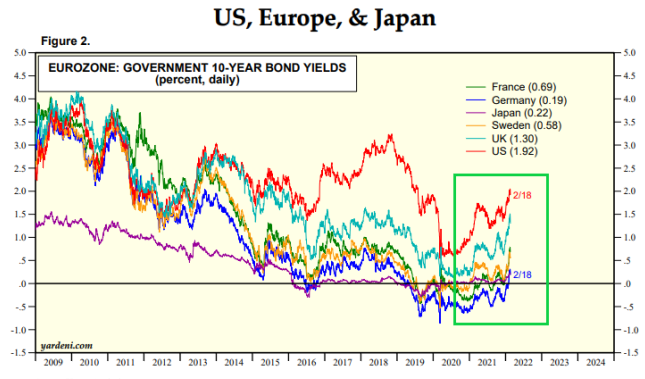

En muchas ocasiones leemos en las cartas de algunos gestores, que ciertas empresas de alto crecimiento han tenido un desempeño bursátil muy bueno los últimos años, debido a los tipos de interés tan bajos que han elevado las valoraciones de las mismas. Esto ha hecho que haya una dispersión mayor en las valoraciones de las empresas de alto crecimiento, vs las empresas que crecen a unas tasas más modestas.

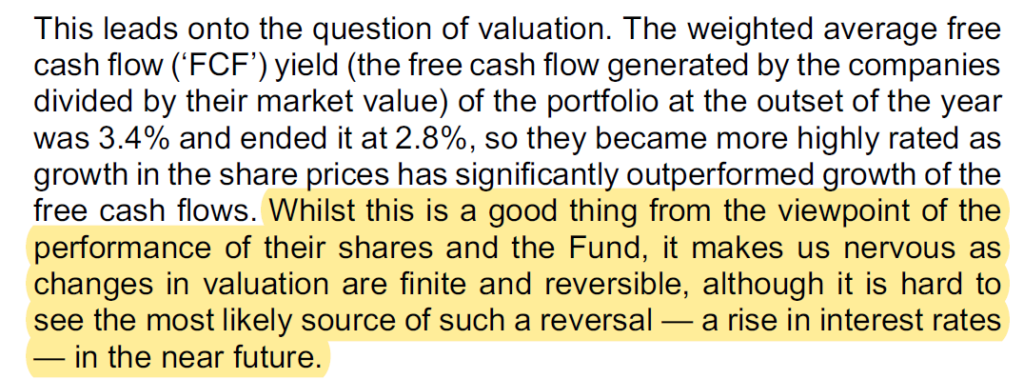

Por otro lado y, como contrapartida, algunos gestores que se han visto beneficiados por estos tipos de interés tan bajos, argumentan o avisan en sus cartas que, lo que peor vendría a su estrategia ahora mismo, sería que los tipos de interés subieran.

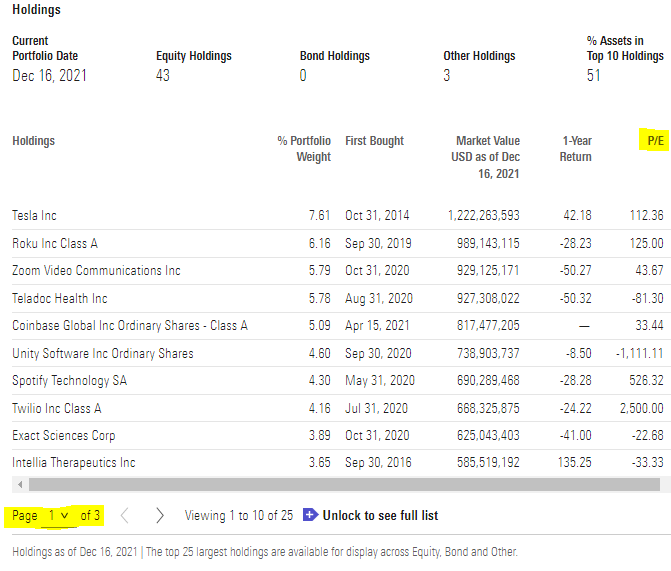

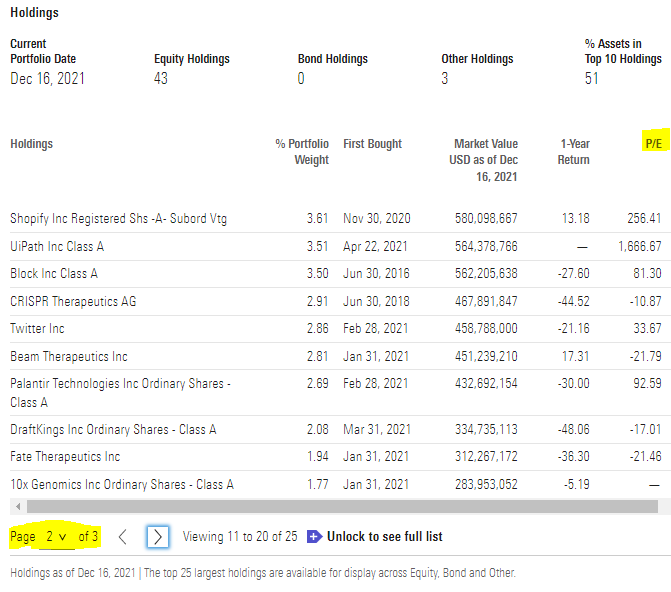

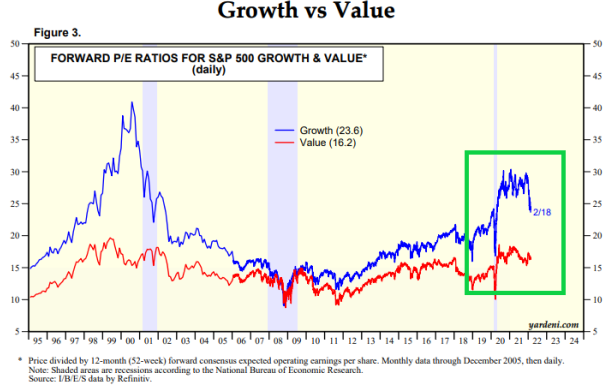

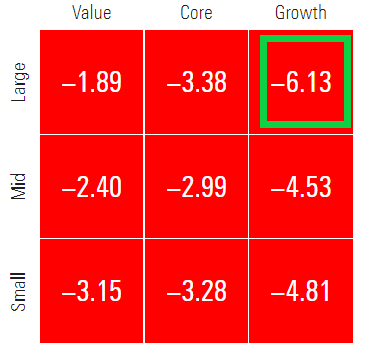

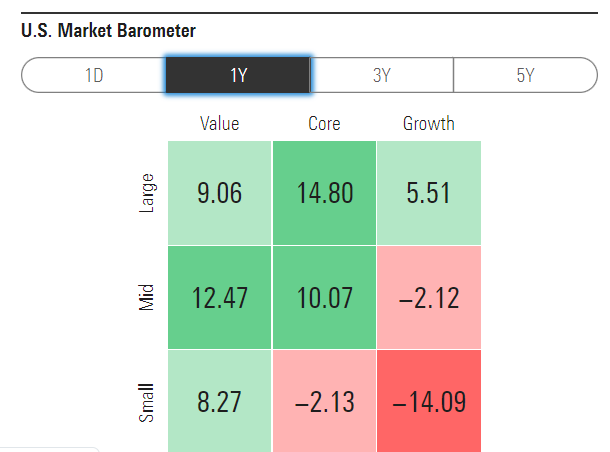

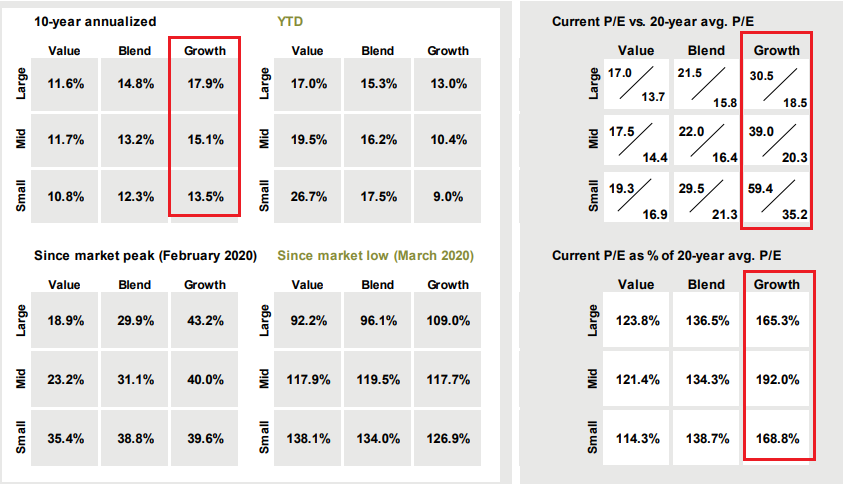

Observemos en la siguiente tabla que tanto los retornos como las valoraciones de un estilo vs el otro, han tenido un incremento mayor en el lado del estilo de acciones «Growth»:

Como vemos en la tabla, además de haber proporcionado el estilo de acciones «Growth» una rentabilidad superior en los últimos 10 años que el estilo de acciones «Value», también el P/E (ratio sobre los beneficios) ha crecido más (se ha puesto más caro) en este estilo de inversión, que en el otro.

¿Qué quiere decir exactamente esto y por qué es posible que los tipos de interés hayan influenciado en parte esta subida?

Voy a explicar a través de ejemplos qué es lo que ocurre cuando se realiza un descuento de flujos de caja, que es el método que se utiliza para determinar el valor de una empresa, y qué es lo que ocurre cuando el tipo de interés cambia en cada situación.

Supongamos que tenemos dos empresas. A la primera la llamaremos «Growth» y a la segunda la llamaremos para seguir con el ejemplo, «Value».

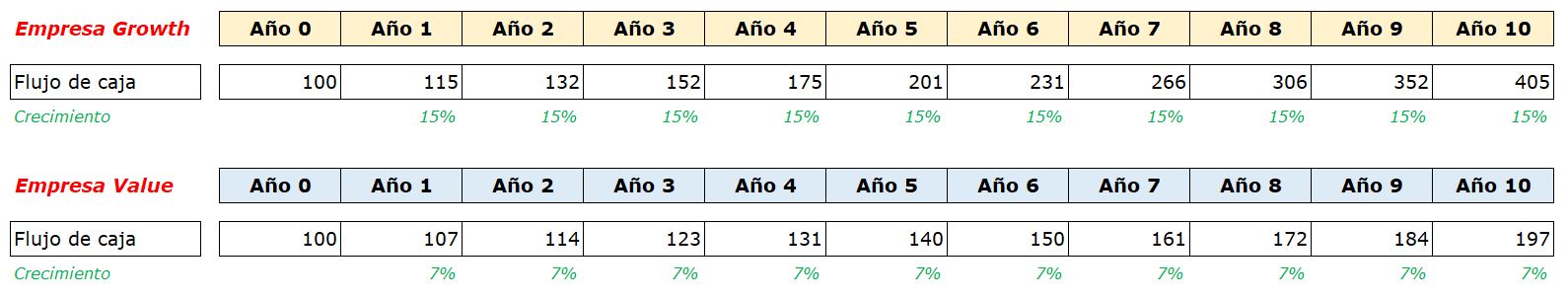

En ambas empresas, hemos realizado una estimación de cuánto ganarán los próximos 10 años y los resultados son los siguientes:

Nota: en ambas hipótesis he estimado que las empresas destinan el 100% de su flujo de caja libre para hacer crecer los beneficios futuros estimados, no tienen deuda, no reparten dividendos y no compran acciones propias.

-En la empresa «Growth» crecerán sus beneficios o flujo de caja libre a una tasa del 15% anual hasta el año 10.

-En la empresa «Value» crecerán sus beneficios o flujo de caja libre a una tasa del 7% anual hasta el año 10.

Teniendo en cuenta que salvo alguna rara excepción, las empresas no «viven» únicamente 10 años, aplicaremos un crecimiento a perpetuidad de esos beneficios del 2% a la empresa «Value» a partir del año 10 y del 4% a la empresa «Growth».

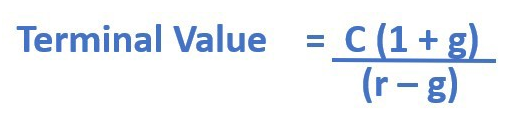

Para realizar este cálculo, se utiliza la fórmula llamada «Terminal Value» y es la siguiente:

Donde:

C = Flujo de caja del último año proyectado

r = Tasa de descuento aplicada

g = Crecimiento a perpetuidad

Dicho todo esto, vamos a realizar el descuento de flujos de caja de las dos empresas, con el fin de determinar el valor de ambas en función a diferentes tasas de descuento (WACC).

Si no saben muy bien de lo que les estoy hablando, tal vez les resultaría de utilidad pasar por el hilo que escribí hace tiempo en el foro de +Dividendos en el siguiente enlace, donde hablo del WACC y de la rentabilidad exigida (tipo de interés) en las inversiones.

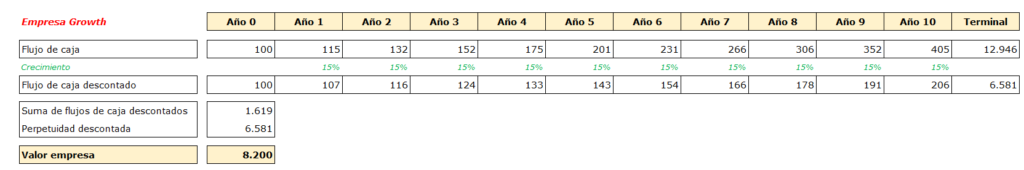

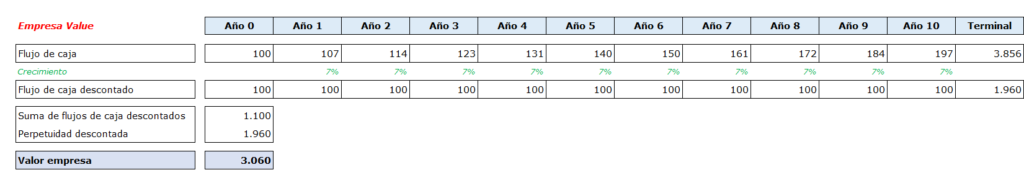

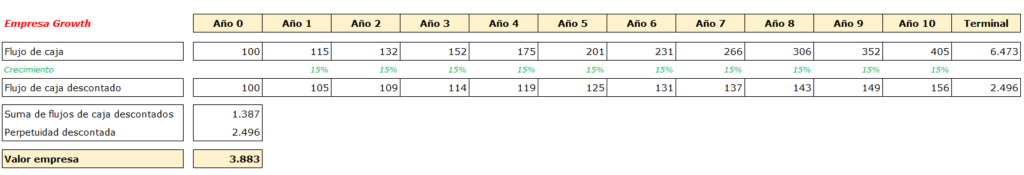

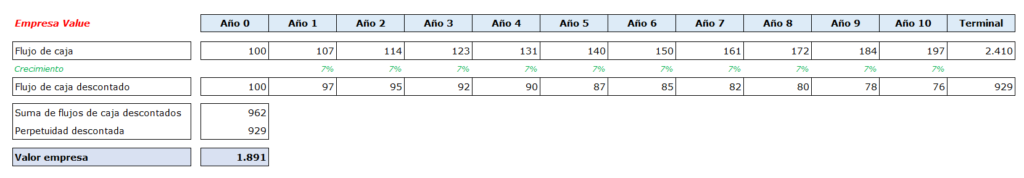

- Supongamos que exigimos a nuestra inversión un 7% de rentabilidad anual (WACC = 7%), que es la que históricamente ha proporcionado la bolsa a lo largo de los años. El valor que tendríamos que pagar por cada empresa para obtener ese 7% de rentabilidad anual teniendo en cuenta sus crecimientos, sería el siguiente:

-Precio a pagar por la empresa «Growth» si quiero obtener un 7% anual = 8.200

-Precio a pagar por la empresa «Value» si quiero obtener un 7% anual = 3.060

Como ven en este ejemplo, al aplicar una tasa de descuento (rentabilidad que exijo a la inversión) a los flujos futuros del 7% en la empresa «Growth», una parte muy importante de ese valor reside en el futuro, dado que su valor terminal tiene mucho peso en su valoración actual. Al estar dicho valor terminal descontado a una tasa de interés no demasiado alta, el valor descontado de dicho valor terminal es elevado.

Por el contrario en la empresa «Value», sus flujos de caja cercanos tienen un peso mayor en la valoración al no depender tanto del crecimiento futuro.

2. Ahora supongamos que exigimos a nuestra inversión un 10% de rentabilidad anual (WACC = 10%), debido a una subida en los tipos de interés. El valor que tendríamos que pagar por cada empresa para obtener ese 10% anual, sería el siguiente:

-Precio a pagar por la empresa «Growth» si quiero obtener un 10% anual = 3.883

-Precio a pagar por la empresa «Value» si quiero obtener un 10% anual = 1.891

Exigiendo un 10% de rentabilidad a la inversión, los flujos de caja cuando más se alejan en el tiempo (perpetuidad incluida), pesan cada vez menos en la valoración.

Para poner en contexto lo mostrado, resumiré las variaciones en valores y porcentajes de ambas empresas:

-La empresa «Growth» ha pasado de tener un valor de 8.200 exigiendo un 7% de rentabilidad, a 3.883 exigiendo un 10%. Esto implica una caída de su valor del -53%

-La empresa «Value» ha pasado de tener un valor de 3.060 exigiendo un 7% de rentabilidad, a 1.891 exigiendo un 10%. Esto implica una caída de su valor del -38%

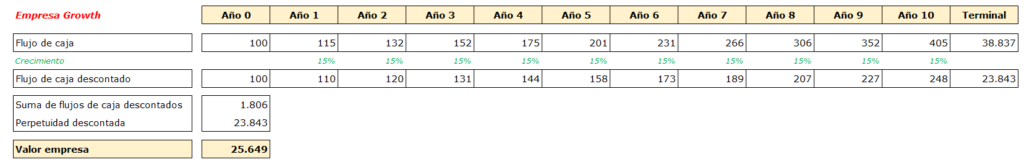

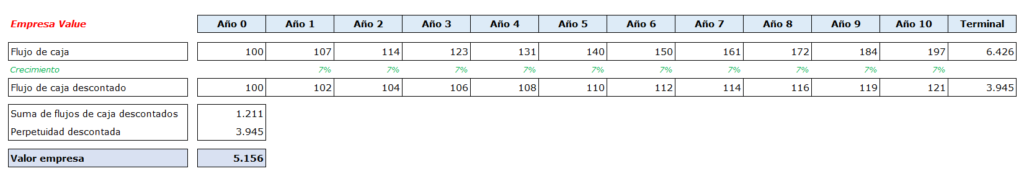

3. Ahora supongamos que exigimos a nuestra inversión un 5% de rentabilidad anual (WACC = 5%), debido a una bajada en los tipos de interés. El valor que tendríamos que pagar por cada empresa para obtener ese 5% anual, sería el siguiente:

-Precio a pagar por la empresa «Growth» si quiero obtener un 5% anual = 25.649

-Precio a pagar por la empresa «Value» si quiero obtener un 5% anual = 5.156

Exigiendo un 5% de rentabilidad a la inversión, los flujos de caja muy alejados en el tiempo (perpetuidad incluida), pesan más en la valoración. Esto hace que los flujos que la empresa está generando «hoy», tengan poco que decir en el valor del activo y parte de éste se encuentre en un futuro más lejano.

Para poner en contexto lo expuesto, resumiré las variaciones en valores y porcentajes de ambas empresas:

-La empresa «Growth» ha pasado de tener un valor de 8.200 exigiendo un 7% de rentabilidad, a 25.649 exigiendo un 5%. Esto implica un incremento de su valor del +212%.

-La empresa «Value» ha pasado de tener un valor de 3.060 exigiendo un 7% de rentabilidad, a 5.156 exigiendo un 5%. Esto implica un incremento de su valor del +68%.

Como pueden observar, cuanto más pesen los flujos futuros en la valoración de una empresa, más sensible es el precio de la acción a dichos cambios en los tipos de interés.

En conclusión, las acciones «Growth» son mucho más sensibles a los cambios en los tipos de interés, debido a que la mayor parte de generación de valor que proporcionarán al accionista reside en el futuro. Por el contrario, en las acciones «Value» hay una parte mucho más importante en el presente que respalda dicha valoración.

Si les ha gustado este post y quieren que se les notifique mi próxima publicación, pueden suscribirse de manera totalmente gratuita en el enlace que les aparecerá al entrar al blog.

¡Continuamos con el debate en el foro de +Dividendos!