¿Perdone? No entiendo que tiene que ver eso con lo que le comentaba.

Me autocito:

Yo ahí veo 50% RV y 50% RF.

¿Perdone? No entiendo que tiene que ver eso con lo que le comentaba.

Me autocito:

Yo ahí veo 50% RV y 50% RF.

El tema de las correlaciones y descorrelaciones es complicado. Básicamente porque se hacen en base a datos históricos y a partir de aquí se cuentan historias para sustentar lo que dicen esos datos históricos. Pero esas historias, incluso siendo ciertas, nadie sabe hasta que punto pueden cambiar.

Aquí tienen un gráfico temporal largo de la relación de dos activos que en principio deberían ser reserva de valor real, según como se interpreta esta frase entre los que les gusta buscarlo.La relación entre el precio del oro y el precio de la plata.

Miremos ahora el gráfico completo.

Obviamente hoy en dia, este cambio tiene multitud de explicaciones perfectamente justificadas. Lo complicado es saber si a estas explicaciones se les daba algún valor precisamente cuando el gráfico era el primero.

Siguiendo con los ejemplos, les voy a poner el caso de los seguros. Si uno por ejemplo compra un seguro agrícola para casos de producción baja debido a factores climáticos, si pilla varios años en una franja no muy larga, donde se dan las circunstancias que hacen que el seguro le pague, tendrá la sensación que el seguro le es muy rentable, cuando lo normal, precisamente por las características del seguro, es que su objetivo sea otro distinto, evitar pérdidas extremas pero con un coste en rentabilidad final negativo en probabilidad significativa. Sinó sería imposible contratar ese seguro.

Es complicado sostener que una cartera es un seguro para circunstancias muy complicadas, pero que no puede lastrar sensiblemente la cartera en otras respecto a otras opciones.

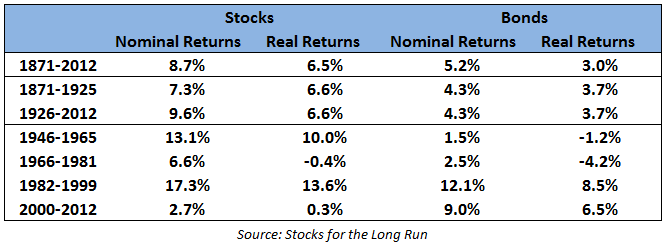

Si partimos de carteras tradicionales con RV y RF, en el caso USA mirando el siguiente gráfico de rentabilidades en distintos periodos,

es difícil saber el coste que supone el seguro de tener un determinado % en RF respecto a RV.

es difícil saber el coste que supone el seguro de tener un determinado % en RF respecto a RV.

Incluso se pueden llegar a dar casos donde rinde mucho más tener el seguro que no tenerlo como por ejemplo el periodo 2000-2012.

Fíjense por ejemplo en el caso de la cartera permanente como los datos reales que se suelen aportar en muchas de las carteras y dado las peculiaridades de la cotización del oro, empiezan sobre 1970. Mirando el gráfico se puede ver que no se incluye por ejemplo en esas extrapolaciones un periodo como 1946-1965 donde el seguro en forma de renta fija se vio especialmente penalizado respecto a RV, un efecto mucho menor en los 3 periodos posteriores.

Volviendo al tema inicial, es difícil saber el coste que unas circunstancias concretas pueden conllevar para una cartera. Y normalmente si uno se está protegiendo muy bien para según que circunstancias, que el resultado no sea malo en otras, no significa que el inversor esté contento con ese resultado.

Basta fijarse con lo contentos que están actualmente los inversores en renta fija con los bonos que llevan en cartera. Cuesta aceptar una rentabilidad de 0 en un entorno casi sin inflación. Sin embargo es un coste más que razonable para el tipo de seguro que supone, si es que uno quiere ese seguro.

Verán el posible coste de ese seguro si empiezan a subir tipos e inflación.

Saludos cordiales.

Cambiemos 2021 por la próxima década.

Yo ahí veo 50% RV y 50% RF.

No creo que se ajuste a mi objetivo. Demasiado riesgo entraña una cartera con mitad y mitad.

Supongamos que mi objetivo en 2021 es obtener entre un –2,5 % y un +3,5 %

FundsPeople ha preguntado a 20 directores generales de firmas extranjeras con oficina en España cuál es, de toda la gama que comercializan sus entidades, su gran convicción para invertir el próximo año.

DWS Concept Kaldemorgen y Nordea 1 Balanced Income son los que más me atraen. Pero tantas opiniones diferentes sin de poca ayuda.

Por cierto, el DWS Concept Kaldemorgen es multiestrategia. ¿Qué significa exactamente?

Pues que pinchara igualmente, pero que el pinchazo se podrá deber no a un único factor sino a múltiples (la RV, la RF, posiciones vinculadas al oro…etc)

¿Un fondo multiestrategia puede invertir en cualquier activo? Entonces, efectivamente, más formas para equivocarse.

Por cierto, el DWS Concept Kaldemorgen es multiestrategia. ¿Qué significa exactamente?

Entiendo que es un tipo de gestión “alternativa” que puede mezclar casi cualquier cosa: RF, RV, derivados…

Más ocasiones de confundirse

De parecido estilo hay dos o tres que, sobre el papel, no parece que lo hayan hecho mal:

-Amundi Fds Multi-Strat Gr A Eur C (LU1883335165). TER: 1,55 %. 10 años anualizado: 3,25%. En 2018 perdió un 3,18%. El resto de los años, ninguno.

-Amundi Fds Abs Ret Ms A Eur C (LU1882439323). TER: 1,45 %. 10 años anualizado: 1,51 %. Pérdida en 2018: 3,67 %. Lo mismo.

-Nn -L- Alternative Beta P Cap Eur (LU0370038167). TER: 1,35 %. Diez años anualizado: 3, 61%. Pérdida en 2017: 6, 51%. En 2018: positivo, con un 0, 77%.

Sin recomendación de compra. Existen más mundos.

La conclusión a que llegué tras tener en cartera éste y Marshall Wace Tops UCITS, ambos muy recomendados entonces, fue que eran caros, complejos e ineficientes.

Además, si admitimos que los precios de los activos regresan a la media (ese es el origen de la palabra regresión) comprar unos con unos datos históricos buenos nos puede llevar por este efecto a unos activos unos resultados futuros peores.

La regresión a la media es un término técnico que designa el fenómeno por el que las cosas tienden a igualarse desde los extremos ; si una variable es extrema en la primera medición, tenderá a acercarse [regresar] a la media en su segunda medición. Ligado fundamentalmente al campo de la estadística, el concepto lo popularizó por primera vez Sir Francis Galton a finales del siglo XIX a través de su trabajo sobre la genética y la estatura hereditaria.

TRIBUNA de Nick Armet, director de Comunicación Corporativa de Fidelity Worldwide Investment.

Mi experiencia con fondos de retorno absoluto y multiestrategia es que la gente va al calor de rentabilidades pasadas incluso de forma más exagerada que en otros tipos de activos. La mayoría no entiende ni dónde están invertidos ni dónde potencialmente podrían estarlo. A las primeras de cambio que las rentabilidades no son lo que ellos esperaban (normalmente subidas menores a las del mercado) se salen y abjuran no ya del fondo sino de una estrategia que nunca llegaron a analizar.

Parece que hay regresiones a la media que tardan mucho en llegar (para bien y para mal).

si yo gestionase Kronos me encargaría muy mucho de que dos de las principales bases de datos financieras del mundo (Bloomberg y Morningstar) tuvieran la comisión actualizada. Es fácilmente subsanable (creo) y crea publicidad negativa gratuitamente.

Lamentablemente nada fácil. Por si le interesa a alguien la explicación de porqué todo el lío con lo publicado en bases de datos, etc. la tienen aquí:

River Patrimonio – 21 Jul 20

River Patrimonio – 21 Jul 20

Dudas frecuentes acerca de Kronos, La Cartera Permanente de River

Sigo pensando que se la puede montar uno mismo pero el coste de oportunidad es claramente mucho menor.

Opino igual, de hecho yo animo a todo el mundo a que gestione su propia cartera si le interesa hacerlo. El fondo está para aquellos que quieran exposición a la estrategia sin necesidad de autogestión entre los que diría que hay desde los que la usan como única posición todo-en-uno hasta quien la tiene como una pieza más de una cartera más compleja.

Saludos!

Estaba mirando que tal había terminado el año uno de los fondos que lo hizo muy bien en marzo que entra en la categoría de mixtos, el GPM Alcycon.

Como de costumbre hacerlo muy bien en la fase de caída de un mercado no es garantía de pillar igual de bien la posterior fase de recuperación del mismo. A veces incluso, para el que mueve fondos que creía algo más defensivos a estos que han capeado mejor el temporal, es una forma excelente para conseguir “consolidar” pérdidas.

Vamos no me quiero imaginar por ejemplo lo contento que estará alguien que hubiera movido un B&H renta fija o incluso un Cartesio X porque cayeron mucho en marzo, a este a principios de abril.

Resumen de 2020 (algunos aun tienen VL del 31 y otros de ayer)

Los que mejor han ido

Y los que peor han ido

¿Cómo pudieron caer tanto los Cartesio? Yo aún llevo el Equity y el Income…

Me produce sarpullidos ver los Quality con esas rentabilidades y no encuentro momento o el how know para eliminarlos de las carteras de mis familiares.

La combinación de RV value Europea + RF High Yield en el X fue matadora en febrero y marzo

Edito: cierto que luego remontaron algo, pero siguen en negativo a 3 años y +1% anualizado a 5.

Gracias por su respuesta.

Y, bueno, con tiempo buscaré dónde traspasarlo. Cartesio demasiado riesgo para considerarse moderado. Me interesaría fondos con riesgo limitado y revalorización potencial; digamos que asumir entre un –2,5 % y un + 3,5 % anual que si vinieran mal dadas pudiermos esperar caidas hasta un –5 % (aunque siempre puede ser más cuando cine el pánico). ¿Existe ese perfil o se puede conseguir combinando fondos?