Si hago plusvalías suficientes para compensar todas las minusvalías que tengo, entonces venderé también Cobas y AzValor. Creo que no han sabido tener un mínimo de flexibilidad y alguna de las posiciones más importantes que tienen, no les sé ver ni el sentido ni el contenido

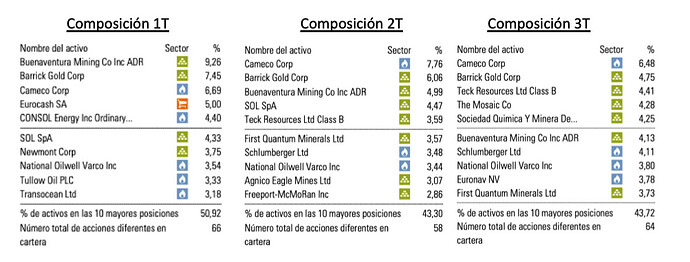

Yo creo que Azvalor si ha tenido flexibilidad y ha ido componiendo la cartera según ha visto su evolución: ahora tiene menor % de activos en las 10 mayores posiciones y han ido variando el número de empresas en el fondo. Algo ya han hecho…

Y Cobas parece que algo también hace…

A pesar de ello, sí que es verdad que Cobas no ha tenido posibilidad de rotar cartera de otra forma porque ninguna posición principal le ha dado alegrías (de momento), y así es muy complicado cuando estás totalmente convencido del valor que tienen…

Mirando el Dataroma de Fundsmith, veo que ha comprado acciones de Colgate (!?).

En una inversión recurrente, no se necesita que un activo recupere sus máximos anuales para hacer una rentabilidad más que aceptable. Otra cosa, como diría @agenjordi, es el riesgo que se puede asumir en el proceso. Si bien creo que se asume más riesgo por evaluar a futuro riesgos improbables que el que se corre, con decisiones sesgadas a presente, sobreestimando “dichos riesgos”.

- El precio de compra importa.

- El proceso es, quizás, lo más importante.

- La decisión de evaluar racionalmente los pesos por activos y diversificación de una cartera a largo plazo es del todo nuestra.

- Tener los mejores fondos en cartera no significa tener la mejor rentabilidad.

No es una casualidad que la media de los inversores tengan carteras que ganen a 1-3 años una rentabilidad de doble dígito, y que a 4-5 años tengan casi rentabilidad nula, cuándo no, negativa.

Desde Inicio de Año 2020, invirtiendo una cantidad constante en Cobas y la misma en FundSmith el primer día de cada mes con VL disponible:

- Rentabilidad FundSmith ==> 8,5%

- Rentabilidad Cobas Selección ==> 12%

…cosas de invertir al Tran-Tran…

Si esto es como las estadísticas. Dime a qué conclusión quieres llegar y yo busco una argumentación para obtener esa conclusión. Ahora bien, ¿cuántos inversores de Cobas habrán estado haciendo aportaciones mensuales y de la misma cantidad durante este 2020?

Estoy seguro que muy pocos.

Así como tampoco creo que nadie invierta desde cualquier punto de comparación. Y menos desde el primer día del año…

Pero bueno tenemos por aquí ejemplos como @ultreya y @estructurero que aportaciones han pintado en su proceso.

Totalmente de acuerdo. Ese es, de hecho, el caso de buscar un contraejemplo.

Conozco más inversores no superando la inflación teniendo siempre los mejores fondos en cartera (por análisis a pasado), que otros que sin tener resultados deslumbrantes son mejores, con un proceso normalito en un activo de una estrategia racional. (Que perfectamente pueden ser, en este caso, ambos fondos).

Buffff si yo he aguantado dentro de milagro

Desde Inicio de Año 2020, invirtiendo una cantidad constante en Cobas y la misma en FundSmith el primer día de cada mes con VL disponible:

- Rentabilidad FundSmith ==> 8,5%

- Rentabilidad Cobas Selección ==> 12%

…cosas de invertir al Tran-Tran…

[/quote]

Ya que ha indicado las rentabilidades este año tan atípico, Porque no hace el mismo ejercicio, desde que nació Cobas Selección aportando la misma cantidad también a Fundsmith…igual se llevaba un sorpresa.

Por supuesto que la aportación periódica reduce riesgos y es una de las mejores opciones, también el no ponerse nervioso en las caídas y salir corriendo, pero la asignación de activos en una cartera, no lo es menos, o como diría Rajoy lo es más. De hecho hay muchos estudios sobre todo esto.

Desee el nacimiento de Cobas Selección, (14/10/206) el VL ha caído un 34,7%, En ese periodo, ya se, corto plazo, pero mayor plazo que que mirar solo el año2020, Fundsmith ha subido un 79,6%. Con una diferencia de rentabilidad de 34,7+79,6 = +114,3% invirtiendo en Fundsmith vs Cobas…

En todo lo demás que ha puesto, estoy totalmente de acuerdo

Los llevo en cartera. No me llevaría ninguna sorpresa. Contento con lo que tengo y feliz con FundSmith.

La comparación es de este año, porque el Twitt al que se hace referencia, indica la rentabilidad en YTD. Y porque muchos inversores, desde mínimos conocidos en Marzo de 2020, tienen la perspectiva que aunque un activo esté en negativo desde inicio de un punto, puedo no estarlo desde otro.

No puedo estar más de acuerdo.

Razón por la que estar diversificado es la mejor alternativa ante cualquier situación futura imprevista.

Quizás es el sesgo de conocer, ahora, ciertas cosas desde dentro.

Pero cuándo se dice “desde inicio”, hay que poner un factor de corrección que es “Desde mi inicio”.

Las personas que han comenzado a invertir desde hace unos meses igual ven las cosas de una forma perpleja a día de hoy.

Este no es un mensaje en favor de unos y en contra de otros.

A día de hoy en mi cartera, y por méritos propios de rentabilidad, llevo más de Terry que de Paco …

Disculpe, pero yo no sé a que twitt se refiere, yo no tengo cuenta en twitt, yo he hecho una observación a lo que he leído aquí solamente.[quote=“MAA, post:1383, topic:6006”]

Razón por la que estar diversificado es la mejor alternativa ante cualquier situación futura imprevista.

[/quote]

Totalmente de acuerdo, diversificar en zonas geográficas, mercados, sectores, tipos de empresa y por supuesto ESTILOS de inversión… y que cada uno asigne el peso con el que se considere más cómodo.

Rien ne va plus, amigo @MAA

Por supuesto.

Por eso he puesto el Twitt en el comentario al que hacía referencia mi reflexión. Comparativa específica en fondos con rentabilidad YTD 2020. Con todo lo que ha pasado para bien o para mal.

Para mi, creo, es más real un proceso de inversión, que el que un inversor haya invertido todo el primer día del año

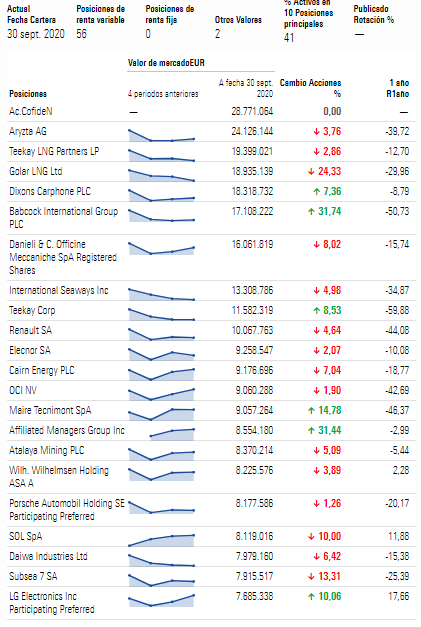

Puedo darle un ejemplo claro en mi cartera, que después de varios meses investigando a COBAS decidí entrar. ![]()

Algo que he aprendido durante el periodo que llevo como inversor, igual erróneamente, es que una cartera se debe componer de diferentes activos dentro de lo que es el campo de la renta variable. Diferentes de verdad, no entendiéndose por tales diferentes fachadas.

A menudo hoy podemos ver inversores cuyas carteras se componen de 4 fondos iguales o muy similares, como pueden ser el Stryx World, Guardcap, Morgan stanley global opportunities, etc.

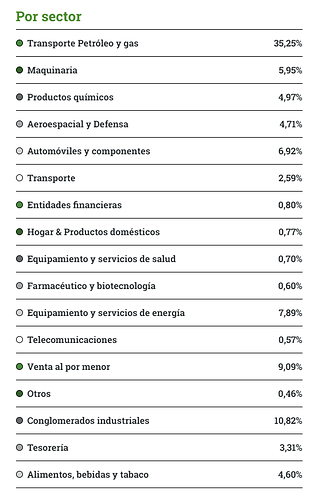

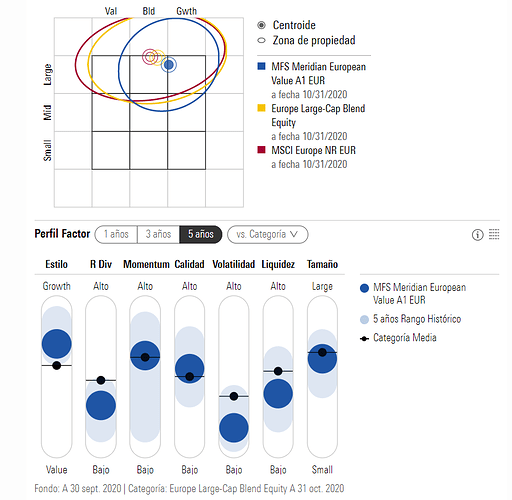

U otros casos como “el MFS European Value si es value, no como los value patrios”, oiga, me va a perdonar usted pero no, la cartera de MFS ni es de tipo “value” ni se parece remotamente a las carteras que podemos ver en fondos patrios:

Otra cosa es que todas las carteras anteriormente mencionadas tengan aproximaciones de tipo fundamental y cualitativo.

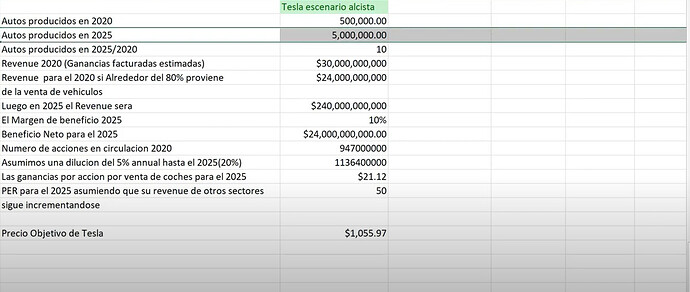

Otro caso, aparecido más recientemente, " los de muerte al PER", sin duda, esta es la filosofía que más en las antipodas se encuentra al concepto que tengo como inversión y les pondré un caso que me dejo ayer de piedra. En la siguiente tabla, pueden ver las estimaciones que un youtuber hace para valorar Tesla a 1.000 $. Bueno, realmente, no hace falta ni que la vean detenidamente.

Fíjense, partimos de una única suposición “Escenario alcista”, que ni más ni menos que prevé que Tesla multiplique x10 sus ventas en 5 años.

Esto sin contar que el margen de beneficio ascenderá de un 2 % al 10 %, en fin, miren:

A estos últimos, a los que invierten como si el mundo fuese una máquina que solo está en constante aceleración, muy a mi pesar, les auguro un buen susto cuando la música deje de sonar. Aunque por supuesto espero equivocarme.

En definitiva, una cartera debería incluir tanto a los campeones del momento como a los perdedores del momento, y me da igual que todas mis aportaciones a fondos hoy denostados como Cobas o Magallanes no me den “placer instantáneo” porque creo en el método de inversión y estoy dispuesto a esperar.

Algo que tampoco mucha gente se para a pensar, es que para un inversor que invierta recurrentemente, es conveniente que los activos en los que invierte se mantengan planos o cayendo durante el mayor tiempo posible antes de que tomen tracción.

Y si no, por lo menos recorrí un camino que no todo el mundo estuvo dispuesto a afrontar, aprenderé la lección e intentaré mejorar.

No obstante, no será todo tan malo, porque los demás activos de mi cartera habrán funcionado de otra forma.

Aquí añadiría yo: Mi final.

Los fondos/acciones son vehículos en los que nos montamos en una estación y muy probablemente nos bajemos antes de que acabe el trayecto.

Escoja el ejemplo que ha puesto, y su metódico tran-tran mensual:

Y hablemos en 2030. Quizá, nosotros podamos presumir de más rentabilidad en Cobas que en Fundsmith, habiendo entrado en Cobas a 50-60.

Yo, muchas veces pienso que es más difícil una salida que una entrada. La entrada prácticamente te la da la diversificación: Ahora bien, ¿y para salir? Si en 2030, Cobas sale lider frente a Fundsmith, ¿salimos y Terry ya no sabe? ![]()

Hablando del mfs european value he observado que su cartera está ahora a PER medio de 20 cuando hace unos días estaba a per 27. A que creen que se debe??

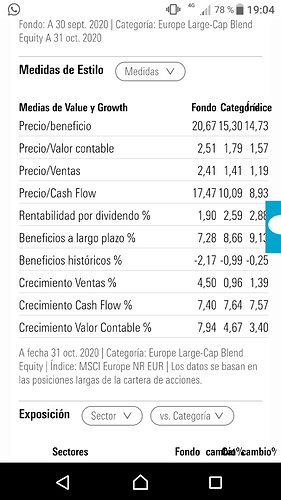

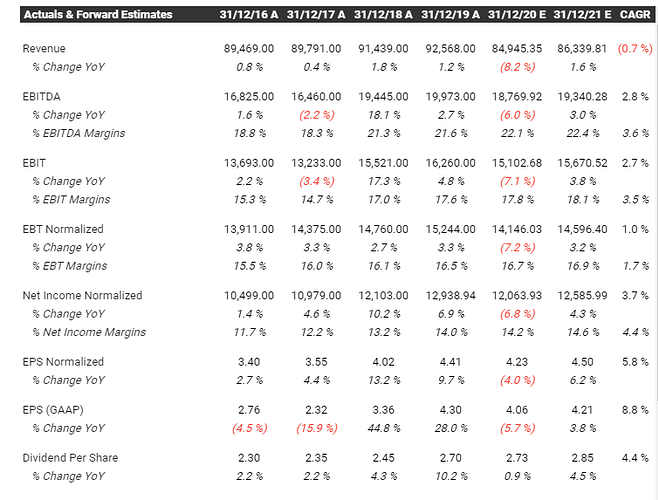

Aunque el diablo está en los detalles, cuando miro un fondo con sesgo a crecimiento, me gusta ver las perspectivas que tiene la cartera en relación a los beneficios a largo plazo (estimados).

Es decir, el PER por sí solo no dice nada, sino que hay que ponerlo como función del crecimiento esperado para hacerse una idea más aproximada de lo que estamos comprando.

Por ejemplo, en el caso de MFS European value podemos ver que el precio ajustado al crecimiento es de 20,67/7,28= 2,83.

Personalmente, y cuando pagamos por crecimiento me gusta que el PEG no sea superior a 2, por lo que en este caso, me parece que el fondo no está barato.

Viendo un poco más que tenemos en cartera, la primera posición es Nestlé, que aunque es una empresa de calidad, con buenos márgenes, etc. podemos ver que el crecimiento es más bien, bajo:

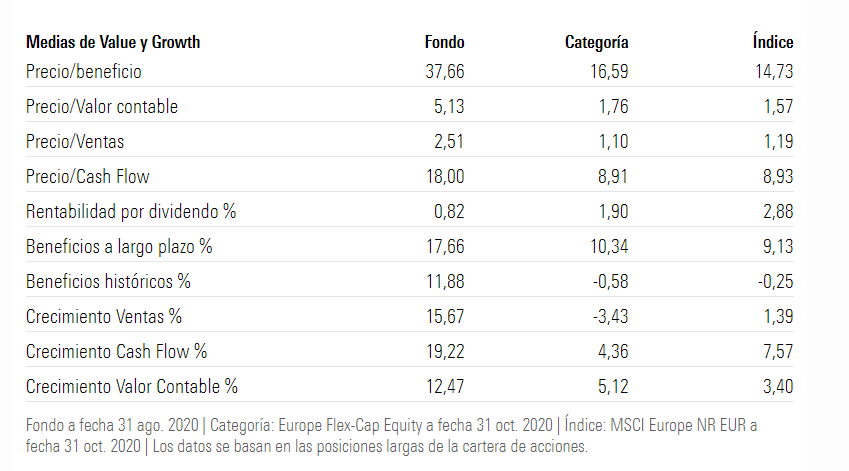

Comparando esta cartera, pongo como ejemplo la de comgest growth europe opportunities que, aunque está a PER 37, las perspectivas de crecimiento son de un 17,66 %, por lo que teóricamente tenemos un precio ajustado al crecimiento de 2,09, de forma que la cartera estaría más barata a un PER más alto (insisto, teóricamente).

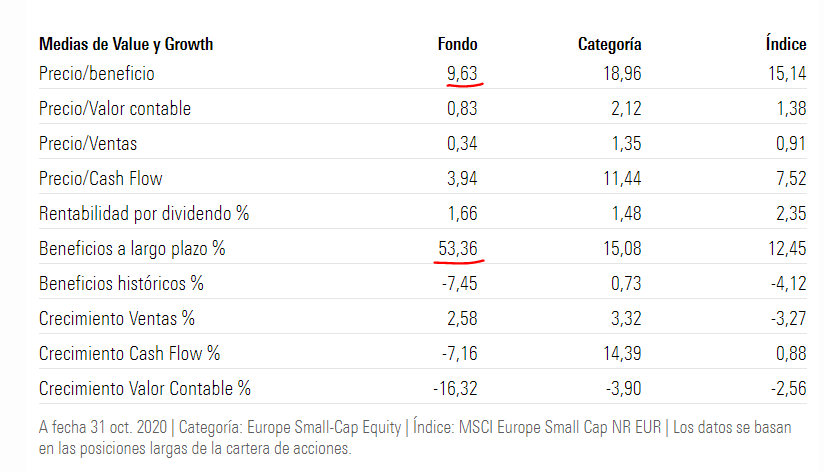

Rizando el rizo, y poniendo la vista en las compañías más olvidadas, atención a los números del microcaps de Magallanes, por ejemplo:

De este modo, podemos hacernos (o, al menos, yo lo hago) una idea de que perspectivas existen a futuro en esas compañías que hoy nadie quiere tener en cartera.

Saludos.

A parte de los fondos values nacionales, ¿Que fondos value o blend le parecen más interesantes en RV Europea y global?