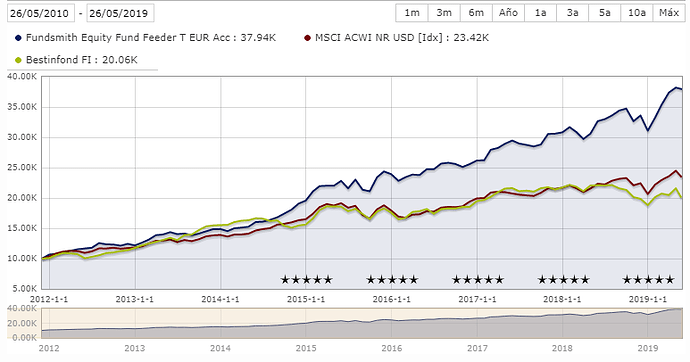

Para comenzar a poner en contexto, comparemos estos últimos años un fondo como Bestinfond, frente a FundSmith y su índice.

Al margen de que la inversión tipo Growth, ha tenido una década prodigiosa, lo cierto es que el fondo de Terry Smith, FundSmith, como otros también muy conocidos de otras casas ( MFS, MS, Stryx, Legg Mason, etc, y como no, incluso el propio Nasdaq  ), lo han hecho muy bien.

), lo han hecho muy bien.

Esto no tiene por qué ser así siempre, y de hecho no lo ha sido en el pasado.

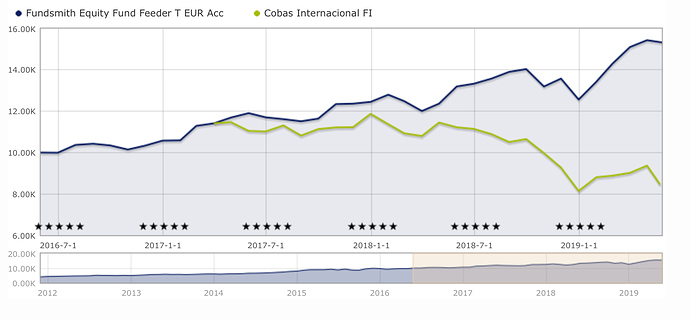

Esta situación, está haciendo que parte de la comunidad inversora, dude de la rentabilidad futura a largo plazo de la inversión Value (sobre todo el patrio de Cobas y Azvalor, que en los últimas semanas, no han tenido más que caídas importantes en comparación con otro tipo de fondos seguidos por los inversores).

Es curioso, ver como en las RR.SS. muchas personas aconsejan comprar FundSmith, basándose en el historial de su rentabilidad, frente a otros fondos que durante estos últimos años, se las han visto o se las ven, para batir la baja la inflación que impera.

El día que estuve de paso por el evento de Iberian Value, que cerró Francisco García Paramés, levantado en su tiempo de respuesta a preguntas, muchos aplausos,

https://youtu.be/CMcxtIdHPrc?t=494

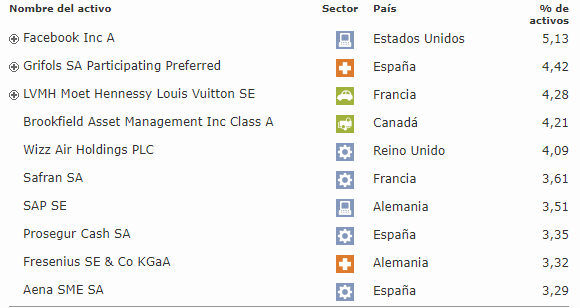

terminé pasando por Value School, dónde esa misma tarde los gestores de Buy&Hold (Rafael Valera y Julián Pascual), explicaban las bondades de la Renta Fija, y mostraban asimismo su cartera de Renta Variable.

Julían Pascual, explicaba como sobre todo en el último año, habían hecho algún cambio importante en la cartera, cambiando el paradigma, sobre todo en las tesis de inversión. Se pasaba de “buenas valoraciones” en empresas que igual no eran tan buenas, a calidad en empresas, que quizás no estaban “tan baratas”, como prodiga la narrativa del Value.

https://youtu.be/n2i2WbhI-W4?t=2520

Ciertamente, en sus primeras posiciones se pueden ver cosas, muy interesantes (no estoy para nada hablando de SAP. …).

…).

En la casa Bestinver, también optarían por un modelo que aunque prima la valoración, la calidad y liquidez, siempre tienen un mínimo a la hora de invertir.

Se observa, que lejos de que todo el Value “doméstico”, parece que hace lo mismo, en realidad son todos muy diferentes. Quizás haya más concentración en los fondos de Iberia, dado que hay menos dónde elegir, pero no menos cierto es que el paso de los años, va dando la razón a que el conocimiento en las áreas domésticas, pudiera ser más rentable por límite de errores en lo que te queda cerca, que por aciertos en otros mercados lejanos.

LAS ESTADÍSTICAS Y GRÁFICOS.

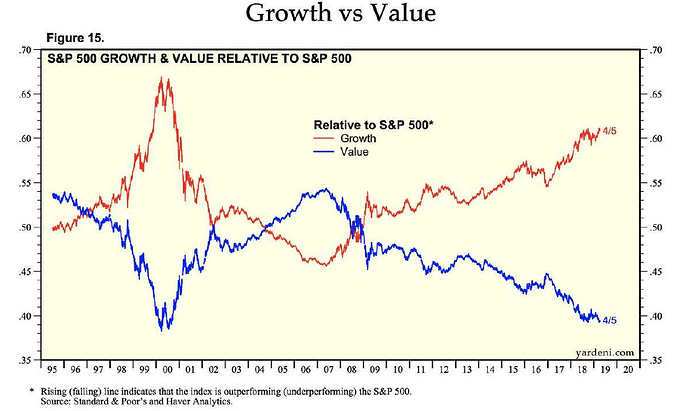

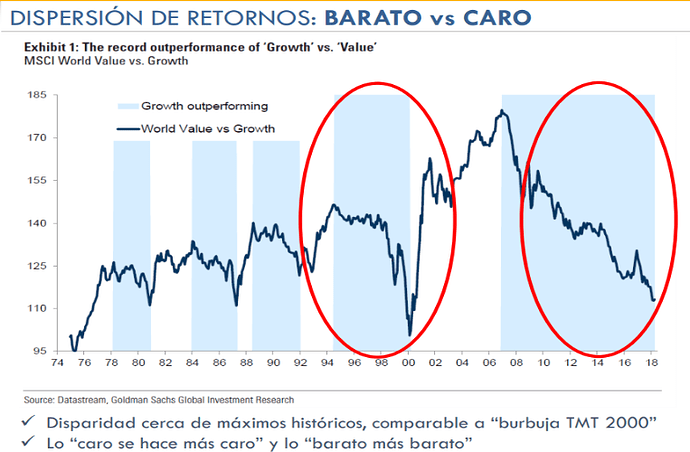

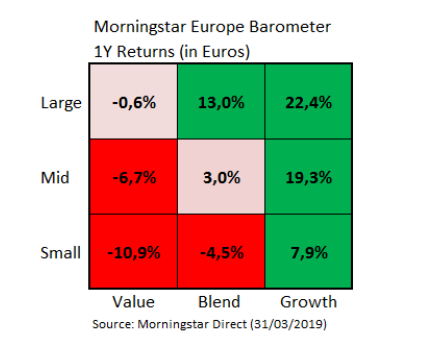

En la última carta de TrueValue, se exponía que el Value no está nada de moda, así como el gráfico de Value VS Growth,

Magallanes también.

En la última conferencia de inversores del pasado 9 de Mayo, Iván Martín también indicó que se comenten más errores comprando futuros crecimientos, que comprando FCF, más o menos predecible y con cierto margen de seguridad.

Y se volvía a poner de relieve la situación Growth-Value.

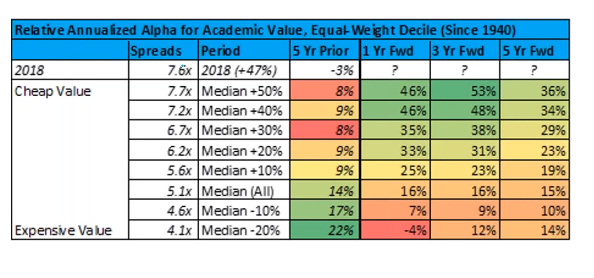

En la última presentación de cartera de TrueValue, Alejandro Estebaranz, durante la exposición de la misma, introdujo en su primera parte, de nuevo la dicotomía, poniendo de relieve que si la reversión a la media se cumple, la oportunidad Value sería pausible en los momentos actuales.

https://youtu.be/o6zYkeC9d4M?t=398

Gestoras como Cobas, (y antes en Bestinver), suelen poner sus planificaciones de rentabilidad a medio plazo vista, después de caídas muy importantes.

Y no para menos, el hecho de que en las conferencias últimas de AzValor, se vean los gráficos de valoración del SP500 frente a la parte baja del ciclo en las Materias Primas.

Que nadie duda de que seguro que es buen momento para estar en la parte baja del mismo, pero que igual que dura 1 año, puede durar más de 10…

NOS HEMOS VUELTO MUY TÉCNICOS?

Los gráficos históricos, dan información, te ponen en contexto, pero el futuro no está escrito.

El Growth puede seguir subiendo y haciéndolo mejor que el Value, durante mucho más tiempo, o puede darse la vuelta mañana mismo.

No creo que sea muy importante, si de algo valen los gráficos, es para ver las cosas con perspectiva, y perserverar en nuestro proceso. Parece evidente, que ambas metodologías funcionan a largo plazo, y si lo hacen en momentos diferentes, ni tan mal.

Prefiero no elegir entre Value y Growth. Me quedo con Paramés y con Terry, y si algo he aprendido estos años cerca de @arturop, y de su estilo de inversión, es que con su metodología a largo plazo, te casas, sino con los dos, con la fuente de la que ambos beben, y quizás en momentos lo más idóneos posible.

Recuerdo aquí el temple que demuestra en el podcast 43, @Segado. Sabiendo y gustando mucho como invierte Terry Smith, prefiere hacerlo con Paramés, tratando de invertir cuesta abajo, (que es lo difícil), y no dejándose llevar por la dinámica de estar en un barco, que parece que siempre sube.

Tuve el placer de conocer a Javier Panizo de Nomura, en el Iberian Value.

Me estuvo contando toda la historia de Terry Smith, que ciertamente da para un artículo. Al margen de que presentó en el evento, una empresa, que por casualidades de la vida, me es bastante conocida, ROSS.

https://youtu.be/8icVHQNLci0?t=312

LA MODA QUE NO CESA

No hay día que en las RR.SS. o grupos de inversión, si alguien pregunta en que invertir, no aparezcan mensajes comentando, como siempre ==> los fondos que más suben. O si se pregunta opinión sobre un fondo concreto, se comente que mejor abandonarlo, y mejor “este que siempre sube”.

Cada cual con su forma de invertir, han sido tiempos de Growth y echarse a dormir durante mucho tiempo, y de Gestión Pasiva SP500, y a ver quien lo hace mejor.

¿Esto va a ser siempre así, y además el Value ya ha dejado de funcionar y terminarán todas las empresas Deep Value quebradas, y estarán baratas toda la vida? Ni idea.

Pero también sería la primera vez, que viera que dónde entra capital recurrente y estable durante lustros, no tuviera una valoración más que aceptable en plazos largos.

Y que no hay tendencia por larga que sea, que se de la vuelta, y dure el tiempo necesario para que una narrativa consolidada quede en el olvido, haciendo aparecer otra que se va haciendo más fuerte según sube la marea (por no decir burbuja, que a diferencia de otras opiniones, no creo que estemos ahí).

Lejos de la observación que pueda gustar más o menos del mercado día a día, por mi parte sigo en lo mismo,==> TRAN-TRAN [MODE ON].

*Si bien por razones obvias de skin in the game, guardando ya la ropa desde hace tiempo, para invertir, de la que espero sea, la forma más eficiente posible de inversión de la cartera.