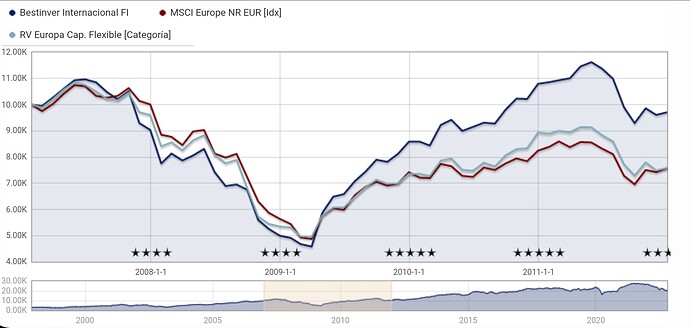

En el Bestinver Internacional se tardó mucho menos en recuperarse el dinero invertido en el máximo de 2007:

Estas empresas obtienen retornos sobre el capital, a lo largo del ciclo, superiores a los de Google:

No sé Rick…

Va a ser que al final de una forma u otra todo el mundo paga por crecimientos.

Por lo demás coincido con lo que dice y solo añadiría que son empresas que además se merecen un múltiplo bajo.

No me hagan caso que yo soy muy malo con los números y seguro que es culpa mía por no saber calcularlo bien pero varias veces he mirado y no sé como se llega a ese 15 anual.

Recuerdo hace años que no me cuadraba el PER que daba en una carta de unas compañias, en un alarde de ingenuidad pensé que debía ser “forward” o mejor aun “normalizado”.

Luego ya ví, que cada uno puede dar el que le de la gana. Si esto pasa con algo en teoria tan simple como precio/beneficio. Las posibilidades con ROCES, ROICS y similares ya son infinitas.

Con respecto al famoso debate del ROCE con o sin Goodwill, puede que no todo sea blanco o negro, y me explico, partiendo de la base de que a mayor ROCE mayor calidad.

Hay que diferenciar entre la parte operativa y la gestión del capital de una empresa. La primera se refiere a la cadena de valor para poder vender un producto, para lo que una empresa debe invertir en activos.

Por otra parte, la gestión del capital se refiere a lo que la directiva hace con el dinero que sobra después de Capex de mantenimiento, etc. del negocio (adquisiones, recompras, dividendos, etc.).

Si se utiliza el ROCE sin goodwill (que es independiente de la actividad operativa, sino más bien va ligado a la gestión del capital), se puede ver de forma más precisa la calidad operativa de una empresa.

Ahora bien, si atendemos a la gestión del capital, si sería importante calcular el ROCE con goodwill porque puede ser que la dirección esté destruyendo valor (ROCE < WACC). De esta forma, a lo que tendría que estar un inversor es a comparar esas dos métricas (ROCE sin goodwill y ROCE con goodwill VS WACC), para ver la calidad de las decisiones de la Directiva.

En resumen, igual el criterio es:

-

Evaluar la calidad de un negocio: ROCE sin goodwill.

-

Evaluar la calidad de la Directiva: ROCE con goodwill.

Con respecto a su beneficio normalizado, por ejemplo, con respecto al petroleo comentan que sus modelos consideran un precio del brent a 60 $/barril. Podrá estar más o menos equivocado, pero no lo veo una estimación tipo ARK, que consideraba que en 2024 ya iban a existir 25 millones de robotaxis en la tesis de Tesla.

Nota: Realmente no recuerdo el número de Robotaxis, pero una barbaridad.

Ese es el peligro.

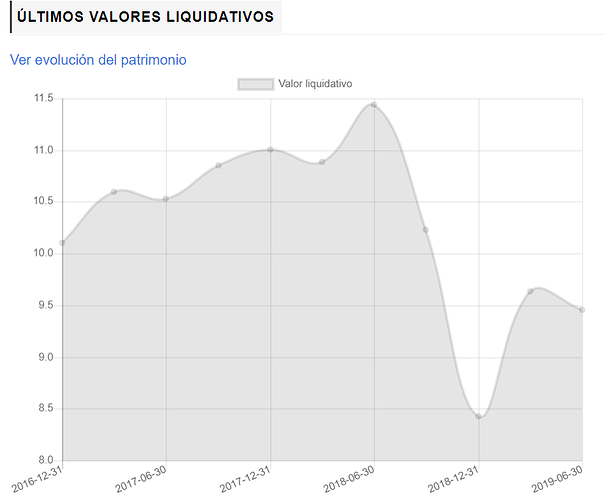

Esta, la realidad.

Eso dijo en la conferencia también. Lo que ocurre es que cuando puso un ejemplo, el precio de 60$ estaba considerado a partir de 2026, para 2023 creo que era 75.

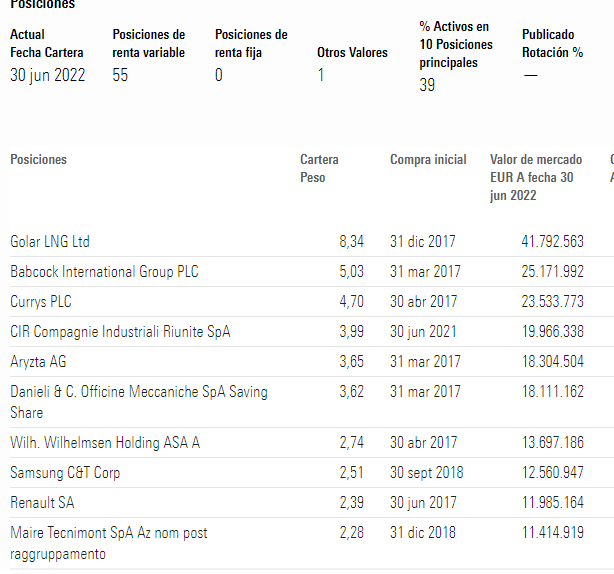

Estoy de acuerdo totalmente. Lo que pasa es que luego me pongo a mirar Renault y da igual lo que incluya o no: sale fatal ![]()

![]()

![]()

Ahí está el tema ![]() , yo creo que es que calculo mal la caja neta, porque hablan de que el 90 % de las compañías del fondo la tienen y no puede ser que en las 3/4 primeras comprobaciones no lo cumpla.

, yo creo que es que calculo mal la caja neta, porque hablan de que el 90 % de las compañías del fondo la tienen y no puede ser que en las 3/4 primeras comprobaciones no lo cumpla.

Nada simplemente lo comentaba, porque a veces se ve todo blanco o negro y en la forma de evaluar cualquier aspecto todo tiene una escala de grises.

Con Paramés creo que todos hemos aprendido aunque solo fuera porque al principio la diferencia entre él y el resto que había en España era brutal. Simplemente ROCE era un termino que no usaba nadie. A día de hoy pues creo que el marketing pesa mucho más en lo que dice que cualquier otra cosa.Tampoco lo digo como critica pero no sé, supongo que con el tiempo cada uno va cambiando de referentes y las cosas en las que se fija.

Por un momento haré caso omiso de @Helm y @Fernando, recordando que cuidado con meter todos los beneficios en el mismo saco o extrapolarlos sin mirar nada más.

Si Paramés ( o cualquier otro) fuera capaz de detectar, en promedio, compañías a PER 5 que en 5 años se van a PER 15 (manteniendo beneficios), sacaría una rentabilidad de alrededor de un 25% anualizado.

Lo que sí veo más probable, y de hecho se parece más al estilo Paramés, es detectar compañías a PER 5 que se van a PER 10 en unos 7 años, en promedio. Pero en este caso la rentabilidad es del 10% que está cerca del promedio histórico del mercado.

A mi es que me cuesta ver que Paramés vaya a mantener el tipo de compañías que tiene actualmente a cotizaciones muy superiores sin rotarlas a otras cosas de forma sensible. Con lo cual, más allá que tenga más o menos sentido, pensar que deberían cotizar a PER 15, está claro que las va a rotar mucho antes que el PER llegue a esos niveles.

Con lo cual no necesita que sea cierto ni tampoco es que tenga gran confianza en que lleguen, al menos pronto. En algunos casos las vuelve a recomprar algún tiempo después más abajo, señal que el PER ha vuelto a niveles inferiores.

De hecho no he visto, que alguien me corrija sí me equivoco, algún tipo de estudio de sus acciones con los años midiendo al PER que se compraron, al PER que se vendieron y al que llegaron. Eso sí de anécdotas, sin respaldo numérico, si que han contado un montón. Pero claro cuando uno ve la anécdota sin un mínimo respaldo numérico, su lado escéptico le debería indicar que mucho cuidado con la narrativa.

A mí me preocupan además cosas como esta que colgaba @Fernando:

La gran mayoría de compañías las tiene prácticamente desde el principio que, atascadas, han ido cogiendo polvo en cartera y el mercado no las ha “sabido” reconocer; cuando no las ha castigado con más ahínco si cabe. Que no quiere decir nada inexorable. Igual las reconoce de repente un buen día, pero es que aunque fuera por mera estocástica algunas tendrían que haber dado ya fruto. Es demasiada casualidad -negativa-.

Por ello reitero: cuidado con trampas de valor, que existan catalizadores a medio plazo quizá sí importa Magallanes Microcaps : Cerrando un fondo por interés - nº 775 por Amat, factor cualitativo, etc.

Con respeto al enlace, cuidado con los catalizadores, porque Castro creo que compró el “chicharro” de Golar antes que Paramés y otras top holdings como Navíos llevan ya tiempo dando disgustos con una directiva poco alineada con el accionista, pero está a 0,3 NAV.

Lo que dice Castro es que evita las reestructuraciones (o meter pesos considerables en ellas).

No sé cuánto tiempo lleva Castro Golar y NMM pero su fondo nació en mayo de 2021. El fondo anterior no tengo muy controlado lo que llevaba en él, y si lleva Golar desde tiempo inmemorial. En cualquier caso Castro quiero creer que vende opciones sobre estas acciones, lo cual le procura un rendimiento no desdeñable si la cotización permanece plana.

Me puedo equivocar pero creo que dice algo más que sólo eso. Razón: vídeo presentación de Sigma Internacional, penúltima entrevista podcast en iVoox y última entrevista con Momentum Financial, o como se llame ese canal de Youtube. En las tres ocasiones comenta el tema del catalizador y me parece algo más rico que únicamente evitar reestructuraciones. Lo cual, por otro lado, ya es algo en sí mismo y no está nada mal.

Al final, nadie tiene una bola de cristal y decir que quieres catalizadores entra dentro del mundo de la subjetividad. Qué mejor catalizador que ser un chollo criollo a todas luces y que el mercado haga a tu cotización volar como consecuencia. Pero vamos, como decía en mi enlace de arriba, tenerlo en cuenta dentro del ideario inversor/gestor ya me parece digno de consideración. Él ya ha dicho que no se considera deep value, ergo quizá evite esas empresas que se quedan atascadas durante lustros a pesar de sus múltiplos bajos. No digo que ello no pueda tener también inconvenientes de otro tipo.

Saludos cordiales.

Entiendo la ironía, pero hay otro problema: que no fueran malas compras en su día, pero estando tantos años sin obtener ‘reconocimiento’ se hayan deteriorado y ahora ya no sean tan buenas y el mercado ya no deba darles tal reconocimiento y no lo haga.

Está explicado top, pero aquí hay un twist adicional, porque las 2 variables no tienen que ser evaluadas independientemente, las 2 son inputs del proceso de valoración. Para que ese proceso esté bien, si una empresa se cree que va a crecer sistemáticamente de forma inorgánica, y la TIR(*) de esa reinversión se va a parecer más al ROIC con fondo de comercio, hay que hablar del ROIC con fondo de comercio. Por otro lado, si se piensa que las adquisiciones son cosa del pasado, y cualquier crecimiento que tenga va a ser orgánico, y la TIR de esa reinversión se va a parecer más al ROIC sin fondo de comercio, hay que utilizar el ROIC sin fondo de comercio.

Para el que no se maneje con comodidad con este tipo de conceptos, insisto que no es una opinión mía ni una teoría con la que se puede o no estar de acuerdo, es lo que es: si una empresa para crecer x tiene que salir al mercado a comprar otras empresas a precio de mercado, pagando un extra sobre lo que valdría desarrollar esos activos internamente, eso es pasta adicional que sale del negocio, y por tanto no está disponible para el accionista, comparado con el contrafactual en el que ese crecimiento x es orgánico.

Por lo que si uno quiere que esas 2 variables den una idea del atractivo de una inversión hay que presentarlas de la manera que he contado.

(*) Noten que digo TIR y no ROIC, para dar cabida a aquellas adquisiciones donde el ratio entre los beneficios hoy y la cantidad desembolsada es baja, pero el crecimiento esperado es alto, es decir la TIR es alta, por lo que el ROIC en el futuro terminará siendo alto. Detalle que aprendí recientemente y me ha costado dejar de ganar bastante dinero.TMOOOO ![]()

![]() @Fernando

@Fernando

Cobas habla mucho de esto también. Dicen que dan más peso a las que tienen mayores catalizadores para subir antes.

Lamento decir que el tema de los “catalizadores” se parece demasiado al “Potencial de revalorización”.

Cómo ya no basta decir que las empresas que se compran están infravaloradas, ahora todo el mundo sabe encima el catalizador que hará “aflorar su valor”.

Así a botepronto recuerdo el mítico “Puente de Macao” que iba ser el catalizador para que Keck Seghn subiera como la espuma. Un puente que lleva ya unos años resultando demasiado lejano como el de Cornelius Ryan.

O en el mundo del “shipping” el siempre recurrente “Bajo orderbook de nuevos barcos”. Extraño catalizador que solo funciona en periodos muy cortos y casi siempre impredecibles.

Aah, Keck Seng…

Otra de esas pesadillas. La acción parece muerta, zombi. También es verdad que China lleva una mala temporada. Si algún día aquel mercado vuelve a ser visto con avaros ojos, muchos tickers de allá podrían “resucitar”. No digo que Keck Seng haya de estar entre ellos.

Sobre “catalizadores”, uno también puede fijarse en el momentum de la acción. Creo que Valentum basa en este principio su nombre y filosofía y creo Castro bebe de esa misma idea. Si el volumen de negociación se agolpa rápidamente sobre una acción, uno puede conjeturar que su propensión a ver su valor reconocido es mayor, al contrario que otras que permanecen impasibles, mortecinas, por los lustros de los lustros.

Partiendo de la base que Gabriel Castro me parece TOP para ir de la mano con el (Y con Boluda), le recomendaría que mirase mejor el trackrecord de que disponga cualquier gestor para poder valorar lo más objetivamente un estilo y no crearse sesgos de cosas que pueden pasar. Aunque no tanto como Cobas, a RSR le tocó sufrir lo suyo antes de subir con un cohete (donde se ha apuntado hasta el afilador al fondo).

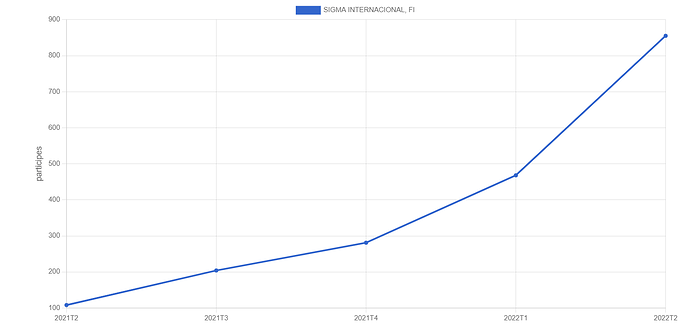

Aquí el aumento de partícipes de Sigma.

En cuanto a los catalizadores, creo que en general todo gestor los tiene en cuenta. Si bien, Paramés reconoció hace poco que el momentum es un factor que ha funcionado ya con una consistencia lo suficientemente buena como para tenerlo en cuenta, puesto que si se invierte en una compañía que vale el doble pero tarda 10 años en llegar a ese valor, al final la rentabilidad es mediocre. Es decir, reconoció que en muchos valores se han metido antes de que tocase.

Por ponerle ejemplos de empresas dentro de Sigma un poco más de la vieja escuela le diré que tiene dentro Obrascon Huarte Lain (OHLA) desde hace un tiempo.

Con la experiencia que tengo dentro del sector de la construcción y que, en no pocas veces, hemos participado en Unión Temporal de Empresas con ellos, le diría por diversos factores que no metería ni un cuarto de euro en ella, empezando por la directiva. Pero seguro que Gabriel lo ha hecho por algún motivo y no seré yo quien juzgue esto y tampoco sería un impedimento para entrar en Sigma.

Si mira la cotización de OHL podría llegar a la misma conclusión que muchos de los comentarios que hace sobre Cobas. En fin, que en todo estilo de inversión tocan buenos y malos momentos, y no nos confundamos, que el value a veces se va a meter en pantanos de donde se puede salir mejor o peor,

No recuerdo eso ni para el fondo más perjudicado de Bolsa nacional.

https://www.finect.com/usuario/aoshi7/articulos/bestinver_bolsa_6_anos_despues

Si recuerdo que, en un estudio con Bestinver Internacional creo recordar, (que nada más sacarlo a mercado se metió un bajón de doble dígito), hicieron el cálculo de determinar cual fue el periodo desde máximos del fondo de inversión y su vuelta a ganar nominal. Por entonces dijeron que el largo plazo lo definían en 10 años. Pero no recuerdo haber hecho el ejercicio. Creo que tampoco es muy trascendente. Como siempre habrá a quien si ha ido haciendo la cartera en unos años a la baja le habrá ido de cine y a otros no tanto si, después de invertir todo, te caen las cosas un 40%.

Fuera de inquietudes de valoración tan interesantes recordarles que, aparte de cuándo hay enormes dispersiones de valoración y esas narrativas, cuándo mejor han ido los fondos de Bestinver ha sido siempre que el Valor Objetivo y el Valor Liquidativo han estado, curiosamente, “muy pegados”. Cosas del momento y sentimiento de mercado…