exacto…

lo de reducir la lista completamente de acuerdo.

Lo de enumerar de mejor a menos buena, tambien…ejercicio estéril por lo casi imposible.

Es una forma de estrujar la neurona.

Abiomed

Veeva

Manhattan Associates

Cognex

Abcam

Chr Hansen

SimCorp

Waters Corp

Edwards Lifescience

Monster Beverage

Spirax-Sarco Engineering

Rightmove

Colgate-Palmolive India

Hindustan Unilever

No es una recomendación de compra.

Un saludo

En esta entrada , una aproximación a una clasificación por factor value

Muy interesante @Helm.

De esas solo oí hablar de :Hansen,Waters,Edwards,Monster.

Nos podría resumir a modo de apuntes…si sabe algo de las otras.

Gracias.

Sure

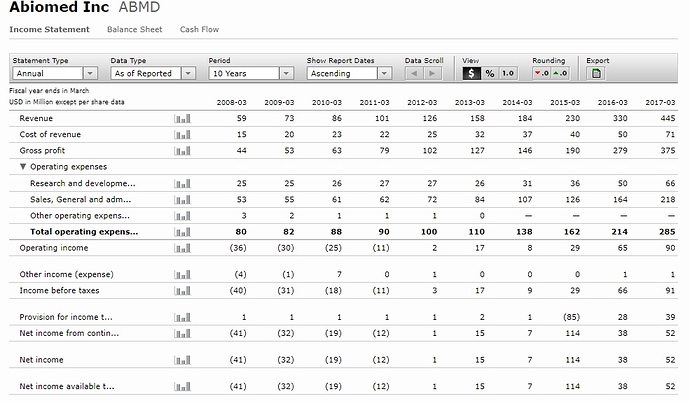

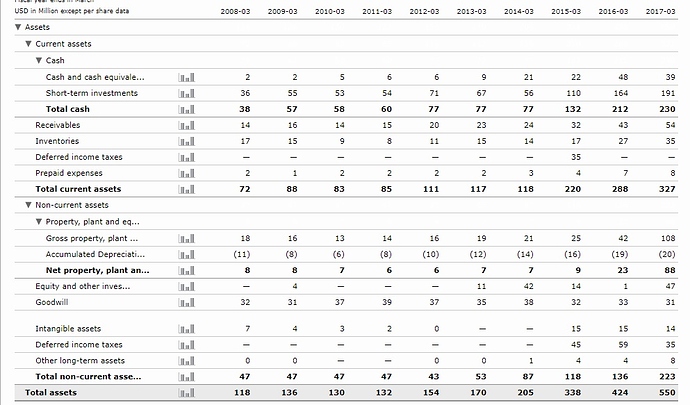

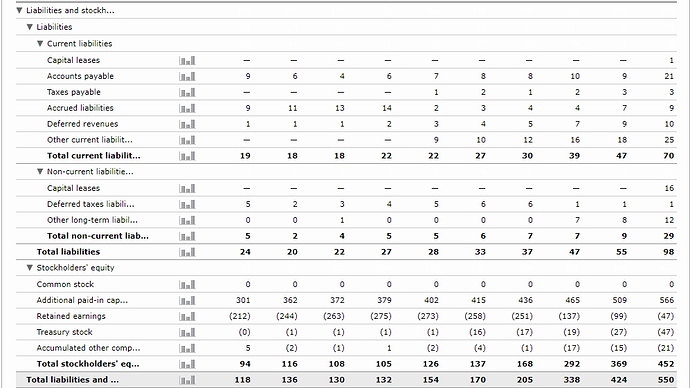

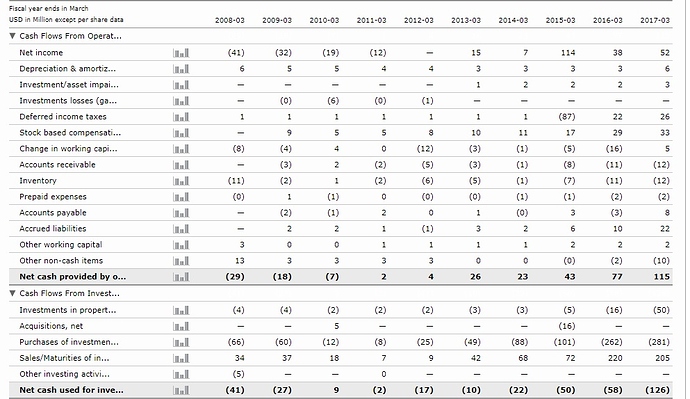

Abiomed provides temporary mechanical circulatory support devices that are primarily used by interventional cardiologists and heart surgeons. The firm’s products are primarily used for patients in need of hemodynamic support before, during, or after angioplasty and heart surgery procedures. They work by improving blood flow to coronary arteries or temporarily performing the pumping function of the heart. Abiomed receives the majority of revenue from its Impella product portfolio, which includes percutaneous micro heart pumps with integration motors and sensors and percutaneous catheter-based axial flow pumps. Abiomed generates the majority of its revenue in the United States.

Luego sigo si interesa

interesa…alguna preferida…seguida…en cartera?

Todas forman en principio parte de mi universo de inversión. Las preferencias dependen del precio. Ahora mismo sólo tengo MANH en cartera. Las demás no me ofrecen margen de seguridad a estos niveles. Pero mi criterio de selección está diseñado para minimizar los falsos positivos, no tanto los falsos negativos, por lo que puede ser que alguna de ellas componga bien a largo plazo a precios actuales.

Eso quiere decir que se concentra en la que menos posibilidades de “bajar”?

Me refiero a que todos tenemos dos formas de equivocarnos: invertir en, llamémoslas, “malas inversiones” o no invertir en “buenas inversiones”. Yo trato de minimizar el número de errores del primer tipo, con lo que abro la puerta para que se me cuelen errores del tipo 2. En estos casos, la distribución de posibles outcomes es muy ancha debido a la alta sensibilidad de cualquier (buen) modelo de valoración con respecto a la duración del período de alto crecimiento y a la tasa de crecimiento en sí.

El segundo error yo creo que sólo es error en la medida que uno comete el primero.

Vamos que si uno invierte en la compañía A que le da buenas rentabilidades en lugar de hacerlo en B que le habría dado mejores, no creo que se trate de ningún “error”.

De hecho creo que estar demasiado pendiente de este segunda tipología de error que comenta, puede llevar a caer en el primero.

Al final se trata de evaluar las buenas y malas inversiones no tanto por los resultados, sino por su coherencia con el proceso de inversión/estrategia que se ha definido de antemano. Esta es la única forma que veo para seguir aprendiendo, porqué los resultados de una inversión analizada de forma aislada, puede depender principalmente de factores sobre los cuales el inversor no tiene ningún control

Pues Pandora está teniendo un fuerte castigo entre ayer hoy…

¿Será que están de presentaciones y no se esperaba tanto crecimiento?

Parece que en el Q1 han ganado un 1% menos.

http://investor.pandoragroup.com/releasedetail.cfm?ReleaseID=1067417

http://investor.pandoragroup.com/events.cfm

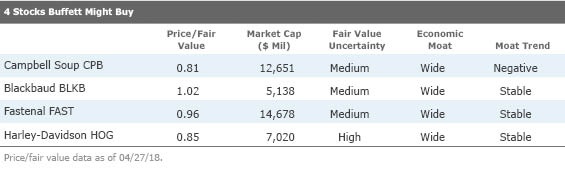

4 Valores que compraría Buffett según Morningstar

Me llama la atención CPB a PER 13 con una revalorización del -31% a 1 año y HOG a PER 12 con una revalorización del -23,90% a 1 año. Compañías de calidad que se están poniendo baratas.

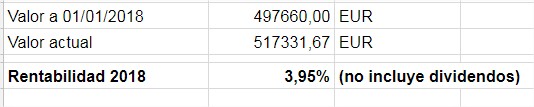

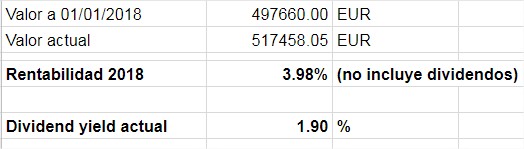

A punto de cerrar el 3r trimestre cerca del 4% (sin contar los dividendos)

Edito, he añadido unas columnas para importar el dividend yield (de yahoo finance) no coge algunos datos pero da una idea de la rentabilidad por dividendo, a añadir a la revalorización anual.

Daniel si le da un vistazo a Sika creo que supera el 4%, Enhorabuena por el Teforras

Gracias, justamente veo que ha habido cambio en el capital de SIKA, he reajustado la hoja de cálculo.

También he añadido a mano los dividendos que no aparecen en Yahoo Finance, por suerte no eran muchos.

La rentabilidad para 2.018 parece que se acercará al 10%, lo cual no está nada mal. Ahora habría que reinsertar esos dividendos para tener en 2.019 un valor real de la rentabilidad. A mi modo de ver, lo invertiría en las 5-10 que mejor se hayan comportado, de manera que la cartera se vaya concentrando ella sola con los años en los mejores valores.

Actualmente, en mi cartera tengo 16 de los +D51, cuando tenga todos, abriré la TFORRAS S.A., por si alguien quiere unirse a pagar 0 comisiones…

Acaba el año con un -7,35% con una rentabilidad por dividendo de 2,35%, así que un redondo -5%

Que para lo que han hecho algunos fondos, para ser este un índice semi-improvisado no está nada mal.

Y ahora paso siguiente, qué hacemos con la liquidez dejada por los dividendos? Todo a tabaco?

Proponen algun cambio? Si es así presenten a su(s) nominada(s) de entrada y de salida.

Hay alguna buenorra que se quedó fuera como Nestlé que bien estaría en el índice, y de salida alguna como Pandora que ha perdido su brillo.

yo la meteria en inditex la liquidez por dividendos.

¿Qué tal la entrada de Amadeus?