Personalmente, pienso que Pandora sigue siendo buen empresa y el primer fabricante de joyas mundial. Añadiría Nestlé y pasaría a llamarle +D52. Creo que un -5% dada la casuística de 2.018 le coloca Sr. @DanGates entre el top five de gestores value españoles ahora mismo. Espere que el mercado suba, y verán donde queda el resto.

Yo hay empresas que no tengo ni idea ni que son: Beiersdorf, PPG Industries, Plastic Omnium, Burelle, Fortive, ABB o Atlas Copco. Además no es que hayan tenido un gran desempeño tampoco.

Otras que por un motivo u otro las rotaría: Anheuser Busch, Apollo, Pandora o Gilead,

Entradas??? Nestlé (creo que es una básica), MMM, Bayer, Basf, Unibail , ADP, Exxon, Home Depot, LMT, LOW, Medtronic, BDX, NEE, Pepsico, Qcom, Sbux, Danone, L´Oreal o Siemens por ejemplo.

Gracias por la mención Emilio, pero sabe muy bien que fue usted el creador de la filosofía que dio vida al índice +D51

donde se fueron añadiendo otros ilustres del foro con sus ideas, yo lo único que hice fue pasar estas ideas a la hoja de seguimiento para poder seguirla año a año y enfrentarla a los índices y otros fondos de gestión activa (por cierto creo que @scribe lleva un seguimiento de fondos concentrados, guiño, guiño)

Son empresas que surgieron de forma casi espontánea en el hilo de obligada lectura sobre el Vagüe Investing por @emgocor

Beiersdorf, la próxima vez que se hidrate la piel con Nivea lea la letra pequeña del bote y aparecerá ante sus ojos Nuestras Marcas | Beiersdorf

PPG Industries, más de 100 años pintando y recubriendo hogares, coches y barcos http://corporate.ppg.com/Businesses.aspx

Plastic Omnium y Burelle, componentes de automóvil y el holding de sus dueños, pero aquí @jvas se lo explica con todo lujo de detalles: https://www.youtube.com/watch?v=rfw8i9Fs0_8

Fortive, es un conglomerado industrial Our Work | Fortive

ABB, sector industrial líder en sector eléctrico, motores, automatización, robótica… https://new.abb.com/

Atlas Copco, otro gigante industrial, si alguna vez entra en una fábrica, sea cual sea, tendrá suministro de aire comprimido y los compresores serán probablemente Atlas Copco, tienen también maquinaria pesada en construcción y minería…https://new.abb.com/

Todas las que cita como posibles entradas son más que dignas, así como Amadeus que propone @malagaga , pero tal vez lo más sensato para ser fiel al vagüe investing es no tocar la cartera y ver qué tal lo hace en al menos 3 años sin cambiar nada, voy a repartir los dividendos cobrados entre las existentes y enlazaré la actualización.

Ahora mismo, mi cartera podría llamarse +33 Global Teforras Porfolio. Voy incorporando una cada año hasta llegar +D51. Normalmente, invierto los dividendos en una de las que no tengo, preferiblemente con PER<10 y/o dividendos >5% y cuando el mercado la denostó, como Apple ahora mismo, que parece que vaya a caer como Nokia. Esta filosofía, aunque sencilla, la veo imposible de automatizar, porque se basa en la psicología contrarian del inversor, y no creo que sea fácil programar una máquina para hacer lo contrario de lo que uno piensa.

Con respecto a las incorporaciones, PPG es una empresa increíble, y además, absolutamente todas las casas del mundo se deben pintar regularmente, al menos mientras existan seres humanos.

Si hacemos más de un cambio al año, perdemos la filosofía Vagüe. Debemos controlar esa ansiedad humana que nos lleva a realizar cambios para batir al mercado. Hay que tener en cuenta que desbancar a empresas con tanto capital, es casi un milagro. Por el camino habrá absorciones, cambios de denominación, spin-offs y un sinfín de acontecimientos. El objetivo es dormir más, y esforzarse menos en obtener el máximo rendimiento posible.

No olviden que el tiempo es el bien más preciado que tiene el ser humano, y lo único que nunca volverá.

Disfruten de la Víspera de la visita de SSMM los Reyes Magos!!

Actualización 2019

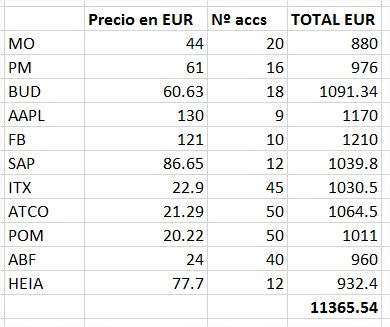

Cobrados durante 2018 un total de 11.352 € en dividendos, para mantener la filosofía Vagüe Investing no se modifica ninguna empresa en cartera, lo cobrado en dividendos lo he repartido en empresas que habían caído ya que la idea original fue 51 empresas equiponderadas en 10.000 € cada una, he puesto más o menos 1.000 € en 11 empresas, quedando la lista de la compra así:

Quien quiera proponer algún cambio o idea, que hable ahora o calle para siempre (o hasta inicio 2020).

En el link al excel de Google docs del mensaje inicial pueden como siempre ver la cartera en tiempo real.

Yo soy de la opinión de reinsertar los dividendos de lo que genera cada una en ella misma, así se potencian más las de mayor calidad, y las peores, poco a poco se van descolgando. Apruebo el método @DanGates y, además, apuesto una paella en el mejor restaurante valenciano con cualquiera a que ningún gestor de autor escogido pueda batirla para 2.028.

La bebida será Champagne de LVMH, para apostar por nuestras cotizadas.

Lleva un +10.99% (sin dividendos) el teforras portfolio desde principio de año frente al 11.05% del sp500 total return

Tal y como dice @emgocor se podía hacer otra hoja donde los dividendos se reinsertan en la propia empresa. Aunque coincido con el autor que tienen utilidad para rebalancear la cartera.

Gracias por la iniciativa, por favor siéntase libre de copiar la hoja de cálculo a su Gdrive y rebalancear los dividendos de otra manera, en definitiva esto se trata de un ejercicio de largo plazo y ver hasta qué punto una selección de buenas empresas lo pueden hacer bien a largo plazo.

Cómo se reasignen los dividendos cambiará algo el retorno a muy largo plazo pero creo que el grueso de rentabilidad no se verá excesivamente afectado. Pero ya le digo, adelante en llevar otro escenario de reinversión (yo no lo hago porque me temo que no habría una sola alternativa, y bastante con llevar una).

Sobre el rebalanceo del primer fin de año, para serles sincero no le di muchas vueltas, coincidió con la caída del mercado y el value que llevo dentro le dio a los elefantes caídos de la lista.

Gracias @Pcas!! Resultados en línea de los esperado. Imagínense una S.A. Sin comisiones con esa cartera y cotizando en el contínuo…

Suena jugoso. Empezando con la acción a 100€ en unos añitos ya estaría la gente pidiendo splits para poder venir a nuestras paellas de accionistas. Habria stands de Marlboro, Moet, Mickey mouse y Heineken, todos dentro de un A380 abandonado. Solo vicios.

Mis pocos conocimientos de fiscalidad hacen que soñar en ese terreno me sea un poco dificil.

Como tendría que pagar a Hacienda nuestra +D51.A??

Fiscalmente nos penalizaría sin duda, porque en España te fríen a impuestos más que en los países nórdicos. Aún así los resultados sería no excelentes. Otra opción es poner la sede en UK…

Dadas las características del +D51, creo que sería mucho más justo compararlo con el MSCI World, que solo con el SP500. Esto le otorga una victoria clara por un 9,10% del MSCI WORLD, frente al 10,99% del TFRRS…

Las 10 primeras posiciones del índice después de más de un año están:

| Top 10 | Peso |

|---|---|

| Mastercard | 2.91% |

| Amazon | 2.73% |

| Dassault Systemes | 2.72% |

| Nike | 2.61% |

| Visa | 2.59% |

| Microsoft | 2.56% |

| Airbus | 2.52% |

| Danaher | 2.37% |

| Apple | 2.23% |

| Pernod Ricard | 2.22% |

Rentabilidad a estas alturas de Febrero 11.59% sin contar dividendos que se sumarán a final de año (por lo que no suman al interés compuesto durante el año)

TFRRS!!!

Puede Ud. @DanGates hacer un detalle los costos del fondo y las horas de analista dedicadas??

Muy amable.

Y díganos por favor @DanGates, como le exige MiFID II, si asumiría usted los resultados los costes de ‘research’ o se los trasladaría a sus copartícipes y sin embargo amigos.

La grandeza del teforras portfolio reside en su calidad a bajo coste, herencia del vagüe investing.

Desayunamos en McDonald’s y nos pagamos nuestros billetes de avión (en realidad no viajamos, hablamos por el foro).

Solo falta que Vanguard se decida a replicarlo, con mínimas comisiones como es costumbre, por supuesto.

+15,16% sin contar dividendos YTD. En el top Three de fondos internacionales, mejor que Cobas, Metavalor, AZ y Magallanes. Al nivel del Fundsmith ahora mismo, y sin hacer NADA…

Sigues buscando minas de Uranio???

Una selección de empresas mejor que la media del mercado a la larga es de esperar que lo haga mejor que el mercado.

Lo malo es cuando cobras un 2% por eso y no dejas nada para el inversor.