A raíz de cosas que me han ido preguntando personas cercanas estos últimos meses acerca de las distintas clases que puede tener un fondo de inversión, voy a traerles hoy un pequeño resumen para ver si puedo ayudar a alguien que aún no lo sepa, a diferenciar todas las clases de un mismo fondo que hay disponibles a la hora de contratarlo.

Para empezar, dividiría las clases de los fondos en 2 partes que luego se desglosarán en muchas partes más, que son los fondos UCITS y los que no lo son:

-Fondos UCITS (Undertakings for the Collective Investment of Transferable Securities):

Básicamente este tipo de fondos y cito textualmente, son los que:

“se refieren a la directiva de la Unión Europea que permite a las instituciones de inversión colectiva operar de forma transfronteriza”

“Básicamente, UCITS es el pasaporte europeo para las gestoras y los fondos.

Aplicado en concreto a los fondos, el estatuto UCITS te da una serie de normas, basadas no tanto en la solvencia, como en la diversificación, que el fondo invierta en más de seis valores, etc. En teoría, esto permite ampliar el mercado único y reducir costes para que las gestoras puedan operar por toda Europa.”

En resumen, los fondos con esta nomenclatura, son traspasables y contratables por toda Europa.

Les dejo un artículo publicado por el IEB donde pueden entrar en mayor profundidad acerca de este tema:

https://www.ieb.es/que-son-fondos-ucits/

Como ahora intuirán, los que no son UCITS no cuentan con estas ventajas mencionadas en la parte superior.

Como resumen, intenten buscar esta nomenclatura o que sean en el folleto “UCITS” para evitar problemas a la hora de poder ser traspasados. Si no lo son, tendrán que venderlo y pasar por hacienda aunque después vayan a contratar de nuevo otro fondo y estarán “sometidos” a la legislación del país de donde esté domiciliado el fondo y no dependerán de la legislación europea como tal.

1.Tipos de fondos según su comisión o clase de letra:

Muchas veces cuando entran en un comercializador para suscribir un fondo, verán que tienen en muchas ocasiones distintas clases para el mismo producto, que suelen llevar distintas letras.

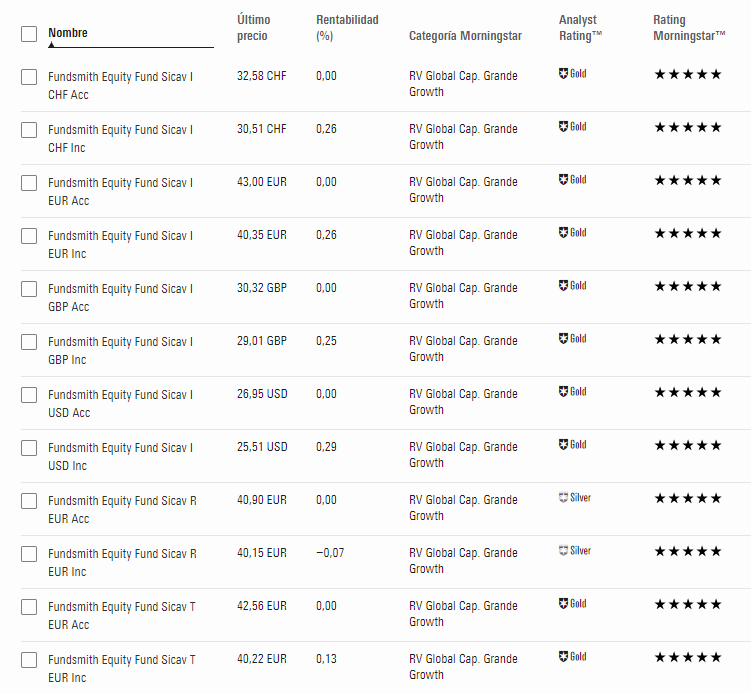

Vamos a poner para que sea más visual y entendible un fondo que sea conocido y famoso por los miembros de la comunidad que en este caso será, el maravilloso fondo de Terry, Fundsmith:

Aquí tienen el fondo del señor Terry, pero con 13 clases distintas.

¿Parece difícil elegir una verdad?

Les diré que todas estas clases llevan las mismas empresas en cartera, pero que cada una es distinta en cuanto a la divisa a la que cotiza o la comisión que se aplica en dicha clase.

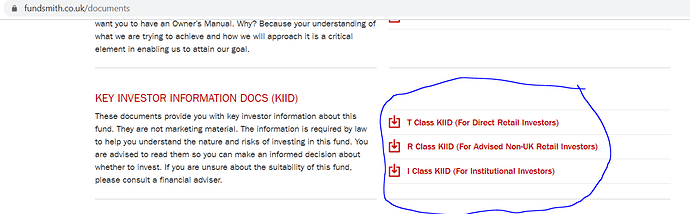

Como ven, Terry es algo “simplista” a la hora de ofrecer el producto y únicamente (Que se dice pronto) tiene tres clases aparentes que son la ( I ), la ( R ) y la ( T ) pero con diferentes divisas etc…

Pero no se piensen que son muchas, hay vehículos que he visto de ciertas casas (“Más globales”) que tienen más de 6 letras y cada uno es diferente al otro.

De hecho, para nosotros en España, existe creada una clase que la llama ( E ) entiendo que viene de la inicial de (E) spaña, aunque a mí me gusta llamarla para (E) stúpidos.

Dicha clase, está creada fundamentalmente para los comercializadores (Principalmente la red bancaria) donde se aplican unas comisiones elevadísimas que de hecho, se aceptan por la incultura financiera y la indecencia únicamente, en este nuestro país.

Vayamos ahora a desarrollar las clases y qué significa cada una de ellas.

-Clases Limpias:

Son aquellas clases que tienen la comisión aplicada que va íntegramente para la gestora y es la que aplican por gestionar el dinero del fondo

-Clases “Sucias”:

Son aquellas que además de la comisión aplicada que va íntegramente para la gestora y es la que aplican por gestionar el dinero del fondo, tienen una comisión extra (Lo llaman en la industria retrocesión) que se la queda el comercializador por distribuirlo o comercializarlo.

Hay situaciones donde los comercializadores ofrecen la clase limpia (0 comisiones para ellos) pero que a cambio de eso, a uno le cobran una comisión de custodia por mantenerle ese fondo todos los años (De algo tendrán que comer).

-Clases únicamente para determinado "Tipo de inversor"

Como comprenderán, no es lo mismo ofrecer un fondo que nos exige una inversión mínima de 100€ (Con los gastos administrativos y de gestión que esto requiere para una gestora por cada operación), que una clase con una inversión mínima de por ejemplo 1.000.000€.

En este caso, la gestora está por una única operación, ingresando mucho más dinero por lo que, tiene sentido que a la clase que acepta una inversión mínima de 100€ se la aplique una comisión más alta que al que mete de golpe ese 1.000.000€.

Las clases por lo general con la letra ( I ) suelen ser para inversores (I)nstitucionales (Family offices, otros fondos de inversión, gente con mucho dinero…) que tienen unas inversiones mínimas mucho superiores y por lo consiguiente, “se merecen” unas menores comisiones.

-Clases de diferente divisa:

Muchas veces vemos la terminación de las clases de los fondos (EUR), (USD), (GBP). En este caso diariamente aunque el fondo tenga posiciones en otras divisas, se cambiará automáticamente al tipo de cambio al que esté cotizando cada una.

¿Recomendación? Si vivimos en euros y cobramos en euros, yo lo contrataría en euros para evitarnos líos.

2. Clases de fondos con compromiso de permanencia:

Este caso es menos común pero por ejemplo podemos encontrar clases con menores comisiones con el mismo importe mínimo de inversión, pero con un compromiso de permanecia superior donde se nos penalizará si salimos antes de que se cumpla el mismo.

En este caso se me ocurre por ejemplo el caso del fondo de Magallanes Microcaps:

-

Magallanes Microcaps Europe B FI|ES0159202011 (Comisión del 1,75% pero con penalización del 5% si lo retiras antes de 5 años)

-

Magallanes Microcaps Europe C FI|ES0159202003 (Comisión del 2,00% pero con penalización del 5% si lo retiras antes de 1 año)

Como ven, la diferencia en la comisión de gestión se diferencia entre tener que mantenerlo de 1 año a 5 años.

En cierto modo si lo piensan, tiene sentido que se premie a un inversor por permanecer más en el fondo dado que además de mostrar su compromiso, pues hace que la gestión administrativa sea menor en el segundo caso que “no generaría” costes administrativos en un plazo mínimo de 5 años con diferencia al de 1.

3. Fondos de Acumulación y Fondos de Distribución:

-Fondos de Acumulación:

Estos fondos tienen la característica de que no reparten beneficios o dividendos por lo que si reciben algún dividendo o ingreso por una venta determinada, no lo reparten y se sigue capitalizando dentro del vehículo tributando por menos impuestos de por los que tributaríamos nosotros como personas físicas si nos lo repartieran.

-Fondos de Distribución:

Estos fondos sí que reparten una parte a sus partícipes. Muchas veces suelen repartir el propio dividendo o cupones que han recibido de las propias inversiones que llevan dentro o directamente se imponen una cantidad a repartir cada periodo para que llegue al inversor. En este tipo de producto hay una desventaja que es la de pasar por hacienda cada vez que nos reparta mientras que en los de acumulación, hasta que no vendamos el fondo, se sigue capitalizando dentro ese beneficio o reparto recibido.

Cada uno tiene su función para cada tipo de inversor, uno puede ser interesante en el periodo en el que nos encontremos ahorrando y el otro puede ser interesante para cuando queramos empezar a disfrutar ya de los rendimientos obtenidos.

De una manera u otra, el de acumulación es el más completo dado que nosotros mismos podemos distribuirnos esa parte vendiendo las participaciones si queremos.

Con todo esto explicado la recomendación viene ahora:

- Intenten buscar el comercializador que tenga la clase más limpia de cada fondo.

- Tengan en cuenta que si encuentran un comercializador que ofrece gratis la clase más limpia, en algún momento pueden intentar monetizar esto porque nadie trabaja gratis.

- Muchas veces compensa pagar un 0.25% de comisión de custodia al año si la alternativa que no lleva comisión de custodia es un 0.50% más cara (Se me ocurre el caso de Renta4 con Fundsmith con su clase R y su clase T).

- Asegúrense primero de ir a la gestora para ver todas las clases que tiene el fondo que les guste e intenten buscar un comercializador que les cobre un precio justo.

Que tenga un feliz fin de semana señores!

) Una grandísima aportación para aquellos que están empezando en el mundo fondil … ojalá hubiera tenido toda esa información tan bien contada cuando contraté mi primer fondo

) Una grandísima aportación para aquellos que están empezando en el mundo fondil … ojalá hubiera tenido toda esa información tan bien contada cuando contraté mi primer fondo