Muchísimas gracias @ignatius. La verdad es que la paternidad es lo mejor que le ha podido pasar a uno

Muy interesante su post @Sir_Arthur, me veo reflejado en algunos aspectos tanto personales (yo tambien soy padre tardío), como especialmente en el apartado de los objetivos, con parrafos que podría haber redactado yo mismo, pues reflejan perfectamente algunas de mis inquietudes.

Le felicito porque no es sencillo tener claro para que es realmente importante el dinero, y creo humildemente que usted lo tiene clarísimo.

En un país en el que una parte muy importante de la poblacion vive al día, no le interesa ahorrar lo más minimo y piensa basicamente en consumir y adquirir bienes para aparentar un cierto status, le honra preocuparse porque la cartera sirva para cuidar a quienes realmente importan y darles la mayor calidad de vida y oportunidades posibles.

Asimismo, la estructura de su cartera me parece muy coherente, así que enhorabuena y a seguir el proceso.

Muchísimas gracias @renta. Agradezco profundamente sus palabras muy especialmente teniendo en cuenta la experiencia que usted acumula ya en los mercados, muchísimo mayor que la mia.

En esto soy solo un principiante que, dada la poca experiencia que uno tiene en renta variable, intenta aprender de errores ajenos y propios, aunque los propios hayan sido cometidos mayoritariamente en otro tipo de activos.

Me gusta buscar más las analogías en los comportamientos humanos y en los diferentes activos de inversión que las diferencias o posibles descorrelaciones. Creo humildemente que se puede aprender mucho de ello.

Interesantísima lectura @Sir_Arthur, de verdad. Leer los ejercicios de introspección que otros hacen sobre su vida inversora, me parece una forma maravillosa de aprender, de obligarse a repensar la propia cartera.

Me surge una pregunta, en parte porque es algo recurrente en las preguntas que yo me hago sobre mi cartera. ¿La renta fija? Veo que no lleva renta fija más allá de la liquidez. En algún momento se ha planteado tener una parte en fondos activos o indexados de renta fija, o prefiere mantenerla directamente como liquidez y no complicarse.

Muchas gracias y enhorabuena por la cartera.

Muchísimas gracias @jorg3 por sus comentarios. Personalmente la inversión en renta fija en estos momentos no la termino de ver clara, especialmente la relación riesgo-rentabilidad, por lo que prefiero mantenerme al margen de ella. Prefiero en estos momentos la liquidez.

@Sir_Arthur sin ánimo de hacer un comentario que, tanto por mi parte personal, la de +D y la Adarve, pudiera resultar ventajista, opino como otras tantas personas de la comunidad que su aportación es digna de escribir como inicio de hilo. Un ejemplo de humildad, racionalidad y, sobre todo, de vida.

Haremos lo posible para que ciertas aportaciones “no se pierdan” en el tiempo y en el abismo que son ciertos hilos cuyos mensajes se hacen efímeros cuándo tendrían que permanecer atemporales por su valor, y el esfuerzo de su dedicación.

Hago extensivo dicho comentario para todas las aportaciones en los diferentes post y personas que de forma altruista comparten su conocimiento y pensamiento.

Muy agradecidos, también, de saber que nos conoció por otros medios y ello, además, nos anima a tratar de prodigarnos en “otras redes” dónde pensamos que será de gran valor hacer extensiva nuestra comunidad.

Ejemplos como el suyo dan todo el sentido a que sigamos en el camino. Muchas gracias por ello a usted y al resto de la comunidad.

Muchísimas gracias por sus comentarios @MAA, especialmente viniendo de personas como usted, para mi un ejemplo de moderación y sentido común.

Si le soy sincero, tenía muchas ganas de preparar el escrito, pero la falta de tiempo me obligaba a ir posponiéndolo hasta que, con la llegada de las vacaciones de navidad, pude ir redactándolo durante varios días.

Me siento realmente abrumado y halagado por la acogida que ha tenido en la comunidad. La verdad es que no me lo esperaba, ya que, siendo sincero, tampoco uno acumula la experiencia en los mercados que tienen otros foreros, aunque los castañazos sufridos en otro tipo de activos, le ayudan a uno a extraer enseñanzas que pueden ser transversales.

Por ello y por no enmarañar el foro con mas posts que dificultan encontrar otros grandes posts que son realmente joyas atemporales, no me parecía humildemente que mis reflexiones pudieran estar a la altura.

No obstante, si según el criterio de los responsables del foro, las reflexiones pueden ser interesantes y merecen un post independiente, no tengo por mi parte ninguna objeción, sino todo lo contrario, un agradecimiento de todo corazón a toda la comunidad.

No tiene que excusarse de nada, Sir Arthur, en mi caso le sigo con mucho interés por como Ud. razona.

Y como Ud. razona muy bien, lo primero que se ha preguntado es: Vaya, ¿pero este tipo que solo suelta estupideces que sabrá lo que es un razonamiento?

Pues lo sé muy bien, créame y se lo demuestro, es la explicación a una vida profesional de modesto éxito sin haber dado un palo al agua salvo en un punto, siempre he dado gracias a los dioses por dos habilidades que me han dado, tener una memoria que empiezo a perder y saber calar a los tipos cuyo perfil pudiera servirme para disimular el mío y alcanzar los objetivos por lo que he cobrado, siempre, un excesivo sueldo.

En relación a lo memoria ya di cuenta en otra tontería, pero le aseguro que, salvo un error, un muy lamentable error que no viene al caso, he acertado siempre escogiendo a los equipos con los que he colaborado, lo de colaborar es un decir pues están para que tenga que colaborar poco.

Razona Ud. muy bien y, créame, vista mi trayectoria, en mi caso no es halago, es algo mejor, puro interés.

Muchísimas gracias por sus comentarios @CalimeroRex. Lo de saber elegir de quien rodearse es muestra de una gran inteligencia por su parte, de lo que no me cabe ninguna duda. Solamente su fino sentido del humor denota una inteligencia fuera de lo común.

Lo último para no desvirtuar el hilo, que yo me enrollo y al final viene el desastre.

Gracias sinceras por sus palabras, Sir Arthur, pero se confunde.

No soy un tipo inteligente ni nunca me he tenido por tal. He tenido la suerte de conocer a gente inteligente, se apreciarlo porque con mi medio dedo de frente llego a ello, tanto a nivel profesional, amistad o simple trato social, ha sido una autentica suerte cruzarme con ellos. Ud., el foro y sus participes son buen ejemplo.

De lo que si siento una cierta satisfacción si me perdona la presunción, cuando estaba en activo, en los casos que he tenido que aportar mi currículo personal, académico y profesional, la calificación que he obtenido siempre ha sido la de “este tipo no es tonto”, una opinión que agradezco y supera ampliamente mis expectativas.

Aunque en la vida se necesitan más habilidades que las anteriores, tanto la inteligencia como el no ser tonto ayudan bastante, le hablo por mi experiencia, en mi caso sin excesos, no soy propietario de un velero, es un hecho que me duele mucho reconocer y hasta hoy, ya mayorcito, es un trauma que arrastro y cuyo inmenso dolor, angustia y vergüenza no he conseguido aliviar y durará mientras viva. Todos llevamos a lo largo de la vida a nuestras espaldas una pesada mochila cargada con nuestras miserias y la mía, por evidente, hasta puede medirse: 12 metros de eslora, 4 de manga y 1,90 de calado, me consuela el saber que las medidas de mi fracaso son perfectas.

Por abundar en el tema y si me permite la broma, las medidas que a mi siempre me han generado mas dolores de cabeza han sido las de 90-60-90 ![]()

![]()

¿No le parece elevada la comisión de la versión de Luxemburgo de AZ?

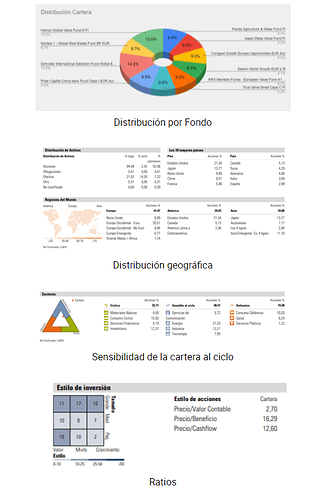

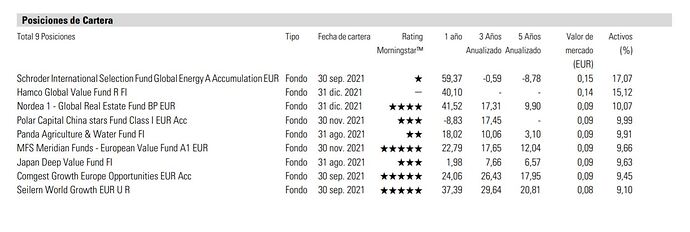

Buenas tardes foreros, a continuación (y después de realizar cambios de cara a 2022) voy a exponer mi cartera de inversión formada a final del 2021 para encarar los siguientes años. Para tener claro el objetivo:

- No se van a realizar aportaciones

- Busco la revalorización a largo plazo, como mínimo >5y

- No se necesita del capital invertido

Por resumir la estrategia, el entorno macroeconómico actual me ha hecho pensar en posicionarme en aquellos sectores que funcionan bien con una inflación alta, subidas de tasas de interés y evitar, en la medida que se pueda, aquellas bolsas o sectores con las valoraciones más altas.

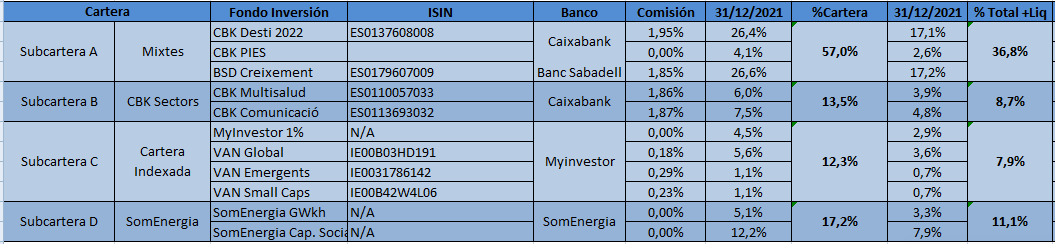

Como podéis observar he intentado buscar fondos que apuesten por China y Japón y disminuya el peso que suelen llevar las carteras de EEUU y Europa. La bolsa china en mínimos de hace una década y la japonesa creo que tienen valoraciones muy razonables y un potencial de revalorización que no tienen otras bolsas.

Por otra parte he apostado por la energía como sector ganador en 2022 (o almenos la primera parte) industria e inmobiliario, creo que el entorno seguirá favoreciendo a estos sectores a pesar de la gran subida que llevan estos últimos meses.

Me gustaría que me comentaran su opinión/crítica sobre la cartera y posibles sugerencias.

Dos reflexiones que aun sigo dando vueltas a pesar de haber tomado ya una decisión (aunque me gustaría que opinaran sobre esto tambíen)

1º. Comentar que llevaba en cartera el AXA de bonos ligados a la inflación, pero creo que duración larga se va a ver afectada con la expectativa de tipos de interés, y me había planteado por alguno de corta duración HY, pero finalmente he decidido mirar al largo plazo y quedarme 100% RV.

2º. Los dos fondos de crecimiento, el seilern y el comgest, me preocupan si una subida de tipos más agresiva de la que se espera puede contraer las valoraciones y que me lastre la rentabilidad de la cartera, pero me gustan los gestores, creo que las posiciones son inteligentes y si no se produce ese escenario podría volver a brillar ese tipo de carteras.

La sobreponderación en china respecto a EEUU es que mientras que EEUU está ya en la fase final del ciclo, china aun n ha empezado el recovery, en China están bajando tipos , disminuyendo el coeficiente de caja para inyectar liquidez al mercado y la bolsa está a un per forward de 12, mientras que EEUU va a subir tipos, empezar a retirar estímulos y lo que es pero, reducir el balance…

Creo que son bastantes argumentos para intentar infraponderar EEUU en las carteras y más aun el sector tecnológico frente a otros como pueden ser finanzas, industriales o materials… aunque como nadie tiene una bola de cristal…

En mi opinión apostar por EEUU ahora mismo quizá sea demasiado arriesgado y más si te indexas ya que los sectores que pienso que pueden tener mejor comportamiento tienen muy poco peso en el SP500, y para hacer stock picking prefiero que los gestores lo hagan en mercados más baratos.

Por el tema del size de las compañías, as small y midcaps están en descuento frente a las big cap en estos momentos, y aunque es cierto que se comportan peor en épocas con volatilidad como la que me espero en este 2022, a largo plazo acaban teniendo un rendimiento superior de media que las de gran capitalización.

Cualquier sugerencia es bienvenida¡¡

Muchas gracias

Podría usted especificar los fondos, no se aprecia bien en la imagen. Saludos

Buenos días,

He estado leyendo este hilo des de el inicio, com he hecho con otros muchos hilos +Dividendos y me ha aportado muchísima información.

Y claro, si ya tenía muchas dudas de mi cartera familiar (mia y de mi mujer), ahora tengo aún más. Me gustaría que ustedes pudieran echar un ojo a nuestra humilde y desestructurada cartera de fondos y solventar mis dudas.

INTRODUCCIÓN

Para que sea más fácil, pondré los nombre de las sub-carteras con un poco de significado del background de la misma. Entre paréntesis, incio de subcartera.

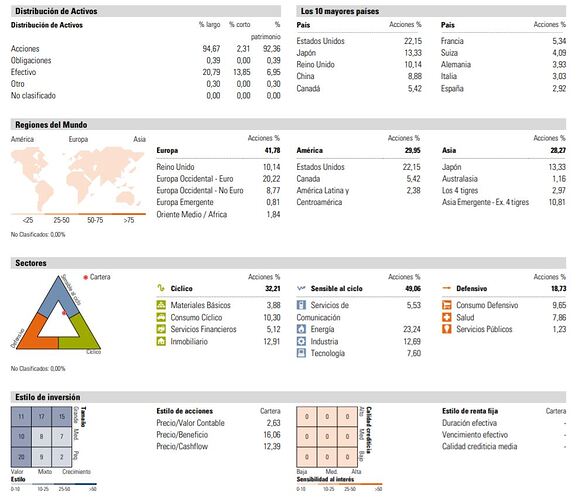

-

Cartera “Hola señor comercial del banco, que tendría para poner mis ahorros” o Cartera de Fondos Mixtos (2015 y 2020)

-

Cartera “Ha bajado la bolsa por el Covid19, voy a ver que fondos tiene mi banco y contrataré una pequeña cantidad” o Cartera de Fondos Sectoriales (Abr 2020)

-

Cartera “He descubierto que hay inversión más allá de mi banco, empiezo con una cartera indexada” o Cartera Indexada (Sep 2021)

-

Cartera “Soy socio de la Cooperativa SomEnergia y quiero aportar” o Cartera SomEnergia (2014, 2015 y 2020)

Como ven, he pasado por diferentes estados de conocimiento inversor y en ellos he ido invirtiendo con los productos que tenia encima de la mesa. Por suerte mi conocimiento ha aumentado, aunque soy un simple peón en el tablero de +Dividendos (y con mucha honra y viendo el nivel del tablero, como peón me quedaré).

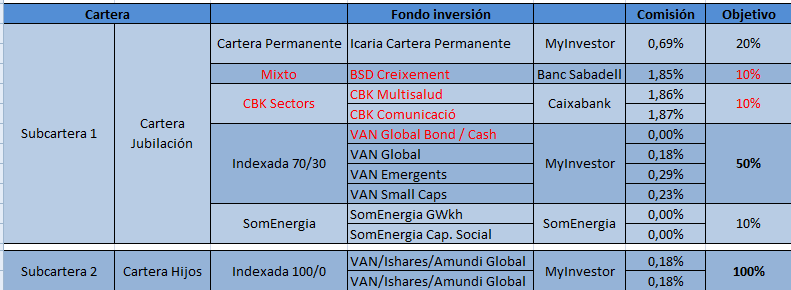

Y para resumir esta es la situación a día 31/diciembre/2021

Liquidez 35%

Capital invertido 65% (Renta fija 14%, Renta variable 14%, Renta mixta 37%)

Fondo de emergencia 1 año de gastos familiares

Capital Invertido

El capital invertido está separado en 4 sub-carteras que han crecido sin un objetivo claro, aunque siempre con un horizonte temporal largo. Pero a día de hoy creo que he llegado a un punto de conocimiento básico pero suficiente como para no sentirme cómodo con los productos que más peso tienen en mi cartera de inversión.

NUDO

Como he comentado anteriormente, somos un matrimonio de 43 años (ella autónoma con trabajo asegurado y yo trabajador asalariado cualificado) con dos niños de 2 y 4 años. No tenemos ninguna deuda hipotecaria y ahora mismo solo prevemos un gasto grande en los próximos años por ampliación del negocio de mi mujer. El plazo es incierto debido a un litigio familiar, pero el fondo de emergencia está aumentado cada año para sufragar el gasto y no tener que hacer ninguna descapitalización de la inversión.

Horizontes temporales

A los dos nos quedan entre 20 y 25 años hasta nuestro retiro, y a nuestros hijos les quedan 14 y 16 años aproximadamente hasta que potencialmente vayan a la universidad.

Nuestra intención es agrupar las cuatro subcarteras iniciales en la Subcartera 1 para nuestro retiro ya que mi confianza en las jubilaciones públicas en 2045 es nulo y empezar la Subcartera 2 para nuestros hijos para que tengan un sustento económico en la etapa tan difícil pero a la vez tan importante que van des de la finalización de la secundaria hasta el inicio del la estabilidad económica con tu carrera profesional.

Carteras

Subcartera 1: aprox 60/40 (Considerando que el mixto pasaria a RV)

Subcartera 2 100/0

DESENLACE

Aunque parezca raro, empiezo mi racional con la Subcartera 2, ya que será de nueva creación y la empezaremos durante el primer semestre de 2022 en algún momento de corrección del mercado, ya que hasta hace un par de semanas, EMHO y sobretodo basándome en algunos post de grandes Dividenders de los que he aprendido, muchos valores y muchos fondos tenian altos ratios P/E. Puede que esta corrección de Enero sea el momento de iniciar la Subcartera 2.

Constará de dos fondos indexados al MSCI world a nombre de mi mujer y mio para nuestros dos hijos. Aquí bebo totalmente de las fuentes del malogrado @Witten y su magnífico hilo ¡Qué opina Witten de (in memoriam - DEP Witten), el cual me lo descubrió @camacho113 en un post anterior. La idea es meter una cantidad de dinero anual dividida en dos, tres o cuatro imposiciones y aprovechar las correcciones para imposiciones extras.

Para hablar de la Subcartera 1 me gustaría que se pusieran en mi lugar, de principiante con, de momento, poco tiempo para dedicar en este apasionante mundo. Y por esto, la intención seria hacer estos cuatro pasos:

-

Vender el PIAS (producto que compró mi mujer y del cual no entiendo ni quiero entender las ventajas fiscales).

-

Traspasar el Fondo Caixabank Destino 2022, que este año se ha convertido en un fondo conservador (75RF / 25 RV aprox) con alto TER a un fondo Cartera Permanente (de momento el mejor posicionado es Icaria Cartera Permanente)

-

Ampliar la parte de gestión indexada (70/30) para que sea el core de nuestra cartera de inversión, continuando con las aportaciones mensuales e incrementándolas en caso de bajadas pronunciadas (aquí también @Witten está presente)

-

Mantener la inversión en la Cooperativa de Energia Renovable SomEnergia, de la cual estoy muy contento. Ya que por la aportación al Capital Social nos renta entre un 1% y 1.75% anual y la parte de GenerationKwh implica que nos cobren la energía de nuestro hogar (piso sin posibilidad de poner placas solares) como energía renovable (con la subida de precios de este invierno, hemos pasado de ahorar 15% a ahorra un 50% del precio mercado).

Como ven, si han llegado hasta aquí, he marcado en rojo tres fondos de inversión de los que no estoy nada convencido. El primero es el Mixto de BancSabadell, con un capital importante. Morningstar ya me ha dicho que no es de los mejores de la categoría y a parte pertenece a un banco tradicional (peor gestión que gestoras). La intención sería pasar todo el capital de este fondo hacia gestión activa, pero todavía no he tenido tiempo para entrar en el mundo de las Gestoras de Fondos tanto estatales como internacionales, y de momento se me hace muy difícil. Vamos, que estoy muy perdido. Value vs Growth? Fundsmith, Cobas, Azvalor, Seylern, Magallanes….me podrían recomendar por donde empezar en el mundo de la gestión activa?

La segunda parte roja es la cartera sectorial. Me ha dado buenos resultados (básicamente debido al buen market timing -suerte-), pero la dejo tal cual? O canvio a ETF sectoriales con comisiones mas bajas? No tengo previsto hacer nuevas aportaciones.

Y otra gran duda es la parte de renta fija de la cartera indexada. Me he leído el hilo Renta fija, esa gran desconocida y no tengo claro si actualmente la renta fija es mejor en fondos específicos o en depósitos. Aunque actualmente puede que haya un “Fly to safety” si la corrección es grande……

Muchas gracias por leer este tostón a medio camino entre “la petición de análisis y recomendación” del camino a seguir y un ensayo inversor personal.

Como ya he comentado antes, todas las aportaciones, recomendaciones y preguntas que deseen hacer para intentar mejorar mi asset location serán bien recibidas, y estaré encantado de poder contestarlas.

Hola.

Os muestro la cartera que tengo desde hace dos años. Es bastante simple.

90% Msci world

10% Emerging markets

Esto representa el 25% de mi patrimonio actualmente. El resto está en liquidez en una cuenta al 0,3%.

Aportaciones semanales y una visión largoplacista. No hay renta fija, pero si que estaba pensando en meter un par de activos defensivos para, entre otras cosas, reducir el porcentaje de cash.

Esto último ya sería en forma de ETF, y con el nombre de World consumer staples y World health care. En este caso, no haría aportaciones semanales como en los fondos de arriba, sino mensuales o un par de veces al año. Y la duda viene aquí.

Qué porcentaje debería asignar? Es decir, qué es lo usual en estos casos? Esperar una corrección y hacer la aportación ahí, o simplemente fijar una cantidad, un porcentaje y ceñirse al sistema?

Al final, cuando uno se pone a mirar la gráfica del consumer staples y del msci world, no es que estén muy descorrelacionados, pero el staples tiene - ha tenido - una volatilidad inferior.

Añadir que tengo trabajo fijo, aunque con un matiz importante: en el hipotético caso de que se diese un covid 2.0, es bastante probable que me fuese al paro. Por añadir más datos, rozo los 40 y no tengo hijos.

El cash representa una especie de colchón de seguridad, pero tengo bastante claro que ahora mismo es demasiado (demasiado sólo a nivel porcentual, por desgracia) y debería reducirlo. Lo que no sé es hasta qué punto. En algunos sitios he leído que lo normal es un año (u ocho meses) de gasto, pero cada uno dice una cosa distinta, así que no sé muy bien a qué ceñirme.

Un saludo y gracias.

Todo depende de cuanto tiempo estima que tardaria en encontrar un nuevo trabajo con fuente de ingresos suficientes,en caso de ser despedido.

Hay profesiones y edades muy poco demandadas, siendo necesario tener mayor colchon de seguridad.

No hay una regla valida para todos; hay muchos factores que se pueden tomar en consideraciones tipo cual es el peso de renta variable, y volatilidad correspondiente que se está dispuesto a aceptar, superposición de las empresas de los nuevos sectores dentro de los índices globales; grado de confianza y expectativas que se tiene en cada sector que se plantea introducir etc., y las respuestas a esas cuestiones pueden generar escenarios muy diferentes y igualmente válidos.

Lo siento pero, es imposible contestar a esta pregunta. No se puede saber cuando habrá una corrección y cuanto durará en tiempo y en profundidad.

Habrá un camino mejor que otro, pero esto solo se sabrá a posteriori, pero la decisión hay que tomarla ahora.

Lo único es reflexionar sobre que es más importante por Ud, la preocupación de sufrir una corrección estando invertido, o la posibilidad de quedarse esperando, con mucha liquidez, algo que puede tardar en llegar.

Tiene que sentirse cómodo con su decisión, que es lo que servirá para aguantar en los períodos complicados.

Desde mi modesta opinión, le diría que su cartera solo podría mejorarse si hace lo que un forero, Witten (q.e.p.d.) recomendó en un hilo de este foro:

Qué opina Witten de (in memoriam - DEP Witten)

Que es invertir el 90% en un fondo MSCI World como ud. hace y guardar un 10% en liquidez para caídas. Si el mercado cae un 10% desde máximos, invertir la mitad del dinero, y cuando cae un 30%, la otra mitad. Lea ese hilo y aprenderá muchísimo.

Salvando este detalle de guardar un 10% de liquidez, no haría ninguna modificación a su cartera. Los consumer staples ya están representados en el MSCI World, igual que los REITS, Healthcare, Financials, etc. Yo no tocaría nada, y guardaría algo de liquidez para las bajadas.

Su cartera ya me parece lo bastante ganadora.