Pole!

La publicación…

Buenas tardes,

es lo mismo que sucede al invertir en otros índices, como el S/P 500 o el MSCI World. Si muchos inversores lo hacen, los precios de las acciones subirán, y los retornos serán inferiores. Si muchos inversores trasladan el dinero a índices, se comprarán más acciones de una empresa que ya puede estar sobrevalorada, o de una empresa en la que no invertiríamos directamente. Ese es el peligro. Y en un índice, cuando entra el dinero de los inversores, se compran más acciones de las acciones que ocupan las primeras posiciones por capitalización. Lo que también es cierto es que el índice S/P 500 equiponderado no ha obtenido unos resultados mejores que sin equiponderar en el largo plazo.

En la inversión por dividendos, si se persiguen unas rentas, se obtiene mejor resultado si un inversor particular elige en qué momento comprar una acción, y en qué momento conviene evitar las compras, pero eso supone más trabajo de análisis y observación, y una cartera bien diversificada. Ahora bien, lo cómodo es invertir en el índice “¡y a correr!” Aunque lo más inteligente, visto lo visto, hubiera sido comprar acciones de Berkshire ![]() , en el caso del S/P 500

, en el caso del S/P 500

Al fin y al cabo, si el gestor de un fondo activo recibe una suculenta comisión, se le debe exigir que los resultados sean acordes a su sueldo. Todos los gestores acabarán por errar calamitosamente en algún momento (o en más de uno), pero, al igual que muchos siguen confiando en Paramés, por ejemplo, otros confían en el saber hacer de Antonio Rico. Y si el gestor hace su trabajo con unas comisiones ajustadas para el partícipe, pues mejor.

Saludos a todos ustedes.

Le recomiendo revisar esta excelente entrada de @Fabala

Buenas tardes, dmironmtz y resto de foreros

son unas reflexiones muy interesantes. Cuando el autor escribe “sI miramos los volúmenes negociados por fondo de gestión indexada, podemos ver que son muy marginales, solo un 5% respecto al total”, eso ahora ha cambiado. Los datos eran de 2017. Ahora seguro que serán más elevados. Lo que es de cajón es que si el fondo indexado compra, es porque otros venden, como apunta el autor. Y ya sabemos que muchas decisiones de venta son irracionales. Además, el mercado es muy grande, y en él conviven inversores de estilos diferentes: desde los que operan intradía, a medio plazo o a largo plazo. O, incluso, los inversores “en corto”, que no sé si llamarlos “inversores” o simplemente especuladores.

Estoy de acuerdo con el autor que " la desaparición o marginación de actores que no aportan valor para sus clientes, podría implicar un incremento de eficiencia de los mercados, pero también, con cierto grado de seguridad, aumentará las dificultades, y no al revés, para los que se quedan, porqué la competencia será entre los mejores.

¿Cuántos fondos han desaparecido, o han sido absorbidos por su escaso rendimiento? Son legión.

También estoy de acuerdo en que " la gestión Indexada y la Activa se van a enfrentar a exactamente los mismos problemas de volatilidad, como se vio en la crisis del 2008, donde el principal fondo Value, Bestinfond, sufrió una perdida máxima del 59%, entre el máximo del 2007 y el mínimo del 2009, frente a una caída del 56% del S&P500 y del 60% del Eurostoxx, en el mismo periodo.". Los datos están ahí.

Que gestores “value” critiquen la inversión indexada, es lógico, les va el dinero en ello. Pero sí que es cierto que hay ciertos fondos de gestión activa que han capeado mejor la volatilidad en momentos de estrés del mercado, aunque a largo plazo no consigan mejores rendimientos que el índice. Fondos, o etf´s, que seleccionan acciones de beta baja, por ejemplo. Eso sí, cuando el mercado cae, cae para todos, salvo creo recordar alguna excepción muy puntual en algún fondo value.

Y también estoy muy de acuerdo cuando se afirma que " el principal peligro de la indexación está, en mi opinión, en no mantener la disciplina para el largo plazo, y esto es común a muchos estilos de inversión. Los inversores, y no únicamente los inversores, sabemos cuándo la bolsa no está pasando por sus mejores momentos. Y es una buena ocasión para aportar más. Lo desaconsejable sería no aportar porque la bolsa “ha caído mucho”.

La inversión indexada debe mirar el largo plazo, ciertamente. Como, de hecho, cualquier inversión en renta variable. Que se lo pregunten a Peter Lynch, por ejemplo, tomando como referencia el comportamiento de los inversores en su famoso fondo, el Magellan Fidelity Fund

El gran problema al que se enfrentan muchos inversores llega a la hora de “echar mano” de las inversiones en un momento dado. Por ejemplo, en su jubilación. La famosa “regla del 4%” puede causar mucho estrés a un inversor si está pasando por un mercado lateral, o bajista. Ya sabemos que, como dijo un monarca español, “nunca llovió que no escampara”, pero luego, cuando llega la hora de la verdad, nos asaltan las dudas: ¿rescato un 4%? ¿rescato un 3%? ¿no rescato nada?

Ahí es donde cobra sentido, a mi entender, la inversión buscando el dividendo, la renta, que se puede complementar perfectamente con otros “estilos” de inversión, y que puede tener en muchos inversores un efecto psicológico positivo. Yo mismo tengo un fondo indexado al MSCI World, pero también invierto en acciones directamente buscando el dividendo, y también confío parte de mi dinero en unos pocos fondos de gestión activa. Reconozco virtudes diferentes en estilos diversos.

Al fin y al cabo, el inversor debe sentirse cómodo con sus inversiones. Ese es el mejor camino para no acabar cometiendo tonterías.

Saludos a todos ustedes, y gracias por estas interesantes reflexiones.

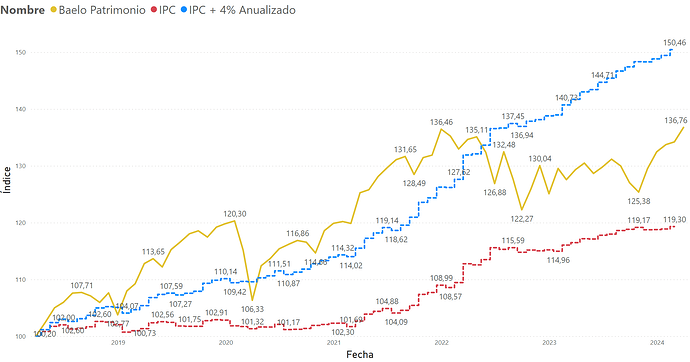

Buenas tardes, actualizo los gráficos de Baelo… por si fuera de interés…

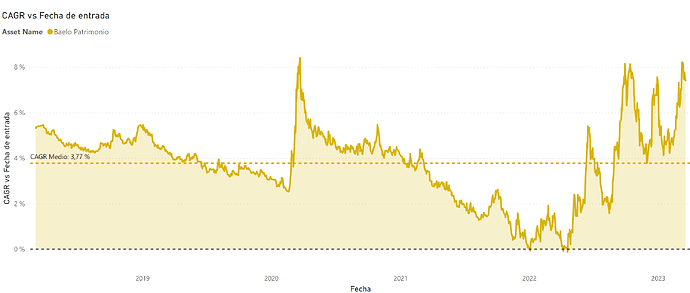

El CAGR por fecha de entrada

Un saludo!

Muy interesante sobre todo para mi que no entiendo mucho de esto la Grafica que compara con el IPC e IPC +4% que es la idea general de Baelo.

Esto me permite ver si se está cumpliendo el objetivo dle fondo o no, aunque tal y como estan las cosas, esté por encima del IPC más o menos bien, para mi más que positivo.

Que interesante serían estas graficas para todos los fondos.

Gracias

Muchas gracias por el gráfico. Es muy interesante!

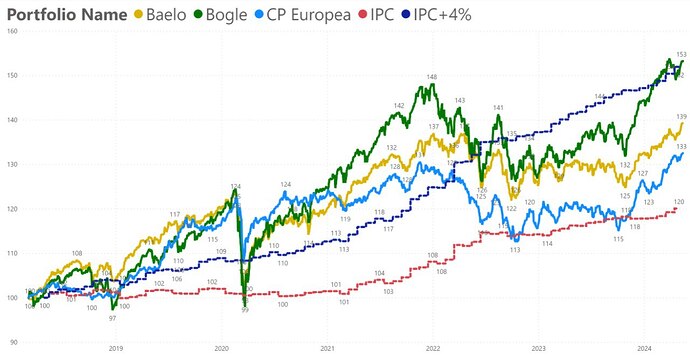

Solo para comprenderlo un poco mejor, la cartera Bogle se refiere a una 60/40? Y en la CP Europea entiendo que es con un 25% de RF europea larga duración (bonos directamente o FI?)

La Bogle es una 60% Vanguard Global Stock y 40% Vanguard Global bond cubierta a euros con rebalanceo a principios de año.

La CP Europea es una 25% Vanguard Euro Stock, 25% Invesco Physical Gold, 25% Vanguard +20 Year Euro Treasury Index Fund y 25% Axa Tresor Court Terme con rebalanceo a principios de año.

Gracias por su trabajo, que la mayoría de la gente no se molesta en calcular estas cosas.

De momento parece que se cumple aproximadamente lo que pensábamos, rendimiento menor a una 60/40 pero también con menor volatilidad y por lo tanto sensibilidad al momento de entrada.

De batir a la inflación + 4% ni hablamos ![]()

Gracias por su información. Realmente de mucha utilidad, tanto la gráfica como el raw data de la gráfica.

Le estaré muy agradecido si la va compartiendo de vez en cuando, ya que aunque no soy partícipe de Baelo, si que tengo una cartera Bogle (ahora mismo aprox 75/25) y una CP en la parte más conservadora de mi cartera global.

Buenas noches, estimados foreros,

excelente trabajo, Ojoalperro. Baelo Patrimonio, aunque no cumpla el objetivo de IPC más 4%, es, a mi modo de ver, un fondo más que respetable para el inversor que busca un binomio realista entre tranquilidad y rentabilidad, y no quiere tomarse ninguna molestia en rebalancear, por ejemplo. Le gana la partida una cartera 60rv/40 rf de bajo coste pero, como se ha apuntado en el foro, a cambio de una mayor volatilidad. Si no estoy equivocado, Baelo Patrimonio invierte también en mineras de oro.

Para el inversor poco amante de las bajadas más o menos bruscas, es un fondo a tener muy en cuenta con una comisión ajustada.

Saludos a todos ustedes.

Pues si un fondo de gestión activa no cumple con lo prometido por el gestor mal vamos, pero bueno cada uno y sus gustos/opiniones.

Si lo que quiere es tener menos volatilidad puede tener una cartera indexada 50% RF 50% RV o una cartera 60% RF y 40%, más diversificada que Baelo y con el bonus de que si quiere retirar dinero podrá escoger de qué parte quiere retirarlo y no tener que vender todo junto como en un fondo mixto.

Los traspasos si son entre Vanguards serán muy rápidos con la modalidad “switch” y otra serie de ventajas, como no depender de un único gestor y utilizar fondos que usan una metodología con sentido, validada y con historial de décadas a diferencia de una metodología cocinada para gusto de los partícipes basada en resultados históricos que no tiene ninguna base sólida se mire por donde se mire.

Ahora bien, siempre podremos encontrar fondos peores para que todo el mundo duerma tranquilo ![]()

Así no va a volver Antonio por aquí nunca, hombre de Dios.

Magnifico grafico. ¿Podría añadirle un Vanguard Global Stock Index Fund como 100% RV? Gracias de antemano.

Buenas noches, Alan Turing,

coincido con lo que escribe, pero hay casi tantas clases de inversores como estrellas en el firmamento, y para muchos puede ser Baelo Patrimonio un fondo aceptable si no se quiere tomar la molestia de rebalancear la cartera al cabo de un año, por ejemplo, o bien no se quiere tampoco tomar la molestia de elegir, en caso de rescate parcial, de qué “pata” del fondo se quiere rescatar la mayor parte.

Baelo Patrimonio tiene su público, y está bien. Y su desempeño es casi con total seguridad mucho más satisfactorio que el de la mayoría de fondos mixtos que nos quieren vender en las entidades bancarias, con unos porcentajes similares de renta variable y fija. ¿Cuántos inversores “conservadores” soportaron con “ánimo jovial” la caída en 2022 de una cartera Bogle 60-40?

Otra cosa es el Baelo dividendo creciente, que no me convence en absoluto, como ya se discutió en otro hilo.

Saludos a todos ustedes.

Esto me genera una duda. Entiendo que cuando Harry Browne desarrolló el concepto de CP hablaba de invertir en renta variable estadounidense por eliminar el factor divisa y resucir la volatilidad. A fin de cuentas supongo que el volumen de ventas en dólares de esas empresas en aquella época sería mucho mayor que hoy en día.

¿No tendría más sentido hoy en día, dada la mayor globalización de la economía, usar un indexado global para esa pata de la CP?

Pues si quita la parte de renta fija y las diversas florituras de REITs/Mineras/Royalties o lo que lleve ahora después de cambiar de criterio cien veces, las metodologías de selección de RV no creo que sean muy diferentes entre ambos fondos.

Honestamente, me da absolutamente igual si a alguien Baelo le parece un mal, buen o gran fondo, soy un cansino y mi pasatiempo es meterle caña a todas esas incoherencias que veo por el foro como al que le gusta hacerse el crucigrama del periódico del bar. ¿Qué pasa que tengo que soportar con abnegación a todos los fans de Cobas/AzValor/True Volátil/Baelo/Numantios/Dividenderos/Fans de China/ Indexados fanáticos etc vivir en su Arcadia feliz sin decir nada? Ni de coña. Creo o creía que a veces ayudaba a alguien con mis cabezonerías, pero ya no lo tengo tan claro y solo aspiro a pasármelo bien. Si por casualidad, aunque sea remota, alguien debate con argumentos más allá de que “hay fondos peores” o “yo duermo tranquilo” intento aprender algo y si no, ese buen rato que me he llevado ![]()

Hola de nuevo Alan Turing,

y está usted en su perfecto derecho. De hecho, en la discusión está el enriquecimiento. Yo no soy “fan” de ningún estilo, me considero un inversor “ecléctico”: bebo de diferentes estilos, sin casarme completamente con ninguno de ellos (aunque sí que es verdad que de algunas cosas, huyo rápidamente).

Podemos haber estudiando un fondo, su cartera, su volatilidad, su beta, su alfa…y podemos creer que es un magnífico fondo. Pero luego aparece otro que nos convence más, y corremos el riesgo de ir cambiando como una veleta.

Pero cada cual es libre de hacer lo que considere oportuno. Eso sí, “con fundamento”. Y en esta magnífica página se está ofreciendo al inversor mucho “fundamento”.

¿Este fondo se adecúa a lo que busco? ¿Tiene sentido incluirlo en la cartera o ya dispongo de otro muy similar? Si es así, ¿me convence tanto como para invertir en él? Son preguntas básicas que nos ayudan a ordenar nuestra cartera.

Al fin y al cabo, el objetivo es rentabilizar el dinero y evitar, en la medida de lo posible, que “nos tomen el pelo”. Unos lo harán con más éxito, otros con menos, pero lo importante es sacar provecho de nuestras inversiones. Y en esta página la información es abundante.

A partir de aquí, que cada cual haga su propio camino.

Saludos a todos ustedes.