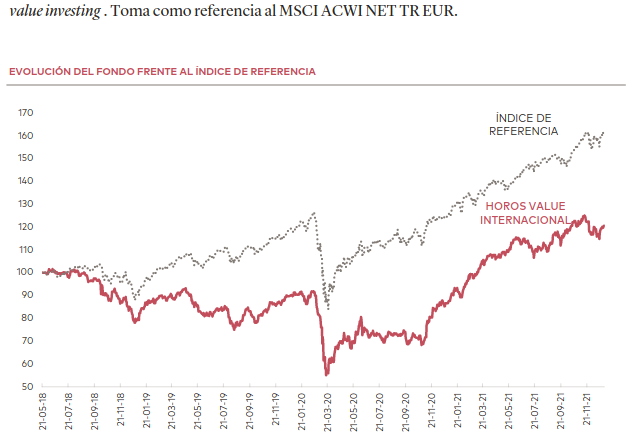

Horos desde que salió hace más de cuatro años su rentabilidad acumulada 15%. Si dividimos entre 4,5 años…

En los últimos 3 años Horos tiene una rentabilidad anualizada del 12,30%…

¡Pero hay que recordar que en los primeros 2 años cayó más de un 40%!

La rentabilidad anualizada desde inicio es de un magro 3,2%.

Había mirado en morningstar el anualizado de 3 años, el siguiente tramo que analiza es el de 5 años y no lo cumplen todavía.

Sí, y nótese que digo “un tiempo considerable de rodadura” en el cual ya puede uno empezar a sacar ciertas conclusiones sobre el desempeño de un fondo en el largo plazo. Siempre habrá quien aunque el fondo lleve más de una década o incluso 2 seguirá diciendo eso de ‘largo plazo’. Un tiempo que nunca parece llegar y que pareciera se usa más bien a modo de excusa para justificar cuando una cartera activa no ha despegado. Si el fondo tiene buen desempeño, esos mismos que hablan de largo plazo a menudo gustan de exhibir sus flamantes resultados aunque no se haya alcanzado ese quimérico “largo plazo”. Así, el “largo plazo” deviene una especie de comodín, que uno establece en un lustro o en 3 décadas según mejor le convenga.

Pero bueno, yo considero que los 7 años o más que lleva rodando Az Internacional (así como otros fondos) empieza a ser un periodo razonable en el que empezar a barruntar algunas conclusiones. Probablemente el horizonte definitivo para determinar si un gestor aporta alfa a un fondo sean los 15 años.

yo cuando suscribo un fondo, procuro mantenerme el tiempo recomendado de inversión del folleto y pasado ese plazo es cuando evalúo y decido si seguir o mantener.

En el caso de AZ, me toca hacer el examen en abril del 2023

Pero deberíamos contar también el tiempo que estuvieron en Bestinver.

Cobas a cometido muchos errores en forma de trampa de valor. Ahora hay que ver si al igual que en ocasiones se tiene suerte, en otras se tiene una concentración de mala suerte.

Respecto a Azvalor, puede que a la larga obtengan más beneficio, pero, repito de nuevo, me da la impresión de que asumen riesgos mayores y sufrirán más volátilidad: crecimiento de alfa y beta.

Ese tiempo es orientativo y de basa en que en plazos largos, de cinco o siete años, la bolsa ha sido subir.

Recuerdo el post de @Cygnus “a la deriva entre icebergs” que hablaba de esto:

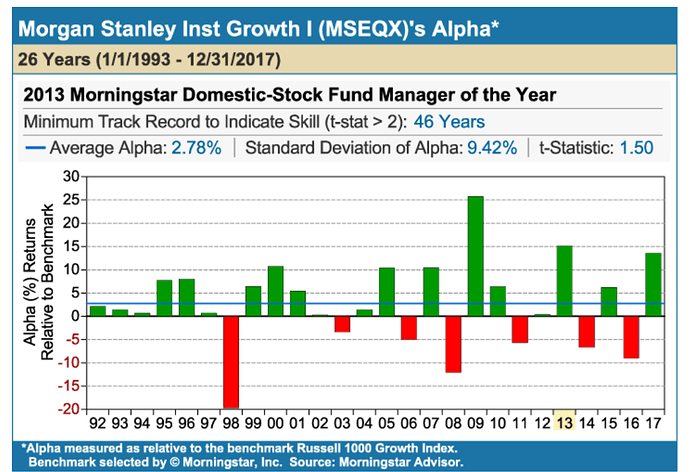

"Frente a estos análisis ilusorios de la realidad, volvamos de nuevo a la estadística a ver qué nos puede ofrecer. A modo de ejemplo, aquí tienen un análisis de la alfa generada por un exitoso fondo de Morgan Stanley:

Tiene 25 años de track record y una alfa anual del 2,78% que es francamente buena, con muchos más años de alfa positiva que negativa. Aún así, el análisis estadístico nos dice que no tenemos la seguridad suficiente para afirmar que la alfa generada no sea producto de la suerte. Teniendo en cuenta la desviación estándar de ella, serían necesarios nada menos que 46 años para llegar a un elevado grado de certeza , lo cual es a todas luces excesivo para nuestra esperanza de vida como inversores.

El premio Nobel Eugene Fama dijo: “Even over a 20-year period, the past performance of an actively managed fund has a ton of random noise that makes it difficult, if not impossible, to distinguish lack from skill ”.

Como nadie puede esperar 46 años para estar seguro, la conclusión es clara: mejor tener suerte.

Me ha llamado AZ hoy para ver si quería ir a una charla en un hotel a Toledo donde iba a reunirse con inversores de la zona.

Imagino que estarán replicando lo que hacía Bestinver.

Y si no se puede tener suerte, por lo menos no tener mala suerte.

Con eso ya me conformo

¡Que suerte no tener mala suerte!

Si sumamos las categorias de Materiales basicos + Energia, la cartera de cada fondo queda asi:

Magallanes Europ: 17,46% + 17,13% = 34,59%

Cobas intl: 5,90% + 37,20% = 43,1%

Az Intl: 41,55% + 46,92% = 88,47%

Vemos que los “deep value” patrios siguen viendo mucho valor en las mmpp. Efectivamente, si se diera un escenario recesivo de cierta intensidad (todavia esta por ver) podrian sufrir, especialmente los de AZ, que siguen siendo prácticamente un fondo sectorial.

Ahora ya depende de cada participe diversificar su cartera personal mas o menos.

46 años es un plazo muy largo. Demasiado, si uno quiere disfrutar de los frutos de su inversión en vida -que no legarlos-. Piensen en cualquier decisión de sus vidas en la que han de esperar 46 años para ver si fue acertada. Si la incertidumbre total son infinitos años (nunca se llega a saber si se genera alfa positivo), 46 años convertirían la generación de alfa en algo bastante o notablemente incierto.

También me pregunto, por tanto, si la relativa certidumbre de que las small caps superan a las mid y big caps en el largo plazo y que el value supera al growth en el largo plazo están basadas en un horizonte temporal lo suficientemente largo. Al cabo, no llevamos tanto tiempo con mercados líquidos y eficientes. En 1940 por ejemplo, las posibilidad de arbitrar valor y precio debía de ser significativamente mayor a la actual, en la que el escrutinio sobre valores y compañías es ingente en comparación; con cientos de millones de ojos y máquinas observando y comerciando valores constantemente.

Se enlazó en un hilo de +D un estudio que, si no recuerdo mal, cifraba en 15 años el horizonte sobre el cual, con cierto grado de confianza, se podía aseverar que un determinado gestor generaba alfa positivo. En él me basé para decir esto. Largo me lo fías igualmente, pero para algunos hay cierto margen de reasignación de activos si se considera que tal gestor no es capaz de generar el alfa buscada al cabo de 15 años.

Bueno es que esa certidumbre no sólo no existe sino que no puede existir. Los mercados financieros son sistemas vivos, pensarlo de otra forma es tener una visión demasiado determinista del mundo. El hecho de que inversiones de determinado tipo lo hayan venido haciendo mejor que otras, abre la puerta para que el personal asigne sus dineros a este tipo de negocios independientemente de todo los demás. Y como comprar una empresa es al final comprar un stream de flujos de caja futuros, y la rentabilidad de esa inversión función de la relación entre lo desembolsado y ese mismo stream de flujos, pujar por ellos independientemente de todo lo demás, sólo porque pertecen a una categoría que lo ha venido petando, hace que disminuya la rentabilidad futura de esa inversión.

No tiene que pasar necesariamente, pero como puede pasar, nunca podremos tener ese tipo de certezas.

Un buen ejemplo, aparte de los per bajos que llevan no sé cuantos años que no meten un gol al arco iris, lo tenemos en la famosa fórmula mágica. Si calculan la rentabilidad de periodos rolados de digamos 7/10 años desde que el libro fue publicado, podrán ver como el alfa se ha ido diluyendo conforme transcurría el tiempo. Tanto es así que el autor de libro lleva ya muchísimos años aplicando la fórmula en sus fondos no sobre los números del último ejercicio, sino sobre un forecast de los próximos 3 años. Implícitamente aceptando que si una empresa buena con retornos sobre el capital alto cotiza a múltiplos bajos, es probable que lo hago porque los participantes del mercado están viendo venir que en el futuro va a ser menos buena. O no.

Saludos!

Y luego está Stanley Druckenmiller, que ha hecho 30% anualizado durante 30 años sin ningún año con rentabilidad negativa.

Supongo hemos de esperar 16 años más para constatar si el hombre aporta realmente alfa.

El problema es que si Druckenmiller saca un producto, usted invierte con él, y saca un -50% los próximos 5 años ( algo bastante más posible de lo que pueda parecer de entrada, por el tipo de riesgo que asume), él seguirá teniendo un alfa notable y usted habrá sufrido su -50% .

Creo que el alfa en la forma que se expone no existe. Un gestor puede tener mucha habilidad, algo de habilidad o ninguna habilidad . Incluso los hay que parece que tienen habilidad para meterse en todas las modas cuando ya están excesivamente avanzadas. Luego está el tema de los riesgos que se deciden asumir.

Pero el problema viene cuando se intenta extrapolar esa habilidad en unos resultados futuros. Ya sabemos lo complicado que es predecir resultados futuros en base a pasados. Y el alfa no puede ser una forma de saltarse esa limitación como tampoco lo puede ser un supuesto valor objetivo.

Al final uno asume riesgos, invierte de forma pasiva o de forma activa con un gestor, pagándole la correspondiente comisión, y al final obtiene unos resultados que pueden diferir sensiblemente según un montón de circunstancias. Explíqueles a los japoneses que invirtieron a finales de la década de los 80 que la bolsa da una rentabilidad del 6-7% ajustada a inflación. O a muchos inversores europeos que vivieron en la primera mitad del siglo pasado.

Lo que pasa es que no suele ser nada fácil justificar a alguien que pague, entre pitos y flautas, un 2% (o más), por unos resultados con un grado sensible de incertidumbre.

Esto me recuerda a los acertados comentarios de Briggs sobre la polémica entre Taleb y Steven Pinker a raíz de la publicación por parte de este último de The Better Angels of our Nature.

Discutían acerca de si las muertes violentas habían disminuido o no a lo largo de la historia. Y para ello ambos recurrían a (distintos) modelos estadísticos. Como se puede ver en la foto, WB les dice qué modelos ni qué niño muerto, para ver lo que ha sucedido no necesitamos modelos, o las muertes han aumentado o han disminuido. Punto.

Idem con el alfa en el pasado, o lo ha habido o no la habido. Pero eso es irrelevante porque lo que de verdad queremos saber es si la habrá o no en el futuro, que es una cuestión totalmente distinta. Para ello, si sólo utilizamos la performance pasada como input, sólo podemos recurrir a la probabilidad lógica bayesiana (cuál es la probabilidad de que suceda x sabiendo que ha sucedido a,b,c etc.).

En el caso de Stan, dado la magnitud y la persistencia de su exceso de retorno, sin hacer números, seguro que podemos concluir que es más probable que genere alfa que no. ¿Podremos concluir que esa probabilidad es del 100%? Desafortunadamente no. Resultado, por otra lado, en total consonancia con el mundo incierto en el que vivimos.

Saludos!

Veo con profunda preocupación como, poco a poco, en todos los niveles de la sociedad, se introduce el veneno del populismo más denostable, no hay nadie ni nada inmune a ese cáncer que, sigilosamente y con una meditada planificación, paso a paso, con discreción y mucho disimulo, acabará con esta sociedad y, muy especialmente, con todos nosotros y, lo que mayor dolor me causa, con la inversión que, da lo mismo las subidas o bajadas en las cotizaciones, nos ha dado tantas alegrías y diversión.

Que nuestros compañeros más valorados, Helm, AlanTuring, Fernando, adopten como icono gráfico de sus posiciones personales un “Fuck Capital” es plenamente ejemplificativo.

Como Arturop, Jvas, MAA y Segado coloquen un “Shit Capital” en sus iconos, me corto las venas. Pensaba quemarme a lo bonzo, pero es un pastón en gasolina.

Estimado @CalimeroRex no se le escapa nada, es usted más agudo que un británico jubilado con bachillerato vallecano.

Fuck Kapital EAFI es un proyecto fruto del brainstorming lubricado por @jvas, liderado por @Helm y culminado por el chiste del oso popularizado por don @arturop.

Puede parecer banal, pero la inspiración proviene de diversas fuentes entre las que destacaría la idea de la ciclicidad de los mercados, del eterno retorno de Nietzsche que se encuentra simbolizado por el Uróboro la mitología de diversas culturas como un animal que come su propia cola cerrando el círculo de la vida. En nuestra adaptación el protagonista vuelve una y otra vez a visitar el oso que simboliza el destino y le ofrece la opción de volver a repetir su camino inversor, cometiendo los mismos errores invirtiendo en fondos de gestión activa y chicharros del IBEX o el NASDAQ, con esta idea queremos resaltar la necesidad de vivir la vida que querríamos repetir una y mil veces como manifestaba Nietzsche.

Cómo están ustedes de la cabeza ![]()