Y que lo diga!

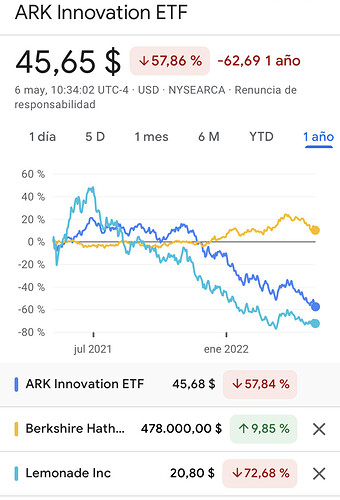

Igualmente hay que recordar que simplemente esta comparando resultados a 2 años y pico vista.

Tal vez la película es algo distinta con un enfoque temporal más largo. Aunque claro tampoco le sirve mucho al inversor que entró justo en el periodo que usted ha reflejado, que a su vehículo le haya ido mucho mejor justo cuando él no ha estado presente.

Aquí yo creo que se suele jugar un poco con los datos, por ejemplo recordando el maravilloso resultado histórico del fondo que gestionó Peter Lynch y el mal resultado de bastantes de sus partícipes. Sin embargo la mayoría de esos partícipes tampoco tuvieron oportunidad de disfrutar de los mejores años del fondo, que fueron los iniciales, al menos en performance relativo a los índices.

Me atrevería a decir que mientras más largo sea el enfoque temporal, mejor parado sale BRK, ¿no?

No necesariamente, porque ARK tiene un historial más reciente. Vamos que no podemos ver lo que habría hecho ARK en 2008 o en el 2000-2002.

Aquí la liebre sigue por delante:

Aunque no se equivoquen, creo que la probabilidad que BRK sea mejor inversión a largo plazo que ARK es significativamente superior. Al final uno cambia una gestión razonable y un probabilidad alta de buena rentabilidad, por una probabilidad escasa de lograr un pelotazo y una significativamente mayor de terminar como el rosario de la aurora.

Tal vez lo que igual sería más interesante para comparar realmente estilos de inversión, sería comparar BRK con alguna gestora con gusto por inversiones de mucho crecimiento mucho más contrastada como Baillie Gifford.

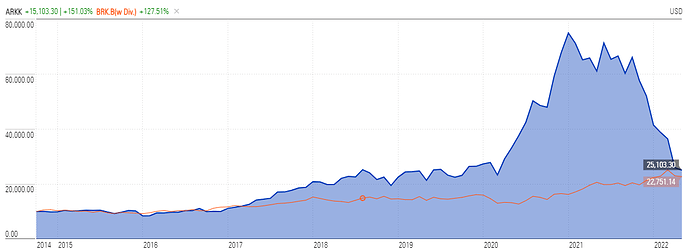

Por cierto otro gráfico curioso:

Comparación a 3 años BRK, ARK y el triple apalancado al Nasdaq (TQQQ). Los productos como ARK al final uno tiene que vigilar, no simplemente su comparación con otras opciones en las antípodas en cuanto a forma de invertir, sinó también con otras parecidas.

Si la reversión a la media es un fenómeno importante a considerar, no lo es menos entender la dispersión de resultados y la complejidad inherente a los mercados.

En la práctica no suele ser nada fácil aplicar esa reversión a la media. Como comenta Peter Bernstein en Contra los Dioses: La extraordinaria historia del riesgo - Peter L. Bernstein , no suele ser fácil entender que esa reversión a la media se puede retrasar notablemente en el tiempo, pueden variar algunas premisas fundamentales del proceso o ese retraso del retorno a la media, puede implicar que el punto de equilibrio se haya movido notablemente.

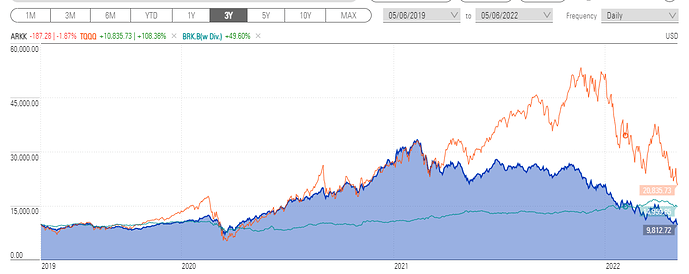

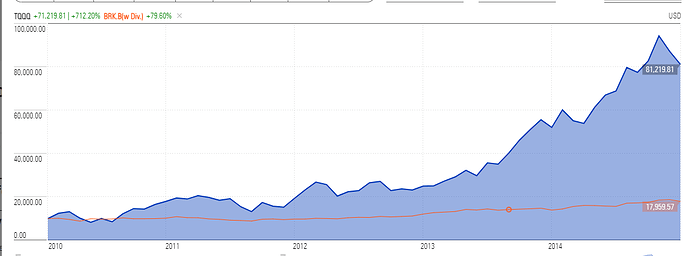

Volviendo a la comparación entre BRK y TQQQ (triple apalancado al Nasdaq), podemos ver por ejemplo el periodo de 2010 a 2015.(31-1-2015)

Viendo el enorme diferencial, uno podría esperar reversión a la media.

Sin embargo podemos ver como esa reversión ha tardado bastante más y de momento sólo se ha producido de modo muy parcial.

Vamos vayan con cuidado con aplicar reversión a la media en periodos muy cortos de tiempo y sin entender la naturaleza de ese tipo de fenómeno, o la naturaleza intrínseca de los productos que se comparan.

Ya saben también como suelen ser según que riesgos, el mercado tiene épocas largas donde premia muy por encima de lo normal asumir según que riesgos ( o no asumirlos) para luego tener otras épocas de lo contrario.

Si se apalancan al Nasdaq, en un mercado muy favorable, volarán literalmente y, en uno muy desfavorable, se pueden ir a 0.

Suele comentar por ejemplo William Bernstein que la gente tiende a pagar primas excesivamente elevadas por descorrelacionar y que eso les lleva a entrar en distribuciones de activos que lo han hecho especialmente bien en el pasado pero que llevan exceso de prima actualmente, lo cual, es muy probable que termine lastrando el resultado final del inversor en lugar de darle un plus.

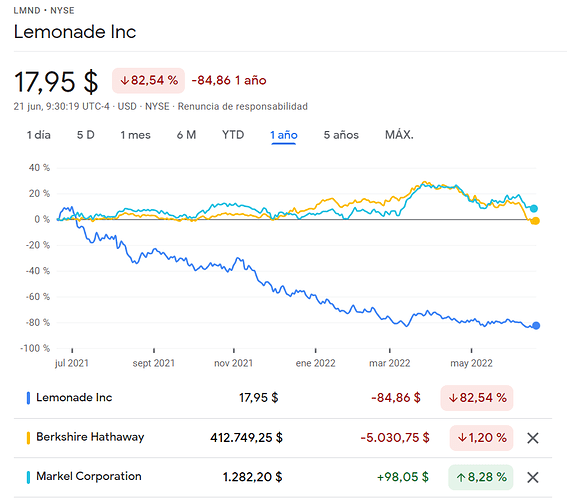

Evidentemente no voy a comparar a BRK-B con Lemonade, pero si lo comparamos con MARKEL, que creo que sería una comparación más acertada, últimamente, los abuelos han pegado un tropiezo más grande que MARKEL.

En cualquier caso, tiene pinta de ser un microdiente en la gráfica, mirando a largo plazo.

AFAIK Berkshire AM no tiene nada que ver con Berkshire Hathaway…

Sí, perdón. Lo siento.

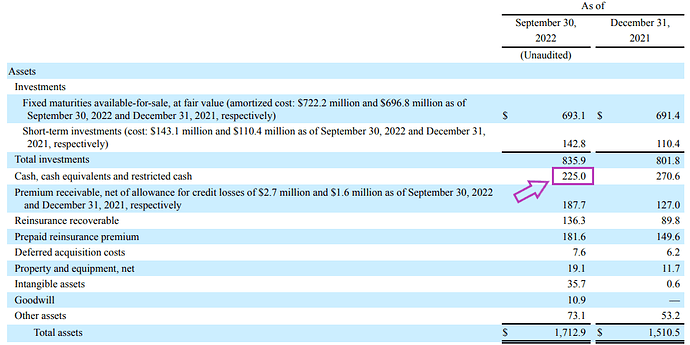

Habría que ver si van a realizar una ampliación de capital, pero a lo mejor hasta se puede empezar a mirar tras el castañazo del 80% desde inicio y el más del -90% desde máximos:

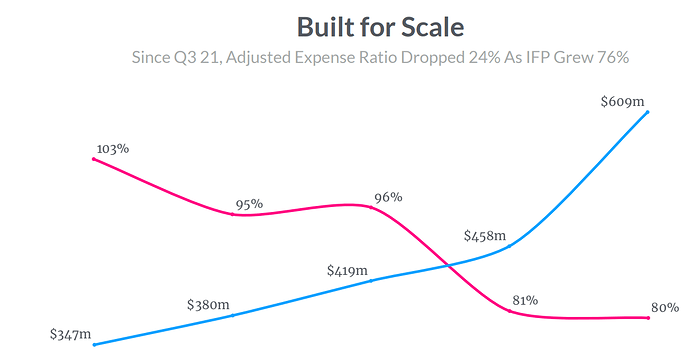

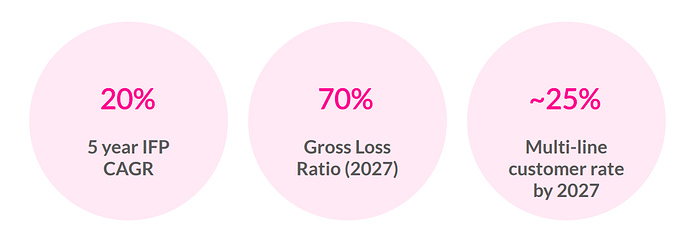

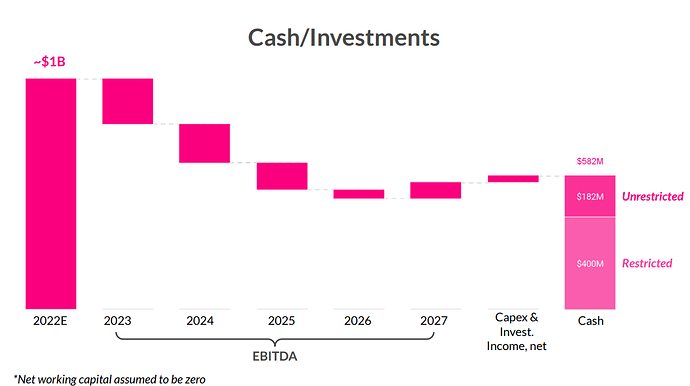

Pero claro, lo que se tiene que creer uno es esto:

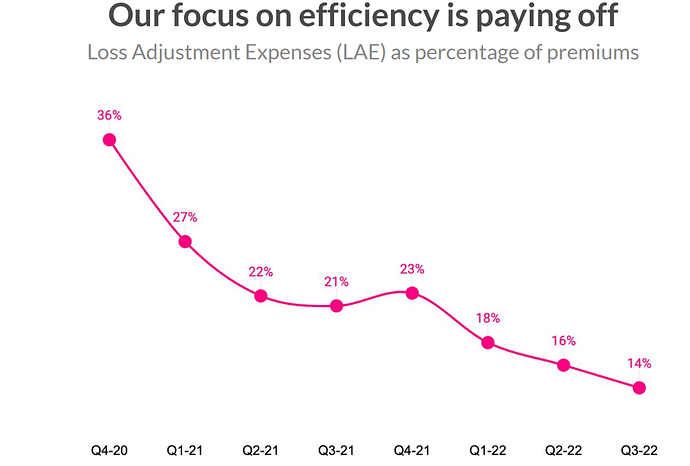

Y esto:

A uno le están diciendo que va a palmar pasta, de manera muy segura, hasta al menos el 2027. Y si uno bucea y mira las cuentas, pues si siguen con esa estimación de quemar cash, van a necesitar sí o sí, ampliar capital.

¿Consideramos también como caja las inversiones que tiene a corto plazo que irán financiando el crecimiento y las pérdidas?

Yo la verdad es que no me atrevería.

Les dejo el enlace al minuto justo para que se echen unas risas:

https://www.youtube.com/live/UKw_NjWtg5w?feature=share&t=7185

Que dificil es ganar al S&P 500.

Ni siquiera Buffet en los ultimos 15 años lo consigue.

Linea azul S&P 500

Linea blanca BERKSHIRE

Estaba echando un vistazo por encima a algunas noticias que recogen algunas de las principales ideas y comentarios de Warren y Munger de ayer y me ha llamado la atención un comentario de Munger al respecto de que el vaciamiento del centro de las ciudades en EEUU y otras partes del mundo iba a suponer dolor sobre todo en lo que se refiere al sector inmobiliario comercial. Es verdad que la estructura de las ciudades americanas y europeas son totalmente opuestas, pero qué les parece o les sugiere el comentario?

Justo el sábado estuve en el Plaza Mayor, de Málaga, que viene a ser un centro comercial abierto estilo los que vi en EEUU. Y estaba de gente a rebosar. No sé cómo estará la cosa por yankilandia pero allí penurias vi pocas.

También me dio gustito ver que llevo acciones de las 4-5 primeras tiendas que me encontré.

Ahí tendría que ajustar la liquidez.

No han corrido el mismo riesgo invertidos.

BRK ha estado esos años casi al 20% me media en liquidez.

Se ha parecido más a una Cartera Permanente que a otra cosa.

No tengo yo tan claro que eso fuera liquidez.

Hay que recordar que BRK es una aseguradora y tiene unos pasivos bien gordos con obligaciones que cubrir.

Eso es cierto y habría que descontar.

Pero 120B que han llegado a tener y por encima de 100B, que han estado añísimos, se me antoja muy por encima de los 40-60 que pudieran tener por margen de cubrir. (Me suena que comentaron en su día, y ya dando manga ancha).

En cualquier caso BRK no es un holding, y lo hará mejor o peor que el SP500 como lo pueda hacer JNJ o Nestlé (con toda la diversificación que también tienen). IMHO.

Yo casi que la considero, como he comentado antes, “cartera permanente” en lo que pienso que me encaja por riesgo/rentabilidad.

Tengo SP500 de antes que BRK (curiosamente ambas son mis dos mejores inversiones al momento actual, junto con Small Suizas, sobre todo por el plazo…) . Pero, a día de hoy, prefiero tener más BRK que SP500. (No es opinión fuerte porque depende ya de edad y objetivos cumplidos. En otra época podría, y fue, perfectamente ser al revés).

Son comparaciones complicadas de realizar y más complicado de sacar conclusiones.

Incluso con alguien tan contrastado como Buffett puede ser complicado decidir las implicaciones de si ha batido o no cierto índice y las razones de ello. Como para que los inversores con menos cualidades le demos demasiado valor a lo que nos pasa a nosotros.

En primer lugar en el gráfico indicado hace un año y medio la ventaja era significativa a favor del S&P500 y luego se ha igualado la cosa. Uno puede tener un tiempo una sensación y luego cambiar la cosa.

Si alargamos lo suficiente la gráfica por el lado de antes de 2008, veremos la gran ventaja de Buffett, pero también cambian las tornas para el inversor que ha entrado con Buffett según cual sea la época de entrada o de sus aportaciones.

A Buffett con la ventaja histórica que lleva al S&P500 y con su estructura actual, no creo que les salga a cuenta el riesgo/beneficio de invertir como lo hacía hace 40 años, y que le dieron parte de ventaja. Cuando vas ganando de mucho igual te vale con conservar la ventaja o esperar mejor situación para incrementarla.

Luego está el tema del Asset Allocation que se nos suele olvidar. Los estilos de inversión o que la forma de invertir de alguien cuadre más con unas inversiones u otras, y que esas funcionen mejor o peor en el periodo señalado, se notará en el resultado del gestor.

Si nos fijamos que en el estilo de Buffett ha tenido muchísima importancia el sector financiero y que este ha sido de los que peor lo ha pasado (aunque no el único) en los últimos 15 años, igual se ve de otra forma el resultado de Buffett.

De hecho suele ser habitual que gestores que destacan muchísimo por tener un estilo o un tipo de empresa donde invierte, determinado, luego las pasa canutas cuando el clima de mercado es otro muy distinto.

Algunos gestores que lo han hecho muy bien los últimos 15 años igual lo hacen menos bien cuando se complique por ejemplo el resultado del sector tecnológico. De hecho algo ya ha pasado el último año y medio de esto.