Qué daño hace no mirar el ROCE y eso que hace el cariño!

En principio no podía mucho porque según sus presentaciones, estaba muy cerca del límite del 10%.

No tengo mucha idea de la empresa esta, así que comentario de barra de bar. Parece la típica charcutera que pica la carne de programadores, y parece ser que en este caso son mayoritariamente indios. El modelo de negocio es que básicamente ofrecen a otras empresas a un tipo por 90€/hora y ellos le pagan 35€/hora a el. Imagino que el índice de rotación será alto, la diferenciación mínima y poco más. Pero el sector tiene vientos de cola importantes y probablemente la gran mayoría de empresas del mismo, acabarán haciéndolo bien. En este sentido, a mi me gusta más la idea de Keywords Studios que nos trajo @Fernando por el foro, es lo mismo pero especializado en videojuegos, tienes un área más nicho por explotar.

Pero dicho lo cual, el principal problema que veo es cuando una empresa está hasta en la sopa, el ruido externo es tan elevado que no creo que vayas a poder tomar decisiones racionales. Cuando todo FinTwit tiene Nagarro, ves tantos análisis y tantas historias, no sé hasta que punto vas a poder aguantar tu cuerpo al mástil y mantenerte en rumbo. Es un poco como Meta, pero en una empresa de sólo 1.000 millones de capitalización.

En el hilo ha comentado algo que asusta ![]()

Si en una consultora It tienes la desocupación por encima del 10% es un problema, no sé el motivo para pensar que 20% es normal. Esto quiere decir que de 8 horas el trabajador está 2 horas cada día sin asignación a proyecto y por lo cual, sin facturar.

A lo mejor mezcla rotación de empleados (que un 20% es lo normal y hasta poco) por desocupación.

He leído algo de un artículo en un medio alemán. No sé si será ese al que se refiere.

En todo caso, vincular la caída a que no te cojan el teléfono me parece surrealista.

Lo de la asignación de horas a proyectos en una multinacional, lo sufro y, ojalá realmente se destinaran el 80% de las horas a tareas facturables! Sería la bomba!!

Yo creo que algo más debe de haber para la caída de hoy.

De cualquier manera, al gestor, como al entrenador de futbol. Tiene toda la confianza y apoyo hasta…el día que no la tenga.

Yo me dedico al sector y ya le digo que en lugar de un 20% ocioso tengo más bien un 120% de mi tiempo “entretenido” en proyectos ![]()

Una tesis de servilleta que he tenido siempre con Nagarro es la siguiente:

Si tu empresa básicamente se dedica a programar, etc. el crecimiento bestial necesitará de una cantidad ingente de nuevos programadores. Dado que no vale lo mismo un trabajador en USA que otro en la India tiene sentido contratarlo fuera. Ok.

Pero cómo se controla un suspuesto crecimiento exponencial en pocos años, manteniendo la calidad del servicio, encontrando a tanta gente en un sector tan competitivo y que necesita de un crecimiento exponencial de trabajadores para seguir creciendo.

No digo que no salga bien, pero personalmente…mmm

Supongo que más de uno monitorizará el beneficio por trabajador, etc.

Si no me equivoco, otra vez, lo veo un negocio parecido al de Indra.

A mi me asusta más esto:

No sé, pero que un gestor dé su apoyo al CEO, a la empresa y demás me suena un tanto raro. Y que no se está tratando justamente a una empresa, eso tiene efluvios de pan producido por Aryzta. Me refiero, que esto es el mercado, que aquí eso de justicia ya tal. Generalmente cuando un gestor hace una empresa su bandera, esta invertido hasta las trancas y más allá en ella, puede que no acabe del todo bien el asunto.

Puede que me equivoque, pero no creo que la calidad sea la bandera del servicio. Más bien empresas intentando conseguir un servicio más barato y sin tener la necesidad de contratar a gente en su propia plantilla.

Yo también lo veo. Negocio de consultora IT de toda la vida.

Comparto algunas de las preocupaciones que comentan vds.

Por otro lado, yo no quería dejar de valorar el tener la diligente comunicación del gestor en Twitter, o también en YouTube, a poco que una posición importante de su cartera dé un bandazo, o bien presente resultados dignos de mención.

Aryzta yo todavía estoy esperando que me expliquen cómo se valoró por el doble algo que acabó valiendo una quinta parte. Quiero decir, nunca recibí una explicación, que recuerde.

Creo que se ha comentado varias veces, además por parte de la gestora y del propio Paramés, que hablaba de 15 puntos de roto. Se metieron en una reestructuración, y además iban ponderando a la baja sin miedo.

Es lo que tiene este tipo de inversión: Cara A: Ganas mucho si sale bien// Cara B: Pierdes mucho si sale mal.

No recuerdo ya si se comieron 2 o 3 ampliaciones de capital bastante agresivas.

Pero ojo, que carteras como la de AZ han tenido muchas de estas pero por los caprichos del destino les ha salido bien la jugada (hasta el día de hoy).

Ojo que no justifico a Cobas, de hecho soy bastante crítico con las newsletter y su contenido.

Yo por el contrario creo que si el gestor tiene tiempo para sacar videos de dos horas todas las semanas promocionando los cursos y hablando de la bolsa en general, que menos que tenga algo de tiempo para el partícipe.

No olvidemos que un equipo bastante modesto tiene 3 fondos bajo gestión, en el caso de True Value.

Saludos.

El caso es que hace un par de meses se pudo comprar Cognizant a un FCFF yield del 10%, incluso hoy debe de andar por el 8%, con unos retornos sobre activos, menguantes, pero todavía del 15% o así.

Para el que no la conozca, por lo visto es la que inventó, o de las que inventaron, el modelo de negosi de tener a un WASP en occidente de ejecutivo comercial, y aun indio de la India, no de los que llevan plumas, en Bangalore picando.

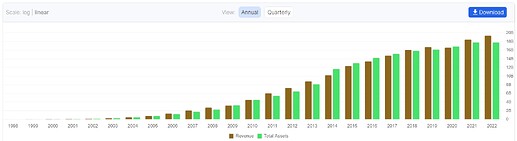

Aquí ventas contra activos totales, que crecen de la mano:

márgenes:

No voy a ensayar una valoración, pero así a ojo si el crecimiento se va con la disminución de márgenes, la TIR estimada de un hipotético escenario base no debe irse muy allá del yield del 8% actual, y el 10% de hace unas semanas.

Para los optimistas: un 8-10% de retorno es bastante más de lo que con mucha probabilidad van a obtener en sus carteras de aquí para adelante. Antes de comisiones y otros gastos.

Bueno pero es que esta microcapsss crece al tropecientos! A ver yo ni he abierto la cuentas, pero si ese crecimiento es comprado, y esas compras son con un retorno inferior a la rentabilidad que el inversor último exige a sus inversiones, lo que vienen llamando el coste del capital o coste de oportunidad, el crecimiento no crea valor sino que lo destruye; no hace que el múltiplo merecido sea mayor, sino menor.

Hola amigos. “Saltando” un poco de tema, alguien conoce alguna tesis (video youtube, newsletter, etc.) sobre la tecnológica nacional Sngular? En el sector es sobradamente conocida y me gustó mucho el podcast en el que estuvo Vallejo.

Saludos!

Se habló un poco de ella en el hilo Podcast +D episodio 79. La alquimia entre compañías singulares con Jose Luis Vallejo, Fundador y Presidente de Sngular.

A mí las veces que la he mirado no me sale barata y depende mucho de inorgánico para crecer con el múltiplo que tiene.

Eso sí, sólo con el sector que crece por obligación, a largo plazo no creo que vaya mal.

El problema de esta es que no han soltado apenas acciones y cotizan quizás por otras historias, como canjear acciones al que compran y dárselas a una valoración superior al precio que pagan por la compañía.

Gracias @camacho113, a ver si recupero el podcast. Me ha dado una sensación similar, un crecimiento bastante inorgánico sí. Guardando distancias y diferencias, similar a la estrategia que ha venido siguiendo Izertis en su crecimiento. Ahora bien, Sngular con un ratio de DFN/Ebitda menor de 1x e Izertis con un DFN/Ebitda mayor que 3x. A ver si un día puedo sacar rato para verlo con cariño y comparto por aquí reflexiones.

Abrazo.

Tanto una como la otra, para mí el problema que tienen es que no integran de manera completa las compras, sino que compran y dejan “independientes” esas compañías.

Al final son “un holding”, con empresas que colaboran entre ellas, pero con “CEOs” diferentes.

No sé si me explico.

Se explica usted perfectamente ![]()

Pues nada, el amigo de “Cagarro” ya ha sacado la segunda parte, por supuesto dándose la “importancia que merece”. Aún ni he tenido tiempo a verlo pero cuando empiezan con “este video lo he tenido que grabar X veces porque sino me cae una querella criminal”… igual también ha cogido el arte del clickbait

Igual es un poco tonto lo que voy a decir pero antes de copiar a ningún gestor (cosa que yo no haría) miraría como han ido sus predicciones anteriores y en qué medida estás se han cumplido. También miraría si en el largo plazo consigue despegarse de forma clara de un índice de empresas similares a las que invierte.

Por otro lado: cada vez que una empresa se hace famosa entre la comunidad, igual está más para short que para long. Da igual el gestor, el tipo de empresa y el sector: Roku, Burford, Teekay, Kistos, Nagarro…

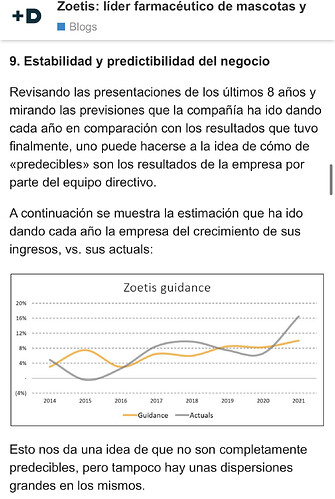

Eso hago yo con los guidance de las compañías comparándolo con lo que acaba pasando y es bastante divertido seguirlo ![]()

Creo que en Zoetis: líder farmacéutico de mascotas y ganado puse una gráfica.

Edito: