Ufff vaya tema tan complicado que nos trade Don @Segado! Es un tema fetiche mio al que le sigo dando vueltas aún y es en el que me estoy centrando desde hace tiempo, a ver si algún día termino un artículo que tengo a medias ya que últimos tiempos han sido convulsos y no me han dejado dedicarle el mimo necesario para terminarlo.

Mi opinión es que para poder tener ciertos debates productivos sin caer en mezclar demasiadas cosas, habría que definir primero lo que es diversificación, por lo que voy a intentar primero hacer una definición que haga de marco de referencia para mis posteriores comentarios.

Bajo mi punto de vista, y la conclusión a la que he llegado ( de momento ), es que diversificación implica intentar controlar los resultados de la cartera cuando algún riesgo al que nos exponemos se manifieste. Esto es, intentamos que cuando el riesgo geopolítico, la volatilidad, el riesgo de default o cualquier otro riesgo que aceche a los activos de nuestra cartera tengan un impacto controlado en base a nuestro perfil de riesgo individual.

¿Entonces, como debemos diversificar? La clave para diversificar con criterio reside en saber definir qué tipo de riesgo nos interesa mitigar y si es posible mitigarlo realmente o estamos llegando a los límites de la diversificación para dicho riesgo y no es posible mitigarlo sin eliminar la prima asociada, en cuyo caso si queremos mantener los retornos podemos intentar exponernos a otro riesgo con el que nos sintamos más cómodos. Entonces y resumiendo, podríamos concluir que hay varios tipos de diversificación, tantas como tipos de riesgo podamos definir. Por otro lado, la diversificación es la cara de la otra moneda de la concentración, si podemos medir la diversificación, podemos medir la concentración, por lo tanto esto nos lleva a que hay tantos tipos de concentración o diversificación como tipos de riesgo a los que nos exponemos. De manera esquemática:

nº de tipos de riesgo = nº de tipos de diversifiación = nº de tipos de concentración

Entre los tipos de riesgos que podemos definir, los hay más o menos puros por que pueden estar relacionados, incluso podríamos realizar una clasificación jerárquica en la que unos incluyen otros. Algunos de esos riesgos son diversificables y otros no, los riesgos que son diversificables se considera que no suelen ser recompensados por el mercado, ya que si existe una manera de eliminarlos completamente nadie estaría dispuesto a pagar por que le presten su dinero. Sin incertidumbre no hay beneficio y por lo tanto, si esa incertidumbre fuera diversificable nadie nos pagaría un duro por nuestro dinero.

Los inversores ganamos una prima por exponernos a la incertidumbre de flujos de caja futuros

Por ejemplo algunos de estos riesgos podrían ser:

- Riesgo de inflación

- Riesgo de bajo crecimiento

- Riesgo de liquidez

- Riesgo de quiebra

- Riesgo geopolítico

- etc…

Por lo que ya ven, nos encontramos de bruces con una de las cuestiones más complejas de la inversión, la definición de tipos de riesgo, las relaciones entre los mismos y cuales de ellos son diversificables y cuales nos ofrecen una prima donde merece la pena invertir. En una cartera de acciones podemos invertir en empresas más o menos endeudadas, en empresas más o menos líquidas, en empresas concentradas en un solo país o sector, etc… ¿Empiezan ustedes a vislumbrar la dificultad de saber realmente a qué riesgos nos estamos exponiendo, como existen jerarquías y cuales mitigamos cuando introducimos un cambio en la cartera? Por ejemplo, una ventaja de la diversificación sectorial es que habitualmente suele delimitar riesgos característicos de una tipología de empresa, pero cualquier inversor sabe que incluso dentro del mismo sector las empresas pueden exponerse a mayor o menor deuda, a mayor o menor riesgo regulatorio, etc.

Un intento de definir los tipos de riesgo más puros, útiles o invertibles y que nos ofrecen una prima son los conocidos “factores de riesgo” dentro de la RV, como el market beta, value, quality o momentum que les sonarán a todos de haberlos escuchado hasta la saciedad, sobre los cuales proliferaron una gran cantidad de productos denominados “smart beta” por que intentan agregar exposición extra respecto a la beta de mercado con supuestos factores riesgo recompensados históricamente ( otra cuestión es que lo consigan y acaben siendo más bien “dumb beta” ).

Espero que tras esta introducción simplificada haya quedado clara mi forma de ver la diversificación, sin una definición de los riesgos que queremos controlar ¿como vamos a poder medir lo eficaz que es un cambio que introducimos en cartera? Hablar de “diversificación” en general me parece super impreciso. Es como comprar un seguro de hogar general sin preocuparte de saber qué es lo que cubre.

Volviendo a la cuestión inicial de la pregunta de @Segado intentando acotarla un poco más y en referencia a algunos comentarios, a los que ya ha contestado @Cygnus sobre la dispersión de resultados:

Sobre si existe un número óptimo de acciones para diversificar

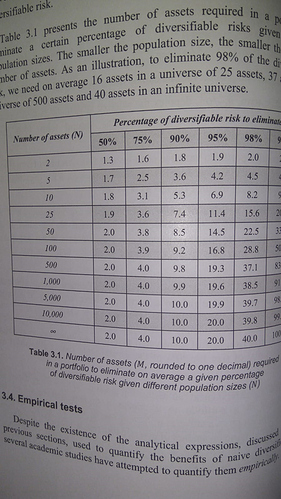

Aumentar de manera “aleatoria” el número de acciones en una cartera lo que consigue es disminuir un tipo de riesgo, que es el riesgo “no sistemático”, que se asocia a que una empresa quiebre o vaya mal, esto permite reducir la volatilidad y encontrar un punto óptimo para la misma. El número de activos en cartera óptimo y su curva dependen del universo de acciones que compone el índice que queremos equiparar, en la izquierda tenemos el nº de acciones que compone el universo y en la derecha el % de riesgo ( volatilidad ) que eliminamos, por ejemplo en un universo de 10 mil acciones, con 2 acciones diversificamos el 50% del riesgo y con 40 el 98%. Pongo una foto malísima que hice en su momento, este no es solo un ejercicio estadístico, hay estudios empíricos que obtienen los mismos resultados:

Por lo tanto, si agregamos aleatoriamente acciones en cartera, estamos mitigando la volatilidad y el riesgo no sistemático de quiebra de una empresa por ejemplo. Pero estamos dejando de lado otra ristra de riesgos. Uno de los riesgos que menciona @Cygnus en su post que es lo que se conoce en inglés como “Terminal Wealth Dispersion” y nos introduce lo que para mi es el marco de referencia básico que mueve mi gestión del riesgo. El riesgo, y todos los inversores experimentados lo saben de manera intuitiva tiene que ver con la volatilidad, pero esta solo es una pequeña parte de la ecuación, para mi una mejor manera de medir el riesgo tiene relación con la distribución de posibles resultados y sus asimetrías ( lo que se conoce como skewness o kurtosis ) y que da lugar a las famosas distribuciones de cola ancha con las que Taleb ha hecho el agosto. La dispersión de resultados a la que hacía referencia @Cygnus se explica por la distribución de resultados que tienen las acciones en general, donde unas pocas son las encargadas de “tirar del carro” y a largo plazo ofrecen la mayoría de retornos. La probabilidad de acabar en un rango de retornos comprando el índice o con 15 acciones es muy diferente tal y como se menciona en el excelente artículo De lo divino y lo humano

A medida que reducimos el número de acciones aumentamos el proceso de loterización cambiando la forma de la distribución de probabilidades.

De todas formas, pueden ver la respuesta de Bernstein al estudio de Burton Malkiel se puede consultar aquí para más detalle cuando responde a una lectora de su web:

The reason is simple: a grossly disproportionate fraction of the total return came from a very few “superstocks” like Dell Computer, which increased in value over 550 times. If you didn’t have one of the half-dozen or so of these in your portfolio, then you badly lagged the market. (The odds of owing one of the 10 superstocks are approximately one in six.) Of course, by owning only 15 stocks you also increase your chances of becoming fabulously rich. But unfortunately, in investing, it is all too often true that the same things that maximize your chances of getting rich also maximize your chances of getting poor.

If the O’Neal data are generalizable to stocks, and I believe that they are, then even 100 stocks are not nearly enough to eliminate this very important source of financial risk.

So, yes, Virginia, you can eliminate nonsytematic portfolio risk, as defined by Modern Portfolio Theory, with a relatively few stocks. It’s just that nonsystematic risk is only a small part of the puzzle. Fifteen stocks is not enough. Thirty is not enough. Even 200 is not enough. The only way to truly minimize the risks of stock ownership is by owning the whole market.

Si no se permite rotar la cartera, esto es, si la cartera es fija desde un punto en el tiempo creo que las probabilidades de acertar son bajísimas, por lo que considero que la filosofía de “no vender” nunca no tiene ningún sentido y es totalmente irracional. Como comentaba arriba, aproximadamente el 4% de las acciones son responsables de los resultados positivos del índice ¿Se sienten ustedes capaces de acertar alguna de ellas ? Diferente cuestión es invertir en aquellas que parecen haber resultado ganadoras ( léase Compounders ), pero soy altamente escéptico de los retornos esperables de esta forma de inversión cuando ya los ganadores son conocidos y el mercado es implacable reduciendo cualquier ventaja conocida y fácilmente aprovechable.

Dejo un estudio histórico al respecto:

Four out of every seven common stocks that have appeared in the CRSP database since 1926 have lifetime buy-and-hold returns less than one-month Treasuries. When stated in terms of lifetime dollar wealth creation, the best-performing four percent of listed companies explain the net gain for the entire U.S. stock market since 1926, as other stocks collectively matched Treasury bills. These results highlight the important role of positive skewness in the distribution of individual stock returns, attributable both to skewness in monthly returns and to the effects of compounding. The results help to explain why poorly-diversified active strategies most often underperform market averages.

Diferente es el caso donde puede existir rotación y podemos beneficiarnos de los cambios de valoración y no solo del retorno absoluto. Es imposible responder a esta pregunta con esos datos, pero soltaré unos pensamientos “al aire” en modo “comentario barra de bar”. En teoría y en principio, supongamos un fondo quant ( ![]() ejem ) que intenta exponerse a determinados factores de riesgo con una rotación, seguramente aplicaría una tabla como la que he puesto anteriormente a nivel global y por factor para intentar minimizar primero el riesgo no recompensado. Suponiendo que confiamos en el modelo y queremos invertir minimizando el riesgo no sistemático y maximizar el retorno posible, en total tendría entre 30 y 50 activos en cartera y por factor, dependería del universo individual al que se expone, que puede estar basado en deciles o quintiles. Aumentar la concentración siempre la he visto como un tipo de apalancamiento donde tenemos un riesgo diferente al apalancamiento real y este riesgo es el aumeno de la dispersión de resultados.

ejem ) que intenta exponerse a determinados factores de riesgo con una rotación, seguramente aplicaría una tabla como la que he puesto anteriormente a nivel global y por factor para intentar minimizar primero el riesgo no recompensado. Suponiendo que confiamos en el modelo y queremos invertir minimizando el riesgo no sistemático y maximizar el retorno posible, en total tendría entre 30 y 50 activos en cartera y por factor, dependería del universo individual al que se expone, que puede estar basado en deciles o quintiles. Aumentar la concentración siempre la he visto como un tipo de apalancamiento donde tenemos un riesgo diferente al apalancamiento real y este riesgo es el aumeno de la dispersión de resultados.

El santo grial es encontrar un modelo que nos permita tener una distribución de resultados sesgada positivamente, con una distribución de retornos controlada y después podemos intentar aumentar los retornos con algún tipo de apalancamiento, como podría ser la concentración que es un amplificador de resultados a cambio de aumentar la potencial distribución de resultados, el punto óptimo es imposible de medir a priori por lo que un número exacto es absurdo. Bueno esto todo es muy debatible, son ideas al aire y tengo la sensación de que me dejo muchas cosas en el tintero al no haberle dedicado más que unos segundos.