Me autocito por que soy perezoso.

Por otro lado, no creo que por diversificar más uno se acerque más al MSCI World, de hecho el MSCI World solamente intenta replicar el peso de la capitalización bursátil ( en el mercado free float ) y puede llegar a estar bastante concentrado en unas pocas acciones. No hay que confundir comprar varios fondos de gran capitalización con diversificar.

¿Si en lugar de tener ese mismo índice ponderado por capitalización lo ponderamos por partes iguales es más o menos diversificado?

¿Está más o menos diversificado un índice con 100 acciones tech que otro con 50 acciones divididas en varios sectores?

¿Es posible obtener determinados retornos sin aumentar el riesgo en otro lugar?

Yendo más al grano:

-

La gran mayoría del retorno en RV proviene de unas pocas acciones, esto provoca que a largo plazo corramos un riesgo que no es evidente en el corto plazo. Uno de los riesgos más olvidados es el de la dispersión de resultados. Para mi este punto es clave y depende sobre todo de tener exposición a prácticamente todo el mercado para no perderse ningún ganador futuro que mueva la balanza de toda la RV. Una manera de conseguir esto son los algoritmos de los índices ponderados por capitalización o equal weight.

-

Exposición a riesgos recompensados. La cartera ideal se expondría solo a riesgos que realmente tienen recompensa con el mejor ratio retorno/riesgo. Los factores por ejemplo son una manera de identificar estadísticamente características de empresas que hacen que compartan riesgos comunes, otra forma más sencilla es con sectores.

-

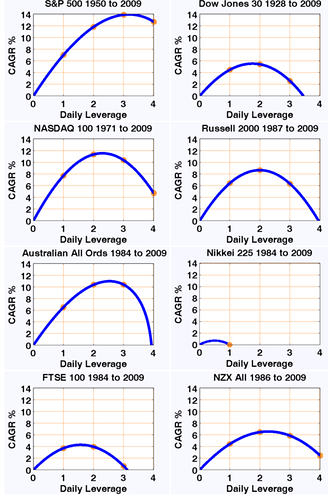

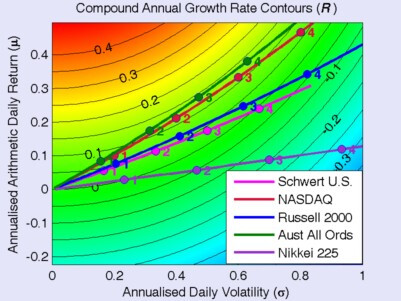

Correlación y control de la volatilidad, para componer a largo plazo existe una zona óptima de volatilidad que marca la dispersión de resultados a largo plazo también. Cuanto mayor volatilidad, más probabilidad que cualquier suceso durante el camino de resultados drásticamente opuestos. Lo ideal es no sobrepasar esos umbrales y diversificar con zonas de la RV que estén no correlacionadas o inversamente correlacionadas podría aportar un pequeño free lunch.

Luego implementar esto en la práctica es bien difícil. Lo que yo hago:

- Índices mundiales indexados por capitalización

- ETFs o fondos activos con comisiones bajas que se expongan a estos factores previamente mencionados para acompañar, esto no es fácil, no me pregunte como por que cuesta un montón encontrar nada útil.

- Aportaciones con peso variable en función de lo caliente que esté cada fondo/zona ( no garantiza mejores resultados a largo plazo, pero sí que creo que puede ser una manera de controlar ciertos riesgos )

Los %s y qué factores ya dependerán del objetivo de cada inversor, se puede jugar más con la concentración o el apalancamiento a riesgo de empeorar la dispersión de resultados, el punto dulce no lo conoce nadie, aunque históricamente sí se puede calcular, por ejemplo para el S&P500 u otros índice está cercano a 2:

Antes de que se lance nadie, existen problemas de implementación práctica con los costes, el volatility drag y el tracking error:

Y no sé como he acabado aquí pero ya me he ido de la conversación yéndome al lado contrario ![]()