Esta reflexión es brillante y conozco a pocos gestores que la tengan.

Si al final acaban vendiendo, por algo era.

Sobre esto hablamos @arturop y yo en el podcast 101 bastante.

Hay mucha empresa que muestra un EBITDA abultado y luego la conversión a caja es inexistente por cosas de este estilo.

Podcast +D episodio 101. Conociendo mejor a Camacho

¿Tiene alguna manera de ajustar el CapEx en esta empresa?

Yo lo más difícil que encuentro en ella es conseguir normalizar un recurrente, puesto que necesita continuamente invertir para mantener las ventas un porrón y encima en proyectos diferentes (nuevos).

¿Cómo llega al cash flow recurrente si además es una empresa de crecimiento?

¿Han hablado con la compañía para determinar bien cuál es el de mantenimiento, entendiéndose “mantenimiento” como creación de juegos nuevos para mantener ventas?

A donde quiero llegar es que no me veo capacitado para tener cierto acercamiento a un beneficio que podría generar, que seguro que es por desconocimiento.

Es un bicho complejo con cuatro unidades de negocio bien distintas.

El capex recurrente que han guiado son 6bn por año (aunque personalmente estoy modelizando bastante más). El capex es simplemente sueldos capitalizados, por lo que tienes que entender son el número de desarrolladores que necesita para ejecutar un proyecto. Esto es algo complejo, porque la compañía no te detalla los proyectos hasta que los ha anunciado. Sin embargo, si es sencillo asumir un capex recurrente cuando se asienta la compañía. Hemos estado en un periodo de crecimiento de empleados, pero ahora con la reestructuración están reduciéndolo. Cálculo que deberían de reducir unos 2.000 desarrolladores para llegar a un capex normalizado de 1.3/1.5bn. Es posible que ese capex normalizado del que hablan sea correcto, nosotros por ahora modelizamos capex superiores.

Respecto a proyectos diferentes. En el momento que tengas el capex recurrente y entiendas la capacidad de lanzar juegos/año, es todo más simple para normalizar. Lo complicado es, evidentemente, saber el éxito/fracaso de los lanzamientos. Además, esto no cambia que necesiten 4-5 años para lanzar un proyecto, es la naturaleza del negocio. Sin embargo, si el ROIC es >2x, significa TIRes >20% y, por tanto, la espera vale la pena.

Embracer venía de tener un promedio de ROIC de 3.5x (weighted average), pero recientemente los últimos lanzamientos han reducido las rentabilidades al 2.4x. Nosotros esperamos que el promedio de lanzamientos AAA tenga un ROIC del 2.3x y esta es la base de la valoración

Os dejo una entrevista sobre Sigma Internacional y Gamma Global

Con el fondo en -7%ytd, decido realizar una nueva aportación, de cantidad simbólica (algo menos del 3% de lo que ya tengo invertido en él; apenas tengo liquidez y desde hace tiempo ya no cobro un salario). A ver si me entra con fecha valor hoy.

No soy @camacho113 promediando, pero intento hacerlo lo mejor que sé.

No es plato de buen gusto dar esta noticia, pero es algo que hay que aceptar. No me parece una estructura de comisiones muy agresiva y sigue siendo atractiva comparada contra otros fondos nacionales e internacionales. Sin tener un compromiso firmado, hay una voluntad por parte de todos de restablecer las comisiones iniciales si los fondos crecen.

Encantado de escuchar cualquier comentario o queja!

Primeramente gracias por intentar pelear, como creo ha sido el caso, contra esa subida de comisiones al partícipe. Si algo hace es reforzar mi confianza en la alineación de los gestores con nosotros los clientes, algo que valoro a la hora de elegir un fondo y confiar en él.

Por otro lado, y supongo se le habrá dicho al banco/gestora, mayores comisiones es algo que puede disuadir, más que atraer, a algunos inversores particulares de suscribir los fondos de Sigma o Gamma. Sobre los fondos más precio-competitivos del mercado, estaría bien recordarle a Singular Bank el fondo MyInvestor Value, de Val-Carreres, que no tiene comisión de gestión fija (=0%) y cobra sólo una variable del 9%, y por supuesto con marca de agua.

Estoy pensándome lo del 1’60% fijo sin variable que comentas. He de tirar unos números en Excel. Me pregunto si es también negociable un 1% fijo + 9% variable. Aunque tendría que mirar que no sea más caro esa estructura que las ya negociadas.

PS: leo que MyInvestor Value ha sacado una clase B del fondo, en el que se cobra un 0’9% de fija y un 9% de variable con marca de agua. Yo tengo suscrita una pequeña participación en la clase A. Desconozco cuánto ha crecido el fondo para que saquen una clase B, o si la A era una “promoción de lanzamiento”, por así llamarlo.

Hola Gabriel,

Le agradezco nuevamente su transparencia en la comunicación.

Honestamente entre los dos esquemas de comisiones que plantea no se cual es la “menos malo”, por lo que no puedo darle una opinión fundamentada sobre ello.

En mi opinión un negocio como el de la gestión de fondos la mejora en la cuenta de resultados de la gestora debería venir a través de los resultados de los vehículos que gestiona, la escala y del apalancamiento operativo, no del aumento de tarifas y menos aún bajo el argumento “estamos por debajo de la media del mercado”

Entiendo que los directivos de la empresa para la que usted trabaja habrán planteado escenarios de rentabilidad y el planteamiento teórico les habrá llevado a tomar esta decisión. Tanto AUM x tanta comisión = + XX €, los partícipes también deberían hacer los suyos.

Esta decisión quizá arregle alguna cuenta de resultados en el corto plazo, en el medio o largo plazo tengo más dudas, pues cómo bien saben se trata de un sector cada vez más escalable, más accesible, con mayor oferta y con precios (comisiones) más competitivos.

En mi opinión su empresa camina en sentido contrario, si bien ya sabemos que “nadie puede servir a dos señores a la vez”

Reciba un cordial saludo,

Viendo el vídeo, y centrándome en el Sigma internacional, si las opciones de comisiones son las que he entendido, la fija del 1,6% es de largo la más favorable para el partícipe:

Fija = 1,6%

Variable = 1,25% + 6% éxito. Si sigma hace un 5,5% anualizado sería = 1,25% + 5,5%*6% = 1,25% + 0,33% = 1,58%. Es decir, aprox. a partir de un 5,5% anualizado ya sale más a cuenta tener la fija. Y dudo que alguien que esté en el fondo lo haga con expectativas de menor rentabilidad que un 6%. Y si creemos que lo hará bien y conseguirá el resultado de doble dígito que indica el gestor = 1,25% + 10%*6% = 1,25 + 0,6 = 1,85%.

Básicamente, si el fondo lo hace mínimamente bien, sale más a cuenta la fija. Si el fondo lo hace tan bien como se espera, sale más a cuenta la fija. Y si el fondo lo hace mal o muy mal, sale más a cuenta la variable, pero en ese punto creo que el problema no sería la comisión sino el fondo.

Creo que no van tan así.

Elegiría casi seguro la variable en un fondo como Sigma, puesto que las rentabilidades suelen ser muy bruscas y uno se tira un huevo de tiempo o palmando pasta, o plano hasta que se realizan las plusvalías o “tesis”.

Además, prefiero que cuando va mal se extraiga menos al partícipe para que luego la subida sea mayor.

Imagine pagar un fijo alto durante 5 años en los que el VL está muy abajo.

Sí pero el año en que la rentabilidad es muy brusca, la comisión de éxito es cuando realmente aplica (imagine un 30%, 1,25% + 30%*9% = 1,25 + 2,7 = 3,95%, que en comparación al 1,6% muchos años y muy malos tienen que ser para que la diferencia compense) y (sin hacer cálculos muy elaborados) en media creo que le sigue saliendo a cuenta la fija. Ojo, siempre siendo “optimista” y esperando que al fondo le vaya todo bien, que al final es el escenario que todos los partícipes manejan porque sino no tendría sentido ser inversor en él.

A mi la comisión que propone valcarreres me gusta mucho y es algo que aplicaría a mis vehículos si tuviese la oportunidad. Pero valcarreres decidió crear una primera clase con 0% comisión que se cerraría al alcanzar los 20M. Desde mi punto de vista fue algo como una “promoción” para intentar levantar un mínimo capital y permitir la entrada de otros inversores más grandes. Es decir, si tienes 3M bajo gestión y tienes un cliente de 1M, es bastante probable que no entre con el millón.

Por otra parte, y respondiendo otras dudas. Evidentemente he intentado que se crease una clase nueva y se mantuviese la comisión a los actuales partícipes, ya que mi incentivo esta claramente ahí. También reducir algo más la fija y no han aceptado. Mi feeling es que el banco prefiere 1.6% fija y por ahora el feedback de la gente va por ese camino. Así como en Gamma si que prefiero esa comisión vs 1% fija, en Sigma estoy abierto a escuchar sugerencias

Por último, no soy el encargado de tomar la decisión, pero en mi humilde opinión y sin tener toda la información, también creo que debería ser un negocio de volumen vs márgenes. En nuestro caso los fondos van bastante bien y los participes, en general, están satisfechos. Pero hay varios fondos con un performance más justo y también están incrementando comisiones, cosa que no me parece una estrategia correcta, pero lo dicho, desconozco toda la información y la estrategia del banco. Lo que si puedo asegurar que si hay otro movimiento en comisiones es para reducirlas y no para aumentarlas

La idea de la comisión que proponemos es reducir las perdidas en periodos malos. En los años positivos nadie se queja por ganar un 15% o un 17%, pero en los periodos malos cada décima cuenta. Personalmente también creo que la fija es más atractiva ya que confío mucho en la cartera y nuestra habilidad para obtener buenas rentabilidades, pero entendía que la comisión propuesta es más fácil de entender y aguantar en épocas de vacas flacas. Si ahora entramos en crisis o pasa algún evento inesperado, podemos estar varios años sin obtener beneficio como ha ocurrido a otros grandes fondos y, tarde o temprano, nos ocurrirá a nosotros ya que es un fondo de renta variable. En estos periodos ahorrarse comisión es importante, ya que como he dicho, cuando ganas no te importa pagar ya que estás generando alfa, pero cuando pierdes cada céntimo es importante

Le recomiendo @GabrielCastro que tire un Excel simulando ambos escenarios, aunque usted no se correlacione en la exactitud con el mercado, para que se vea la diferencia. Muéstrela a los partícipes y que luego decidan.

Simulando periodos en los que hay un ciclo malo bajista durante mucho, como por ejemplo pasó desde el 2017-2022 para estrategias como la suya, si alguien hubiera estado en la fija le habría salido mucho peor.

Hágalo desde el año 2008 por ejemplo y analice periodos de 5 años TTM.

El problema de la comisión variable vía marca de agua es que no es garantía para el partícipe que sólo pague por la rentabilidad que obtiene.

Si el partícipe tiene 4 años muy buenos con una rentabilidad del periodo del 100%, va a pagar comisión variable sobre dicho 100%.

Si luego vienen 2 años malos, y el fondo baja, pongamos un 25% desde máximos, al partícipe en ningún caso se le devuelve la comisión cobrada.

Imaginemos que al final de esos 6 años el partícipe necesita el dinero y vende. Después de 6 años en el fondo habrá pagado comisión de éxito sobre un 100% de rentabilidad cuando en realidad, con estos datos, sólo habrá conseguido una rentabilidad del 50%.

Total que en este caso la comisión del partícipe sobre rentabilidad no sería del 6% sino del 12%.

Efectivamente también está el caso contrario del que entra cuando el fondo no está en máximos y por lo tanto no paga comisión por rentabilidad a partir del nivel donde entra sino desde más arriba. Pero estos casos terminan siendo delicados cuando se producen a gran escala dentro del fondo, dado que, o existían reseteos a los 3 años o la gestora buscaba alguna forma de generarlos, por ejemplo con nuevas clases o cambiando la estructura de comisiones otra vez.

Como ya comenté por aquí, el MyInvestor Value clase A alcanzó el pasado 19 de mayo los 20 millones de patrimonio, y se cerró a efectos prácticos (exige una inversión mínima de 5M€).

Y a diferencia del Magallanes Microcaps, esta inversión mínima se seguirá aplicando aunque el patrimonio descienda de los 20M.

Así que ahora sólo se puede invertir en la clase B, que mantiene la comisión de éxito del 9%, y además, tiene una comisión de gestión de 0,9% ![]()

Si la Clase B alcanzase los 20 millones de euros de patrimonio, también se cerraría.

Mi hipótesis es sin la marca de agua, sí

Si la tiene es un disparate.

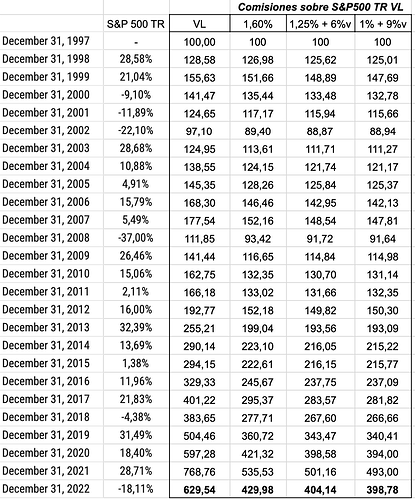

Esto es lo que me sale cogiendo una serie del S&P500 TR y aplicándole distintas estructuras de comisiones:

Aquí con el desglose del cálculo de las series con comisión de éxito y marca de agua de 3 años:

Estructura de comisiones - comparación.pdf (67,4 KB)

La marca de agua, al menos en nuestro caso, sería indefinida, no se reiniciaría cada 3 años. Pero hay consenso en que la comisión fija del 1.6% es mejor y con suerte podremos reducirla al 1.5% en un tiempo, una vez haya crecido en volumen el fondo.

Gracias por el ejercicio!