Muchas gracias, este comentario-lección ya no hay quien me lo quite, estoy en deuda. Fíjese que en un momento dado iba a hacer algún chiste sobre concavidad y convexidad, de cuando nos enseñaban a hacer gráficas de funciones (sólo a los de ciencias básicamente), y veo pues que es exactamente el mismo concepto. Acabáramos

Para mí el riesgo es que batir al mercado no tiene porque significar obtener una buena rentabilidad. Que la media del S&P sea un 8% anual no garantiza que indexandose a él uno no pueda registrar pérdidas en el futuro.

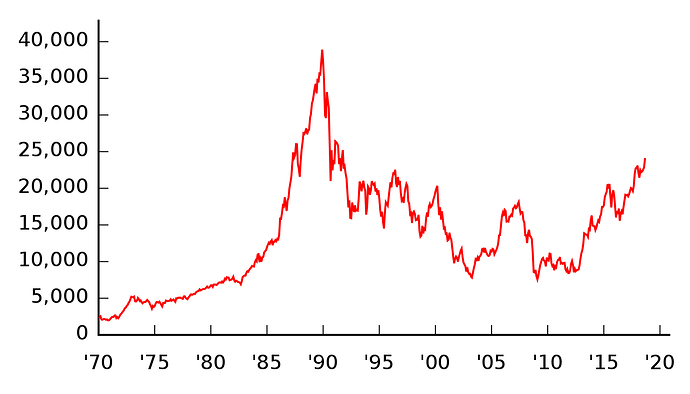

A finales de los 80 el Indice Nikkei también parecia sólido como una roca y si alguien se hubiera indexado a él, mejor que también hubiera hecho un master en desapego.

¿Por qué no puede pasar lo mismo con el S&P o el MSCI World?

@Cygnus:

Permítame que ahora, con más tiempo, le reitere mi admiración y agradecimiento por su magistral ensayo.Yo sé que mis elogios no le debilitarán porque usted tiene la cabeza bien amueblada. No es fácil cuestionar alguna de esas ideas de Taleb, en este caso la convexidad-concavidad, y que otros (incluso afamados gestores e ilustrados expertos) han abrazado, sin más, para vendernos lo de la inversión asimétrica.

No voy a fundar un club de fans con su nombre (que luego le pedirían hijos suyos)  , porque la histeria colectiva no me atrae en exceso, pero en fin, cuente conmigo como admirador.

, porque la histeria colectiva no me atrae en exceso, pero en fin, cuente conmigo como admirador.

Lo dicho, este blog es un lujo.

Es un enorme placer asistir al desarrollo de tanto conocimiento ; tengo que decir que si en otro tiempo también estuve rodeado de personas de gran talla , no era tan consciente ni tenía los recursos de la actualidad ; lo que me permite disfrutar más todavía y me sirve de acicate para seguir aprendiendo , porque sé que me pierdo gran parte del conocimiento que flota a través de los artículos , pero cada uno debe saber el lugar en el que está y a mi con lo que consigo me basta , gracias @ Cygnus .

Tengo este hilo a medio releer y al ponerme a ello , descubro la relación que tiene con este que nos ocupa y que aporta un enfoque diferente , espero que les parezca apropiado al tema .Los Mitos de la Gestión Indexada

Si el mundo crece creo que con el MSCI World no puede pasar

A mi me gustó mucho la entrada de @AntonioRRico en su blog que hablaba sobre La década perdida .

No es solo ver que en un periodo de tiempo amplio parece que no ha habido rentabilidad positiva si no que con un proceso sistemático a lo largo de ese período se puede mejorar esa rentabilidad

Aún no he acabado de escuchar el podcast, me quedan 60 minutos. La primera media hora me ha resultado ser de sumo interés con conceptos y perspectivas nuevos para mí, muy motivador.

Igual en los 60 minutos que me restan por escuchar se ha tocado la pregunta que me surge y es la siguiente: ¿puede encajar la estrategia dgi / inversión por dividendos compounders en las ideas de la “inversión sobria”?

Agradezco opiniones

Claro, pero ¿Puede asegurar que el mundo crecerá?

Al 100% no puedo asegurar ni que salga el sol mañana, pero si tengo que poner mis euros en un sitio, que el mundo siga creciendo es algo bastante más probable frente a que no lo haga … es consustancial al capitalismo

El tema es que el buen comportamiento histórico de los índices parece recoger el buen funcionmiento del capitalismo.

Pero bajo este mismo argumento, a medida que nos salimos de la senda de los mercados más desarrollados, aunque el potencial crecimiento de estos otros mercados es superior, el hecho que en ellos se respeten los principios básicos del capitalismo genera bastantes más dudas.

Todos esos argumentos y que el índice japonés estaba de media a un PER estratosférico (no recuerdo si PER 50) antes de las caídas.

Gran artículo.

Sin embargo hay que entender que es una situación que se puede dar, que la renta variable apenas genere rendimientos netos en términos ajustados a inflación, durante periodos amplios y si uno está en fase no de acumulación sinó de mantenimiento o incluso de retirada progresiva, habrá que lidiar con ello.

A más de PER 60.

En Total Return, hace años que la bolsa japonesa ya gana dinero desde los máximos del finales de los 80 en dólares, y comido por servido en moneda local.

En formato de DCA, ha sido un índice con el que se ha podido tener una rentabilidad más que aceptable.

En su blog, hay un artículo que he leído varias veces: “No hacer nada”

De su lectura se podría sacar como conclusión que es un método sencillo, el no hacer nada, pero hay una frase que revela la verdadera dificultad.

"Ser capaz de no hacer nada cuando no hay que hacer nada"

Esta es la clave, ¿cuándo sabes que no tienes que hacer nada?

Fíjate, puedes incluso pedir que te aten las manos para no hacer nada, pero si no sabes cuándo no hay que hacer nada igual que las tengas sueltas.

En ese caso las empresas de esos países no capitalizarían lo suficiente como para formar parte importante del índice… El índice termina recogiendo las empresas de mayor capitalización en detrimento de las de menor

Impresionante podcast con un gran entrevistado @Inversobrio, al que no conocía. Y también grandes entrevistadores. Enhorabuena a todos y todas.

Me ha gustado lo de la impredecibilidad del mercado, y estoy de acuerdo, cómo no!

Y el comentario de @Cygnus me ha abrumado, muy denso y muy interesante, tengo que releerlo con más tiempo.

No se como expresar mis sensaciones tras el podcast. Chapó!!

Muchas gracias y que sigan así de bien!!

Me refería que a medida que incorporamos mercados emergentes es posible que incorporemos precisamente esos mercados donde el capitalismo tiene más números de funcionar peor o de ser bastante menos respetado en cuanto a reglas del juego.