Es curioso el tema de los mantras que hay sobre la inversión en dividendos, a mi me llama la atención este : fiscalmente sale peor tener una cartera de dividendos que ir vendiendo participaciones de un fondo para recibir netos los mismos dividendos. Aquí intento demostrar que no se cumple siempre:

Premisas:

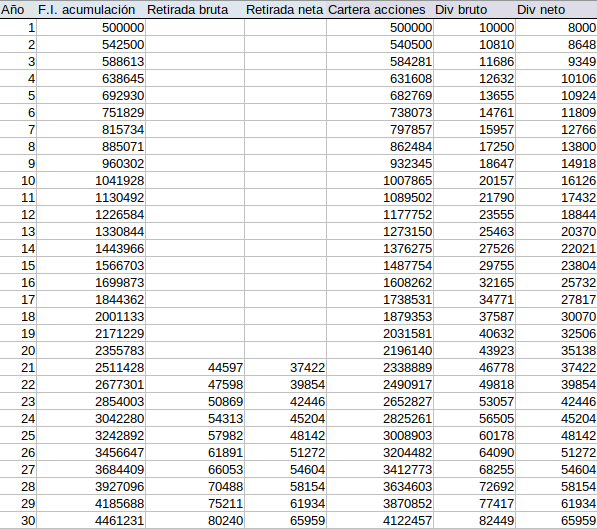

Pongamos uma cartera com uma rentb bruta del 5%

Redondeando pongamos que el impuesto a pagar es el 22%.

Cartera de 1 millón.

Para la cartera de fondos suponemos que llevamos muchos años invertidos y tenemos una rentabilidad acumulada del 50%.

Caso 1: cartera de dividendos de 1 mill.

La cartera de dvdos con 5% bruto nos daría 50mil euros brutos y descontado el 22% de impuestos saldrían 39 mil euros netos.

Si suponemos que tienes la cartera en ing (bróker ni muy caro ni muy barato), pongámosle que el coste de adquirir esa cartera fue aprox de 2000 euros entre fees de bolsa, compra , etc etc .

Total de gastos de cobrar 39mil euros netos : 11 mil (22% sobre 50mil brutos) +2mil = 13mil

Caso 2 : cartera em fondos indexados (por poner los más baratos) de 1 mill.

Supongamos un fee de 0.25% por tener algo aprox para no inversores institucionales.

Para conseguir esos 39mil netos y suponiendo el 22% redondeando de retención de impuestos tendríamos que vender al final del año aprox 44000 euros del fondo que nos saldrían a pagar unos 4840 euros frente a los 11mil de la cartera de solo dividendos.

Ahora hay q sumarle le fee de los fondos q es 0.25% :2500…

El total saldría 4840+2500=7340

Caso 3 : cartera de fondos de gestión activa

Supongamos un fee TOTAL (aquí meto lo q vemos y lo q no vemos , no solo el fee q aparece en el folleto del fondo) de 1.25% aunque sabemos que los value y compañía son mas caros que eso y q también afortunadamente los hay más baratos.

A los 4840 euros de impuesto a pagar que vimos antes en impuestos ahora hay q sumarle el fee del fondo: 12500

El total saldría 4840+12500=17340

Igual se me pasa algo pero a priori parece que ese mantra solo se cumple cuando tu cartera son fondos indexados baratos o de gestión activa muy baratos, una vez que estas en fondos de gestión activa más caros …deja de cumplirse. Solo con fondos con un fee igual o menor total de 0.816% aprox se cumple ese mantra (4840+8160 de fee:13 mil euros).

Si me he confundido con los cálculos o se me escapa algo ruego me disculpen.