Les traigo hoy un ejercicio de comparativa para ver si es más eficiente invertir en un fondo indexado o comprar directamente la cartera a título personal.

Como todos ustedes sabrán, al inversor individual se le suele aplicar “rendimiento de capital mobiliario dentro de las rentas del ahorro” tanto cuando recibe dividendos, como cuando vende una acción en la que tiene plusvalías.

Dichos importes, al menos en nuestro país que es España, son de los siguientes porcentajes:

-De 0 a 6.000€: 19%

-De 6.000€ a 50.000€: 21%

-De 50.000€ a 200.000€: 23%

-Más de 200.000€: 26%.

Además de esto, hay en muchos países donde al inversor individual le retienen también importes a sus dividendos en origen, si no hay acuerdo de doble imposición.

A pesar de esto, en países como en EEUU (y otros), a pesar de que allí retienen por ejemplo un 15%, como tienen acuerdos con nuestro país, dicho importe se puede recuperar posteriormente, tributando finalmente como si fuera un dividendo recibido de nuestro país según las tablas mencionadas en la parte superior.

Pero esto no sólo pasa en otros continentes, en la propia Europa también hay retenciones de origen en Francia (30%), Alemania (26,38%), Portugal (35%) entre otros, donde a veces cuesta mucho recuperar dicho importe retenido.

Habiendo dicho esto, hoy les traigo un fondo de inversión de Blackrock para que hagamos la comparativa de si sale más rentable ser inversor directo en las acciones vs el fondo.

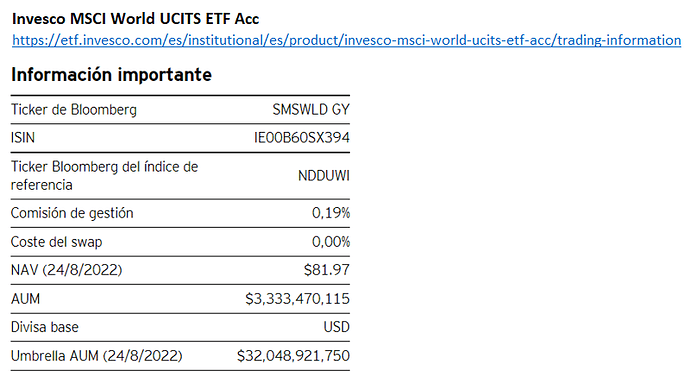

El vehículo es el siguiente:

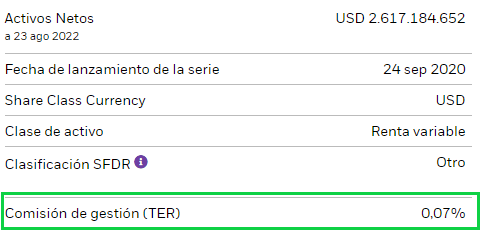

Fondo del S&P 500 de acumulación (no distribuye dividendo), domiciliado en Irlanda y contratable por cualquier español, con comisión de gestión del 0,07%.

Para obtener más información del vehículo, al igual que siempre en este foro recomendamos entrar en las cuentas anuales de las empresas y en los informes trimestrales de los fondos de inversión, lo mismo para el caso de los ETFs.

Adjunto enlace donde vienen las cuentas anuales del vehículo:

Y aquí las cuentas mencionadas ![]()

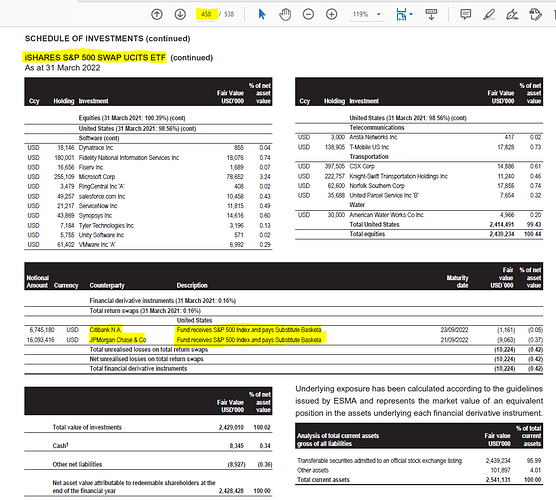

Vamos a ir paso por paso para ir viendo los impuestos que paga este vehículo, los activos bajo gestión que tiene y las retenciones en origen que sufre.

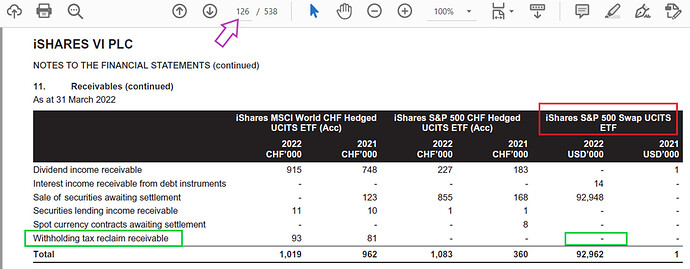

-Página 126 de las cuentas anuales:

Aquí podemos observar que el vehículo no soporta ni una sola retención en origen por dividendos recibidos.

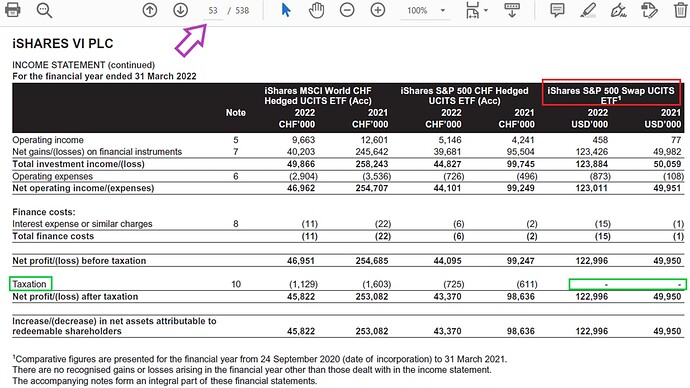

-Página 53 de las cuentas anuales:

En la línea de “taxation” vemos que paga 0 impuestos. Les recuerdo que en Irlanda en los fondos de inversión se paga el 0% y, en el caso de los fondos con denominación española, sería el 1% sobre dividendos o plusvalías realizadas por ventas de acciones dentro del mismo.

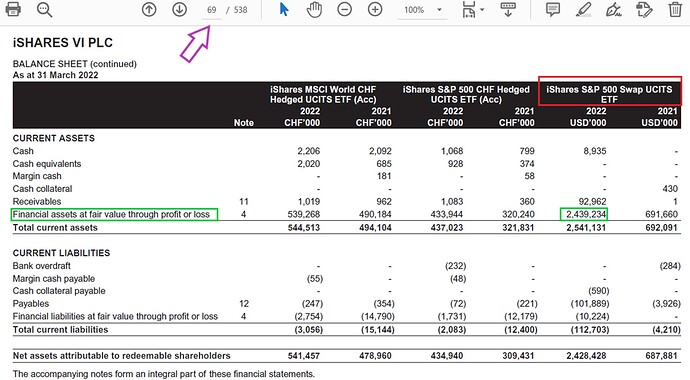

-Página 69 de las cuentas anuales:

Ahí pueden ver que los activos bajo gestión son de 2.439 millones de dólares

Habiendo recopilado toda esta información, vamos a hacer los cálculos de un inversor que decide tener las acciones del S&P 500 a título individual vs un inversor que decide comprar este fondo y paga el 0,07% de comisión de gestión todos los años.

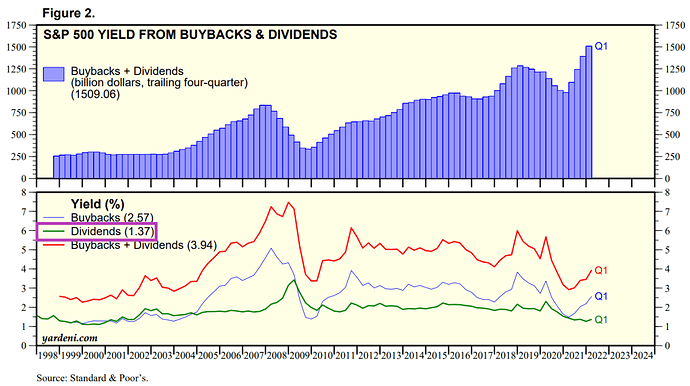

Para basarme en los dividendos que cobraría el inversor individual anualmente, voy a coger la rentabilidad actual por dividendo del S&P 500, que a día de hoy es la siguiente:

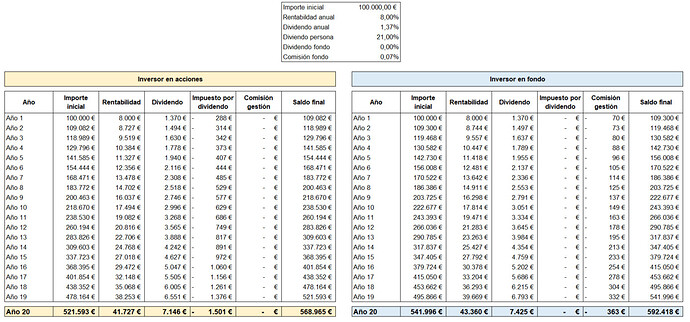

Además de esto, como ustedes sabrán, el S&P 500 a largo plazo suele dar entre el 7% y el 9%. Dado que ya hemos visto que a través de dividendo va a proporcionar un 1,37%, el resto hasta llegar al 8%, lo consideraremos revalorización de las propias acciones. Comenzamos el año 0 con 100.000€:

Gracias a que a través del fondo de inversión no se han pagado impuestos sobre los dividendos, a pesar de pagar comisión de gestión anual del 0,07%, en el año 20 el vehículo tiene 23.453€ más que el inversor individual. Esto es porque el inversor individual paga una parte al Estado que jamás consigue ya capitalizar, mientras que el fondo, a pesar de tener comisión de gestión, no paga un solo euro de impuestos.

Si a partir de ese año 20 el inversor individual quiere empezar a disponer de una renta, por cada euro que saque tendrá que pagar el 19%, 21%, 23% o 26%, como si de un dividendo se tratara.

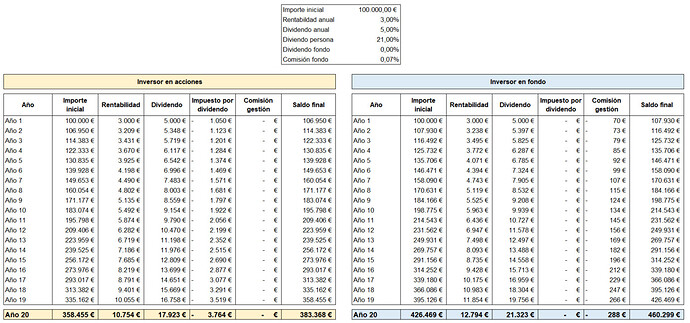

Habiendo dicho todo esto, ahora vamos a un caso más extremo para que toda persona que en periodo de acumulación está obsesionada con tener empresas de mucho reparto, vea la diferencia y la cantidad ingente de dinero que pierde por pagar impuestos sobre ella sin tener que necesitarla.

Voy a poner el mismo ejemplo de una rentabilidad del 8%, pero en este caso, la rentabilidad por dividendo será del 5% (como infinitas carteras que hay por ahí de gente que únicamente se centra en el dividendo y no en capitalizar), y un 3% de revalorización anual.

Tras 20 años, el inversor que ha canalizado su ahorro a través del fondo y no como persona física, tiene casi 70.000€ más, habiendo empezado su inversión con 100.000€.

Una vez empiece a necesitar el dinero, empezará a tributar el 19%, 21%, 23% o 26% por cada euro que saque, al igual que lo lleva haciendo el “dividendero” desde inicio.

Por concluir el tema, no todos los fondos de inversión tienen este trato preferente. Hay otros que sí sufren retenciones en origen por su estructura, país donde está domiciliado o por los países donde invierte. Además no todos tienen esa comisión tan baja como el que les he mostrado.

Por otro lado también, recuerden que con el fondo se puede ir jugando mejor si se han ido realizando aportaciones periódicas e ir vendiendo participaciones más recientes que no tengan el 100% de revalorización, por lo que pagaríamos menos del 19%, 21%, 23% o 26%.

También en el caso de los dividendos por ser justo, si se rebalancea la cartera o se vende alguna acción en pérdida, puedes compensarte un porcentaje de esos beneficios obtenidos por los dividendos.

Eso sí, si en algún momento a uno le opan la acción que tiene en cartera con unas muy buenas plusvalías, como inversor individual va a tener que pasar por el aro de los impuestos mientras que un inversor en un fondo pagará 0% o 1% (en el caso de España), por dicha rentabilidad.

En resumen, ¿es más beneficioso fiscalmente invertir en un fondo de inversión pasivo?

En mi opinión, yo les diría que sí.