Así es. La comisión de éxito es un reg flag.

¿Para huir por los sustos que puede dar?

Demoledor!

1,35+9 (tal como se concibe en España) me parece prácticamente imposible de justificar a largo plazo y yo no se la pago a nadie por muy bueno que sea. Pero vamos esto ya es cosa de cada uno.

Lo que me fastidia un poco es que este tipo de comisiones se venda como alineación de intereses cuando a mí me parecen más bien lo contrario.

Recuperando este post y poniéndonos un poco la boina —como escuchaba decir hoy a alguien en relación con el tema de Ferrovial—, al margen de personajes como Burry, en España Pablo Gil creo que ha movido a unos cuantos a liquidez desde hace más de un año. Todo a raíz de este video: Yo me bajo de la BOLSA ya.

Conste que respeto mucho a este analista, al margen de que mi respeto no diga nada ni a favor ni en contra de él, porque yo no estoy facultado para asignar valor al análisis de nadie. Pero es verdad lo que usted dice, y de hecho Gil comentó no hace mucho que llevaba tiempo soportando los duros reproches de quienes afirmaban haber salido de bolsa por su culpa, y haberse perdido las subidas. Su respuesta era clara: «aún os queda mucho margen de subida hasta máximos anteriores. Si lo tenéis tan claro, invertid ahora».

La verdad es que me sorprende un poco ver gente así, de la que echa la culpa a otra persona de sus propias decisiones en la inversión, el cual yo considero que es un mundo que, ciertamente, plantea obstáculos técnicos que lo despopularizan bastante. Me refiero a que yo, supongo que ingénuamente, pensaba que una persona que se interesa y llega a comprender mínimamente este mundo, es ya alguien con la suficiente educación como para no incurrir en comportamientos tan vulgares. Oiga, si usted ha comprado o dejado de comprar, será porque usted ha querido. Me sorprende que haya sido capaz de saber lo que hay que saber para plantarse delante de la pantalla de un bróker y comprar una acción, mientras sigue en un nivel de valores personales en el que aún se atreve a reprocharle a otro esa decisión.

En cuanto a Pablo Gil, creo que él quizás esperaba que una capitulación ya se hubiera producido a estas alturas. En todo caso, creo que es probable que tarde o temprano —ciertamente, en la línea de lo que él siempre ha afirmado— llegue la recesión que según él pronostica con elevada probabilidad de acierto la inversión de la curva de tipos. Si habrá capitulación o no del inversor particular, no lo sabe Pablo Gil, pero es que Pablo Gil en concreto nunca ha dicho que lo sepa.

¿Conoce la SSS?

Llevan diciendo ese mismo argumento unos cuantos años ya

Vende el miedo y que te aseguren que con su método no vas a sufrir. También que sientas la necesidad de que continuamente, tienes que estar escuchándoles decirte lo que va a pasar.

No lo saben los grandes bancos que tienen a miles de soldados proporcionando información, por lo que imagine lo que puede saber una persona desde su casa sin ser insider.

Como dice el gran @agenjordi , obtener las rentabilidades de la renta variable sin estar expuesto a los riesgos y a los plazos de tiempo de la renta variable, es la promesa de todo gurú famoso.

Luego vemos lo que pasa cuando abren todos fondos mixtos que prometen eso. Hay muchos ejemplos en este foro.

Bueno, aquí a lo mejor también tiene la culpa el gurú que tajantemente afirma de una manera absoluta que sabe lo que va a pasar y te vende en cursos o mediante otras formas eso.

Se pierde mas ( Tiempo y dinero ) temiendo a la recesión, que padeciendo sus efectos …

A veces que haya un volumen significativo de personas haciendo caso a este tipo de predicciones, de dudosa fiabilidad, también es indicativo, que durante algún tiempo han tenido carteras de inversión, cuyos riesgos son incapaces de soportar en un ciclo completo de mercado.

Vamos que carteras que se anunciaban como de largo plazo, en realidad eran más bien carteras con viento más bien favorable. O que creían, que el viento era siempre razonablemente favorable.

Algo que cuadra con que se espere que el plazo razonable de inversión mínimo sea de 5 años. Vamos cualquiera que crea que este plazo ya le garantiza buenos resultados, poco preparado le veo para afrontar una recesión seria. Y cuando aparezca, veremos si es capaz de amoldarse a una visión realmente más de largo plazo o, termina plegando velas, con daños ya notables.

Buenas tardes dividenderos, una pregunta que quizá es de novato pero no encuentro (yo creo que los diarios de color salmón dejan bastante que desear porque…):

con el tema de moda de Ferrovial uno de los argumentos que leo (que dudo mucho sea el principal; yo intuyo más que tiene que ver con la financiación y riesgo soberano) y escucho en prensa es que es por “cotizar en la bolsa de NY ya que, con la regulación española, esto no es posible” pero si no me equivoco otras empresas (BBVA, Santander, Telefónica, Grifols) sí que están listados en estos mercados vía ADR; entiendo que Ferrovial pretende otra cosa? tener un dual listing tipo Unilever (en su momento)? esto no sería una ampliación de capital?

saben dónde puedo empezar a buscar o si tienen enlace para aclararme?

Gracias por adelantado !

Correcto, como en toda situación en la vida , la veteranía es un grado y , en éstas lides , se precisa mas de una " Cicatriz de Guerra " .

Vea esto de Rallo que en parte algo de razón hay ahí ![]()

Es más de temas de mercados y estabilidad política que otra cosa, pienso.

La financiación más barata, acceso a capital más fácil y demás.

Correcto. En la última conferencia esta semana de hecho de AmRest, un analista les preguntaba que si no sería buena idea cotizar también en USA (ya lo hacen en Polonia y España) para que allí el mercado les valorase mejor, porque con seguridad en ese mercado les valorarían al doble.

La respuesta, como a cualquier dueño que le importa que suban sus acciones bien poco si no quiere deshacerse de la compañía, pues fue. “Buen punto, lo analizaremos”.

Eso en mi pueblo es igual a que en una entrevista alguien te diga : “te llamaremos”.

Seguro que no necesitan que les diga lo que significa ![]() , pero sí; se puede cotizar allí también.

, pero sí; se puede cotizar allí también.

Mire Philip Morris que todas sus ventas (hasta ahora) estaban fuera de USA y allí cotiza.

Saludos.

El caso de Amrest que Vd. presentó en Análisis de AmRest Holdings: una empresa española desconocida por el mercado es un tanto exótico. Al menos cotizar en Polonia.

En ocasiones los accionistas mayoritarios sí quieren que suba el precio de las acciones, o al menos que se mantenga después de repartir dividendos, para obtener beneficios líquidos sin vender acciones. Estoy pensando en Amancio Ortega.

Me ha parecido interesante:

El impuesto de patrimonio no creo que piense lo mismo ![]()

No sé, no sé… El tipo impositivo no es tan alto como para no desear enriquecerse.

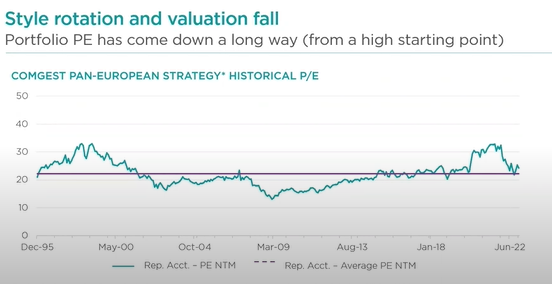

Comgest publica el PER de la cartera del Comgest growth Europe:

Cómo podemos observar, nadie se libra de periodos de rentabilidades negativas a unos años aunque compre a múltiplos en la media. El mercado se pasa tanto sobrepagando como tirando por tierra los flujos futuros de las compañías de calidad.

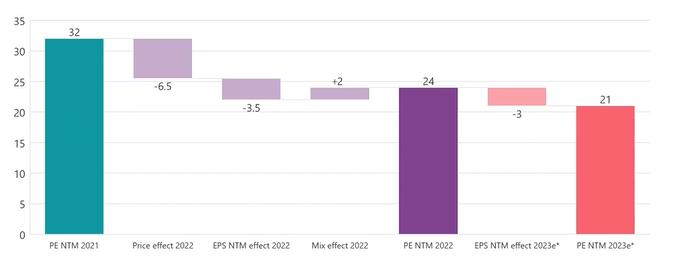

Este año se ha perdido 6,5 puntos en el PER por la caída del múltiplo y 3,5 por el decrecimiento del beneficio.

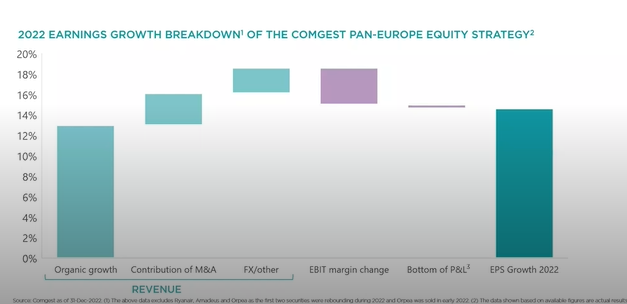

El crecimiento orgánico de la cartera es bastante bueno, en línea con lo que ellos esperan. Se ve también una caída del margen EBIT por la inflación, presión en el mercado laboral, etc.

Lo mejor si alguien consigue hacerlo es comprar por debajo y cuando está por arriba de su valoración, cambiarse a los values que estarán al revés seguro.

Eso sí, a ver quién consigue aislarse del FOMO y bajarse del caballo ganador cuando lleva 3 carreras seguidas quedando el 1o.

A mí vender el Groupama y el Fundsmith me costó y no ya solo por mí, sino por explicar a los implicados el bajarse de algo que va tan bien.

Lo peor es cuando tomas esa decisión y sigue el otro tirando y al que te has cambiado bajando posiciones ![]() .

.

Lo más difícil es ir a la contra siempre.

El año en que me alejé de la tribu

En mi opinión la mayoría de inversores en fondos, con que consigan mantener el rumbo, ya tienen mucho hecho.

Vamos que si intentan hacer este tipo de movimientos de rotar los fondos que han subido a los que han bajado, al cabo de 6 meses donde los fondos que han vendido han vuelto a sacar otro 10% a los que ha comprado, desharán el cambio.

Y si le gusta hacer este tipo de estrategias, igual tiene más sentido hacerlo mediante ETF’s de factores o similar, que mediante fondos, donde al final uno termina expuesta a que haya algún movimiento raro en la gestión de los mismos. Por ejemplo un cambio de gestor que altere bastante el tipo de gestión.