Por eso sería más útil el PER mediano que el medio en una cartera o índice. Como tengas dos empresas a PER 100 porque justo acaban de salir de pérdidas y apenas ganan calderilla, aunque en el resto del fondo tengas 40 empresas a PER 10 te sale un PER medio de 14.3, cuando el PER mediano sería 10.

Si, sí. Gracias. Anoche la modorra de después de cenar …

Ya hemos comentado alguna vez en este foro un famoso artículo Rankiano al respecto

El problema de buscar ciclos es que luego hay que ver si la empresa de turno no va a quedar muy tocada si se alarga la parte negativo del ciclo. Vamos que nadie nos asegura que la parte mala del ciclo va a durar sólo unos meses más.

No se que piensan realmente los gestores si ya llevan muchos años en esto pero he escuchado en AZValor, Cobas u otros varios comentarios desde principios/mediados de 2017 que al ciclo de según que empresas de su cartera le faltaba poco para darse la vuelta y aquí seguimos en no pocas de ellos.

Por otro lado en empresas donde el negocio se va degradando demasiado , al bajar los beneficios el PER de un año es bajo en relación a ese año pero en relación al año siguiente es elevado. Vamos que no es que la empresa esté barata sinó que la cotización baja más rápido que los beneficios pero no hay margen para esperar que normalice a un ratio PER más elevado hasta que los beneficios se estabilicen pero no hay garantías si será a esos niveles o con unos beneficios muy inferiores.

Año 1 Beneficio 100 Cotización 700 Ratio PER 7

Año 2 Beneficio 80 Cotización 480 Ratio PER 6

Año 3 Beneficio 70 Cotización 350 Ratio PER 5

Año 4 Beneficio 60 Cotización 330 Ratio PER 5,5

Año 5 Beneficio 50 Cotización 350 Ratio PER 7

En el ejemplo imaginario la cotización de la empresa ha caído a la mitad y sigue con el mismo PER inicial una vez pasados casi 5 años.

Al hablar de índices la semana pasada no puse los de Small& mid 2018

- MSCI World -4

- MSCI World Small -9

- MSCI Europe -12

- MSCI Europe SMID -18

Resumen 2018 poniendo todo junto: negrita growth, cursiva índices, resto value

- Seilern Stryx World UR +6

- Andrómeda Value +5 (a pesar del nombre lo meto en growth por el desmesurado PER)

- Fundsmith T: +1

- Kersio -1%

- Capital Group New Perspective A: -2

- MSIF Global Opp A -3

- MSCI World -4

- Jupiter European Growth L -5

- Comgest Growth Europe -5

- MSCI World Small -9

- azValor Blue Chips -9

- Bestinver Grandes Compañías -9%

- Valentum -9

- azValor Internacional -10

- MSCI Europe -12

- Algar -12

- Mimosa azValor -12

- Solventis Eos -12

- Bestinfond -13

- Bestinver Internacional -14

- Metavalor Internacional -14

- Numantia -16

- Abante Quant Value Smallcaps -17

- MSCI Europe SMID -18

- B&H Acciones -18

- Magallanes European -19

- True Value -21

- Lierde -21

- Magallanes Micro -22

- Ábaco GVO -26

- Fonvalcem -28

- Cobas Selección -30

- Cobas Grandes Compañías -31

- Cobas Internacional -31%

Todos son muy value y mucho value ¿es anatema el growth patrio?

Voy a añadir tras la sugerencia de @CFC a la Muza SICAV de la familia Urquijo que empezó en 1999 y ahora es gestora independiente

https://muzagestion.com/#fondos

Por cierto el año pasado, La Muza se hizo con el podio chicharros nacionales: OHL, MDF y DIA

Con esta ya tengo en la lista 50, de las que solo 12 existían en 2007

Edito: añadido

Si he visto que la Muza se hizo con algún chicharro “estupendo”, todo gestor value tiene sus debilidades, y sus errores, ya veremos como queda todo en unos años. Pero si este trio de valores da bastante “cague”.

Tienes toda la razón, por eso en ppio hay que buscar empresas con “fosos” competitivos, para que el negocio no se les vaya al carajo en unos pocos años (el tiempo es tu enemigo). Ten en cuenta eso si, que es muy dificil comprar una gran empresa en un gran momento a un precio bajo… siempre tiene que haber algo que haga que Mr Market no le guste el valor y se ponga excesivamente pesimista. La linea delgada es si es un problema temporal (volveremos a la normalidad) o un problema estructural (estamos jodidos, cuanto antes reconozcamos el error y salgamos mejor).

Me acordaba de la carta 4T de Bestinver, lo de las buenas, feas y malas. Supongo es fácil confundir fea y mala

Sí, ese trío asusta. Y muchos gestores tienen o han tenido un par de esas, pero no tantos el trío!

Ahora recuerdo que no puse la Muza hace unos meses porque aún no tenían web y no vi cartas o fichas mensuales ni trimestrales. Hasta octubre o noviembre no lo pusieron y se me pasó

Y no te digo rubia o pelirroja

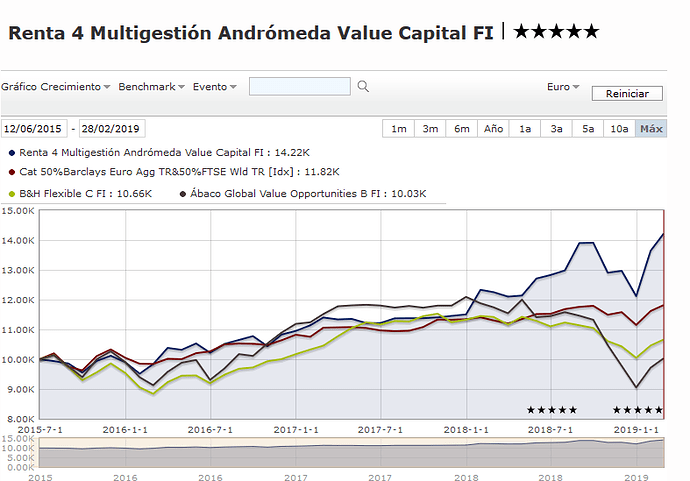

Aunque el experto en gráficas Morningstar es por supuesto @agenjordi quería poner un ejemplo por ver como cambian las cosas según con que comparemos. Caso del R4 Andrómeda Value (ya se no lleva mucho tiempo, poco más de 4 años como la mayoría de los llamdos balue)

Según Morningstar y el folleto es un fondo global/mixto flexible value. Así pues comparemos con el índice 50/50 de mixtos y un par de mixtos value hispanos famosos (B&H y ábaco)

Pues según está gráfica le ha ido MUCHO mejor que al índice de mixtos (y al índice más que a los otros dos mixtos) +42.2 acumulaod vs +18.2 del índice y los otros dos mixtos +6.6 uno y plano el otro

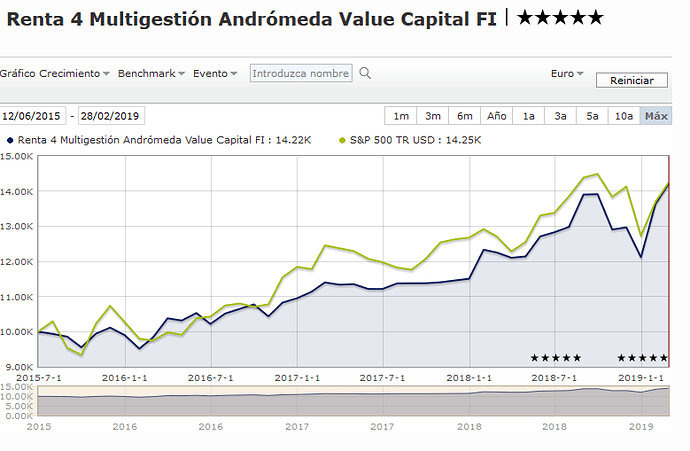

PERO no nos fijemos en la definición sino en la cartera: lleva un 94% en RV y de esta el 88% en EEUU, por tanta sería más razonable comparar con un índce USA como el S&P 500

Pues en este caso quedan empatados

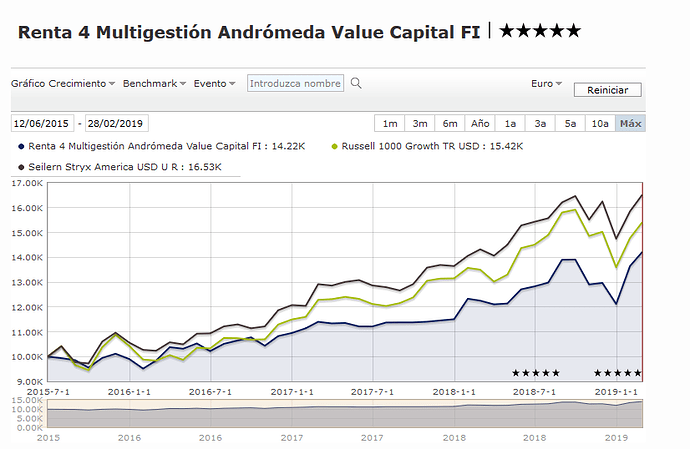

Vamos a refinar un poco más: apesar de su nombre “value”, al tener PER por encima de 30, pues sería lo lógico comparar con un índiceUSA Growth , como Russell 1000 Growth (según MS el de mayor R2 con Andrómeda sería MSCI USA Growth) y algún ejemplo de fondo growth de EEUU (p ej Seilern)

Pues en este caso se le ve mediocre:

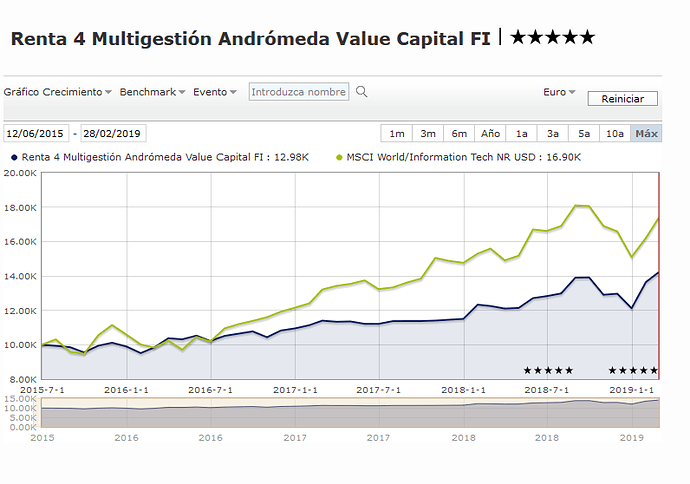

Otra opción sería comprarlo con sectoriales tecnológicos ya que el 80% de la RV es sector tecnológico, cojamos pues el MSCI World IT

Pues aquí ya parece un fondo malucho.

Es curioso como cambia según la perspectiva

http://www.morningstar.es/es/funds/snapshot/snapshot.aspx?id=F00000V7MS

Magallanes . 3 años anualizado.

Hay que tener paciencia

No es que tenga especial manía al Andrómeda “balue” pero el participe tiene que tener claro, para entender mejor el comportamiento, que no es lo mismo un mixto value global que un fondo RV monopaís monosectorial. Y que como ya dije en otro hilo, me parece se abusa del término value, y que aunque el P/E no lo es todo, llamar “value” sí llevas casi exclusivamente el sector de mayor PER del país de mayor PER, pues se me hace raro. Que nunca diré no se puede ser value a PER 15, pero pasar del 30 es para mi excesivo (incluso me parece un poco alto para un growth).

Al igual que por ejemplo me desagrada que una gestora que se llama Buy & hold llevara el año pasado un índice de rotación de mas del 150% en 9 meses (el mayor de todos los fondos value que he mirado salvo los Quant - Value). Suena raro. Tampoco digo tengan que tengan que cambiarse el nombre a Trade & Sell o a Intraday Trading Fans club eh

¿Por qué le llama “balue”? Para mí es value.

Soy partícipe del fondo y he leído todas las cartas del gestor -no todas públicas- y creo que su filosofía es ésa. No sé si es Charlie o Warren quien dijo que el growth es sólo una parte del value (es decir, el crecimiento de los beneficios esperados se tiene en cuenta para valorar la empresa). Tampoco sé si ésta es una discusión meramente terminológica o no. Tiene razón en cuanto a las cifras que da, sin embargo, el sector tecnológico tiene estas cosas.

En cuanto a Buy & Hold, no creo que le hagan mucho caso. Ya encontraron un buen nombre y no lo van a dejar así como así.

![]()

Si esa gestora B&H me gusta eh! Tanto su parte RF como la de RV, aunque no la lleve de momento en cartera

Hay alguna web donde puedan verse las fichas mensuales de Kersio? O solo las mandan por email a los partícipes?

Gracias @xiscomartorell