Originalmente publicado en: La ilusión de los dividendos – Roma no se hizo en un día

La estrategia de los dividendos parece tentadora ya que permitiría generar ingresos y librarse de la volatilidad. Pero esto es falso. Solo es una ilusión ya que en realidad hay que pagar más impuestos que con una estrategia de capitalización (por lo tanto, ésta es la que debería ser elegida).

Imaginemos 2 carteras («teóricas») de 100K

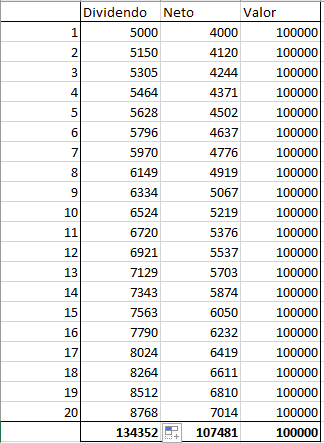

Caso 1) Cartera DGI/de dividendos con un 5% de dividendo sin crecimiento de la acción.

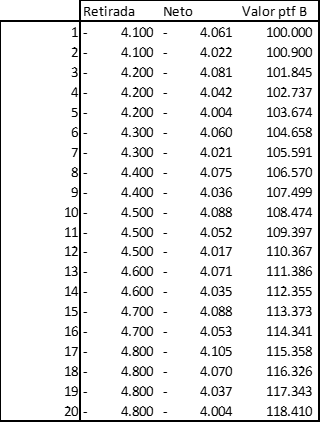

Caso 2) Cartera de acciones de crecimiento con un aumento del 5% de las acciones cada año.

El objetivo es conseguir unos ingresos anuales de 4000€ netos.

En el caso 1, es sencillo, los dividendos del 5% = 5K, gravados al 20%, es decir 4000€ netos. La cartera 1 se mantiene en 100 000 euros todo el tiempo.

En el caso 2, el valor de la cartera y los retiros son los siguientes (considerando el 20% de impuestos sobre la plusvalía):

La retirada aumenta con el tiempo porque la parte de plusvalía aumenta también con el tiempo. Por lo que al cabo de 20 años, la plusvalía representa más porcentaje del valor restante que al principio (5%).

La cartera gana alrededor de un 0,9% al año, mientras que el importe total de las retiradas netas es ligeramente superior (81k€ frente a 80k€ en 20 años).

Es decir que no hay que favorecer las acciones de dividendos debido a la segura y mayor fiscalidad. Además, debido a las elevadas retenciones, se eliminan las acciones de dividendos de algunos países (Alemania y Francia, en particular).

Invertir en un fondo no elimina el problema de las retenciones, ya que los fondos también tributan.

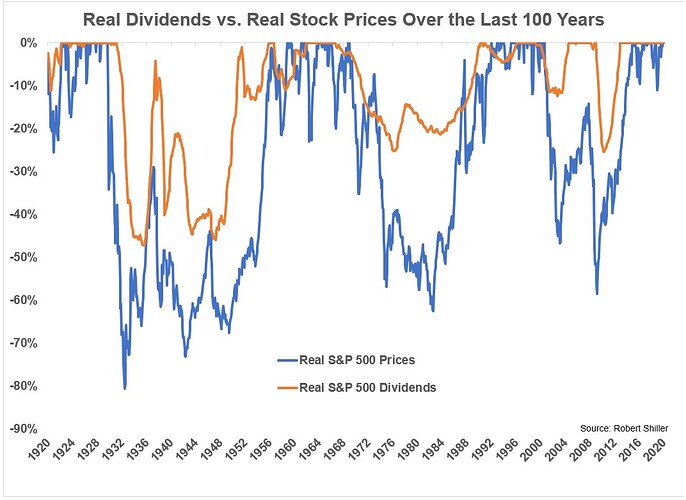

No hay que olvidar que el dividendo no es un compromiso cierto de la empresa, y una disminución o incluso un cese del dividendo puede provocar una fuerte caída de la cotización, lo que sería una especie de doble pérdida para el accionista.

Un argumento en contra de la capitalización sería considerar que ciertos sectores distribuyen necesariamente dividendos y, por lo tanto, serían inaccesibles, y también que los sectores que pagan dividendos se comportan mejor que los que no lo hacen.

La cuestión no es particularmente clara, pero estoy de acuerdo en que una estrategia 100% de renta variable es complicada.

Espero que te haya gustado este artículo y te haya hecho reflexionar.

Me encantaría conocer tu opinión sobre este tema y estaré encantado de discutirlo contigo.

Un saludo,

Thibaut