Me gustaría saber vuestra opinión sobre la inversión, en fondos, adecuada para un jubilado. Sería para invertir un dinero no necesario,para complementar la pensión, el menos actualmente.

Las preguntas las realizamos aquí:

Por otro lado primero le animo a que se presente aquí:

Bienvenido @Optimista, como bien le ha recomendado @camacho113, le invitamos a que se presente en citado hilo (aunque yo también lo tengo pendiente).

Otro hilo para preguntas en general es el siguiente:

Saludos cordiales.

¿Qué edad tiene el jubilado? Porque si tiene 66 años puede confiar disfrutar del dinero diez o veinte años más.

Hablamos de un jubilado de 65 años . Gracias

Pues, si fuera yo, esperaría una corrección e invertiría después una parte en bolsa según mi aversión al riesgo. Una buena cartera de acciones con dividendos generosos mientras la renta fija ofrezca intereses escasos o nulos.

Con 65 años aún verá subidas y bajadas de los mercados. Intenté evitar una eventual caía próxima.

Buenos días a todos . Llevo tiempo pensando en abrir un hilo donde los jubilados , como yo , compartamos experiencias y estrategias . Resulta que , en mi opinión , el enfoque y la forma de invertir ( Aportaciones periódicas , algo más que aconsejable para personas en activo ) en nuestro caso , prácticamente carecen de sentido . Me explico : A nuestra edad no tienes ( O no debieras tener … ) deudas . Se supone que tienes ingresos suficientes para vivir decentemente y , al menos en mi caso , dispones de un capital ( Ahorrado previamente ) y tienes claro el destino de dichas inversiones . Al margen de disponer de una parte en liquidez ( Para imprevistos ) , el grueso esta para 2 objetivos : LONGEVIDAD Y LEGADO . Entiendo que , por seguir éste hilo , en absoluto resulta excluyente participar en otros muchos ( Siempre que se tenga algo que decir … ) pero aquí , las personas que se encuentren en esta fase de la vida , se encontrarían más representados . También soy amigo de derribar mitos , el más habitual reza que la renta variable es de jóvenes , absurdo . El dinero , si está ahí , merece siempre un respeto y algo de dedicación ; cuando mejor si dispone de más tiempo libre …

Totalmente de acuerdo @CAVIAR1, yo también me encuentro en su situación, tanto personal como económica. Si somos mínimamente inquietos en lo financiero y no nos conformamos con una IPF al 0,10%, este es nuestro sitio.

Precisamente ahora que tenemos más tiempo es cuando podemos estudiar y aprender de Finanzas e Inversiones, y no conformarnos con tener el dinero en la cuenta corriente y plantearnos un plan de inversiones adecuado a nuestro perfil de riesgo y plazos. Estudiar la estrategia, empezar desde abajo y con aportaciones periódicas para minimizar volatilidad y riesgo, pueden ser en mi opinión una buena estrategia para empezar. A poco que diseñemos un plan medianamente sensato, ganamos a la inflación seguro, más un plus en función del plazo y la estrategia.

Yo cuento mi experiencia, que comparto en este post y animo a los colegas que expresen sus comentarios, aportamos todos.

Un saludo.

Los activos tienen que ver con los objetivos, las necesidades y/o la forma que uno quiere tomar riesgos de uno.

Efectivamente pensar que uno por estar jubilado va a tener unos objetivos, necesidades o forma de tomar riesgos que no se amolden con tener una parte de su patrimonio en renta variable es mucho suponer.

Por otro lado es bueno no olvidar también lo contrario, que otra persona jubilada, o no, puede tener una situación donde esa ponderación de los activos recomendable a su situación , circunstanacias o tolerancia a según que situaciones, le lleve a tener una cartera muy distinta a la nuestra.

He visto a personas jubiladas, permitiéndose el lujo de tomar riesgos, que probablemente no tomarían en una situación personal distinta donde tuvieran otras personas a su cargo. Eso sí con parte de su patrimonio. Aquí a veces los % son significativos y otras igual uno debería de ver también el total respecto a sus necesidades de capital.

Una persona por ejemplo con nietos y donde el nivel actual de su pensión y/o otras rentas de capital que puede obtener, le permite no sólo vivir holgadamente, sino tener mucho margen, se puede permitir invertir en renta variable igual con mucha mayor tranquilidad que alguien con unas necesidades de capital, especialmente familiares, muy superiores.

Tal vez aquí es importante diferenciar por ejemplo el caso español en particular y europeo en general del americano. Mientras uno está en su vida laboral, el caso americano facilita obtener unos ingresos mucho mayores que inclinan significativamente las posibilidades de invertir. Sin embargo creo que una vez está uno jubilado pasa un poco lo contrario, al menos actualmente, y es mucho más fácil invertir mayor % en renta variable para un jubilado español o europeo, que para uno americano.

Obviamente la situación puede cambiar sensiblemente en unos años. Pero a veces olvidamos que hay libros de inversión con recomendaciones que están pensadas para escenarios sensiblemente distintos a los nuestros.

Sus reflexiones son muy acertadas y cada persona somos un mundo . En mi caso, llevo muchos años invirtiendo ( He vivido el 2000 , 2008 , 2011 , 2018 y 2020 ) con % muy elevados en renta variable y POR SUPUESTO, sin reducir en caídas…Al final, será experiencia o cierta dosis de estoicismo, lo que me hace estar , sin traspaso alguno, cómodamente instalado en el 70% de Renta Variable. Entiendo que, quizá, para alguno de Vds , pueda parecer mucho riesgo , pero a mí me parece el más adecuado para conservar e incrementar el patrimonio y ése es mi único objetivo, pensando en la posible Longevidad y el " Seguro " Legado.

Creo que nos hemos malacostumbrado todos a comparar por % invertidos pero hay otras variables importantes a considerar. Por ejemplo el capital total, la cantidad de otros ingresos, las necesidades de capital para gastos o incluso como se calcula ese % invertido en renta variable.

Como comentaba alguien que cobra una pensión que supera sensiblemente el capital que necesita para vivir, con vivienda propia, y con un capital total no invertido que le permitiría afrontar varios años incluso sin ningún ingreso ya que su patrimonio total es elevado, puede invertir un % significativo en renta variable sin que sea ningún riesgo elevado, más allá de su posible tolerancia a pérdidas temporales.

Coincido al 100% con sus apreciaciones . De ahí que cada caso es personal e intransferible.

Muy interesantes sus reflexiones. En mi caso, no estoy jubilado ni cerca  pero le gestiono la cartera a mis padres, ambos jubilados, así que voy a relatar brevemente como les he estructurado sus inversiones en el último año.

pero le gestiono la cartera a mis padres, ambos jubilados, así que voy a relatar brevemente como les he estructurado sus inversiones en el último año.

“Cogí las riendas” en febrero de 2020 (menudo momento), así que no acabé de estudiar su situación y las inversiones que tenían antes del batacazo de marzo. Con una cartera con fuertes pérdidas, me tocó remodelar y estructurarla en la medida de lo posible.

Grosso modo su patrimonio invertido era un 60% en Planes de Pensiones (todos con altos porcentajes en RV, nada adaptados a su situación de riesgo en mi opinión, pero qué esperar de los bancos) y el 40% en RV. Esa RV era un 10% en un fondo típico bancario con un TER 2,40% (poco más que añadir) y el 25% acciones de SAN. (Hasta aquí, menudo panorama).

Dada esta situación inicial, la estrategia por la que opté fue esperar a hacer cambios a que se recuperaran algo lo mercados, y desde el mes de julio fui remodelando la cartera para equilibrarla o al menos, adaptarla mejor a sus necesidades.

A día de hoy, la cartera sería la siguiente:

-

40% Planes de pensiones: RF o RF mixta, ya que se encuentran en periodo de rescate, y considero que cuanto menos volátiles, mejor, porque son ingresos con los que se cuentan en el hogar.

-

35% RV: Aquí me han dado libertad para configurar la cartera y el apetito al riesgo es elevado, dado que este porcentaje de dinero “no se necesita” (lógicamente entrecomillo porque el dinero siempre es útil, pero ya me entienden), pero he intentado igualmente que la cartera tenga cierto equilibrio y se adapte a sus necesidades.

-

25% Liquidez: Una herramienta muy útil para reducir la volatilidad en mi opinión para poder aportar en caídas, y retirar, como es el caso, en momentos en los que la sensación de riesgo aumenta y la aversión a las pérdidas es mayor por las fuertes subidas del último año.

Además, y aunque su pensión es “segura”, también les reservé un fondo de emergencia de 8 meses de gastos en un escenario sin ingresos (esto lo hago porque tampoco es cuestión de arriesgar hasta el extremo. Hemos preferido buscar en casa un equilibrio entre rentabilizar el patrimonio y estar tranquilos.)

Dicho esto, y disculpen por el rollo que estoy contando pero prefería contextualizar la situación, desgloso las inversiones de ese 35% en RV:

-

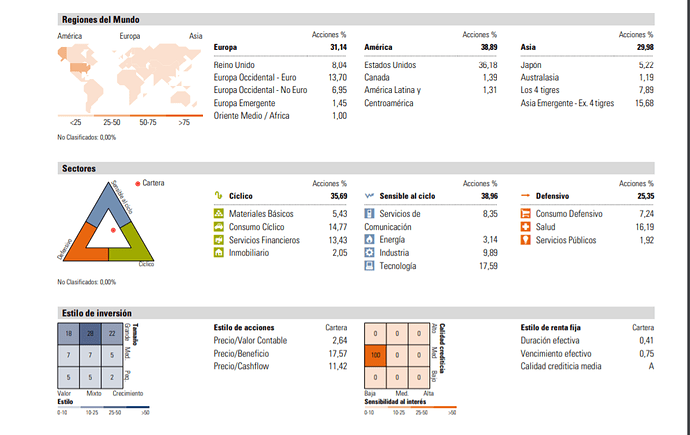

50% ( un 17,5% del Patrimonio total) en fondos de acumulación. Gran peso de indexados, el TER de la cartera es 1,05%. El horizonte temporal es amplio, ya que el objetivo es no tocarlos y dejarlos como legado. La liquidez se reserva para aportaciones en caídas fuertes. la distribución de esos fondos es la siguiente:

-

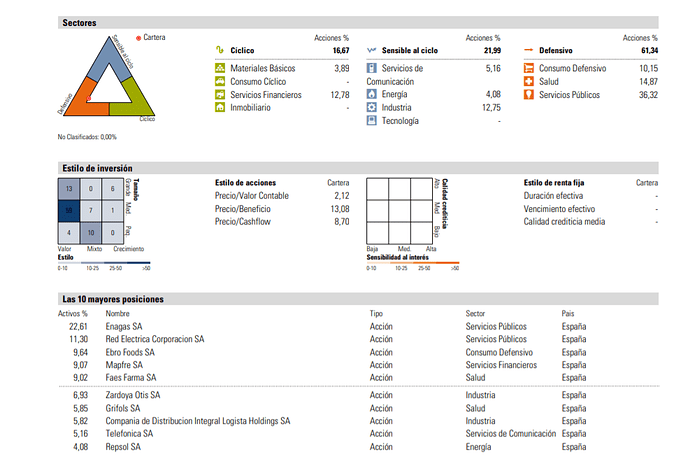

35% (12,25% del total) Acciones españolas orientadas al cobro de dividendos. Cartera construida durante 2020 y parte de 2021, y por tanto los precios medios de compra son bastante atractivos, que dejan una buena rentabilidad por dividendo, del 6,60%. El objetivo no es la revalorización de estos activos, sino un pequeño complemento a la pensión.

-

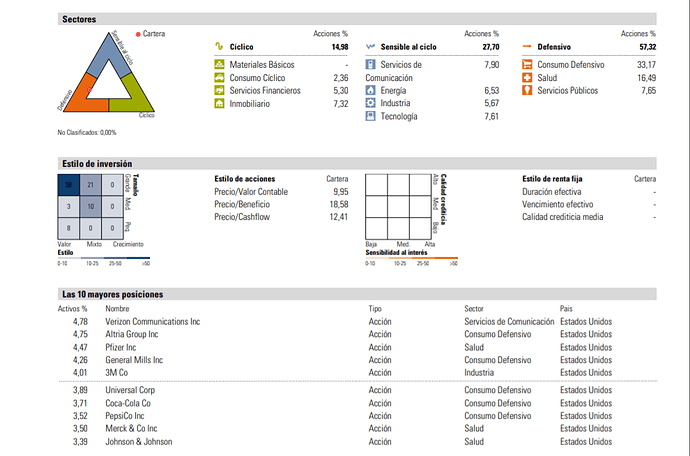

13% (un 4,5% del total). Acciones USA con estrategia de dividendo creciente pero más orientada al cobro que al crecimiento del BPA. RPD del 3,8% y compradas también durante 2020. El objetivo de esta cartera es ganar en diversificación mientras que va creciendo la cartera y en 15 o 20 años utilizar las rentas como complemento. 100% USA y bastante defensiva.

-

2% Oro. Son jubilados, si no ese porcentaje sería bitcoin quien sabe

En resumen, las bases sobre las que he formado la cartera son las siguientes:

- Rentabilizar la parte del patrimonio que es “prescindible”

- Complementar la pensión

- Controlar la volatilidad en la medida de lo posible (que el dinero de los planes de pensiones se mantenga más o menos estable, y aportar en RV en los momentos de caídas del mercado.)

Por supuesto, cualquier apreciación al respecto es más que bienvenida. Espero que sea de utilidad para el que tenga fuerzas de haber llegado hasta aquí. Saludos

Pues muchas gracias @CAVIAR1 por seguir con este hilo.

A los que estamos empezando, además de leerles y aprender de ustedes también nos podría interesar entender cual ha sido su proceso a lo largo de los años, sus errores y aciertos, para en la medida de lo posible y aunque las circunstancias sean siempre distintas en cada persona y situación intentar, como les digo aprender de ellas.

Usted, conmigo ya lo hizo muy generosamente, pero seguro que hay otras experiencias que son dignas de contar.

Esa es la idea , amigo . Lo importante no es no cometer errores, todos lo hacemos ( Y yo todos los clásicos : Perseguir lo que sube y despreciar lo demás, Salvar los muebles en las caídas y no mantenerme firme y tranquilo , etc ) . Entender que la volatilidad no es el enemigo a batir, si no la HERRAMIENTA de los Gestores previamente elegidos para comprar a mejor precio , etc . En definitiva, serenidad y convicción en el Largo Plazo. En mi caso, a través del Value , cada cual donde considere …pero nada de traspasos ni cambios de estrategia " A mitad de partido " .

Perfecto, Agenjordi, me ha retratado, eso sí, con unas ligeras adaptaciones:

Cobramos unas pensiones mi esposa y yo que superan ligeramente el capital que necesitamos para vivir (sin la maldita pandemia, con ella vamos sobrados), con vivienda propia, y un capital total no invertido que nos permitiría afrontar varios años incluso sin ningún ingreso, con la cobertura de un cierto patrimonio en ladrillos (parkings) que podríamos ir liquidando, lo que me permite dedicar un % modesto a renta variable sin que sea ningún riesgo elevado, más allá de mi tolerancia a pérdidas temporales, algo que tengo históricamente acreditado, sufro más cuando sube (lo extraordinario) que cuando baja (lo ordinario) en lo que soy un auténtico jabato.

Ni idea del “legado” que dejaré, no me preocupa en absoluto, lo que debía y debo hacer lo hago y haré en vida, lo que reste una vez ya no estemos aquí se a ciencia cierta que me va a importar muy poco, me preocupa mucho más y sigo intentando adaptarme a ello, no ser una carga para mi familia y la gente que quiero. En esto último solo cabe el intento y el esfuerzo, lo demás depende en un alto porcentaje del humor de los dioses, no siempre coincidente con el mío, se ve que mis dioses, de tanto en tanto, si les gusta jugar a los dados, que le vamos a hacer, es un fastidio no poder usar dados trucados.

Y aunque todo lo anterior son cuatro perras, insisto, cuatro perras, me considero un privilegiado con independencia del esfuerzo realizado, no ser consciente de ello acreditaría haber pasado por la vida y el mundo que nos ha tocado con un alto grado de imbecilidad que no tengo, eso creo, aunque vaya Ud. a saber.

En la parte de mi comentario en la que nombro el término " Legado " no significa en absoluto que prescinda , para nada de una vida llena de comodidades y caprichos " Con sentido , of course " . En general, vivo como un " Obispo anglicano " y nada me parece más absurdo que no disfrutar de la vida al máximo…y , quien me conoce , lo sabe a la perfección. Otra cosa distinta es que, por mi edad , evite pensar en lo que sucederá con mi patrimonio, tras mi fallecimiento.

Un cordial saludo, Caviar1.

Si su comentario obedece al mío, que sepa que en absoluto lo realice referenciado a anterior comentario suyo, al contrario, opino exactamente igual que Ud. en lo que nos detalla, salvo un punto, mi dieta es cardenalicia, ya sabe, bocato di cardinale, y si quien me lo sirve es Claudia, mejor que mejor.

Solo faltaría que, a nuestra edad, de tanto en tanto, faltase en nuestra cocina una pata de gorrino ibérico muerto de cirrosis terminal bellotera para arrearle un tajo.

Les leo y mi padre es igual, incluso en las expresiones  . Se lo tienen ganado así que a disfrutar de la jubilación como se merece.

. Se lo tienen ganado así que a disfrutar de la jubilación como se merece.

gradezco me muestre la composición de su cartera, si hay algún hilo en el foro para ello también pondré los porcentajes de la mía, en otro momento, para que los expertos puedan desmontarla. En todo caso le diré que coincidimos en bastantes empresas, como no podía ser de otra forma teniendo en cuenta las limitaciones de nuestro país, que hay alguna que tengo desde hace tiempo en el punto de mira, por ejemplo Alantra Partners y también otras pero que me dan más miedo, como Mediaset y Atresmedia y de las que no me importaría que contara su experiencia y aportación a la cartera.

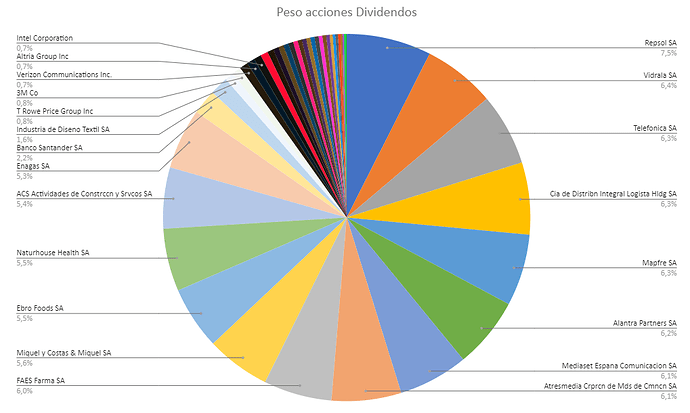

Estaba actualizando la cartera y esta es la foto más reciente de los pesos actuales de la misma. Como puede ver, la inmensa mayoría son acciones españolas para que aporten ingresos inmediatos y la parte DGI USA irá creciendo poco a poco, aún con poca relevancia sobre el total.

Dicho esto, las 3 empresas que menciona creo que son buenas opciones, aunque distintas en cuanto a los flujos que pueden ofrecer:

- Alantra Partners: Empresa de Private Equity español, muy desconocida pero muy solvente. En los últimos años está creciendo tanto en volumen de negocio como en beneficios, y tiene un payout del 100%. Por tanto, no es DGI, pero la RPD que ofrece a niveles actuales es muy interesante de cara a complementar la pensión. Importante destacar que es una empresa sin deuda. La tengo en cartera desde abril del 2021, a un precio medio de 14,55€ y habiendo cobrado ya 0,75€ por acción en dividendos. Durante la pandemia no cerró el grifo. Se Espera un BPA en 2021 de 1,30€ por acción, por lo que el dividendo podría ser muy sustancial este año.

Por otro lado, las teles son mucho más cíclicas y el dividendo por tanto no solo varía más sino que sufre interrupciones como en 2008 o en 2020 fruto de la pandemia. El riesgo fundamental que presentan es la reducción de cuota publicitaria año a año frente al auge de RRSS, plataformas, etc.

-

A3Media: Presentación como compañía requiere más bien poca. En 2019 abonaba un dividendo en torno a 0,40€ por acción y tenía una deuda cercana a los 200 millones. 2 años después, sin dividendos durante 2020 y un primer pago en diciembre de 2021 de 0,18€, ha quedado una empresa sin deuda financiera neta pero con las dudas de si mantendrá el payout cercano al 100%. Se espera un BPA de 0,28€ por acción y la mayor incertidumbre actual es si en junio realizará otro pago, o no. En cartera desde julio 2021 a un precio medio de 3,57€ por acción y habiendo cobrado los 0,18€ ya comentados.

-

Mediaset es la penúltima incorporación a esta cartera, en diciembre de 2021 a un precio medio de 4,05€. No ha repartido dividendos ni en 2020 ni en 2021. Se espera pago en 2022 pero aún no hay noticias por parte de la empresa. Como aspectos positivos son un negocio recurrente y sin deuda. Las principales taras del mismo son además de la ciclicidad y los competidores, las dudas que genera la matriz italiana (rumores de fusión, exclusión de bolsa, etc) así como la pérdida de audiencia que está aconteciendo desde verano frente a A3Media. Fundamentalmente este motivo podría explica las caídas del 30% en los últimos meses.

De este modo, la experiencia en estas acciones puede ver que es muy corta, no llega al año en ninguna de las 3 y tienen en común un dividendo muy muy variable, con el riesgo alto de ser cancelado en años concretos.

Espero que sea de utilidad @Quinto_Fabio_Maximo esta experiencia personal y encantado de compartir más impresiones sobre otras empresas, así como conocer su opinión sobre estas acciones ya que tendrá coas que aportar con total seguridad. Saludos.