Me ha pasado exactamente lo mismo. En myinvestor se podían comprar algunos pero es mucho más limitado

Hola!

En primer lugar, quería darte las gracias por abrir un espacio aquí y compartir las informaciones. Soy nueva en este mundo y constantemente me están surgiendo estas dudas que estáis discutiendo aquí.

He leído un poco los contenidos del foro. También tengo los mismos problemas y algunas dudas que quería consultar con vosotros.

Estoy utilizando IB y he hecho algunas operaciones de “sell put” de ETF americano, sabiendo que desde una cuenta española no podría comprar o vender directamente estos ETFs, simplemente he liquidado la opción antes de su vencimiento. Mi mayor duda es qué pasaría si la opción se ejecuta y tengo que comprar el ETF a strike price… según lo que leí anteriormente, de esta manera obtendría el ETF y podría venderlos a posteriori? Es así? Me podrías confirmar? Muchísimas gracias!

Efectivamente es posible.

Le sugiero de pasar por este hilo

y mirar los ejemplos que aparecen en los comentarios.

Si tiene más dudas ponga un comentario en ese hilo, por favor

Hola @Fabala, tengo un par de preguntas sobre los IT cotizados en Londres:

- Tienen retención en origen sobre los dividendos recibidos?

- Al momento de la compra hay que pagar el famoso impuesto a la reina? o solamente la comisión de compra?

Desde ya muchas gracias

Hola @Diego_Quant

No. es como las acciones inglesas

En la mayoría de los casos hay que pagar ese impuesto, pero he notado un caso de los que tengo que solo aplican las comisiones. No se si tiene que ver algo que está domiciliado en Jersey o si hay alguna otra razón.

Muchas gracias por su respuesta @Fabala. Si no es molestia necesito hacerle un par de preguntas más, ya que me estoy planteando invertir mi capital en estos IT para generar rentas:

- Al ser inversiones en Libras, Ud. hace cobertura de divisa? Porque estaria expuesto a las variaciones de esa moneda

- Si puede mencionar los IT que Ud. lleva en cartera para poder analizarlos.

Le agradezco mucho.

Saludos cordiales .

No hago cobertura en libras. Es una parte pequeña de mi cartera y no me preocupa.

Ningún problema.

Considere que algunos los he elegido simplemente porqué cubrían una parte de renta variable que no tenía con otros vehículos. Quiero decir que puede que haya IT bastante mejores de los que tengo.

Hecho este disclaimer, estos son los que tengo:

RV UK:

- CTY

- MRCH

- AEI

RV Small Cap

- EAT

- HSL

RV Pacific

- HFEL (Este es el que está domiciliado en JE y no tiene Stamp Duty)

Muchas gracias. Estaba viendo que hay muchos IT que invierten globalmente y tienen muy buen historial de incremento de dividendos (Dividend Hero). Tengo la duda de si el propio IT que es global ya cubre la divisa para los inversores ingleses (por si la libra se depreciara frente a las monedas de los activos en los cuales invierte), saber eso es clave para un inversor que no es de Inglaterra pero que compra un IT en libras. Por ejemplo, si compro un IT que cotiza en libras pero sus activos son en dólares (por ej. Amazon), yo estaría expuesto a la variación del dolar, no de la libra, pero si el IT propiamente dicha hace cobertura de la libra frente al dólar, entonces yo estaría expuesto a las variaciones de la libra, se entiende? Hay forma de saber esto?

Se me ocurre mirar en la documentación del IT en su pagina web, a través de la metodología de inversión o la cartera, si hubiese cobertura se podría saber

Gracias, de todas maneras creo que me estoy complicando mucho, ya que por lo que he leído, a largo plazo no vale la pena cubrir divisa, estimo que para una cartera buy and hold para vivir de los dividendos el efecto divisa se va a diluir, habrá periodos buenos y periodos malos para la divisa.

Pero trato de considerar todo ya que como no tengo acceso a los CEFs de USA, mi idea es meter todo en ITs de Londres

Usted cubre la divisa por sus inversiones en dólares?

Entiendo que gran parte de su cartera estaría en esa moneda porque tiene muchos CEFS y acciones norteamericanas.

Desde ya muchas gracias

Efectivamente la mayoría de mi cartera está en dólares.

Hago coberturas puntuales y parciales, es decir limitadas en el tiempo y en porcentaje de la cartera cubierta.

No hago cobertura total porqué son activos para el largo plazo que generan ingresos periódicos y la rentabilidad puntual tiene poco interés para mi.

Podría explicar que criterio utiliza para decidir en que momento cubrir? Una media móvil o algo similar?

Desde ya muchas gracias por su gentileza

La línea guía más importante es el amplio rango 1,16/1,18 donde tendría que estar el PPP Price Purchase Parity.

Por encima no hago coberturas o muy limitadas, por debajo puedo hacerlas de forma más importante.

Estando el €$ por debajo de ese rango suelo empezar las coberturas cuando haya situación extendida de debilidad (tipo Banda de bollinger inferior diaria o mejor semanal).

Si sigue la debilidad voy ampliando pero casi nunca paso el 50% de mi cartera.

Lo que quiero es percibir una sensación de win win:

- Si la divisa sigue bajando, pierdo con la cobertura, pero gano más con la cartera.

- Si la divisa sube, pierdo con el efecto divisa de la cartera, pero tendré plusvalías con la cobertura que reducirán ese efecto negativo.

Excelente. Sería una cobertura más del estilo “Reversión a la media”. Todo lo que había leído hasta el momento sobre cobertura de la divisa hablaban más sobre sistema del estilo “Tendencial” (por ej. cuando el €$ cruza por arriba de una media móvil de X períodos se inicia la cobertura).

Saludos

Disculpe @Fabala , de donde obtiene el datos del PPP en 1,16/1,18?

Estuve investigando y de acuerdo a las siguientes fuentes el PPP sería de aprox. 1,64

Gracias

Es una información que había leído hace unos años en varias fuentes y no he actualizado.

De todas formas, 1,64 está seguramente equivocado, para mis necesidades de cobertura.

Puede ser que ese valor sea la conversión de un salario de España respecto a EEUU, pero considerado que el €$ se ha movido históricamente en un rango 0,85 / 1,6, no puedo considerar un valor fuera del rango histórico como PPP.

Puedo aceptar que en los últimos años pueda haberse incrementado el PPP respecto a las informaciones que tenía en su día. De todas formas, para mi finalidad de establecer cuando ser más agresivo con la cobertura y cuando menos, prefiero estar más cerca a un valor medio del rango histórico que se sitúa alrededor de 1,20

Otra rama interesante de los fondos de inversión de capital fijo son los Business Delevopment Company (BDCs).

Los BDCs son un tipo de fondos de inversión de capital fijo que invierte o financia las pequeñas o medianas empresas principalmente en las primeras fases de su desarrollo.

Hay pocas decenas de BDCs que cotizan en la bolsa estadounidense. Su principal característica es que tienen que distribuir el 90% de sus ingresos en forma de dividendos para evitar de tener impuestos como los fondos.

Esto genera un nivel de distribución bastante elevada. Actualmente el porcentaje de distribución medio se sitúa alrededor del 10%.

Otro aspecto interesante de los BDCs es que están, a día de hoy, disponibles para los inversores europeos, al contrario de los ETFs o los CEFs.

No tengo idea porqué Los BDCs son disponibles y los ETFS y los CEFs no, la verdad.

A continuación, voy poner el ejemplo de un BDC que, a fecha de hoy, está disponible para los inversores minoristas europeos tanto en Interactive Brokers como en brokers nacionales como ING o Renta 4.

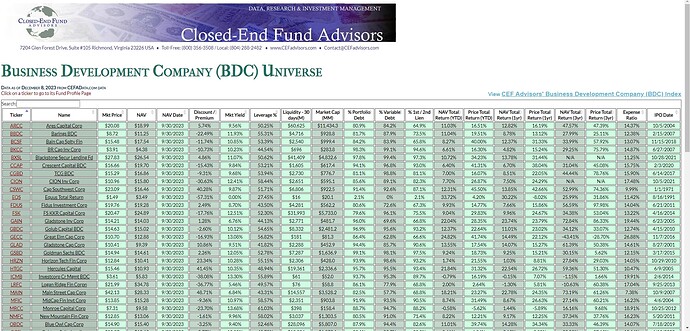

Aquí se puede consultar los BDCs disponibles

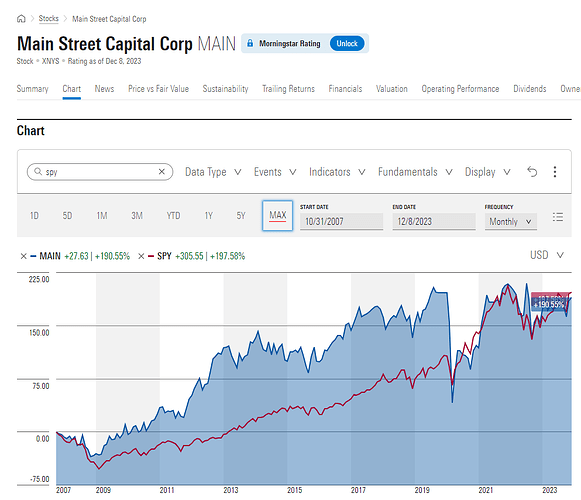

El BDC que pongo como ejemplo es MAIN, Main Street Capital Corporation

La rentabilidad de MAIN (línea azul) en los últimos años es bastante parecida a la conseguida por el ETF SPY del S&P500

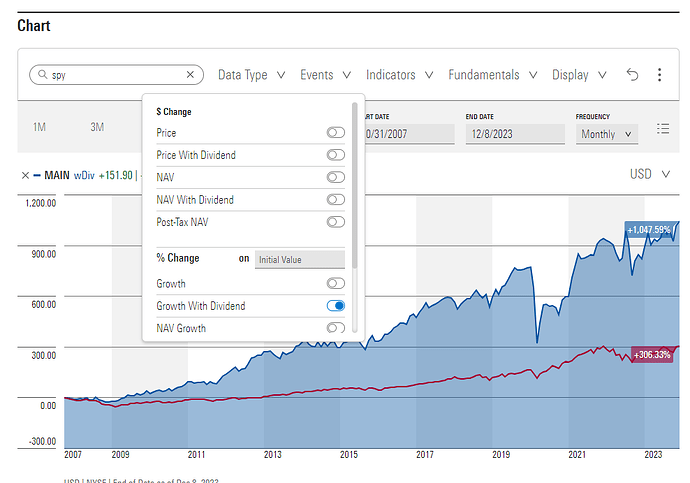

Si consideramos los dividendos que MAIN distribuye mensualmente, la fotografía cambia bastante, como se puede apreciar en al gráfico a continuación.

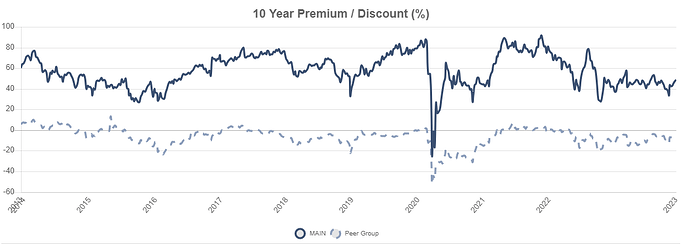

Los BDCs , así como los CEFs, pueden cotizar con descuento o ser más caros respecto a los activos en cartera, en función de la oferta y la demanda de mercado.

En particular MAIN, en su histórico, ha sido siempre bastante más caro respecto al valor de los activos en cartera

Solo durante la crisis del COVID ha cotizado a precios en línea con su NAV, durante pocas semanas.

Una de las características de los BDCs es de utilizar un limitado grado de apalancamiento. Es importante tener esto en cuenta porqué amplifica los movimientos tanto a la baja como al alza.

Hola a todos, gracias por la información valiosa de este foro.

@Fabala estoy particularmente interesado en los IT de Londres, mi cartera está orientada a la generación de rentas, ya en una etapa en la cual necesito disponer de las mismas. Actualmente está compuesta de acciones individuales, pero estaba considerando reemplazar todo por estos vehículos, por un lado para ganar en diversificación y por otro lado para olvidarme de tener que controlar la evolución de alguna empresa en particular, además que tienen buena rentabilidad por dividendo que es lo que necesito.

Consideras a los IT como un buen instrumento para comprar y mantener a largo plazo para la generación de rentas? Hay algún riesgo adicional que se deba considerar?

Muchas gracias